原標題:多款理財收益率不到4% 債基成替代產品

臨近國慶中秋雙節,又逢季末時點,還有沒有理財投資機會,能讓資金再賺一波收益?

節前一周,新京報貝殼財經記者咨詢了多家銀行,有的節日專屬理財將從9月27日-29日起售,有的產品已進入募集期。由于國慶中秋理財多以中低風險為主,預期最高收益率大多不到4%,和近期理財(9月12日-9月18日)平均預期收益率(3.77%)相比,優勢不算明顯。

部分銀行推出節日專享理財,收益率優勢不明顯

記者近日咨詢了農行、中行、建行、華夏、招行、光大、浦發、杭州銀行等8家銀行,約一半銀行明確將推出國慶中秋專屬理財,起售日普遍在9月27日-29日,到10月8日-10日結束。

如農行一款名為“安心國慶”的理財,期限為230天,預期最高收益率3.37%,中低風險,9月27日起售,10月10日起息。建行的3只和國慶中秋相關的理財,募集結束時間為10月8日或9日,期限均為3-4個月,預期收益率在3.47%-3.55%之間,風險為中低級。

據普益標準最新報告,9月12日-9月18日全國共發行1562款理財,其中封閉式預期收益型產品的平均收益率為3.77%。相較之下,農行、建行的國慶中秋理財預期收益率還不及該水平。

華夏、招商銀行等中小銀行理財收益率相對較高,也以固收產品為主,主要投資債券等中低風險標的,部分產品最高預期收益率超過4%,不過期限也較長,一般在1年以上。且和本行其他時點發行的理財相比,收益率優勢也不算非常明顯。

在中國理財網上以“國慶”、“中秋”為關鍵詞搜索,9月26日搜索結果尚只有5條,除上述建行3款產品外,還有兩款理財來自紹興銀行,募集期均截至到9月28日,期限分別為77天和288天,均為中低風險,其中77天產品的業績比較基準為3.6%。

保本理財陸續退場,大額存單等產品接棒

所謂“業績比較基準”,可以視為一只理財產品的歷史成績單。據銀行理財經理介紹,2018年資管新規出臺后,監管明確要求銀行理財凈值化管理,能給客戶參考的只有歷史收益率,而產品到期后實際投資收益有多少就是多少。

凈值化管理的另一個體現,就是保本理財的陸續退場。在最新的走訪中,銀行理財經理普遍明確產品都是不保本不保息,如果風險偏好偏低,建議購買大額存單等產品代替。

從銀行半年報來看,交通銀行、郵儲銀行、杭州銀行、興業銀行等明確表示保本理財已經清零。9月18日,央行發布金融消費者權益保護實施辦法,再次強調銀行等在進行營銷宣傳活動時,不得明示或者暗示保本、無風險或者保收益等。銀保監會消費者權益保護局主要負責人同日稱,金融消費者應清楚“保本高收益”就是金融詐騙。“承諾保證本金的金融產品收益率超過6%就要打問號,超過8%就很危險,10%以上就要準備損失全部本金。”

對風險偏好較低的客戶來說,銀行經理多推薦大額存單。普益標準研究員王偉也告訴貝殼財經記者,投資者選擇理財產品的時候還是需要堅持“了解自身、了解市場、了解產品”的原則。部分風險偏好較低或者對于凈值型產品接受度較低的投資者可以考慮銀行的結構性存款、大額存單、國債等產品;同時,像貨幣基金、債券基金等低風險產品也可以作為風險偏好較低的投資者的選擇。

■ 投資攻略

關注月末、季度末、年末等時點 債基、大額存單等都可作替代品

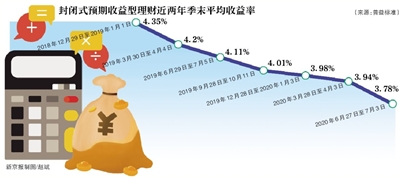

在今年多次降準和防資金套利的背景下,理財預期收益率持續走低。記者據普益標準報告統計,今年一、二、三季度末,封閉式理財的平均預期收益率分別為3.94%、3.78%、3.77%。

大額存單收益率也走下坡。端午節前記者走訪時,銀行多在3年期定期存款基準利率(2.75%)基礎上上浮40%,為3.85%,已較去年上浮50%的幅度有所回落。目前,部分銀行3年期大額存單利率已進一步降至3.65%。

收益率持續下降,保本產品陸續退出市場,在此背景下,對投資者選擇產品有何建議?王偉認為,在具體的產品選擇方面,仍可關注月末、季度末、半年末和年末等時點,因銀行在這些時點有一定的資金需求,會推出部分業績比較基準較高的產品;同時,可關注銀行在節假日、重大紀念日等時期,或首發的、創新類的產品,及針對特定人群推出的相關專屬產品,后者的相關費率(固定管理費、銷售手續費等)也較低。

杭州銀行理財經理介紹,近期剛剛發行了一期“行情專屬”理財,1年期,預期最高收益率為4%,9月26日已無額度。農行經理也稱,前兩周剛剛募集完一期最高收益率可達5%的理財,建議隨時通過網銀、手機銀行等渠道關注。

在理財產品期限選擇方面,王偉建議,有長期穩定資金的投資者可以適當配置期限較長的產品,提前鎖定收益;有較強的流動性需求的投資者可選擇現金管理類產品,優先保障流動性和安全性。同時,投資者也可以采取長短期限搭配的策略,兼顧產品的收益性和流動性。

格上財富高級宏觀分析師張婷對貝殼財經記者表示,近幾年理財逐漸轉向凈值型管理,投資者可以選擇固收為主的替代產品,另外像短期債券基金、中長期純債型基金、一級債基、二級債基等等均可以作為替代品。

至于如何選擇進入時點,張婷認為,對債券型基金而言,最適宜的環境就是經濟表現較弱以及流動性寬松的環境,從5月份以來債券型基金波動逐漸加大,主要源于流動性層面的邊際收緊以及經濟增長的逐步恢復,當前債券市場仍可以保持謹慎,四季度可以擇機操作。在期限搭配上,建議根據自身的流動性需求進行選擇。

新京報貝殼財經記者 程維妙

責任編輯:張文

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)