【2019銀行綜合評選正式啟動】由新浪財經主辦的“2019(第七屆)中國銀行業發展論壇”擬定于7月下旬在京舉行。作為年度盛會的重頭戲,本年度銀行評選正式拉開帷幕。Pick中國好銀行,你為誰打Call? 【網絡投票】

原標題:銀行存款利率為何持續上漲

隨著監管部門加大對中小銀行流動性定向支持和年中因素消退,定期存款利率上升勢頭將趨于平緩。但對中小銀行而言,減少對同業負債的依賴,加大吸收核心存款,是一項長期而艱巨的挑戰——

據融360大數據研究院監測數據顯示,6月份(截至6月27日)的定期存款利率中,6個月和1年期定期存款利率略有上漲。相比之下,5月份各期限定期存款利率均值比4月份均繼續上漲,且當時已經連續3個月上漲,各期限利率均達到了2018年以來最高值。其中,3年期定期存款利率依舊漲幅最高,環比4月份上漲了1.7個基點,較去年同期上漲了21.3個基點。至于2年期和5年期的定期存款利率,分別同比上漲了13個基點和12.5個基點。

銀行定期存款利率為何不斷上漲?未來趨勢如何?

各類銀行之間差別較大

有觀點認為,定期存款利率不斷上漲,尤其是長期定期存款利率大幅上升,反映出銀行對核心穩定負債的渴求。

國家金融與發展實驗室副主任曾剛表示,這樣的判斷是片面的。因為上述現象只反映了部分銀行對流動性的關注,但也不是存款缺乏。在曾剛看來,不同銀行之間的定價差異是存在的,但不是行業普遍現象,相對而言,部分中小銀行負債壓力可能會大一些。

曾剛強調,中小銀行之間的差異很大,不能一概而論。其中,招商銀行、平安銀行等以零售為主的股份行,存款是比較充裕的。目前,大多數農商行的壓力來源并非“攬儲”,而是儲蓄增速快于貸款資產增速。“相對而言,城商行的流動性壓力目前會大一些。對這類銀行來說,的確需要提升核心存款占比,平衡同業存款。”

從數據上看也是同樣的情況,據統計,5月份城商行和大型商業銀行的定期存款利率最高,其中3個月、6個月、1年和5年期利率城商行最高;2年和3年期利率大型商業銀行最高。

股份制銀行各期限定期存款利率最低,農商行次之。其中,平安銀行和招商銀行都在儲蓄存款利率上“墊底”。“這或與兩家銀行的存款定價策略有關。比如,招商銀行各地網點執行的定期存款利率基本和其掛牌利率一致,較基準上浮20%以內,主要原因在于招商銀行更注重高凈值客戶(金葵花)管理,也重視存款產品創新,比如招陽一號、招陽二號和享定存產品。”融360大數據研究院分析師楊慧敏表示。

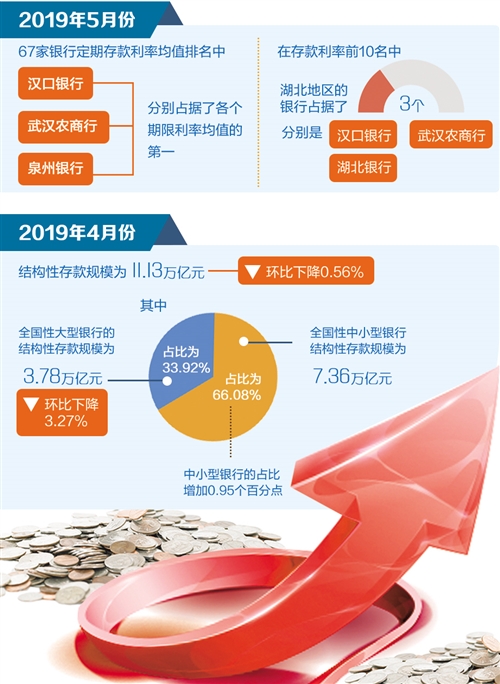

與此同時,據融360大數據研究院監測數據顯示,在2019年5月份67家銀行定期存款利率均值排名中,漢口銀行、武漢農商行、泉州銀行分別占據了各個期限利率均值第一。在存款利率前10名中,湖北地區銀行占據了3個,分別是漢口銀行、武漢農商行和湖北銀行。湖北地區定期存款利率一直處于較高水平。

短期干擾因素仍是主導

“總體而言,居民投資理財意識不斷增強,不同形式的理財產品促使儲蓄被分流,出現了‘存款理財化’現象。此外,在高房價下,近年來居民購房支出增加較多,也影響了儲蓄存款增長。與此同時,中國儲蓄率長期以來偏高,存款增速下降也會因過往基數較高而顯得比較明顯。”中國人民大學重陽金融研究院副院長董希淼表示,居民消費觀念在改變,年輕人很少存錢,并存在一定的超前消費、負債消費,也會影響存款增長速度。

董希淼表示,從近期因素看,受包商銀行被接管等事件影響,中小銀行同業負債受到較大影響(同業存單發行較慢,同業存款減少),中小銀行加大了對穩定的核心存款吸收力度,可能也推動了定期存款利率上升。此外,近期定期存款利率上升也有年中資金安排等季節性因素。

與此同時,從監管因素看,監管部門加大對結構性存款產品的整治,將會推動超過11萬億元的結構性存款轉型。5月中旬,銀保監會發布《關于開展“鞏固治亂象成果 促進合規建設”工作的通知》,首次提出排查結構性存款。排查的主要內容包括“結構性存款不真實,通過設置‘假結構’變相高息攬儲”。

“大量假結構性存款產品將逐步得到壓縮,部分可能以較高利率的定期存款形式出現。”董希淼說,隨著監管部門加大對中小銀行流動性定向支持和年中因素消退,定期存款利率上升勢頭將趨于平緩。但對中小銀行而言,減少對同業負債的依賴,加大吸收核心存款,是一項長期而艱巨的挑戰。

據央行數據顯示,2019年4月份結構性存款規模為11.13萬億元,環比下降0.56%。其中,全國性大型銀行結構性存款規模為3.78萬億元,環比下降3.27%,占比為33.92%;全國性中小型銀行結構性存款規模為7.36萬億元,占比為66.08%,中小型銀行占比增加0.95個百分點。

存款利率有望回歸穩定

在業內人士看來,目前銀行業資金還是很充裕的,大部分銀行的苦惱是在資產端而不是負債端。銀行存款利率上行只是短期調整,不是長期趨勢。實際上,從6月份初步統計數據看,已可發現端倪。數據顯示,6月份各期限定期存款利率除了6個月和1年期定期存款利率略有上漲外,偏長期定期存款利率均有不同程度下跌。

“從長遠來看,隨著市場流動性擾動因素逐漸平復、信心恢復,以及央行流動性支持,市場會回復到穩定狀態。”在曾剛看來,無論是銀行存款,還是銀行理財產品利率,都沒有上行的可行性和必要性。

專家表示,對部分中小銀行而言,減少對同業負債的依賴,加大吸收核心存款,是一項長期而艱巨的挑戰。要解決這個問題,監管和銀行應該采取切實措施,持續加以改進和努力。

“中小銀行負債規模受限較多,負債成本高企,影響其信貸投放能力和貸款定價,不利于服務實體經濟、服務民營和小微企業。”董希淼表示,建議修訂現行相關辦法,為中小銀行進入同業拆借市場開展流動性管理和通過發行金融債獲得資金來源提供便利,緩解中小銀行負債來源單一、負債成本偏高等問題。

從銀行角度來看,業內人士建議,應結合金融科技,加強與電商、互聯網科技企業合作,以生活場景嫁接金融服務的模式,打通場景金融供給端和客戶需求端。在各類社交、生活消費場景中,接入相應的支付、借貸、財富等金融服務,提升用戶體驗,增強客戶黏性,提升負債和資產端的定價軟實力。

此外,董希淼表示,對部分銀行來說,可以通過差別化定價方式來提高對公存款競爭力。或者,可在保持對公存款穩定增速基礎上,發力零售存款,推出多樣化存款產品,這相當于是用核心存款置換了同業負債。“目前,新增核心存款受基準利率影響,其成本一般不會高于同業負債,而穩定性遠高于同業負債,所以這是一種合理的策略。”

責任編輯:趙子牛

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)