個人養老投資新時代,40家養老目標基金PK,你會選擇哪一家?【尋2019基金業引領者】

國金證券黃凡洋

行業觀點

周期的輪回:2007年以來具有高Beta屬性的航空股3輪超額收益周期均發生在A股牛市的后半段。A股牛市一般以無風險利率低位為啟動的先決條件,盈利能力改善和風險偏好的提升是可選條件。

目前時點看,政策轉向邊際寬松,帶來的信用出現邊際改善,是航空股企穩的宏觀基礎。并且,A股整體企業的盈利能力(ROE)有望未來幾年逐步回升,從而帶動A股走出一輪真正依靠盈利驅動的“長牛”。

停飛B737MAX-8引發航空行業中期供給邊際收緊,內需有韌性,外部油匯因素逐步由利空走向利多,三周期共振,行業迎來最佳投資時機。

供需:航空供給或中期邊際收緊,需求韌性支撐票價上漲。我們預計國航、南航、東航2019年將引進B737MAX-8飛機19架、28架、16架,共計63架,約占2019年三大航飛機引進架數的30%。此部分訂單或無法及時由空客吸收,我國航空業中期運力引進或受阻,產生行業供給邊際收緊。

需求方面,春運與2月航司經營數據表明我國航空需求韌性十足,三大航、春秋、吉祥1-2月累計國內線客座率分別同增0.7pct、2.3pct、0.5pct,全年票價提升可期。

油價:燃油成本上漲壓力將逐步減小,并轉為對航空股的利多。供給端,目前仍舊是美國、OPEC和俄羅斯之間的三方博弈格局。中性假設布倫特原油均價為70美元/桶,則2019年四季度的同比漲幅分別為4.1%、-6.6%、-7.7%、1.4%。可見航空公司燃油成本上漲壓力減小,并整體轉為對航空股的利多。

匯率:匯率的邊際變化疊加新租賃準則啟用,催化航空股博弈價值。中美談判預期向好,足以推動航空股迎來修復。并且新租賃準則或將提高航空公司匯率敏感性,在人民幣預期繼續升值的背景下,貢獻更多匯兌收益。

航空三輪周期啟示:供需為基石,匯率在大多數時候相關性不明顯,油價需觀察油價驅動因素。航空兼顧2B和2C需求,需求作為航空業的外生變量,始終帶有極強的周期性。匯率與航空股之間的相關性,在大部分時間段內并不明顯,而在出現巨幅波動時(2005-2007年、2018年),往往帶動航空股超額收益/損失。

由原油需求驅動的油價上漲/下跌,與航空股超額收益之間在多數時候呈正相關;由供給驅動(地緣摩擦本質上是OPEC的供給端邊際變化)的油價上漲/下跌,油價漲跌與超額收益之間大多呈負相關。

風險提示

航空需求下滑;油價和人民幣大幅波動;收益水平提升超預期的上行風險。

正文

投資邏輯

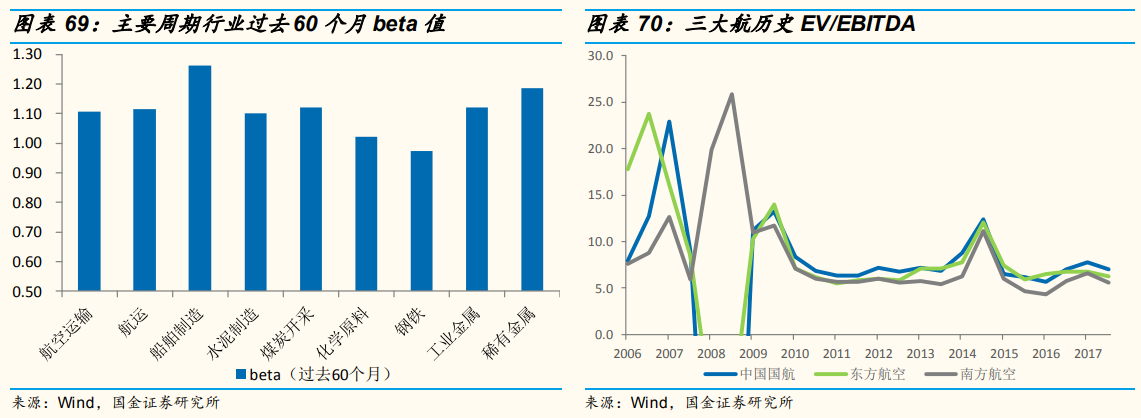

進入2000年之后,中國航空業共經歷了三輪完整周期,平均一輪周期約為3-7年。歷史上來看A股系統性表現和宏觀經濟的景氣高度相關,2007年以來具有高Beta屬性的航空股3輪超額收益周期均發生在A股牛市的后半段。

我們在《航空深度—三重周期疊加,基本面迎來向上拐點》中提出,航空公司業績是供需、油價、匯率三重周期疊加的結果。供需增速的相對變化,產生航空收益水平的波動;油價和匯率對于航空業費用端,甚至經營策略產生影響,對于航空公司業績造成擾動,最終產生航空行業以及凈利潤的周期性。作為續篇,在本篇報告中,我們對2000年以后我國航空股的三輪周期進行復盤,嘗試挖掘航空股牛市的驅動因子,分析其取得超額收益的條件。我們以DDM模型入手,將企業盈利(D)、無風險收益率(Rf)和風險溢價率(Rm)作為影響股市的三大因子。

我們的核心結論是:

A股牛市一般以無風險利率低位為啟動的先決條件,盈利能力改善和風險偏好的提升是可選條件。目前時點看,政策轉向邊際寬松,帶來的信用出現邊際改善,是航空股企穩的宏觀基礎。

停飛B737MAX-8引發航空行業中期供給邊際收緊,內需有韌性,外部油匯因素逐步由利空走向利多,三周期共振,行業迎來最佳投資時機!

1.周期的輪回:探析航空股牛市超額收益之源

1.1航空股牛市背景:無風險利率是先決條件,盈利能力改善和風險偏好提升是可選條件

復盤三輪牛市,我們發現,A股牛市一般以無風險利率低位為啟動的先決條件(事實上,幾乎所有國家和地區的牛市都是以低利率起步的,而盈利能力改善和風險偏好的提升是可選條件。

其中,風險偏好的抬升有可能通過政治環境、經濟環境、經濟政策等發生重大變革,從而改變了市場的預期。

1.2供需為基石,油匯強化β屬性

我們發現,航空股的三輪超額收益,均體現在牛市的后半段,即在A股出現明顯的系統性機會時,航空股一般在落后于大盤一個季度以上的時間里超額收益明顯。

作為典型的周期性行業,航空股投資的核心邏輯在于供需結構,同時航司業績會直接受到油價和匯率的擾動,且匯率、油價并非絕對的外生變量。其中:

人民幣升值將通過影響收入端(刺激出境游)和成本端(燃油成本的下降)兩條路徑影響航司業績。

燃油成本作為航司的第一大成本項,油價漲跌受到多種因素的驅動(需求、地緣政治、技術等),導致油價與航空股股價之間的映射關系極為復雜。

我們認為:

航空具備可選消費屬性,需求作為航空業的外生變量,始終帶有極強的周期性。航空兼顧2B和2C需求,2B端商務旅客需求與宏觀經濟形勢相關性較高。2C端需求更偏向可選消費品,伴隨我國居民生活水平提升持續走高,但可選消費仍然無法脫離宏觀經濟。

雖然2C端需求有提升趨勢,但若經濟發展趨勢向下,消費者會傾向更多花費在必選消費或者進行消費降級,選擇搭乘鐵路等便宜的交通方式或減少出行。

匯率與航空股之間的相關性,在大部分時間段內并不明顯,而在出現巨幅波動時(2005-2007年、2018年),往往帶動航空股超額收益/損失。

油價方面,由原油需求驅動的油價上漲/下跌,與航空股超額收益之間在多數時候呈正相關;由供給驅動(地緣摩擦本質上是OPEC的供給端邊際變化)的油價上漲/下跌,油價漲跌與超額收益之間大多呈負相關。

我們認為,可能的原因包括:

(1)原油需求端驅動的油價上漲/下跌,往往伴隨著航空需求的高景氣度/低迷。經濟的快速發展以及能源利用效率的不斷提高,致使油價上漲與超額收益之間正相關。石油作為“商品之王”,原油價格本質上是全球工業需求周期的映射。

原油需求的增加,往往伴隨著經濟的快速發展以及能源利用效率的不斷提高,都對股市起到了一定的助推作用,這抵消甚至超過了原油上漲對股市的抑制作用。而原油需求的收縮,往往與宏觀經濟增速的下滑同時發生。

(2)原油供給端的邊際變化驅動的油價上漲/下跌,在需求增速平穩的背景下,等同于航空產業鏈上下游的議價能力間的博弈。

原油供給收縮,而航空公司用油需求相對剛性,則盈利空間被擠壓(兩次石油危機)。原油供給擴張,則航空公司有能力讓渡盈利空間給消費者,提振需求(14-15年)。

2.第一輪周期(06-07年):匯率升值,需求景氣度上行催化航空股超額收益

2.1Rf:貨幣寬松推動無風險收益率向下

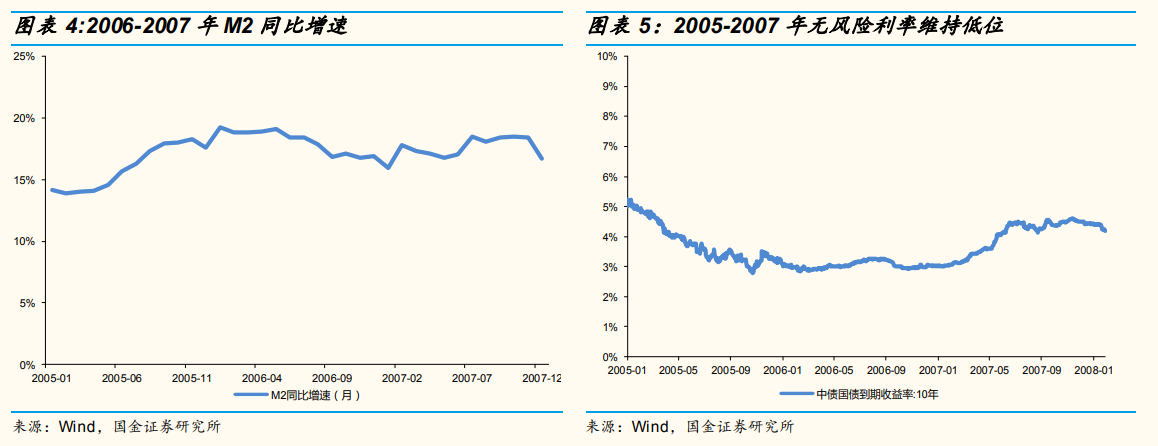

貨幣政策穩健,銀行間市場流動性寬松。06-07年間,央行采取穩健的貨

幣政策,M2的同比增速維持在16%以上。銀行間市場流動性較為寬松,7天回購利率在3%以下。

外部經濟的不平衡是造成2006-2007年我國流動性過剩的主要原因。國際收支持續呈現雙順差,中央銀行通過外匯占款渠道被動投放基礎貨幣,銀行體系的流動性不斷增加。

2.2D:經濟復蘇,盈利企穩

為解決1997年亞洲金融危機對我國經濟造成的沖擊,以及此前經濟擴張過快暴露出的國企大面積虧損、產能利用率低等問題,我國采取了啟動房地產、加入WTO,承接全球化轉移等一系列動作。當時,我國處于全球價值鏈的中游(生產加工環節),經濟增長的動力經由外需向對內投資傳導。在對內傳導的過程中,貨幣寬松推動無風險利率向下,企業盈利水平改善推動ROE抬升。

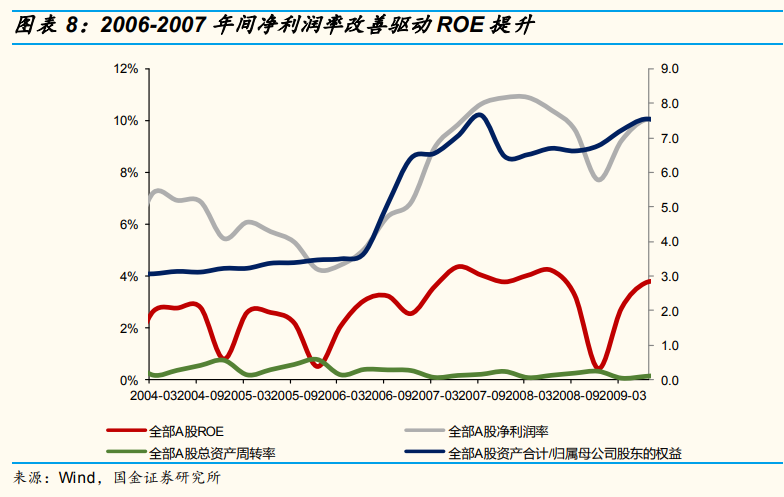

2005-2007年之間,GDP同比從2004年4季度的8.9%上升至2007年2季度的15%。宏觀經濟的好轉反應到企業的盈利改善上,企業的ROE水平從2005年1季度企穩。全部A股的ROE(TTM)從05年1季度的2.4%上升到07年4季度的4.7%。

收入的改善和經營效率的抬升是這個階段盈利抬升的關鍵。拆分ROE的驅動因素,我們發現06年前杠桿率抬升助推ROE抬升,06年后凈利潤率的改善發揮了更大的作用,凈利潤率從06年2季度的5.06%上升到07年4季度的10.88%。

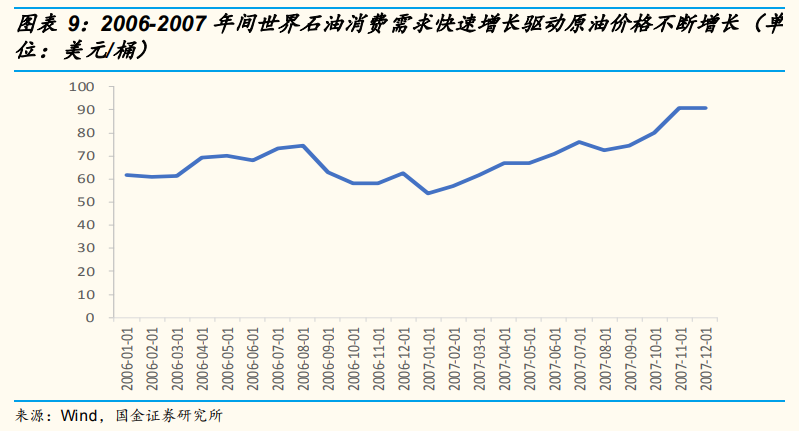

油價:全球原油需求旺盛,驅動油價持續上漲。2003年以來,全球經濟進入新一輪的擴張。IMF數據顯示,2004-2008年全球經濟年均增幅為5.1%(其中新興經濟體年均增幅為7.8%),比1998-2002年高近2個百分點。與此同時,世界石油消費需求快速增長(2003-2008年世界石油消費量增長了8%,比前5年提高了3個百分點),導致國際原油價格開始了不斷上漲的進程。

2.3Rm:匯改加速人民幣升值預期,人民幣資產重估

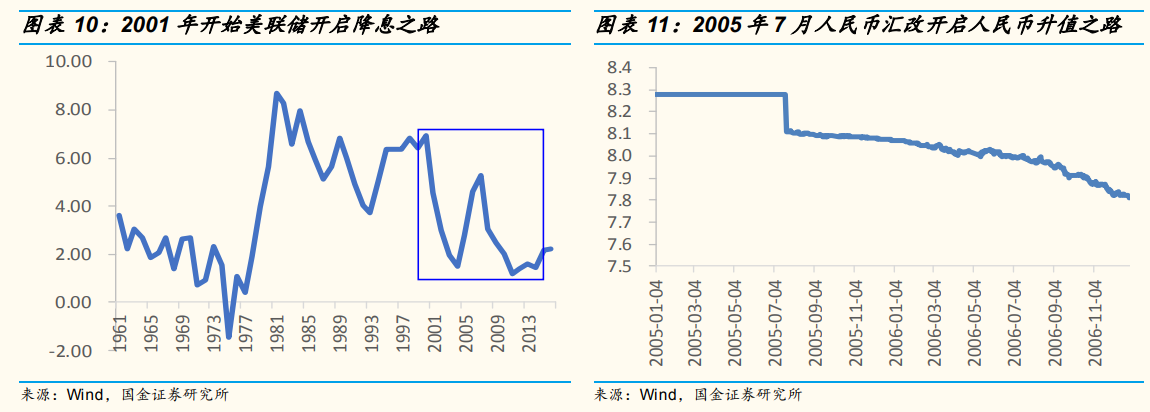

匯率:重啟匯改,人民幣匯率大幅升值20%。伴隨世界經濟新一輪擴張的,是美聯儲寬松的貨幣政策。2001年1月開始,美聯儲在一年內先后11次降低短期利率,從6.5%降至4.5%,并且在2002年11月和2003年6月又降了0.75%。

在低利率政策的推動下,美國房價急劇上升,房價上升的財富效應在推動美國經濟增長的同時,也給包括中國在內的其他國家帶來了龐大的外部需求和外匯儲備的快速積累。國際收支的不平衡,導致我國基礎貨幣被動增加,貨幣政策的自主性下降。

在這一背景下,2005年7月,人民幣匯改,實行以市場供求為基礎、參考一籃子貨幣調節、有管理的浮動匯率制度。此后,人民幣對美元由8.23升值20%至2008年7月的6.84。

2.4航空股:匯率升值與供需格局共振

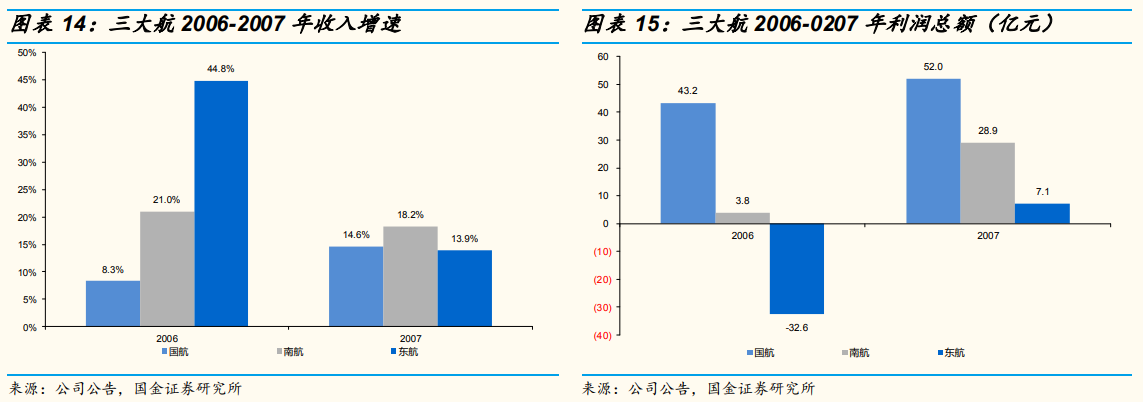

匯率升值與需求高景氣度主導06-07年航空股牛市行情。2006-2007年間,航空(中信)指數漲幅798.38%,超額收益率(相對滬深300)320.30%。

航空經營指標:

2006-2007年間,我國民航客運量增速分別為15.5%和16.3%,與同期GDP增速的彈性系數分別為1.22和1.17;

供需結構持續好轉,2007年三大航RPK-ASK增速差3.86%;

期間,三大航客座率穩步提高,國航/南航/東航2007年客座率分別較2005年提升6.5%/4.4%/4.2%。

航空業績指標:

單位座公里收益(RASK):2005年之前三大航只有南航數據可得,2006年南航RASK增速由2005年的-0.5%提升10.6pct至10.1%;

2007年增速為5.6%,邊際增速先增后減。

收入:2006-2007年間,國航/南航/東航收入年均漲幅分別為14%/20%/29%,向上趨勢主要由RPK主導,單位客公里收益決定波動幅度。

凈利潤:三大航2006-2007年間合計利潤總額為102.4億元,匯兌凈收益合計101.3億元,匯兌凈收益數額接近利潤總額。

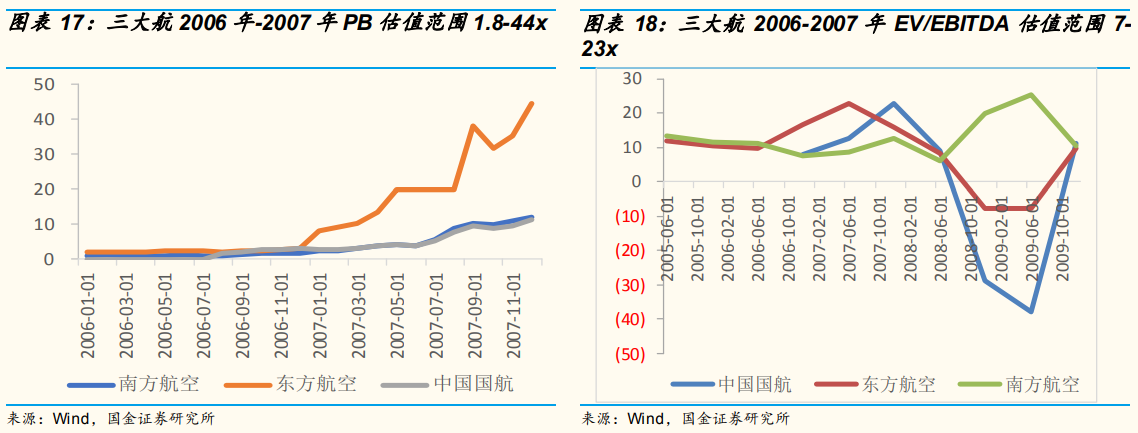

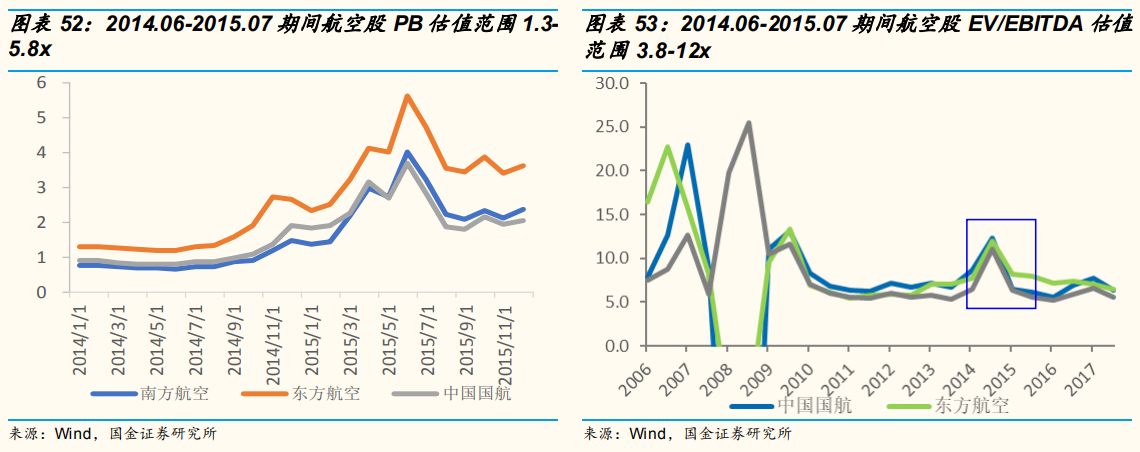

航空估值指標:航空股2006-2007年間PB估值范圍1.8-44x,估值中樞21x,EV/EBITDA估值范圍7-23x,估值中樞16x。

3.第二輪周期(09-10年):油價下跌、匯率升值、需求改善共振

3.1Rf:次貸危機引發油價重挫,貨幣寬松推動無風險收益率向下

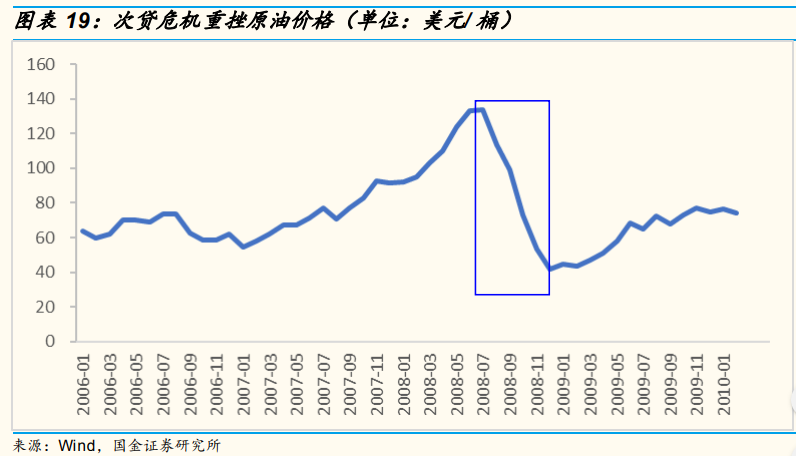

次貸危機引發全球危機,重挫原油價格。美聯儲實行的利率政策的變化、房價下跌、CDO等衍生產品的缺陷等因素,共同導致了美國次貸危機的爆發。受此影響,全球對原油的需求大幅下降。

根據IEA數據,2008年全球原油需求86.2百萬桶/天,同比下滑2.8%,2009全年需求84.9百萬桶/日,同比下滑1.6%。受此影響,原油價格經歷了大幅下滑,08年7月原油價格一度沖高至147美元/桶,最低跌至2009年1月的40美元/桶。

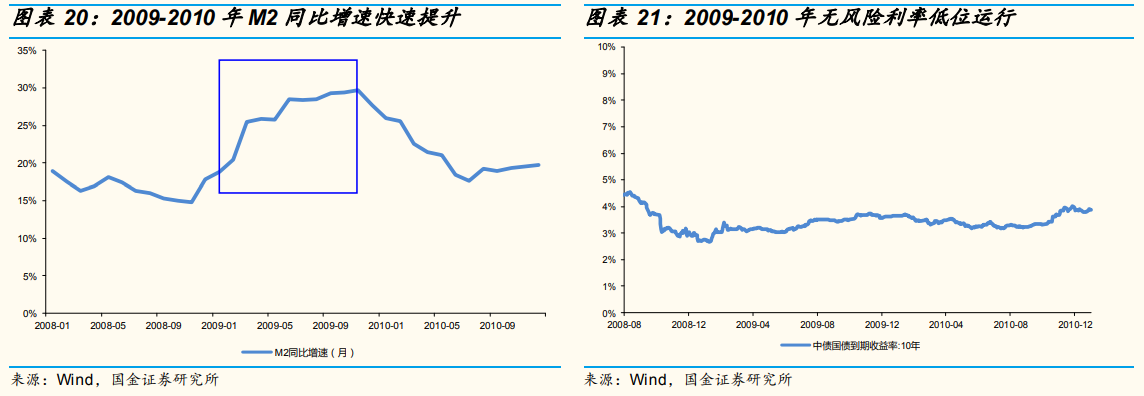

利率下降,貨幣與信貸增速快速攀升。受次貸危機影響,中國出口增速快速回落。同期,國內房地產開發投資同樣出現大幅下滑,內憂外患致使經濟增速大幅跳水。為擺脫經濟頹勢和潛在通縮風險,央行從08年9月開始連續五次降息,一年期貸款基準利率由7.47%大幅降至5.31%,頻率之高、力度之大均屬歷史罕見。

充裕的流動性為股市回暖創造了良好的資金環境。為擺脫金融危機對國內經濟的不利影響,國務院于2008年底出臺了“四萬億”的經濟刺激計劃。與此同時,利率政策上表現為通過信貸政策和公開市場操作等數量型工具滿足經濟增長和內需擴張的資金需求。

因此,在信貸環境上,M1和M2的年增長率分別達到32.4%和27.7%,均創下十多年來的新高。金融機構全年新增人民幣貸款達到9.6萬億元,幾乎是08年新增貸款的兩倍。

內外沖擊下,匯率波動升值。05年匯改之后,一方面我國確立了人民幣匯率改革的市場化方向,另一方面金融危機之后各國貨幣競相貶值,在客觀上對人民幣匯率的形成造成了沖擊。在內部改革與外部沖擊的雙重作用下,人民幣對美元匯率呈現波動升值的態勢,兩年間累計升值3.1%。

3.2D:政策發力,企業盈利觸底回升

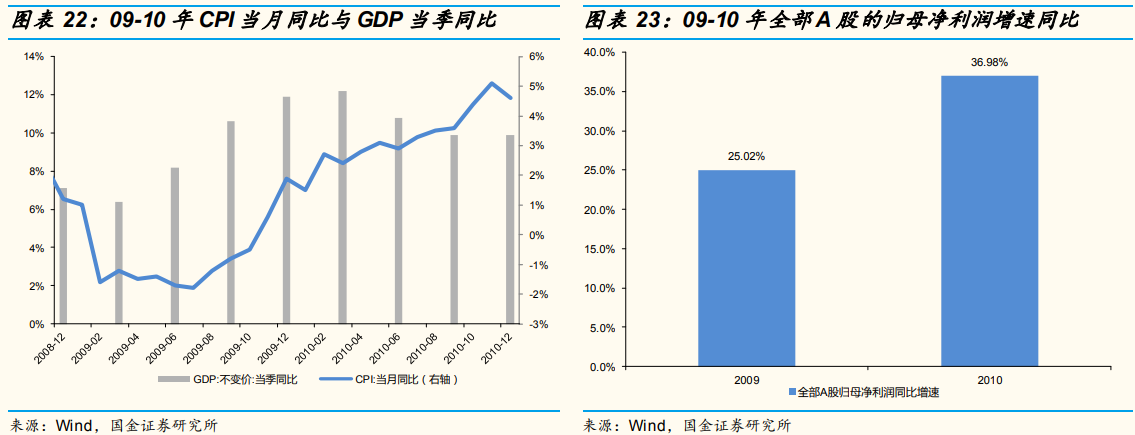

流動性的持續寬松,使得無風險利率低位運行,疊加貨幣及財政政策的強力刺激,使得宏觀經濟和企業盈利的預期向好。09年二季度開始,宏觀經濟觸底回升。GDP單季同比由09年一季度的6.6%反彈至09年四季度的12.2%,已接近危機前的增長水平。在宏觀需求帶動下,微觀企業盈利同樣快速企穩,微觀盈利修復成為本輪牛市行情的又一強力支撐。

3.3Rm:政策與改革預期升溫,催化風險偏好提升

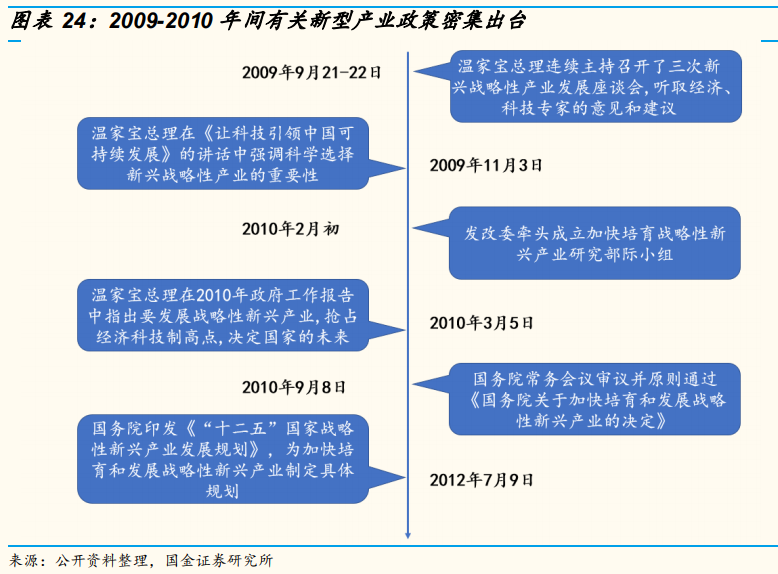

2009年9月開始,溫家寶總理主持召開三次戰略新興產業發展座談會,展開對節能環保、信息技術、生物產業、新能源、新能源汽車、高端裝備 制造、新材料等新興產業的討論。

此后,相關支持政策陸續出臺,帶動以 新興產業為代表的中小公司大幅表現,市場風險偏好顯著提升。

3.4航空股:三周期共振,催化航空股兩年牛市行情

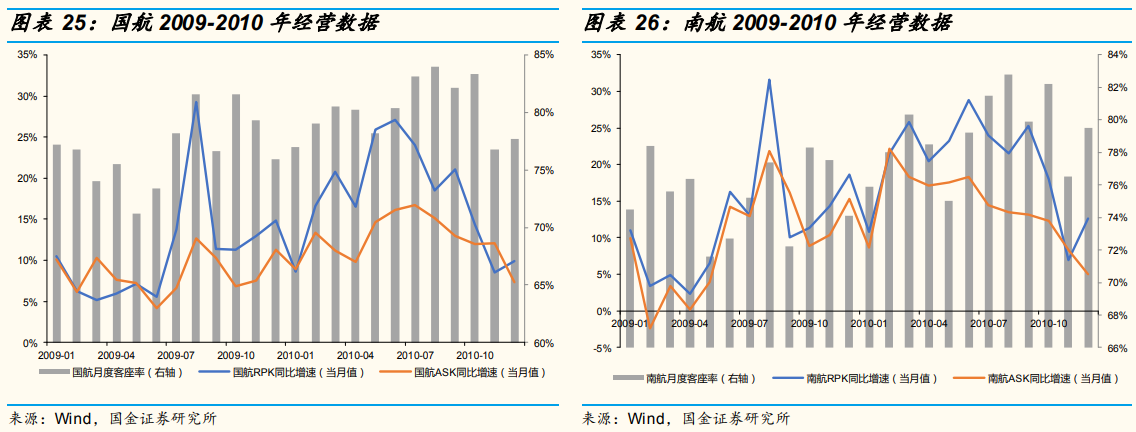

航空經營指標:

2009-2010年間,我國民航客運量增速分別為19.74%和16.13%,與同期GDP增速的彈性系數分別為2.1和1.5;

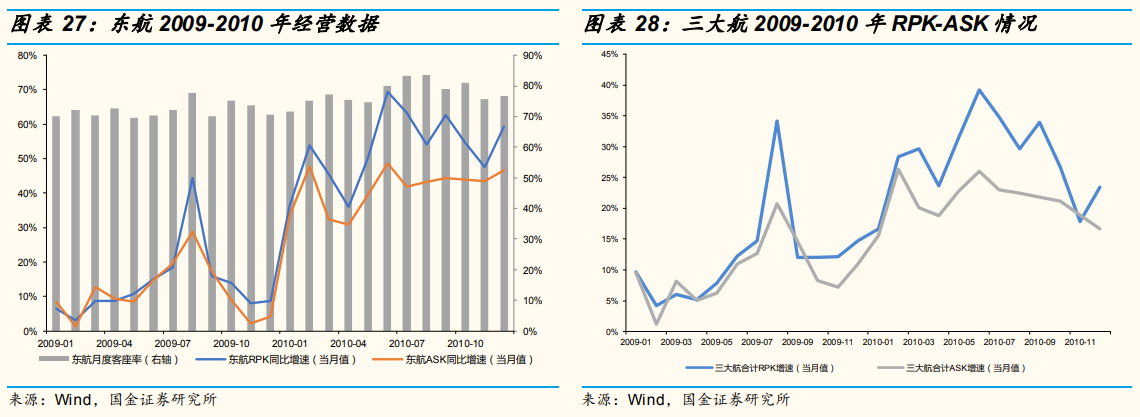

供需結構大幅好轉,2010年三大航RPK-ASK增速差6.81%;

三大航客座率穩步提高,國航/南航/東航2010年客座率分別較2008年提升5.4%/5.4%/7.2%。

航空業績指標:

單位座公里收益(RASK):2010年三大航RASK均大幅上升,國航/南航/東航RASK分別為0.53/0.50/0.51元/百萬公里,分別同比增長17.9%/20.2%/26.3%,同比改善明顯。

收入:2009-2010年間,國航/南航/東航收入年均漲幅分別為24%/17%/34%,向上趨勢主要由RPK主導,單位客公里收益決定波動幅度。

凈利潤:三大航2009-2010年間合計利潤總額為353.8億元,三大航匯兌凈收益合計49.9億元,利潤增長更多的是來自于供需大幅改善帶來的業績攀升。

航空估值指標:航空股2009-2010年間PB估值范圍-4-25x,估值中樞8x,EV/EBITDA估值范圍5-26X。

4.第三輪周期(14年07月-15年06月):油價下跌為始,同時受益于資金牛、改革牛

4.1Rf:從定向寬松走向全面寬松的利率環境

頁巖油革命與OPEC原油份額戰推動油價低位徘徊。頁巖油革命使得美國頁巖油成為國際原油市場格局的重要力量。產量增長迅速的頁巖油使OPEC倍受威脅,并試圖通過不減產的方式穩定市場份額。在原油供過于求的背景下,2014-2016年之間,油價始終維持在60美元/桶以下,直至2016年11月OPEC達成減產協議。

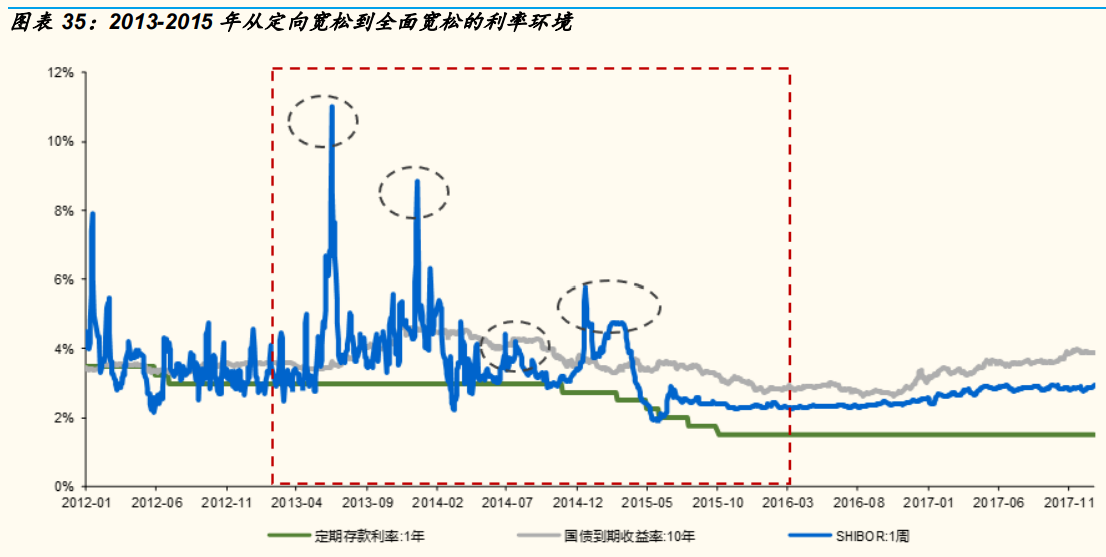

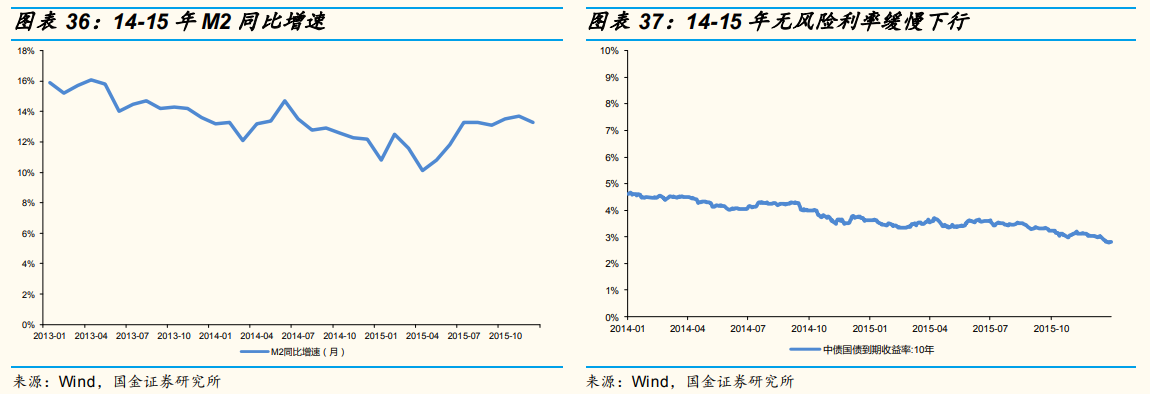

從定向寬松走向全面寬松的利率環境。2013年-2015年,我國經濟增速逐年下滑。2013年,金融市場經歷620錢荒。2015年,面對國內經濟增速放緩,物價漲幅回落,外匯占款變化以及美聯儲加息預期等不確定性因素有所增多的情況,央行采取多種貨幣政策工具調節市場流動性并引導利率下行,全年央行共降息5次。

2013年到2015年間,從2013年的流動性危機帶來的定向流動性注入到2014年的非對稱性降息,再到2015年的多次降息,徹底改變了流動性狀況。同時,由于貨幣傳導機制受阻,進一步導致大量資金進入金融市場。

人民幣即期匯率明貶實升。2014-2015年間,匯率經歷了兩輪“N”字形走勢,2014年全年下跌幅度0.36%,這也是2005年匯改以來中間價首次年度下跌。盡管人民幣對美元匯率下跌,但在對歐元等其他主要國際貨幣中仍保持強勢。人民幣有效匯率顯示,自2014年下半年開始,人民幣相對于日元、歐元、英鎊和澳元在不斷升值,并帶動出境游爆發。

4.2D:經濟增速整體下滑,實體經濟與金融市場冷熱不均

經濟增速連年下滑。GDP從2013年的7.8%下滑至2015年的6.9%。2013年的錢荒拉高無風險利率,2014年實體經濟面臨全面下滑。,固定資產增速從20%下滑至15.8%。政府開始利用基建、棚戶區改造等措施刺激經濟,但由于貨幣傳導機制受阻,金融市場與實體經濟冷熱不均,經濟增速下行壓力較大。

主板與創業板、中小板盈利分化。2013年以后,由于宏觀經濟增速下行給企業盈利帶來的巨大壓力,各口徑的盈利增速大多處于下行的趨勢,但由于大量的并購并表,中小板和創業板的利潤增速一直處于上行趨勢,主板與創業板凈利潤增速出現分化。

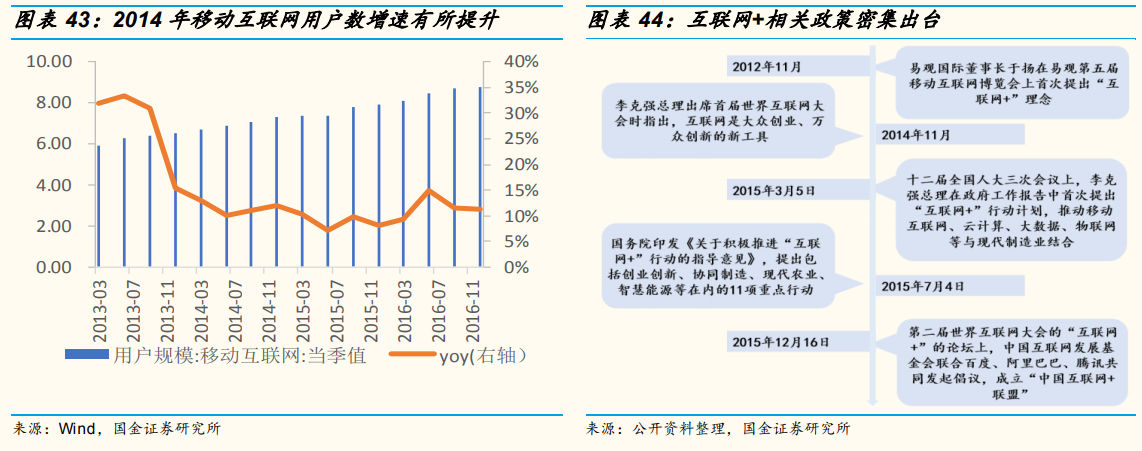

4.3Rm:4G底層技術取得突破性進展,互聯網+相關政策密集出臺

底層技術突破使得相關產業步入景氣上行周期。2013年12月4日,工信部向中國聯通、中國電信、中國移動正式發放了第四代移動通信牌照(即4G牌照),4G時代互聯網應用商成為主角。

同時,互聯網+相關政策的密集出臺,與底層技術的發展相契合,催化創業板牛市行情。

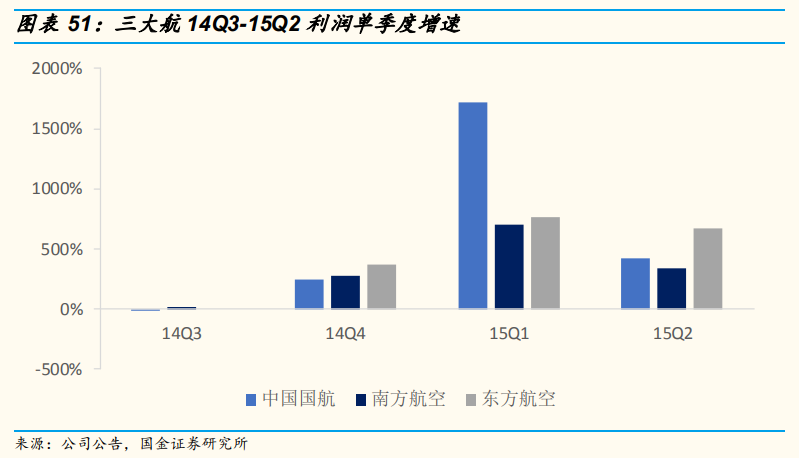

4.4航空股:油價暴跌帶來成本端改善,航空供需小幅改善

航空經營指標:

2015年三大航供需結構較2014年有了明顯改善,在2012-2014年三年低迷后,三大航全部供需差轉正。

期間,三大航客座率趨于平穩,2015年上半年,國航/南航/東航分別0.7%/+0.7%/+0.5%。

2015年上半年,國航/南航/東航含油票價跌幅分別為-5.5%/-8.6%/-6.9%,不含油票價實現同比上漲,國航/南航/東航分別增長1.7%/0%/1.0%。可視為航空公司將油價下跌帶來的業績改善通過降低票價的方式傳導至下游消費者。

航空業績指標:

單位座公里收益(RASK):2015年三大航RASK同比有所下滑,國航/南航/東航同比分別下滑-5.8%/-7.9%/-8.6%。

收入:2014-2015年間,國航/南航/東航收入年均漲幅分別為5.6%/6.6%/3.3%,變動趨勢主要由RPK主導,單位客公里收益決定波動幅度。

凈利潤:三大航2014-2015年間合計利潤總額為332.9億元,主要受益于油價大跌帶來的成本壓力驟減,其中15Q1利潤同比漲幅在7倍以上。

估值指標:航空股2014年7月至2015年6月年間PB估值范圍1.3-5.8x,估值中樞3x,EV/EBITDA估值范圍3.8-12x,估值中樞7.4x。

5.當前航空股:三周期疊加,行業迎來最佳投資時機

5.1航空股宏觀驅動因素:從“水牛”切換到“業績牛”

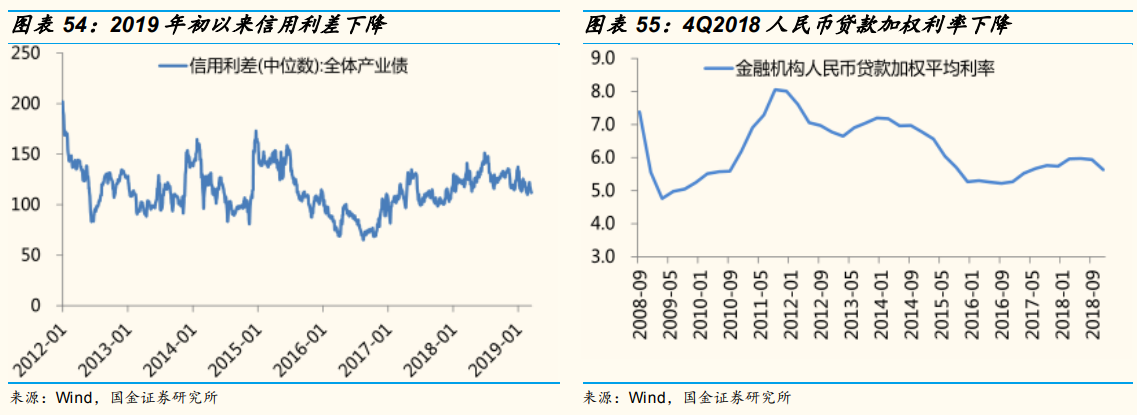

Rf:政策轉向邊際寬松,帶來的信用出現邊際改善,是市場預期企穩的宏

觀基礎。2018年4季度以來,政府出臺多項措施來穩定社會信用,一方面,通過傳統政策工具轉向邊際寬松,來營造較好的信用環境,比如貨幣轉向邊際寬松、財政通過減稅降費變得更加積極、監管政策松緊有度等;另一方面,通過設立多個非常規工具來為企業增信,比如創設CRM、最高層召開民營企業座談會、設立紓困基金等方式。隨著一系列政策的實施,我們看到信用環境確實有所改善(信用利差下降、貸款利率下降、信用供給增速企穩)。

D:整體A股ROE有望在未來幾年回升,拉動A股走出一輪“業績牛”。

從驅動市場上漲的主要因素分析,年初以來的這波上漲主要靠的是無風險利率下降和風險偏好回升帶來的“估值修復”,企業盈利預期并沒有明顯改善。從這個角度出發,對未來的含義有兩點:一是進一步的寬松需要看到需求的加速下降帶來的通縮預期升溫。不論是美國需求下降超預期,還是中國需求下降超預期,都將導致商品價格的進一步回落,從而帶來貨幣政策的進一步寬松。

A股整體企業的盈利能力(ROE)有望未來幾年逐步回升,從而帶動A股走出一輪真正依靠盈利驅動的“長牛”。盡管未來中國的實際GDP增速可能不斷下臺階降速,但整體企業的ROE水平有望在今年企穩回升,原因在于影響企業ROE的六個因素當中,兩個因素將開始逐漸改善(其他四個因素進一步變差和明顯改善的概率都不高)。

從影響資本回報率的六個變量來看,當前中國的稅負較高、租金成本較高、勞動人口結構變化、過剩產能約束、模仿創新貢獻下降和資金成本較高,共同造成資本回報率長期低迷。

展望未來,資金成本、工資成本、租金成本、產能利用率這四個變量進一步變差的概率在下降,但改善程度也相對有限;但是,短期靠減稅、中長期靠創新(技術進步),有望拉動企業ROE逐漸回升,當前的減稅降費、科創板等政策的推出都是比較確定的、正面的信號。

Rm:中美雙方均有達成協議的訴求,中美貿易摩擦階段性緩解。中美雙方均有達成協議的訴求,中美貿易摩擦階段性緩解。2018年12月1日,中美兩國元首阿根廷會晤并達成重要共識,為中美貿易摩擦的解決帶來積極信號。

5.2油匯終現利好,航空業績大概率超預期

油價:燃油成本上漲壓力將逐步減小,并轉為對航空股的利多。供給端,目前仍舊是美國、OPEC和俄羅斯之間的三方博弈格局。沙特采取與14-15年不同的定價策略,減產執行力有所提高。我們預計,供需兩端率先出現變化的一段將為未來油價方向的變動提供指引。

中性假設布倫特原油均價為70美元/桶,則2019年四季度的同比漲幅分別為4.1%、-6.6%、-7.7%、1.4%。可見航空公司燃油成本上漲壓力將逐步減小,并整體轉為對航空股的利多,屆時航司收益水平的提高將充分體現在航司業績上,航司運輸毛利有望大幅提升。

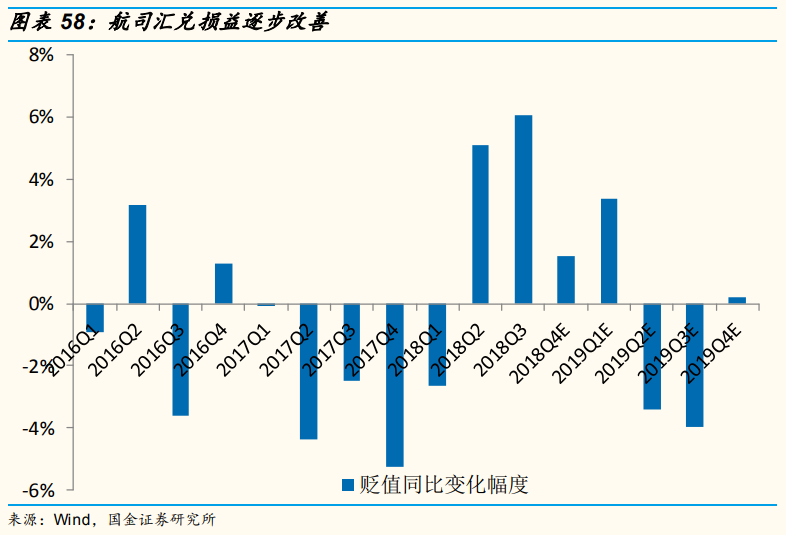

匯率的邊際變化疊加新租賃準則啟用,催化航空股博弈價值。中美談判預期向好,足以推動航空股迎來修復。并且新租賃準則或將提高航空公司匯率敏感性,在人民幣預期繼續升值的背景下,貢獻更多匯兌收益。

新租賃準則將提升航司杠桿率水平和匯率敏感性,提高航空β屬性。2019年1月1日起,新修訂的《企業會計準則第21號——租賃》啟用,在境內外同時上市的企業及在境外上市的企業將實施新租賃準則,將提高三大航資產負債率,對轉換初期產生一定成本壓力,并提高匯率敏感性。我們假設新計入負債的應付融資租賃款,美元占比與2018年半年報相等,則美元每波動1%,國航、東航、南航匯兌損益將分別提升2.5億、0.8億、2.1億。

5.3航空供給或中期邊際收緊,需求韌性支撐票價上漲新航季日均航班時刻增速加快,內需有韌性催化航空股行情演繹。

2019年民航夏秋航班時刻表公布,根據夏秋時刻表測算,夏秋民航周計劃班次量同比增長9.0%,增速上升2.2pct。時刻增速提升,其中國內航線時刻量同比增長9.0%,國際航班時刻數量同比增長12.8%,港澳臺航班時刻數量同比增長9.7%,外航時刻數量同比增長4.9%。

三大航及春秋時刻增速加快,吉祥增速有所回落仍保持高位。分航班來看,國航、東航、南航周計劃班次量增速分別為7.9%、9.0%、7.7%,增速較去年同期分別2.9pct、5.4pct、3.2pct。春秋航空、吉祥航空周計劃班次量增速分別為14.9%、16.9%,增速較去年同期分別3.3pct、-2.9pct。

停飛B737MAX-8或引發行業中期供給邊際收緊。

短期內,由于存量B737MAX-8運力占比較低,航空公司有能力通過提高運營飛機小時利用率,重新編排航線結構,從而減輕B737MAX-8停飛帶來的存量負面影響。

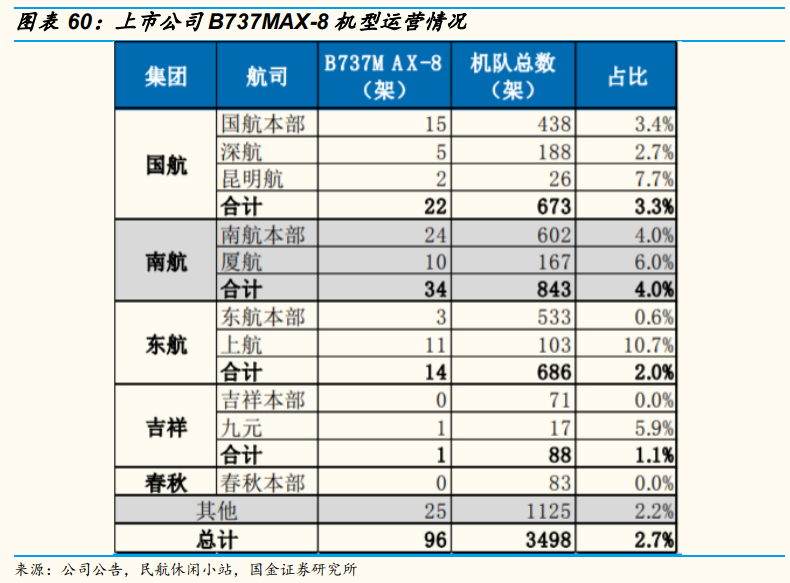

截止2月,我國航空公司運行客機3498架,B737MAX-8共96架,占比2.7%。具體到主要上市公司,共運營71架B737MAX-8,占比我國整體B737MAX-8機型74%,其中國航運營673架飛機中22架為B737MAX-8,占比3.3%;東航運營686架飛機中14架為B737MAX-8,占比2.0%;南航運營843架飛機中34架為B737MAX-8,占比4.0%;吉祥運營88架飛機中1架為B737MAX-8,占比1.1%;春秋機隊中無B737MAX-8飛機。

停飛影響或主要在于中期運力引進的延遲。

停飛禁令將延續多久,以及會不會對已簽該機型訂單產生影響,取決于此次空難的原因和得到調查結果的速度。目前態勢來看,B737MAX-8飛機存在漏洞需要修復,需要停航半年以上,我國已經暫停重新適航認證。這種情況下,航空公司將延期B737MAX-8訂單交付,減緩我國運力引進速度。

以三大航為例,根據三大航年報,國航、南航、東航2019年將引進B737飛機31架、45架、26架,2019年前兩個月引進的8架B737飛機中有5架是MAX機型。若按此比例,國航、南航、東航2019年將引進B737MAX-8飛機19架、28架、16架,共計63架,約占2019年三大航飛機引進架數的30%。

由于空客公司訂單飽滿,產能存在瓶頸,并且更換訂單需要1-2年才能交付,此部分訂單或無法及時由空客吸收,我國航空業中期運力引進或受阻,產生行業供給邊際收緊。

需求方面,春運與2月航司經營數據表明我國航空需求韌性十足,全年票價提升可期。

2019年春運于3月1日結束,根據交通運輸部初步統計結果,民航發送旅客7288.2萬人次,增長11.4%。各出行方式中,航空出行增速依舊最快。整體來看,民航出行需求增長依舊穩定,并未出現明顯下滑。

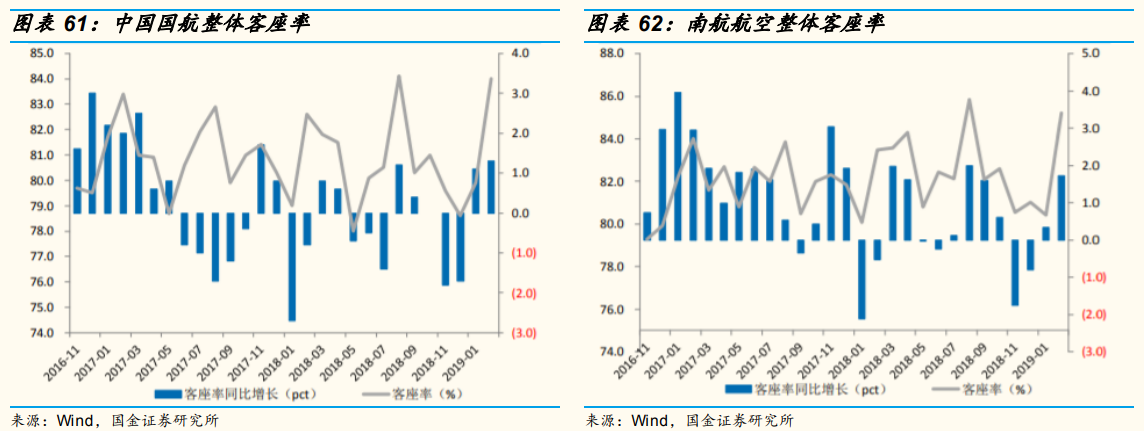

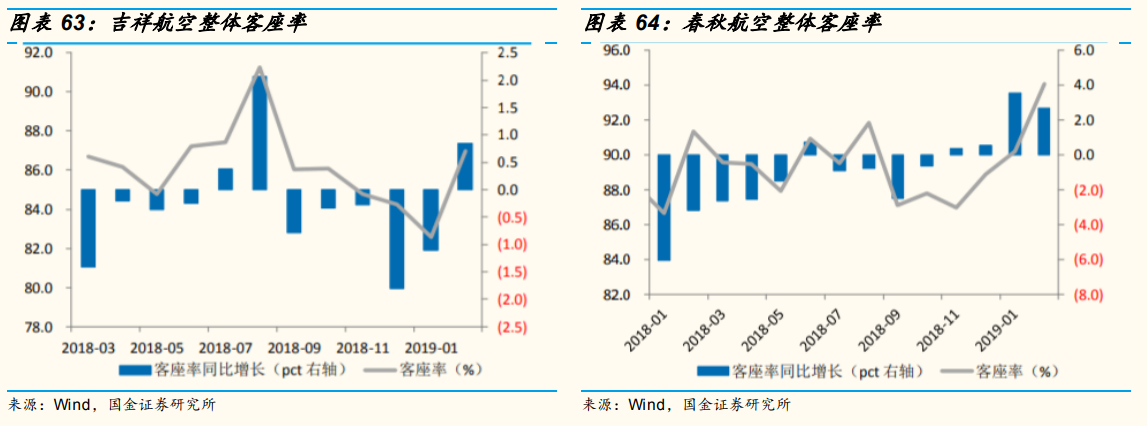

另外,近期航空公司陸續公布2月經營數據,2月客座率均有明顯上升,春運旺季航空需求維持高位。

2月國內線由于高基數以及春運排班較往年偏晚影響,ASK增速較1月略有下滑,三大航、春秋、吉祥國內線ASK分別同增9.0%、9.4%、10.6%;但需求維持高位,RPK分別同增11.7%、12.5%、13.1%,推動國內線客座率各航空公司均一掃1月陰霾,同比有較大幅度提高,三大航、春秋、吉祥國內線客座率分別同增2.1pct、2.7pct、2.0pct,并且絕對值處于高位,接近2018年暑運旺季水平。

2月的良好表現拉動前兩月累計國內客座率轉正,三大航、春秋、吉祥1-2月累計國內線客座率分別同增0.7pct、2.3pct、0.5pct。

同時,各航空公司國際線依然堅挺,春節期間出境游火熱,更多的居民選擇出境旅游,2月國航、南航、春秋國際線客座率均有明顯提升,三大航/春秋分別同增0.7pct/2.5pct。并且客座率絕對值位于高位,體現了國際出行的良好需求。吉祥前期撤回部分國際運力,重新投入仍然處于恢復階段,國際線客座率同比下降4.2pct。

國內與國際線需求旺盛,推動航空公司整體客座率提升。2月國航、南航、春秋、吉祥整體客座率分別同增1.3pct/1.7pct/2.7pct/0.8pct。

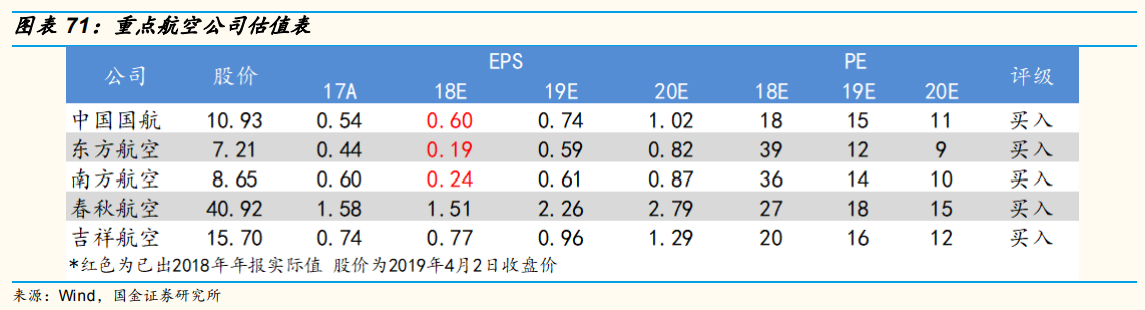

6.投資建議

航空景氣度結構性改善,收益水平將持續提升,作為周期行業迎來向上拐點。航空公司將逐步轉向票價精細化管理,收益水平將重回上升通道。

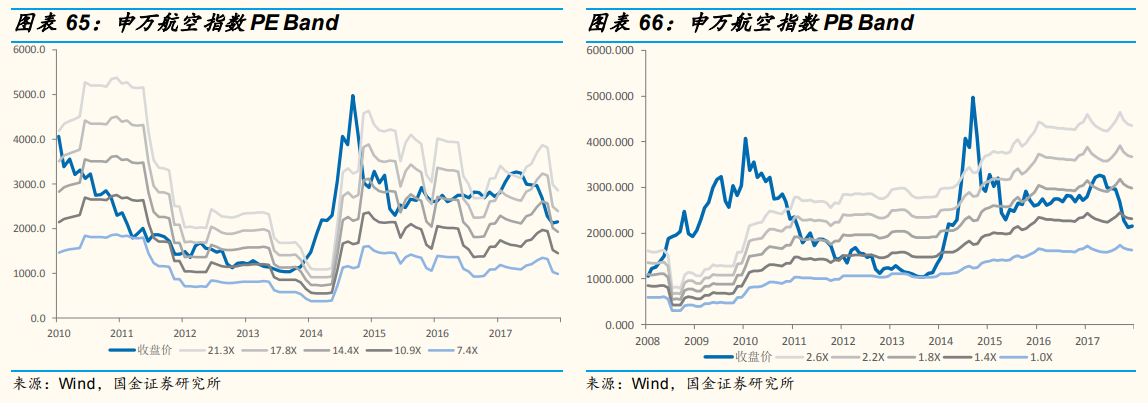

前期由于中美貿易戰預期,人民幣急速貶值,以及油價上漲預期,航空股調整幅度超過50%,估值已處于歷史低位,行業存在估值修復動力。目前三大航PB估值約為1.6倍,而過去10年航空板塊PB均值約為2.4倍,牛市PB均值約為7倍,有較大修復空間。

對于航空股的長期投資機會,油價和匯率的對于股價的擾動因素不可忽略。回顧歷史,航空板塊經歷過3次較為長期的上漲。第一次(2007-2008年)和第二次(2009-2011年)雖然均伴隨收益水平的提高,但擾動因素并未產生利空影響;第三次(2014-2015年),航空公司收益水平略有下滑,但高位迅速回落的國際油價使得航空公司業績同比大幅提高,成為推動航空股上漲的主要因素。可見航空股股價走勢需要油價與匯率配合。

由于航空公司資產負債率較高,EV/EBITDA估值更為適合。我們回顧三大航歷史EV/EBITDA,除去金融危機前后航司業績波動較大,以及2014-2015年牛市,三大航EV/EBITDA維持在7-8倍左右的水平,比較穩定。目前油價和匯率均向有利于航空業方向發展,航司業績將得到明顯提升,航司企業價值將獲得推動,帶動股價提升。

我們認為,航空板塊估值處于低位,供需結構向上,前期擾動因素利空影響緩和,基本面迎來向上拐點,板塊存在修復動力。整體來看,我國航空行業寡頭壟斷已經初步形成,作為包含可選消費屬性的周期性行業,現金流良好。擾動因素轉向利好,航空板塊將在中長期獲得超額收益。

基于航空供需結構性改善、收益水平迎來拐點、擾動因素利空緩和逐步轉向的邏輯,我們持續推薦東方航空、中國國航、南方航空。供給側改革并未影響三大航供給,并且能夠享受協調機場票價提升帶來的收益水平提升。

關注春秋航空、吉祥航空,公司受益上海兩場供給受限,收益水平提升領先行業,業績增速好于三大航,受匯率利空影響較小,不過中長期仍需觀察我國航空業整體對中小航空公司和低成本航空營造的發展環境。

7.風險提示

航空需求下滑:航空客運需求削弱,將抑制運價提升,對航空公司業績將產生利空影響。

油價上漲超預期:若國際油價上漲速度與幅度超預期,或將大幅度拉低航空公司業績,并扭轉市場對于航空公司預期。

人民幣貶值超預期:若人民幣繼續貶值,航空公司業績和市場情緒將進一步惡化。

收益水平提升超預期的上行風險:伴隨票價市場化和精細化管理,航空公司收益水平提升或超預期,有效覆蓋油價上漲,增厚業績,使得油價上漲預期的利空作用減弱,產生航空公司業績和股價的上行風險。

本文作者:國金證券黃凡洋,原標題《周期輪回的力量:航空股一倍空間剛起步》

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。責任編輯:張恒星 SF142

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)