原標題:蘇有朋遭殃,揭開臺灣最大金融詐騙案

當事實擺在眼前的時候,你就會發現,詐騙這件事,竟然不分階層,錢多錢少都能騙。

或許只有這個時候,人們才不會小看詐騙,不是把它歸結為智商和文化水平,而是人性的弱點。

11月22日,一份更新的受害者名單見諸報端,李安妮、萬海家族、蘇有朋、洪宜卉、義隆電、DHC位列其中,他們分別代表了臺灣地區政商界名流、演藝圈人士、本土上市公司、外企,是一樁損失空前的金融詐騙案的苦主。

中國臺灣地區模特洪宜卉

龐氏騙局,這個古老而又常見的投資詐騙,以刷新臺灣地區金融詐騙歷史的規模,又一次得逞了——1.3萬名投資人受害,預估詐騙金額超過一千億新臺幣(注:受害者預估稱2千億新臺幣,約合人民幣448億元)。

這場騙局多少有些離譜。

不僅因為它駭人的金額,還因為它前后持續了16年。更奇怪的是,它銷售的基金投資產品從一開始就是未經批準、游離在監管之外的非法海外基金,卻仍然卷走了一大批精明的高凈值人群的錢,且至今去向不明。

臺灣地區史上最大金融詐騙案,怎么就騙倒了一干名流?

600萬嫁妝錢

直到確認自己投進去的錢贖不出來了,賬戶也無法登錄,安娜才真的意識到,自己被騙了600萬新臺幣(約合人民幣134萬)的嫁妝錢。

在這之前,即便做投資分析的朋友告訴她那是詐騙,她仍然半信半疑,稱自己找到的是少數人才接觸得到的穩當的投資渠道。

為此,身為Youtube博主的她,還錄下了和朋友對談的整個經過,拍下了她從信心滿滿到懷疑、發懵再到崩潰的前后反應。

起初,是安娜的叔叔通過一位經理人朋友先投了2千萬新臺幣(約合人民幣448萬),經理人告知,兩年的投資回報率在20%,第一年是12%。前4年,利息穩定到付,叔叔這才推薦給她。

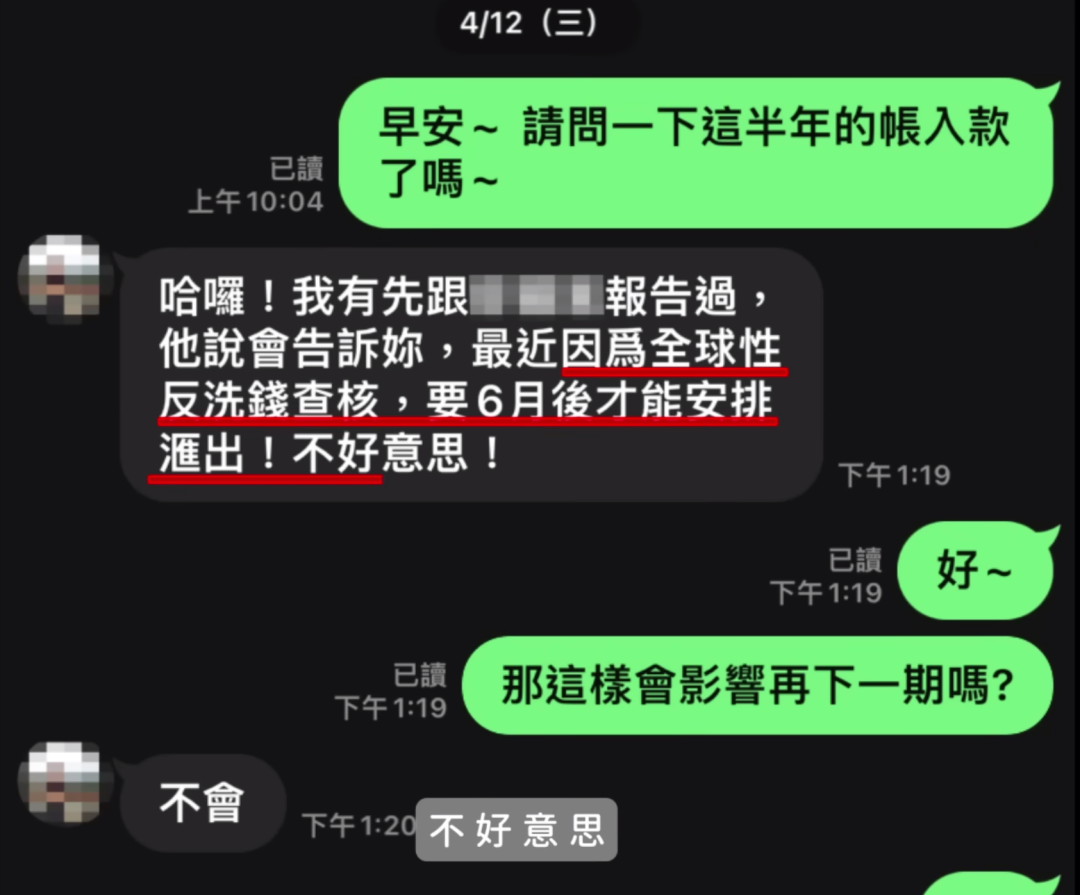

安娜與經理人的對話/圖源:視頻截圖

安娜與經理人的對話/圖源:視頻截圖安娜也開戶、投入成了投資人,把父母給她存的600萬投了進去。流程操作看起來很齊全,她沒有多疑心。

然而今年4月,半年后本該到賬的配息卻沒有下來。經理人告訴她,是因為全球性反洗錢,所以利息到賬有延遲,安娜信了。

經理人向安娜解釋利息未到賬的原因/圖源:視頻截圖

經理人向安娜解釋利息未到賬的原因/圖源:視頻截圖但朋友據此判斷這是詐騙,而她犯的一個錯,在于只在意高額利息和保本,卻不知道自己具體投資的是什么,也就給了騙子可乘之機。

朋友注意到,安娜實際投向的就是澳豐旗下的一款海外外匯套利基金產品。

這類騙術突出保本保息、高利息,雖然名義上是投資海外基金,又或者是利用匯率差套利的空間,但朋友問她:如果今天有一個東西能夠保本還配12%給你,而跟銀行借錢只要2%,所有人借錢去買還會有10%的利潤,為什么銀行不直接去做這個業務?

安娜解釋,經理人告訴她,因為這個渠道有名額限制,只有VIP客戶可以投資;自己這筆投資還沒到期,一時取不出來很正常;又解釋說他們有專門的APP可以查看投資狀況,一切都顯得有模有樣。

安娜展示APP內的界面/圖源:視頻截圖

安娜展示APP內的界面/圖源:視頻截圖“這就是一個資金盤、老鼠會,他們要的就是你的本金,不管10年15年之后,他要的就是大家全部的本金,等他覺得這個資金規模到一定程度之后,就全部卷走。”朋友最終點破。

安娜現場給經理人打電話,想拿回本金,卻沒有接通。朋友指出,她下載的APP,關聯的就是新聞已經披露的澳豐金融的一款基金產品。

安娜的臉色開始變差。

晚上,經理人回電,除了繼續以反洗錢向安娜解釋,還說他自己的錢也被套在其中,得不到其他說法。事后,她已經無法打開APP,經理人回復,系統在維護中。

視頻的最后,安娜已無法打開APP/圖源:視頻截圖

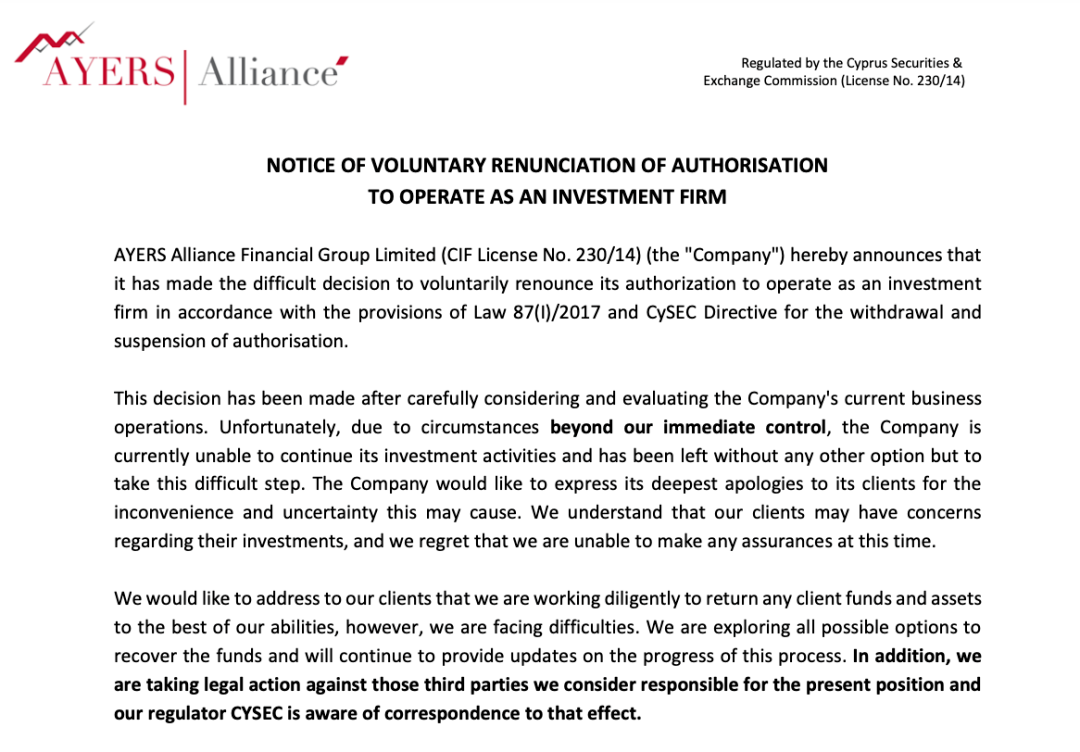

視頻的最后,安娜已無法打開APP/圖源:視頻截圖很快,5月底,澳豐金融集團以一份網站公告,宣布“無法繼續投資活動,自愿放棄投資經營”,相當于倒閉,也如安娜的朋友所說,“整個公司會不見”。

安娜只是眾多受害者之一。

11月22日,據當地媒體獲得的一份該金融詐騙案的受害者名單,其中,臺灣地區已故前領導人李登輝家族、萬海家族、日本化妝品牌DHC臺灣地區分公司,總計受騙金額超過9億新臺幣(約合人民幣2億),而李安妮(李登輝之女)及其家族親屬以損失5.5億新臺幣(約合人民幣1.23億)成為最大的受害方。

此外還有一眾政商界名流,以及藝人蘇有朋。

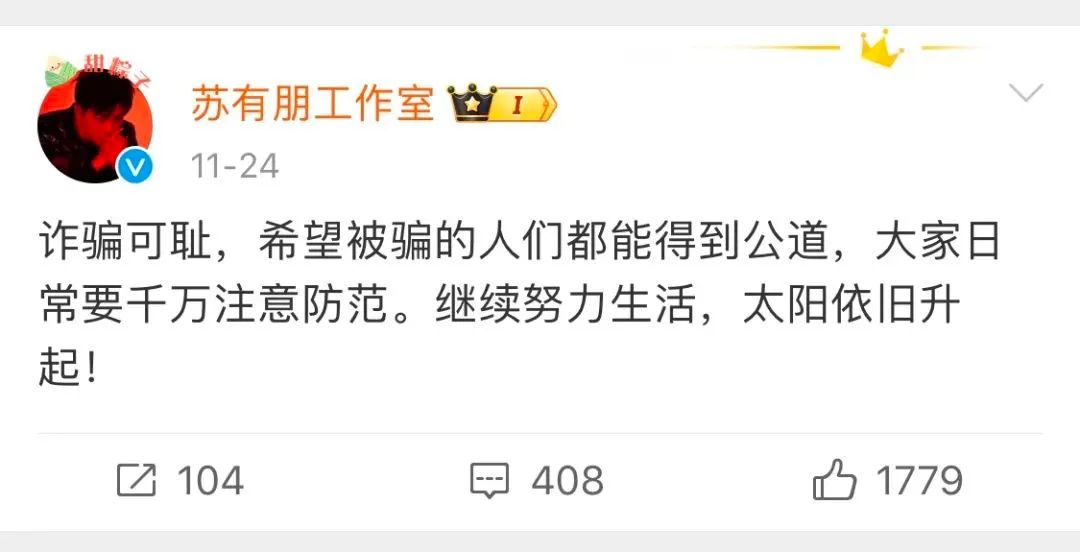

11月24日,蘇有朋工作室微博回應:“詐騙可恥,希望被騙的人們都能得到公道,大家日常要千萬注意防范。繼續努力生活,太陽依舊升起。”

圖源:微博@蘇有朋工作室

圖源:微博@蘇有朋工作室另據此前披露,澳豐詐騙案中,包括義隆電、寶齡富錦、臺端、宏致、時報、新復興、巨有科技、欣天然、南光、創為精密等十家上市公司都踩了澳豐的地雷,案件累計約有1.3萬名受害投資者。

錢去哪了:8%-12%高息背后的遁逃術

養蠱16年,上千億資金最終不翼而飛,遁逃術得逞的一大關鍵,是這些資金從一開始就不在合法合規的監管范圍內。

今年6月,臺灣地區金融監督管理會回應關切稱,經查,澳豐基金未經金管會核準或申報生效,澳豐及上游的兆富財富管理顧問股份有限公司,也并非境外基金總代理,卻非法銷售基金。

早在2015年,就有民眾投訴,金管會曾7次移請法務部調查局偵辦。在2020年,臺北地檢署已對兆富公司7人提起公訴。但直到今年3月,兆富公司的財產才被法院暫時查封,8年期間,就有像安娜和她的叔叔一樣的投資者大量買入,也包括貴婦圈。

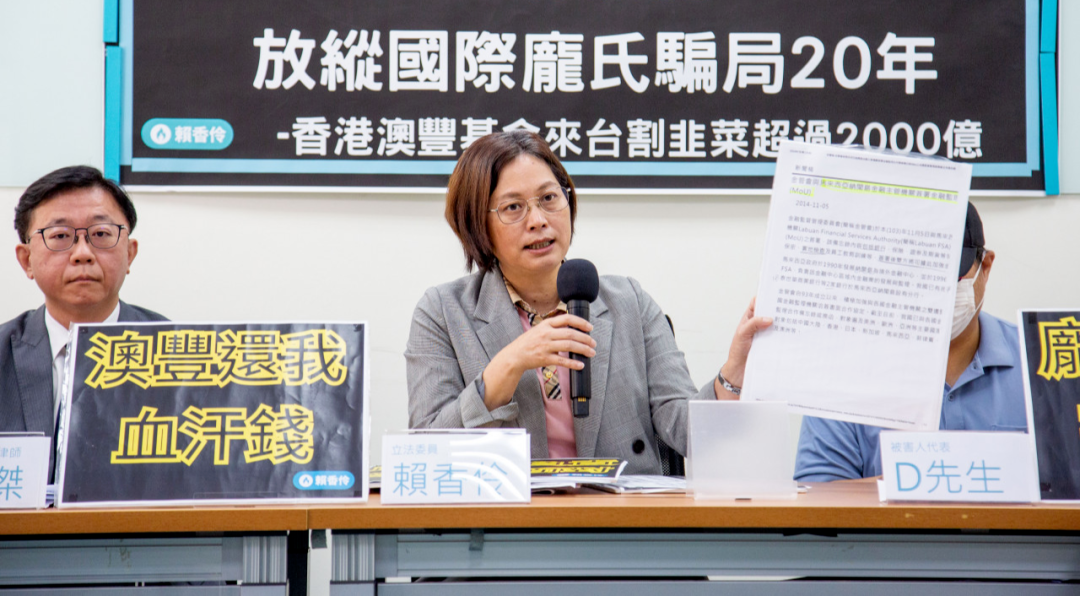

2023年6月,立法委員賴香伶舉行記者會,呼吁該詐騙案的受害者站出來,追討被騙損失

這樣一家沒有資質、不合法規的咨詢公司,名流怎么就鋌而走險?

這就不得不提一個叫梁寶華的業務員,她在大型商業銀行工作過,2010年跳槽去了兆富,因為認識不少名流,業績也是出了名的,傭金很高,曝出其名下有3間豪宅。

在媒體披露中,梁寶華和李安妮交情不淺,2006年,李安妮就是通過梁寶華試水了兆富公司的產品,且保證獲利10%,3年后,總報酬達到了30%。李安妮這才加碼投資了澳豐旗下其他產品,還推薦給了家人,累計投入5.5億新臺幣。

這種“試水-嘗甜頭-加碼-拉人”的方式,不僅適用于工薪階層,對權貴名流同樣有效。

李安妮也曾多次想要贖回,但被梁寶華勸住了,畢竟回報多且穩定的產品不多。直到去年12月,澳豐傳出取不出錢的消息,梁寶華還在安撫李安妮,但給出的承諾依然跳票了。

詐騙曝光后,受害的投資人都在找梁寶華,她曾以在寺廟閉關不便聯絡,或是檢方已在調查,和客戶聯系有串供嫌疑為由,躲了起來。

有媒體找到她皈依的寺廟,才發現禪堂里至少20位師兄姐受害,梁寶華鼓吹他們和信眾用房子抵押借錢投資,以此掙那8%的高額利息。

有人信了,本指望11月能拿回本金利息繳房貸,卻有去無回。受害者找上來,禪堂一度被迫關閉。

梁寶華就職的兆富公司,負責銷售澳豐的基金投資產品,曾奎銘是公司的董事長兼總經理。

兆富財富管理顧問股份有限公司官網截圖

兆富財富管理顧問股份有限公司官網截圖今年5月,臺北地方法院做出刑事判決,以曾奎銘為首的7人(注:另外6人分別是副總經理和業務員),明知澳豐金融集團及其相關的境外基金都未獲主管機關核準在臺銷售,兆富公司也沒有成立投信、投資事業或申請擔任境外基金總代理,更明知這是金融詐騙手法,卻以虛假、欺詐、誤導的方式,積極說服原告參與投資,使其遭受損害。僅2014-2018年間,就吸收了美金約3764萬元(約合2.7億人民幣)。

為首的曾奎銘,獲有期徒刑2年又3個月,處罰金500萬新臺幣(約合112萬元人民幣)。當地法律規定,該刑責的最高刑罰不超過5年有期徒刑。

但臺北地方法院今年8月的一份民事裁定書中表明,一個叫劉錦華的人,才是兆富公司實際負責人,而他并不在上述刑事判決的被告名單當中。后續報道透露,劉錦華疑是香港人。此外,梁寶華也不在上述被告名單當中。

法院估算,曾奎銘從兆富公司實際獲得的犯罪收入約為253萬元(判決書未注明是美金或新臺幣)。

兆富公司的人,拿的主要是0.1%的傭金,那么更多的錢去了哪里?

根據證人證詞,他們當初是在業務員陪同下到香港開戶,把錢匯入以澳豐金融集團為收款人的賬戶。

在其網站里介紹,澳豐金融集團是一家在歐洲小國塞浦路斯設立的金融機構。

但今年5月底,在投資人持續無法像往常一樣贖回之后,澳豐用一份公告單方面宣布:無法繼續投資活動,自愿放棄投資經營。也就是宣告倒閉。

2023年5月27日,澳豐金融集團(AYERS Alliance Financial Group Limited,簡稱A.A.F.G)在其官網發布公告,宣布自愿放棄經營

媒體找到澳豐金融集團的執行董事,一個叫董身達、操著香港口音的男人。

澳豐騙局逐漸曝光之際,他對媒體說,自己只是個掛名的人,真正幕后操盤的是另一家叫旭暉金融集團(EASTHILL)的公司,受益的是三個香港人,其中之一就是前面提到的劉錦華。

至于這個董身達,也被媒體發現,有過多次金融業“前科”。2012年,他曾被美國期貨協會(NFA)點名,利用虛假與誤導的宣傳進行商品銷售,觸犯NFA法規。后來他又在日本故技重施,遭勒令停業。

澳豐案爆發前,董身達(右1)常舉辦基金投資講座,分析金融形勢/圖源:鏡周刊

澳豐案爆發前,董身達(右1)常舉辦基金投資講座,分析金融形勢/圖源:鏡周刊而他口中的旭暉金融集團,顯示是在香港注冊的一家私人企業,成立于2013年,現仍在注冊狀態,可它標示的辦公地址,今年5月時,除了公司名稱標志,辦公現場已經人去樓空。

當地媒體從受托參與調查的人士手中獲得了一份內部資料,其顯示,澳豐金融集團的資金,原先停留在兩家境外外匯經紀商。

但這兩家分別設立在馬來西亞、英國的不知名外匯經紀商,也緊隨澳豐金融,進入破產清算——連同16年來吸收的巨額資金,一道不翼而飛。

你盯著利息,騙子盯著你的本金

16年后,在法院判決書當中,明確將澳豐金融集團和兆富公司的投資活動稱為“龐氏騙局”。

龐氏騙局最典型的特征,就是利用新投資人的錢來向老投資人支付利息和短期贖回。

就像安娜投資朋友所說,投了200萬賺到豐厚的利息之后,人們不會傾向于見好就收,會接著投入更多。

當這個資金持續獲得輸血,規模越來越龐大,外人看來,就制造出了賺錢的假象,進而可以騙取更多投資——騙局得以持續長達16年、吸納巨額資金的關鍵也在于此。

有時哪怕是身經百戰的證券從業者,比起風險和常識,也會因為更相信自己的經驗而踩雷。

寶齡富錦是臺灣地區一家上市公司,其董事長張立秋,曾在臺灣地區金融界身經百戰。但投資澳豐的基金十多年之后,因為高回報一直很穩定,即便債券市場有了很大的波動,投向澳豐的基金卻不受影響,且先前都正常贖回,公司董事會這才投資加碼,也成了一大受害者。

寶齡富錦董事長張立秋(右三)

回頭去看,不受市場波動影響,當局的投資人樂見其成,也許只有旁觀者才能意識到,如此違背常識,已經暗藏風險。人們低估了騙子設局的耐心,他們可以用16年來以假亂真。

在此之前,許多人像安娜一樣,只當自己找到了一個少數人享有的好投資渠道。直到韭菜被割的一天,人們才想起與伯尼·麥道夫如出一轍的教訓——那個用20年操控了美國歷史上最大金融欺詐案的男人。

伯尼·麥道夫(Bernie Madoff)

購買未在金管會核準的非法海外金融產品,意味著不受法律保護,風險往往由參與者自行承擔,又因交易涉及海外,追討的難度極大,但受害的投資者不甘心,他們組成了自救群組,想要追回本金。

有受害人控訴,金管會早在2015年就接到舉報,卻沒有積極作為,導致涉案金額由百億擴張至千億。

金管會則表示,曾7次移請法務部調查局偵辦,2015年以來,已發布14次新聞稿,提醒民眾投資時應選擇合法的從業者、合法的產品。

金管會在2019年的一份新聞稿中提醒:購買目標到期債券基金并非“保證保本保息”商品,保戶仍須承擔相關投資風險。也就是說,不存在保本保息的基金產品。

金管會也多次提及,應向經過金管會許可設立的合法保險業者購買投資產品,并確認投資標的(即投資的是什么類型的產品)、人員資質,以保障權益。尤其在決定購買復雜的類似境外理財產品時,不要受到高報酬率誘惑而做出不當選擇。

臺灣地區金融監督管理委員會

回到安娜的經歷。

在視頻最后,被騙走600萬嫁妝錢的她,試圖總結教訓。

對著鏡頭,她說不出話來,只是忍不住哭。她氣自己怎么會相信有這么好的事情,回想起自己在開戶和投錢的過程,她也有過疑慮,但被對方搬出來的資料唬住了。

事后,她寫下自我檢討的文字:“懶得研究,又不想承認自己聽不懂他在講什么,才會發生這種事。未來,遇到這種看似很好的投資,就算再有規模,身邊再多人相信,運作了再多年,都不要輕信。”

封面人物從左到右依次為李安妮、蘇有朋、洪宜卉

本文首發于南風窗旗下財經新媒體鹽財經

責任編輯:李琳琳

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)