原標題:房貸利率新政落地,你家的房貸利息會漲多少?

來源 蘇寧財富資訊

作者 陳嘉寧

今天是央行房貸利率新政落地的第一天——根據人民銀行的公告,“自2019年10月8日起,新發(fā)放商業(yè)性個人住房貸款利率以最近一個月相應期限的貸款市場報價利率(LPR)為定價基準加點形成。”

您準備好了嗎?

一 房貸利率新政詳解

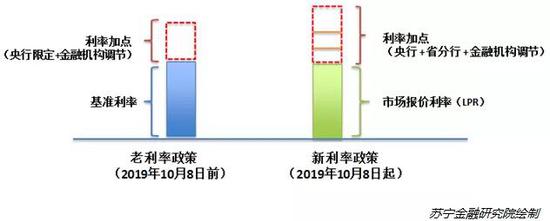

相對之前的政策,今天落地的新政對于我國房貸利率結構會有何影響?本文嘗試通過下圖進行解釋。

上圖左邊是大家非常熟悉的傳統(tǒng)房貸利率結構,主要包括兩個部分:

(1)基準利率:由央行官方公布的一個存貸款利率,主要根據我國經濟狀況和貨幣政策需要進行確定和調整,當前我國5年以上貸款的基準利率為4.9%。由于該利率的調整將對宏觀經濟影響較大,故調整比較慎重,上次基準利率的調整可以追溯到2015年,至今已近4個年頭。

(2)利率加點:實際房貸利率在基準利率的基礎上還會有一個利率加點(一般是在基準利率的基礎上,上下浮動一定比例)。在傳統(tǒng)房貸利率結構中,利率加點一般由金融機構根據市場情況(資金面的寬裕情況)和風險等級(抵押資產和貸款人的風險情況)靈活決定,所以同一個貸款人向不同銀行申請貸款,得到的房貸利率可能存在差異。央行會對浮動的上下限進行限定。

上圖右邊是此次新政推出后的房貸利率結構,可以發(fā)現大的框架并沒有發(fā)生變化(仍然是由“基礎利率+利率加點”兩個部分構成),但是,每部分的具體組成發(fā)生了較大的變化:

(1)基礎部分:由基準利率變?yōu)榱耸袌鰣髢r利率(LPR),所謂市場報價利率(LPR),是選取了市場上有代表性的18家銀行,綜合參考他們的貸款利率報價,由指定發(fā)布人對報價進行計算,形成的平均利率。相對之前的基準利率,市場報價利率(LPR)的定價來源為市場報價,更新頻率更高(每月20日更新一次),市場化程度更高。

(2)利率加點:引入央行和省分行的參與。相比之前利率加點僅由金融機構根據市場情況進行浮動,在新政的利率加點中,還引入了央行和人民銀行各省級分行的參與。其中,央行要求“首套商業(yè)性個人住房貸款利率不得低于相應期限貸款市場報價利率,二套商業(yè)性個人住房貸款利率不得低于相應期限貸款市場報價利率加60個基點”,而對于各人民銀行省級分行,“應按照‘因城施策’原則,指導各省級市場利率定價自律機制,在國家統(tǒng)一的信貸政策基礎上,根據當地房地產市場形勢變化,確定轄區(qū)內首套和二套商業(yè)性個人住房貸款利率加點下限。”因此,在新政中,利率加點受到央行、人民銀行省級分行和對應商業(yè)銀行三者共同影響。加點數值一旦確定,整個合同期限內都固定不變。

另外,在利率更新周期方面,新舊政策差別不大。在舊政策中,房貸的實際執(zhí)行利率每年會進行更新。銀行會根據當時的“基準利率”和合同約定的利率加點,綜合計算該年度執(zhí)行的貸款利率。在新政策中,利率更新周期可以跟銀行進行協(xié)商,最短1年,為了規(guī)避利率風險,預計大部分銀行也會以1年為利率更新周期來提供貸款。

綜上所述,新的房貸利率政策表現出“市場化”和“差異化監(jiān)管”相結合的特點。其中,基礎利率部分,市場報價機制的引入,使得房貸利率更加的市場化,而利率加點部分,人民銀行及各個省分行的參與,也使得監(jiān)管部門可以針對各地房地產實際情況進行差異化監(jiān)管和調節(jié)。

至于新政策是否比舊政策的房貸利率更高?答案是不確定。這取決于利率市場的狀況,包括基準利率和市場報價利率(LPR)的高低,以及各自利率加點的高低等因素綜合決定。如當前,5年以上LPR的利率4.85%是略低于同期的基準利率的(4.9%),但是今后兩者的走勢和變化還有待觀察,相信短期內不會有較大的差異。

二 房貸利率新政對房價的影響不大

房貸利率新政的推出,對于當前的房價影響大嗎?

筆者認為影響不大。

因為相對于其他房地產價格影響因素(如限購政策和首付比例等因素),利率變動對于房價的影響相對有限。本文以一個購房案例進行解釋:

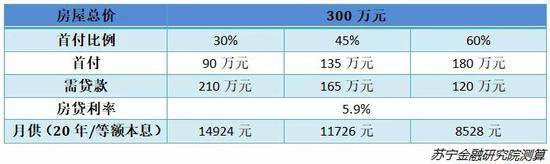

假設總房款為300萬元,三成首付90萬元,需向銀行貸款210萬元,根據不同的房貸利率,按20年期限,以等額本息形式,每個月需要還款的金額如下圖所示:

可以發(fā)現,隨著房貸利率的上浮,購房者的月供金額確實有所增加,就如一個中小波動,房貸利率由5.9%上升60個基點,到6.5%,每月的月供增加730元,一個較大的波動,房貸利率從5.9%上升到7.9%(上升200個基點,在當前適度寬松的貨幣政策的環(huán)境下,可能性不大,在此引用更多的是壓力測試),每月的月供增加2500元。

下圖是首付增加對于購房者的影響:

同樣是300萬元的房子,按照首付60%計算(接近北京、上海等一線城市的二套房首付比例),需要180萬元首付款,相比原來(三成首付),多繳納90萬元現金。

由以上案例可見,相比利率波動使得每月增加上千元月供,首付比例波動則需要購房者短時間內籌集和繳納大筆購房首付款,對于購房者的購買力和需求影響更大。實務中,各地確實也是通過提高二套房首付比例來抑制投機炒房,調控房價的。

具體請看部分一二線城市的二套房首付比例:

另外,大部分一二線城市,還對購房資格進行了限制,只有具有本地戶口、工作居住證或者在本地繳納多年社保/稅收的前提下,才有資格購房,如此進一步限制了購買力和需求。

綜上所述,相比首付比例和各地的限購政策,此次利率新政對于房價影響有限。

三 房貸利率新政對現有房貸的影響

有人可能會擔心利率新政的推出,對于現有房貸利率產生影響?這里涉及到新舊政策過渡的問題。

根據官方的說法,“2019年10月8日前,已經發(fā)放和已經簽訂合同但未發(fā)放的貸款仍按原合同執(zhí)行。”

所以,根據央行基準利率在未來是否會持續(xù)發(fā)布,筆者認為利率新政對于現有房貸客戶的影響分為兩種情況:

(1)若央行的基準利率持續(xù)發(fā)布,則現有房貸客戶仍按基準利率計算房貸利率,履行還款義務;

(2)若央行的基準利率停止發(fā)布,不排除會用市場報價利率(LPR)來替代現有房貸客戶的基準利率。

雖然官方目前并未公布具體方案,筆者認為,第一種過渡方案更平滑,新老兩種貸款形式并存,但是新發(fā)貸款都以市場報價利率(LPR)為基礎,隨著時間的推移,以基準利率為基礎的老貸款逐步到期,基準利率也逐漸退出歷史舞臺。當然,具體的利率方案有待官方進一步的確定。

四 購房貸款的兩點建議

房貸利率新政下,應該如何買房?

根據前文分析,筆者認為房貸利率新政對于當下房地產市場影響有限,購房者可以參考首付比例、各地的限購限貸政策、個人的收入和資產水平等諸多因素,綜合進行評價和決策。

當然,新政下,由于市場報價機制(LPR)的引入,不排除新的房貸利率比老政策(基準利率)有更大的波動性,如此也意味著更大的利率風險。因此,筆者建議:

(1)留足余量,量力而行。購房者在測算月供和貸款規(guī)模時,應該結合自己的收入水平,留足余量,量力而行。如每月到手收入為20000的購房者,建議考慮將月供額度設置為10000元,按等額本息(利率5.9%)、20年貸款期限計算,可貸額度在150萬左右。如此配置,一方面,保證了每月有10000元的消費/生活開支或者儲蓄,不會影響到生活質量,另一方面,即使房貸利率出現向上波動,每月多支出上千元房貸月供,也是可以接受的。反之,如果余量不足,雖然可貸金額有所提高,但是受到利率風險的影響也相應增大了,嚴重的可能會影響生活質量。

(2)選擇公積金貸款/混合貸。目前房貸利率新政僅限于商業(yè)貸款,公積金貸款仍沿用老辦法,不僅利率更低,而且利率波動小,利率風險更低。故同等條件下,如果條件允許,建議選擇公積金貸款,如果公積金貸款額度不夠,也可以考慮公積金+商貸混合模式。

以上是對房貸利率新政的分析,希望對您購房決策有所幫助。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯(lián)系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:楊希 1904183207

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)