一、行情回顧

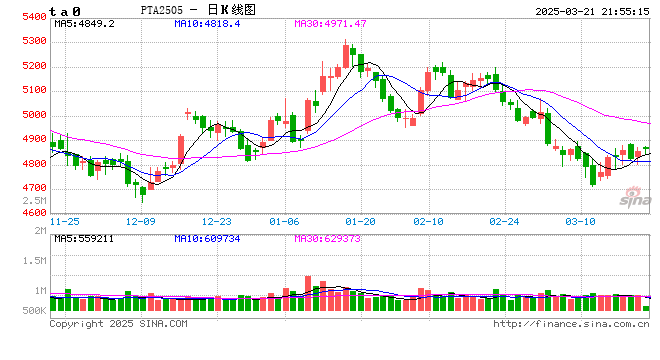

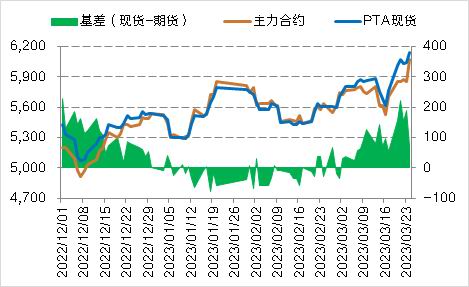

1季度PTA三落三起,重心波動上移。市場主要圍繞成本端PX強(qiáng)支撐、供應(yīng)端輪動檢修及需求端弱復(fù)蘇展開博弈,PTA市場在多空因素輪動切換下三落三起,尤其是近月TA2305合約在流通現(xiàn)貨偏緊及強(qiáng)成本支撐下表現(xiàn)強(qiáng)勢,創(chuàng)下近8個月來新高,而5/9月間價差也急劇擴(kuò)張。

圖1:期現(xiàn)基差

數(shù)據(jù)來源:wind,國信期貨

圖2:月間價差

數(shù)據(jù)來源:wind,國信期貨

二、基本面分析

1.低開工對沖新線投產(chǎn),PTA供應(yīng)維持高彈性

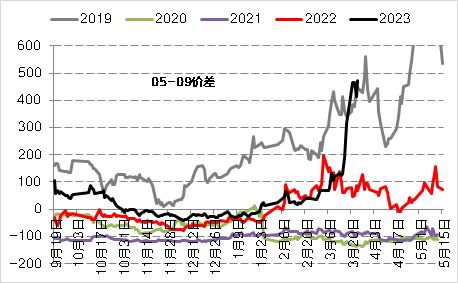

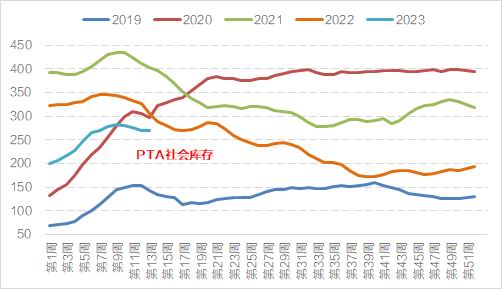

1季度PTA維持低負(fù)荷運(yùn)行。今年國內(nèi)消費迎來疫后復(fù)蘇,1-2月紡織服裝銷售重新回到增長通道,但受外貿(mào)出口大幅下滑影響,PTA下游需求未有超預(yù)期表現(xiàn)。然而,供應(yīng)端卻不斷有新產(chǎn)能加入,為了平衡市場供需,PTA工廠只能采取頻繁輪動檢修的措施,這就導(dǎo)致1季度PTA開工負(fù)荷明顯低于往年。在高強(qiáng)度檢修加持下,疊加需求環(huán)比改善支撐,3月份PTA開啟去庫進(jìn)程,月底社會庫存降至270.5萬噸。

圖3:PTA開工率季節(jié)性(%)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

圖4:PTA社會庫存(萬噸)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

1季度PTA出口保持較高景氣度,環(huán)比呈現(xiàn)恢復(fù)性增長。海關(guān)數(shù)據(jù)顯示,1、2月份PTA出口量分別為19.91萬噸、30.73萬噸,累計出口50.64萬噸,同比下降24.7%。其中,1月份受春節(jié)假期影響出口量較低,但隨著貿(mào)易活動恢復(fù)正常及海外需求回升,2月份PTA出口量環(huán)比大幅增長54.3%。從數(shù)據(jù)來看,1-2月PTA出口主要流向東南亞、俄羅斯、中東及南亞等地區(qū),其中向印度、越南合計出口27.84萬噸,占總出口量的55.0%,這與當(dāng)?shù)丶徔椃b行業(yè)繁榮的來料加工貿(mào)易密切相關(guān)。不過,消息稱受海外持續(xù)加息影響,歐美市場需求下滑及零售商消化庫存,3月份印度、越南等地紡織服裝出口低于預(yù)期,在終端需求受限情況下,加之去年基數(shù)較高,二季度PTA出口量預(yù)計同比下降15%左右。

圖5:PTA流通庫存(萬噸)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

圖6:PTA現(xiàn)貨加工費(元/噸)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

新產(chǎn)能方面,1季度PTA行業(yè)已經(jīng)順利投產(chǎn)500萬噸新產(chǎn)能,即東營石化及嘉通能源1#,另恒力惠州1#250萬噸裝置也于3月中旬順利開車,而嘉通能源2#250萬噸裝置計劃4月份開車,恒力惠州2#也預(yù)計在二季度投產(chǎn)。隨著新產(chǎn)能陸續(xù)落地,中長期看產(chǎn)能過剩矛盾加重,PTA行業(yè)低開工率、低加工費將成為常態(tài)。不過,目前PTA市場一體化較高,企業(yè)風(fēng)險管控能力增強(qiáng),廠家通過靈活調(diào)節(jié)開工來平衡供需,PTA供給端將保持較高彈性,市場以“需”定“供”特征愈發(fā)凸顯。

表1:PTA裝置檢修動態(tài)(單位:萬噸)

資料來源:卓創(chuàng),wind,國信期貨

2.終端需求內(nèi)強(qiáng)外弱,關(guān)注負(fù)反饋形成可能

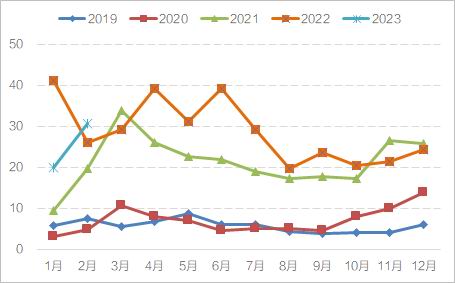

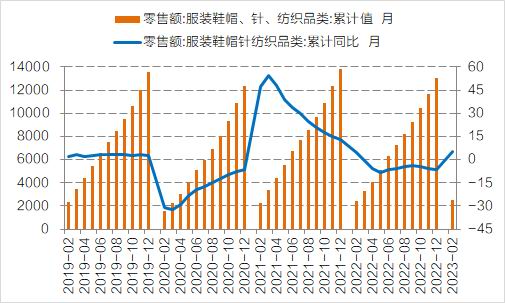

海關(guān)總署數(shù)據(jù),1-2月紡織及服裝出口408.4億美元,同比下降18.6%,其中紡織品出口191.6億美元、同比下降22.4%,服裝及衣著出口216.8億美元,同比下降14.7%。國內(nèi)消費方面,1-2月紡織服裝零售額2549.0億元,同比增長5.4%。從數(shù)據(jù)來看,隨著去年底防疫放松,重點城市客運(yùn)量快速回升,線下消費場景全面恢復(fù),前期積壓部分消費在1-2月份迎來“報復(fù)性”釋放,終端數(shù)據(jù)同比均有可觀增長,但外貿(mào)方面,由于需求透支及加息等不利影響,紡織服裝出口同比大幅下滑,這就導(dǎo)致整體需求復(fù)蘇是低于春節(jié)前樂觀預(yù)期的。

圖7:紡織服裝出口

數(shù)據(jù)來源:wind,國信期貨

圖8:紡織服裝國內(nèi)零售

數(shù)據(jù)來源:wind,國信期貨

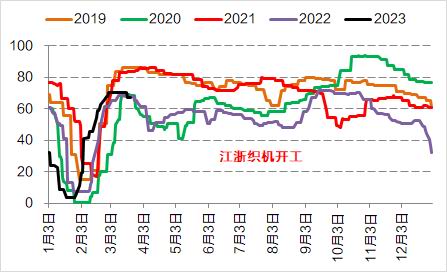

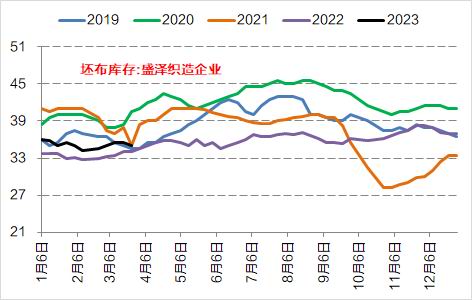

1季度下游需求經(jīng)歷由淡轉(zhuǎn)旺。1月份橫跨春節(jié)假期,紡織行業(yè)陸續(xù)放假停工,需求滑落至年內(nèi)谷底,春節(jié)后各地工人陸續(xù)返崗,織造及聚酯開工負(fù)荷穩(wěn)步提升,但復(fù)產(chǎn)節(jié)奏的差異加重了產(chǎn)業(yè)鏈供需錯配矛盾,2月中上旬聚酯成品持續(xù)累庫,直至元宵后織造需求加速回升,聚酯行業(yè)才逐步開啟去庫進(jìn)程。3月份,市場步入需求旺季驗證期,但外貿(mào)出口下滑抵消了國內(nèi)消費的復(fù)蘇,工廠反饋新訂單跟進(jìn)有限,市場整體需求也未有超預(yù)期表現(xiàn),這就抑制了織造及聚酯負(fù)荷進(jìn)一步提升的空間,進(jìn)而影響到上游原料PTA需求的釋放。

圖9:江浙織機(jī)開工季節(jié)性(%)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

圖10:華東坯布庫存(天)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

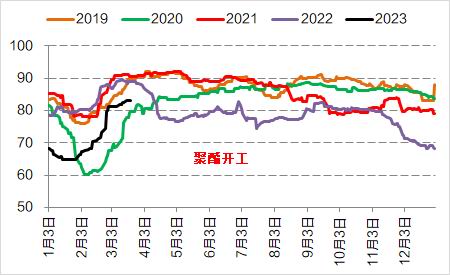

目前來看,隨著存量訂單陸續(xù)交付,而新接訂單跟進(jìn)不足,3月下旬起江浙織機(jī)負(fù)荷開始下滑,已回落至67%左右,較月初高點下降了3.5個百分點。聚酯方面,近期因成品庫存去化比較順利,且有140萬噸新產(chǎn)能陸續(xù)投產(chǎn),3月底聚酯開工率較月初仍有小幅提升,這也為近期PTA市場的強(qiáng)勢(尤其是現(xiàn)貨端)提供了一定需求支撐。

圖11:聚酯開工季節(jié)性(%)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

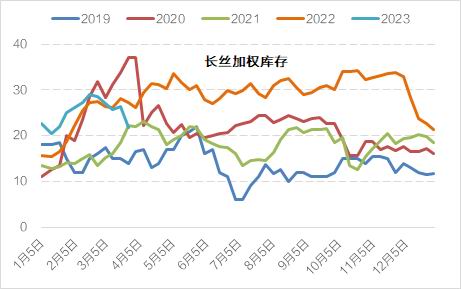

圖12:長絲加權(quán)庫存(天)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

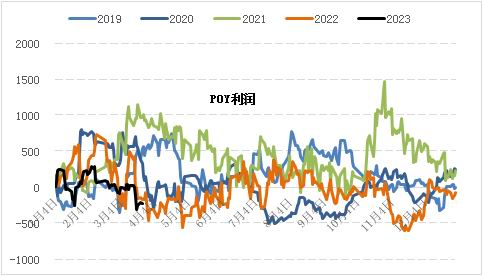

近期貨源偏緊及成本端推動PTA強(qiáng)勢上漲,但終端需求未有明顯改觀,產(chǎn)業(yè)鏈呈現(xiàn)上強(qiáng)下弱的特征,下游聚酯因無法順利轉(zhuǎn)嫁成本導(dǎo)致現(xiàn)金流急劇壓縮,長絲POY直接從盈虧線附近跳水到單噸虧損超200元,而短纖品種虧損進(jìn)一步擴(kuò)大至400元附近。展望后市,中期看二季度織機(jī)開工預(yù)期回落,需求較3月份將季節(jié)性走弱,短期看產(chǎn)業(yè)鏈成本傳導(dǎo)不暢,PTA強(qiáng)勢顯著擠壓了下游利潤,虧損擴(kuò)大可能引發(fā)聚酯企業(yè)減產(chǎn)行為,進(jìn)而利空PTA需求釋放,但需求端負(fù)反饋需要時間積累及力度體現(xiàn)才能影響到上游,關(guān)注后續(xù)市場變化。

圖13:長絲POY毛利(元/噸)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

圖14:滌綸短纖毛利(元/噸)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

3.裝置降負(fù)削減供應(yīng),短期PXN估值偏高

3月下旬國際原油價格出現(xiàn)破位下跌。外圍地緣因素仍然存在,但供給端擾動持續(xù)減弱,海外銀行暴雷事件引發(fā)市場對系統(tǒng)性風(fēng)險擔(dān)憂,原油市場遭到資金瘋狂拋售,布倫特原油一度逼近70美元關(guān)口。短期看海外銀行危機(jī)仍在發(fā)酵,宏觀面利空頹勢尚未扭轉(zhuǎn),油價企穩(wěn)有待海外政策出臺,中期看市場繼續(xù)圍繞供給擾動及需求預(yù)期博弈。

圖15:原油及PX價格走勢

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

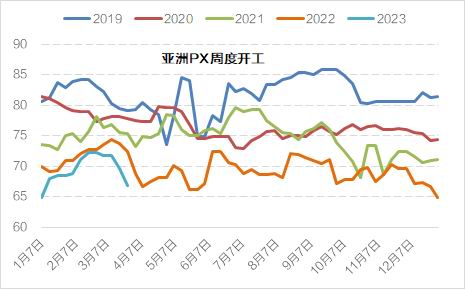

圖16:亞洲PX周開工率(%)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

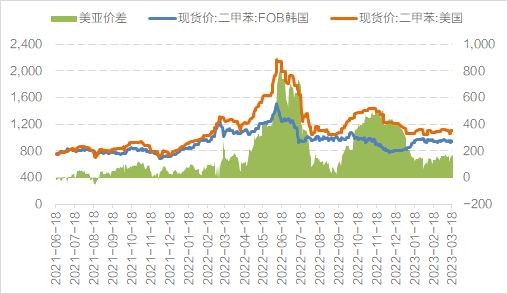

今年以來,東北亞PX市場明顯強(qiáng)于原油,而供給偏緊是支撐遠(yuǎn)東PX價格堅挺的核心因素,尤其3月下旬國內(nèi)大型裝置降負(fù)顯著削減了亞洲地區(qū)供應(yīng),韓國PX/石腦油價差快速擴(kuò)張至465美元,創(chuàng)下近4年來同期高位。在檢修預(yù)期支撐下,短期PX市場供應(yīng)偏緊,絕對價格表現(xiàn)強(qiáng)勢,但目前PXN估值偏高,后續(xù)存在收斂壓力,關(guān)注裝置停車及重啟情況。

圖17:美亞區(qū)域價差(美元/噸)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

圖18:韓國PX/石腦油裂解價差(美元/噸)

數(shù)據(jù)來源:卓創(chuàng),wind,國信期貨

目前亞洲PX負(fù)荷已降至66.8%的低位,且檢修及降負(fù)裝置較多,加之投機(jī)炒作氣氛較濃,短期市場可能維持強(qiáng)勢,但鑒于PXN價差估值偏高,油價亦尚未真正企穩(wěn),預(yù)計PX市場波動性將加大。中期來看,隨著新產(chǎn)能陸續(xù)投產(chǎn),國內(nèi)PX自給率不斷提升,亞洲地區(qū)供應(yīng)壓力日漸顯現(xiàn),PXN價差難以持續(xù)高位運(yùn)行,后續(xù)價差大概率要回落,需求預(yù)期的轉(zhuǎn)向?qū)⑹俏磥硇星楣拯c。

三、結(jié)論及建議

供應(yīng)方面,1季度PTA已投產(chǎn)500萬噸新產(chǎn)能,恒力惠州1#250萬噸裝置也于3月中旬順利開車,而嘉通能源2#250萬噸裝置計劃4月份開車,恒力惠州2#也預(yù)計在二季度投產(chǎn)。中長期看產(chǎn)能過剩矛盾加重,PTA行業(yè)低開工率、低加工費將成為常態(tài)。不過,目前PTA市場一體化較高,企業(yè)風(fēng)險管控能力增強(qiáng),廠家通過靈活調(diào)節(jié)開工來平衡供需,PTA供給端將保持較高彈性,市場以“需”定“供”特征愈發(fā)凸顯。

需求方面,終端需求內(nèi)強(qiáng)外弱,1-2月國內(nèi)紡織服裝零售額2549.0億元,同比增長5.4%,但紡織及服裝出口408.4億美元,同比下降18.6%。中期看二季度織機(jī)開工預(yù)期回落,需求較3月份將季節(jié)性走弱,短期看產(chǎn)業(yè)鏈成本傳導(dǎo)不暢,PTA強(qiáng)勢顯著擠壓了下游利潤,虧損擴(kuò)大可能引發(fā)聚酯企業(yè)減產(chǎn)行為,進(jìn)而利空PTA需求釋放,但需求端負(fù)反饋需要時間積累及力度體現(xiàn)才能影響到上游,關(guān)注后續(xù)市場變化。

成本方面,目前亞洲PX負(fù)荷已降至66.8%的低位,且檢修及降負(fù)裝置較多,加之投機(jī)炒作氣氛較濃,短期市場可能維持強(qiáng)勢,但鑒于PXN價差估值偏高,油價亦尚未真正企穩(wěn),預(yù)計PX市場波動性將加大。中期來看,隨著新產(chǎn)能陸續(xù)投產(chǎn),國內(nèi)PX自給率不斷提升,亞洲地區(qū)供應(yīng)壓力日漸顯現(xiàn),PXN價差難以持續(xù)高位運(yùn)行,后續(xù)價差大概率要回落,需求預(yù)期的轉(zhuǎn)向?qū)⑹俏磥硇星楣拯c。

綜上所述,短期看產(chǎn)業(yè)鏈上游強(qiáng)勢,在高基差及強(qiáng)成本支撐下,PTA絕對價格偏強(qiáng)震蕩,但下游虧損擴(kuò)大可能引發(fā)企業(yè)減產(chǎn),需求端負(fù)反饋或觸發(fā)市場調(diào)整,但矛盾積累及傳導(dǎo)需要時間。中期來看,PTA高檢修弱化供應(yīng)端矛盾,市場以“需”定“供”實現(xiàn)動態(tài)弱平衡,PXN價差偏高后續(xù)大概率要回落,PTA受成本端影響較大。建議逢低短多不追高,關(guān)注預(yù)期轉(zhuǎn)向后5/9反套機(jī)會。

風(fēng)險提示:原油價格大跌、需求不及預(yù)期。

國信期貨 賀維

責(zé)任編輯:宋鵬

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)