●上游原料價格有所回落

美國商業原油和成品油庫存持續累庫,EIA短期展望報告對2-3月份全球原油供需形勢有明顯調整,最新報告顯示不存在月度供不應求的格局,國際原油價格震蕩偏弱。受原油價格表現較弱的影響,以及需求端依然偏弱,PTA和乙二醇價格,2月中旬之前一度持續回落,短纖生產成本小幅下降。

●短纖開工率回升不明顯 供應量依然偏低

春節過后,聚酯產業鏈復工復產是主基調,但在2月份,盡管聚酯開工率持續緩慢回升,但短纖開工率上升并不明顯。短纖開工率跟往年同期相比依然偏低,因此短纖產量供應將會維持在低位,預計2月份的短纖產量與1月份基本持平。

●傳統需求旺季到來 純滌紗開工率回升至較好水平

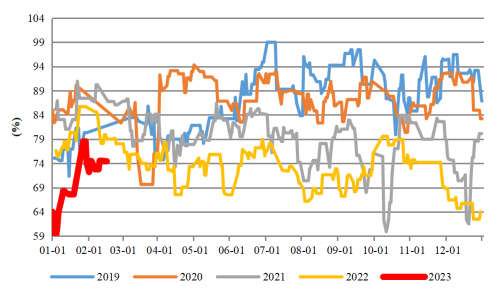

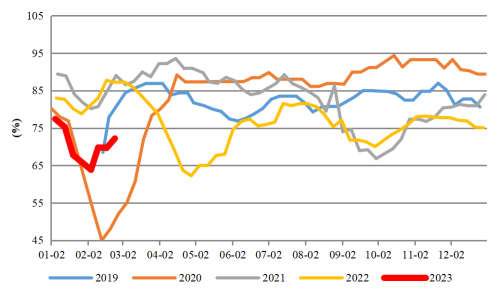

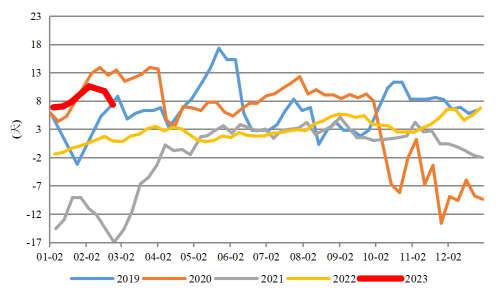

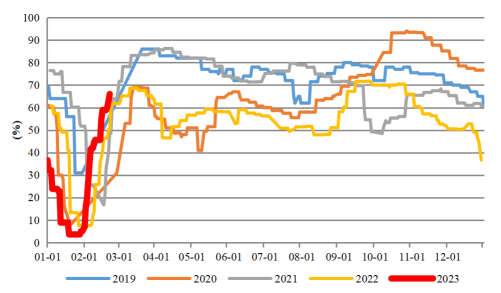

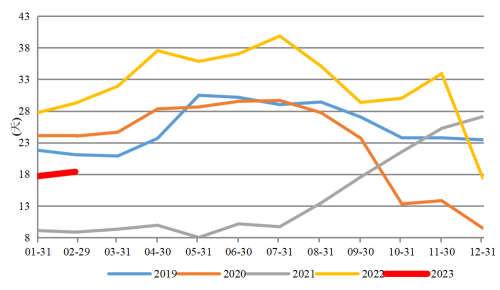

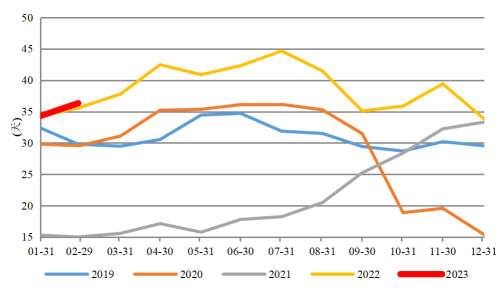

3-4月份是紡織服裝原料的消費旺季,2月底純滌紗和江浙織機的開工率已經回升至較好水平。國內紡織服裝消費將會復蘇,不過目前為止,更多還在于預期,從統計數據上還未看到顯著好轉。2月中旬,純滌紗開工率已經回升至80%,這個開工水平在往年已經屬于高位,此外,江浙織機開工率恢復情況也較好,已經超過往年同期水平,仍有一定的上升空間。

●行情展望

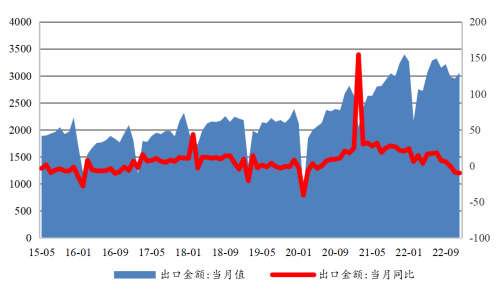

3月份,美聯儲和歐洲央行將會繼續加息,海外需求下滑,對原油價格和我國紡織服裝出口均會帶來不利影響。服裝出口方面處于季節性邊際回升階段,盡管跟去年同期相比,今年紡織服裝出口具有較大的下行壓力,但處于邊際好轉階段。

PX和PTA新增產能逐步兌現,供應增長壓力凸顯,乙二醇存在類似情況,對短纖而言,上游供應增加,下游需求恢復。供需變動情況有利于短纖加工費回升,可以考慮做多短纖加工費,或者做買短纖空TA的對沖操作,單邊操作以逢低做多為主,7000元/噸附近擇機介入。

風險因素:原油價格大幅下跌;紡織服裝出口顯著下降。

一、行情回顧

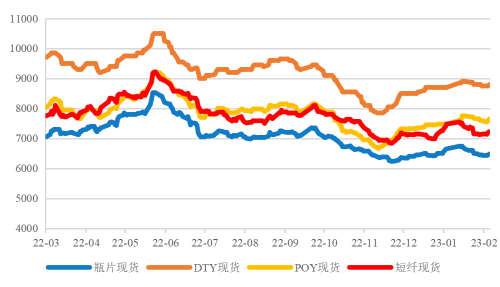

短纖期價經過連續三個月的上漲之后,2月份,短纖期價出現回落。價格回落主要是受到上游價格走弱的影響,在2月,國際原油價格,PX、PTA和乙二醇價格均出現一定程度回調。

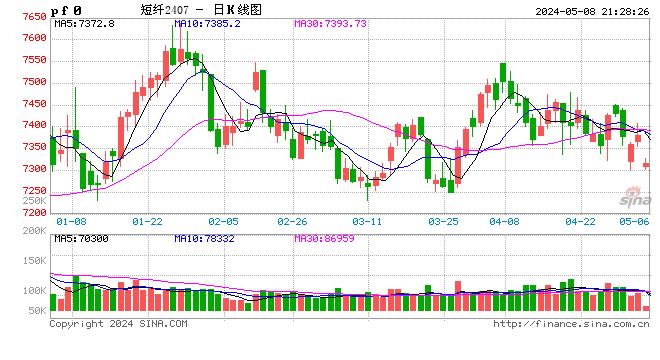

2月份,短纖現貨價格的運行區間為7126-7506元/噸,期貨價格的運行區間為7048-7486元/噸,月初價格為2月的高點,價格從月初持續下跌至2月中旬,隨后出現反彈。短纖現貨價格從7506元/噸,最低跌至7126元/噸,累計下跌380元/噸,最大跌幅為5.06%。期貨價格從月初的7486元/噸,最低跌至7048元/噸,累計下跌438元/噸,最大跌幅為5.85%。短纖基差在2月份總體平穩,期價持續保持小幅貼水狀態,基差持續在100元/噸以下。

短纖價格回落的原因主要在于2月份原油價格表現較弱,來自成本端的推動不復存在,PTA和乙二醇價格均出現不同程度的回落。從供需來看,短纖開工率并未出現明顯回升,產量依然偏低;而需求邊際回升,并未得到有效釋放,需求好轉主要還是停留在預期上。

圖1:短纖期現走勢與基差

數據來源:Wind、國聯期貨研究所

二、原料價格回落 聚合成本下降

2.1 美國商業原油庫存持續累庫 原油價格震蕩回落

進入2023年,美國在釋放戰略石油儲備庫存計劃完成之后,商業原油庫存并未下降,EIA商業原油庫存自2022年12月底以來持續上升,目前已經連續9周出現累庫,其中多次出現增幅超預期的情況。截至2月17日,EIA商業原油庫存4.79億桶,較去年12月中旬時的4.18億桶,累計增加了0.61億桶。除了商業原油庫存在累庫,汽油庫存也在持續上升,說明并不是美國煉油廠開工率低的原因,短期供應過剩造成持續累庫。不過,最新公布的數據顯示,美國汽油庫存出現了本年度以來首次下降,或預示著需求好轉,庫存拐點來臨。

俄烏沖突一周年之際,歐盟擬對俄羅斯出臺新一輪制裁措施,3月份影響原油價格走勢的干擾因素猶在。在G7集團和歐盟對俄羅斯實施油品價格上限措施之后,俄羅斯采取減產50萬桶/日作為回應,隨后還通過立法逐步縮小以后月份的原油價格出售折扣幅度。2月中旬,拜登政府表示,將繼續按計劃出售該國戰略石油儲備(SPR)中的2600萬桶原油。美國能源部此前一直在考慮取消本財政年度2600萬桶的預定銷售,以補充緊急儲備,因為去年的釋放戰略原油儲備導致SPR減少至3.71億桶,為1983年以來的最低水平。這樣一來,美國SPR儲量降至約3.45億桶,創40年最低。

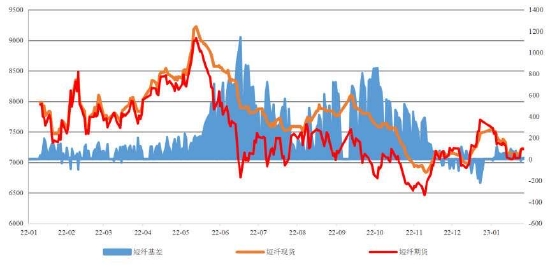

圖2:美國鉆機數量

數據來源:Wind、國聯期貨研究所

圖3:美國戰略石油儲備庫存

數據來源:Wind、國聯期貨研究所

圖4:美國EIA商業原油庫存

數據來源:Wind、國聯期貨研究所

圖5:美國戰略石油儲備庫存

數據來源:Wind、國聯期貨研究所

進入2023年以來,美國原油產量一直保持在高位水平,2月份有所提升,截至2月10日當周,美國原油產量為1230萬桶/日,市場預期2023年美國原油產量還將出現增長,但從美國鉆機數量來看,自2022年7月,美國鉆機數量總體走平,估計美國原油產量進一步增長在短期難以實現。據悉,美國正在審查并考慮取消原定于今年9月前出售戰略石油儲備的計劃。

圖6:美國EIA汽油庫存

數據來源:Wind、國聯期貨研究所

圖7:WTI原油主力合約收盤價

數據來源:Wind、國聯期貨研究所

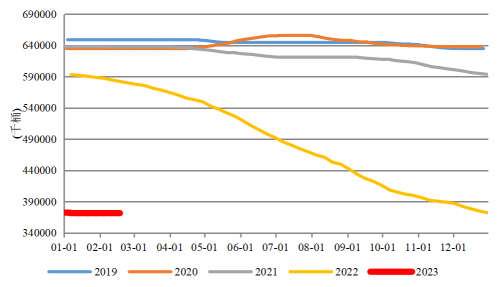

圖8:EIA全球原油供需短期展望報告

數據來源:EIA、國聯期貨研究所

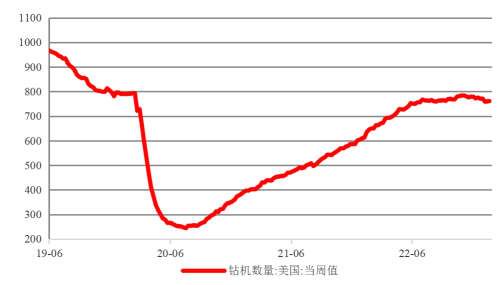

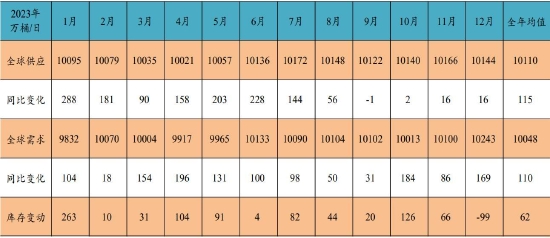

EIA最新報告對2023年全球原油供需數據變動不大,但從分月數據看有明顯調整,1月預測數據顯示2-3月份全球原油供小于求,去庫狀態,但2月最新數據卻顯示2-3月份出現累庫。EIA預計2022/23/24年全球原油供應量分別為至9994/10110/10261萬桶/日,同比+428/+115/+151萬桶/日,較上月預期值調整-3/-1/-21萬桶/日。預計2022/23/24年全球油品需求量分別為9938/10048/10227萬桶/日,同比+183/+110/+179萬桶/日,較上月調整-6/-1/6萬桶/日。

本次EIA報告對2023年的供需數據預測顯示,全球年均供需預測數據與上月基本持平,但分月數據有明顯調整,全球原油年均供大于求62萬桶/日。對2024年的原油產量數據下調,消費量數據上調,2024年累庫數據下調,供應過剩量下調至34萬桶/日。

2.2 PTA乙二醇價格回落 表現相對偏強

2月份,從供應端來看,聚酯產業鏈品種復工復產是主基調,產業鏈上下游各品種開工率變動有明顯分化。上游品種中PX和乙二醇開工率較1月份有所回升,但回升幅度并不大,PTA在2月份持續維持在73%左右的開工水平,月內變化不大。

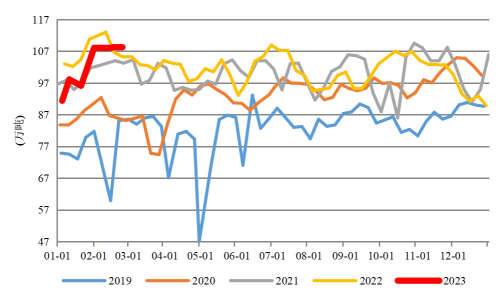

根據卓創資訊的統計,1月初,嘉通能源125萬噸/年PTA的新增產能投產,PTA有效產能基數增加值7155.5萬噸/年。PTA工廠開工率在2022年12月份持續低迷,2023年1月初一度下降至60%以下,出現近年來少有的低開工水平。2月份PTA開工率依然不高,低于預期,但由于產能逐年增長,從PTA周產量數據來看,PTA產量數據并不低,2月份,PTA周產量數據維持在107噸/周以上,周產量數據較1月有所抬升。根據卓創資訊的統計數據,1月份,我國PTA產量438萬噸,較2022年12月份環比增加35萬噸,環比增幅8.7%;但同比下降36萬噸,同比降幅為7.6%。預計,2月份PTA產量較1月份小幅上升。

圖9:PTA工廠開工負荷

數據來源:Wind、國聯期貨研究所

圖10:PTA周產量

數據來源:Wind、國聯期貨研究所

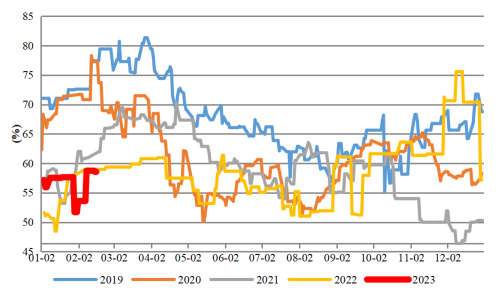

圖11:乙二醇綜合開工率

數據來源:Wind、國聯期貨研究所

圖12:MEG月度進口數量

數據來源:Wind、國聯期貨研究所

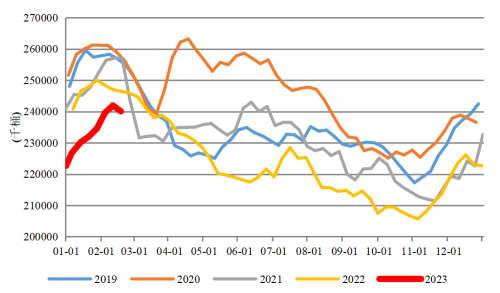

乙二醇綜合開工率在2022年12月底出現快速下降,整個1月份持續在低位,節后乙二醇開工率先下降后回升,總體略有提升。2月份油制乙二醇開工率回升,開工從1月底的51.5%,提升至64%;但煤制乙二醇開工率出現下降,由52.1%下降至49.9%。根據卓創資訊的統計數據,2023年1月,我國乙二醇產量130.7萬噸,環比上升6.1%,同比上升21.4%。從乙二醇的開工率情況來看,預計2月份國內乙二醇產量仍將環比上升。乙二醇進口量保持較低水平,2022年12月,我國進口乙二醇數量55.4萬噸,跟11月份基本持平,較2021年同期下降23.2%。2022年全年,累計進口乙二醇751萬噸,較2021年下降91.6萬噸,同比下降10.9%。從乙二醇的庫存情況來看,2月初先累庫后去庫,庫存整體變化不大。從過去幾年的庫存變動來看,3月份乙二醇仍有累庫壓力,最新報告期的庫存所有增加,顯示出乙二醇供應有一定壓力。

圖13:江浙兩地乙二醇庫存

數據來源:Wind、國聯期貨研究所

圖14:PTA和乙二醇現貨價格走勢

數據來源:Wind、國聯期貨研究所

PTA價格下跌受到PX價格持續偏弱的影響,1月份PX價格明顯強于上游原油但2月份,原油價格繼續偏弱,PX價格出現持續下跌。此外,PTA社會庫存延續累庫狀態,根據卓創資訊的數據,截至2月24日,PTA社會庫存282.1萬噸,較1月底上升了35.2萬噸。

2月份,原油、PTA和乙二醇均震蕩走弱,但跌幅不大。乙二醇下挫后回升比較明顯,價格表現相對偏強,主要是因為在聚酯產業鏈品種當中,庫存表現較好;另外,月底受內蒙古煤礦事故的影響,煤炭供應有收緊的預期,造成煤價反彈。隨著產能進一步擴張,PTA和乙二醇供應壓力增大,盡管生產利潤狀況較差,但價格仍有可能進一步下跌。

三、短纖供應量依然偏低 關注旺季需求表現

3.1 短纖開工率回升 但依然偏低

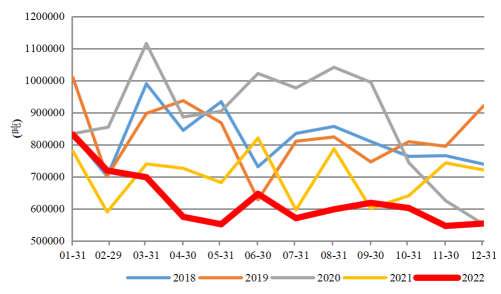

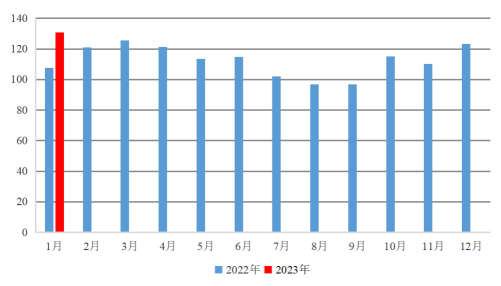

2022年,短纖工廠開工率明顯低于往年同期,盡管產能進一步增長,但短纖產量不增反而出現小幅下滑。根據卓創資訊的統計數據,2022年我國短纖產量716.7萬噸,較2021年下降4.1萬噸,同比下降0.6%。2022年9月份至今,國內短纖工廠開工率依然偏低,1月之后進一步下降,1月中旬下降至70%以下。根據卓創資訊的統計數據,2023年1月份,我國短纖產量57.62萬噸,環比下降5.3%,同比下降6.9%。從2月份短纖開工率情況來看,盡管開工率有所提升,但提升幅度不大,開工率從月初的64%,提升至72.4%;由于2月份日歷天數少,綜合來看,2月份產量僅小幅回升。

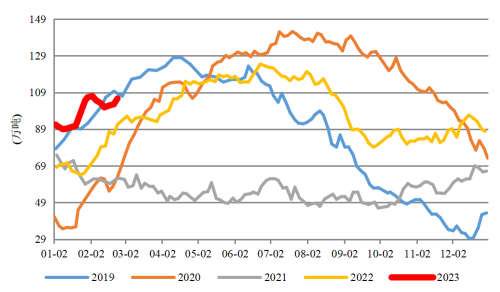

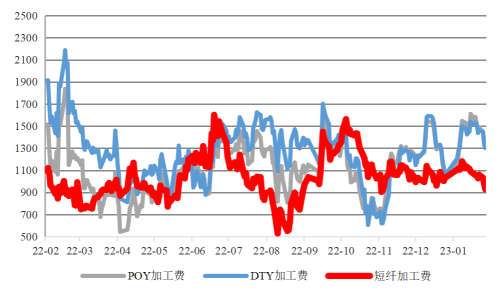

短纖價格受上游原料價格波動而跟隨波動,在2月份,短纖價格表現與上游PTA和乙二醇的價格走勢相近,月初至2月中旬總體呈持續下跌趨勢,2月下旬有所反彈。短纖現貨價格從2月初的7506元/噸,至2月14日跌至7126元/噸,累計最大下跌380元/噸,跌幅為5.06%。期間,PF期貨主力合約的跌幅相對于現貨略大一些,累計下跌438元/噸,累計跌幅5.85%。從短纖現貨加工費的情況來看,短纖的相對表現更差,加工費在2月初前3個交易日短暫反彈之后,持續下行,加工費從月初的1100元/噸的水平至月底下降至930元/噸。在目前的加工費水平下,短纖工廠再次陷入虧損的境地,短纖產量供應壓力不大,而且下游需求邊際回暖比較確定,預計短纖價格繼續下行空間有限,加工費也有望出現回升。

圖15:滌綸短纖工廠開工負荷

數據來源:Wind、國聯期貨研究所

圖16:短纖月度產量數據

數據來源:卓創資訊、國聯期貨研究所

圖17:主要聚酯品種現貨價格

數據來源:Wind、國聯期貨研究所

圖18:長絲和短纖現貨加工費

數據來源:Wind、國聯期貨研究所

3.2 純滌紗開工率升至高位 織機開工恢復較好

短纖的用途比較廣泛,按用途不同主要分為紡紗制線用、填充用、非織造用三大類。根據卓創資訊的統計,2022年的短纖消費結構中,紡紗用占比大致在66%,無紡布占比13%,填充材料占比10%,縫紉線占比9%,其他用途占比2%。消費結構占比與2021年相比變化不大。可以看出,除了無紡布之外,紡紗、縫紉線和填充材料等用途,最終還是跟紡織服裝領域的消費相關。

春節后,純滌紗復產迅速,2月初純滌紗開工率只要30%,截至2月23日,此開工率已經上升到82%的高位水平,跟往年同期相比這個開工水平是非常高的。此外,江浙織機開工率情況也迅速上升,截至2月22日,織機開工率上升至66%,雖然還未到達往年高位水平,但跟近年來同期水平相比已經處于相對較好水平,這些數據均顯示出對短纖需求回升狀況較好。

圖19:滌綸短纖庫存天數

數據來源:Wind、國聯期貨研究所

圖20:江浙織機開工負荷

數據來源:Wind、國聯期貨研究所

從原再生短纖的價差來看,2月份兩者的價差在780-1000元/噸的區間波動,沒有太大矛盾,后市關注原再生短纖價差能否回落至600元/噸以下,從而出現原生短纖價格被低估的情況。

圖21:原生短纖和再生短纖現貨走勢

數據來源:Wind、國聯期貨研究所

圖22:原再生短纖價差

數據來源:Wind、國聯期貨研究所

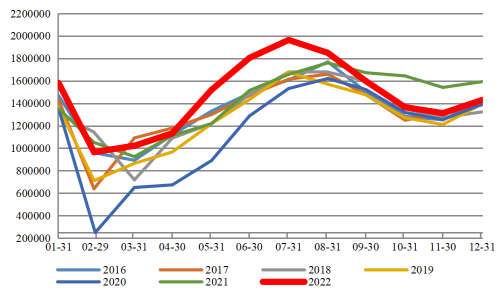

3.3 “金三銀四”旺季可期 關注需求改善情況

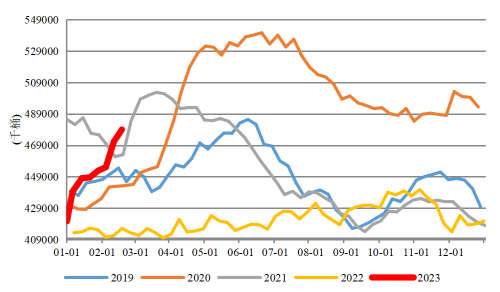

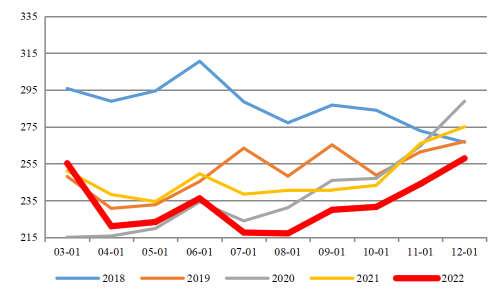

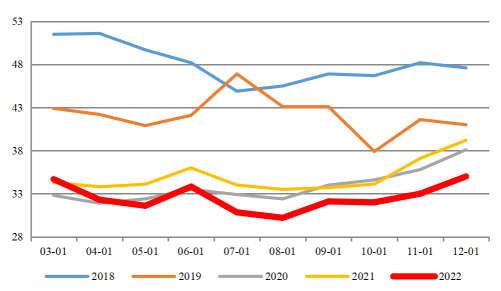

2022年紗線和坯布市場表現尤其偏弱,在產量持續低迷的情況下,依然出現持續累庫的局面。從歷年紗線和坯布每月的產量統計數據看,紗線和坯布的產量呈現出一定季節性特征,3-4月份是紗線和坯布的產銷傳統旺季階段,具有“金三銀四”的季節性特征。2022年國內紡織服裝消費持續低迷,今年有望出現復蘇。因此,今年對“金三銀四”傳統旺季需求恢復的預期比較強烈,不過從目前的情況來看,需求回暖更多還是停留在預期層面,能否出現實質性的需求好轉還需要跟蹤驗證。3月份是紗線坯布生產備貨的旺季階段,4-5月將會轉弱,重點關注3月份旺季的需求表現情況。

從庫存表現來看,紗線和坯布累庫開始于2021年8月份,當時從遠低于往年同期水平,到2021年底時庫存水平已經高于近年來同期最,進入2022年后,庫存進一步增長,累庫過程一直持續到2022年7月底,歷時整整1年。到了8-9月份,紗線和坯布庫存快速下降,但10月份庫存走平,顯示出旺季不旺的特征。

圖23:紗線產量及同比數據

數據來源:Wind、國聯期貨研究所

圖24:坯布產量及同比數據

數據來源:Wind、國聯期貨研究所

值得一提的是,紗線的庫存表現非常好。2022年12月份,產量季節性回升比較明顯,12月份紗線產量257.9萬噸,環比回升5.7%,但跟往年同期相比依然偏低,同比下降6.2%。由于紗線產量持續偏低,下游需求恢復使得紗線庫存大幅度下降,紗線庫存天數11月份時為34天,到了12月份下降至17.5天,從庫存歷年偏高降至偏低水平。紗線庫存水平偏低,存在補庫存的需要。相對而言,坯布的產量和庫存變化比較溫和。

進入2023年后,雖然1月份紗線庫存有所回升,但環比變化不大,庫存天數從17.48天增加至17.82天,跟往年同期相比也已經處于偏低水平,盡管高于2021年同期,2021年紗線處于低庫存階段。紗線庫存偏低,在需求旺季階段,預計紗線產量將保持回升態勢,從而有利于長絲和短纖的消費增長。坯布庫存變化與紗線有類似之處,從2022年12月時的33.53天增加至33.99天,也是小幅增長,但坯布庫存跟往年同期相比屬于偏高水平,有待于在消費旺季階段實現去庫存,但從往年的庫存變現來看,通常在3-4月份庫存下降并不顯著,主要原因在于雖然消費處于回升階段,供應往往也同步增長。這點從織機開工率變化上也能說明原因,織機開工率在3-4月份往往處于一年中相對較好水平。

圖25:紗線產量季節性表現

數據來源:Wind、國聯期貨研究所

圖26:坯布產量季節性表現

數據來源:Wind、國聯期貨研究所

圖27:紗線庫存天數

數據來源:Wind、國聯期貨研究所

圖28:坯布庫存天數

數據來源:Wind、國聯期貨研究所

四、國內紡織服裝消費好轉有待驗證 出口下滑或成定局

4.1 紡織服裝內需復蘇有望 爆發式增長難現

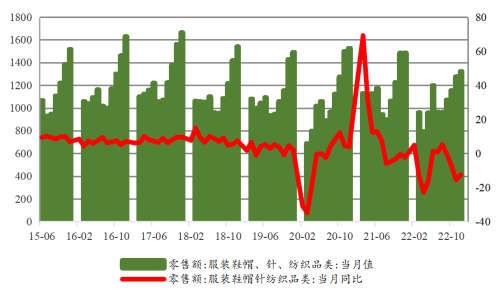

2022年,國內消費明顯較弱,零售額數據有6個月同比負增長。國內紡織服裝消費受國內社會消費品零售的影響,但國內紡織服裝消費降幅更為明顯,多個月份兩位數下降,12月份同比下降12.5%。2022年國內紡織服裝消費額較2021年下降6%,國內零售額累計同比下降0.2%。預計,2023年國內消費會復蘇,受整體消費回升的提振,國內紡織服裝消費有望實現較大幅度的回升。

盡管2023年國內消費復蘇預期強烈,不過到目前為止,更多還是停留在預期層面,消費不足仍是制約我國經濟發展的重要因素。總書記在《當前經濟工作的幾個重大問題》中指出,要著力擴大國內需求。總需求不足是當前經濟運行面臨的突出矛盾。必須大力實施擴大內需戰略,采取更加有力的措施,使社會再生產實現良性循環。今年國內消費復蘇較為確定,但會有個過程,特別是紡織服裝消費方面,會顯著好轉,但很難出現集中爆發式增長。

圖29:我國社會消費品零售額

數據來源:Wind、國聯期貨研究所

圖30:國內紡織服裝消費額及增速

數據來源:Wind、國聯期貨研究所

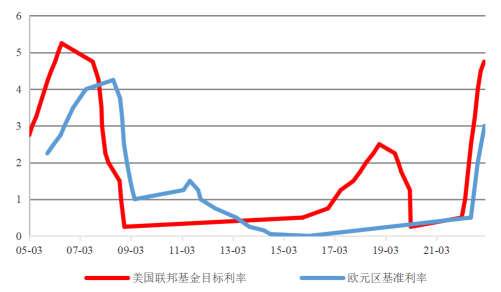

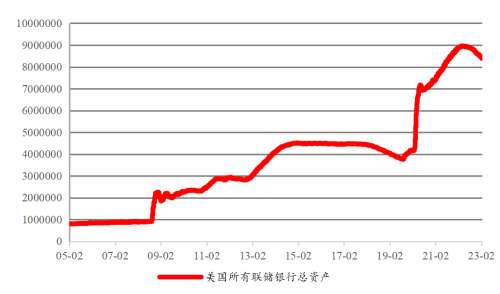

4.2 海外加息進程持續 負面作用逐步顯現

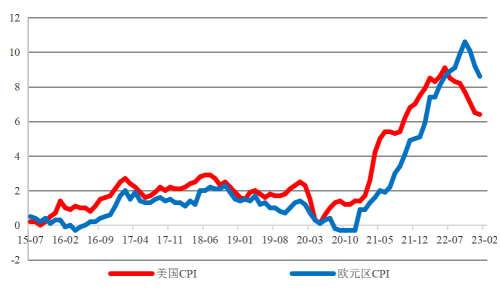

2020年,美國為應對新冠肺炎病毒大流行對經濟的不利沖擊,一次性將利率降至0.25%,再次啟動量化寬松的政策,使美聯儲的資產負債表快速擴張,從2020年初的4.17萬億美元,至2022年4月中旬,最高達到8.96萬億,2年多時間累計增幅高達115%。貨幣寬松政策促進經濟企穩回升,但隨著時間的推移,負面效應逐步顯現,2021年開始歐美國家CPI逐步上升,2022年加速上行,美國的通脹一度達到了1983年以來最嚴重的水平,6月份CPI同比增幅最高達到9.1%,隨后逐步回落,至2023年1月,美國CPI數據下降至6.4%。歐元區的通脹水平更加嚴重,創出自歐盟成立以來的最高水平,2022年10月份時歐元區CPI數據同比增幅高達10.6%,2023年1月歐元區CPI下降至8.6%。

為了應對異常嚴峻的通脹形勢,歐美紛紛退出量化寬松的購債計劃,啟動加息,美聯于2022年3月17日啟動第一次加息,當時市場普遍預期至2022年底將會把利率調整至3-3.5%。俄烏沖突發生后,油價和糧食價格大幅上漲,通脹快速上行,加息步伐加速,截至目前,美聯儲已經將利率上調至4.75%,高于啟動加息之初的市場預期。歐洲央行2022年7月底開始加息,從零利率加息至目前的3%。

3月份,美聯儲和歐洲央行將繼續加息,市場預期美聯儲加息25個基點,歐洲央行將加息50個基點。2月份的利率調整完成之后,預計美聯儲的目標利率調整至5%,歐元區的利率為3.5%。美國加息過程進入尾聲,市場預計3月、5月和6月份各加25個基點,完成本輪加息過程。預計,歐美通脹將會進一步緩解,但把通脹水平降到4-5%或許相對容易,但要實現美聯儲2%以內的目標不是易事。因此,在完成加息過程后,預計在短期內不會進入降息周期。

圖31:美國和歐元區CPI數據

數據來源:Wind、國聯期貨研究所

圖32:美聯儲和歐洲央行基準利率

數據來源:Wind、國聯期貨研究所

圖33:美國所有聯儲銀行總資產

數據來源:Wind、國聯期貨研究所

圖34:美國和歐元區制造業PMI

數據來源:Wind、國聯期貨研究所

盡管在2月份美國公布經濟數據非常好,顯示出經濟勢頭強勁,通脹繼續下行,但通脹下降的速度明顯放緩。為了使通脹進一步下降至美聯儲2%的目標附近,而且要防止通脹反彈,加息過程或將持續。美聯儲的資產負債表經過大幅擴張之后也存在縮表的需要,目前我們已經看到了美聯儲縮表的跡象,持續縮表將貫穿全年。由信用擴張帶來的經濟繁榮很容易再次進入衰退,從美國和歐元區的制造業PMI數據看,制造業PMI持續下滑的趨勢非常顯著,而且目前最新的數據顯示,歐美的制造業PMI數據均跌至榮枯線之下,下行趨勢未改。2023年,海外總需求下滑或難以避免,從而對我國出口市場產生不利影響。

4.3 紡織服裝出口大幅或難避免

2022上半年,從海關的出口統計數據來看,5-7月份出口形勢依然非常好,出口數據增速很高。但8月份之后出口下滑非常明顯,顯示出口同比增速出現下滑,到了10-11月開始出現同比負增長。11月份,出口金額下降至2960.9億美元,環比下降0.8%,同比下降8.7%,雖然環比看降幅不大,但同比降幅非常大,本應是出口的旺季,但同比大幅下降,9-11月份的出口數據均顯示出旺季不旺的特征。2022年8月份之后,出口市場下滑的趨勢非常顯著,海外需求下降是主因。2022年12月份,出口情況出現環比回升,出口金額3060.8億美元,但同比依然下降9.9%。2022年全年我國出口累計3.59萬億美元,同比增長7.0%。由于海外需求下滑,預計,2023年我國出口市場將面臨較大的下行壓力。

圖35:我國月度出口金額及增速

數據來源:Wind、國聯期貨研究所

圖36:我國服裝出口額季節性

數據來源:Wind、國聯期貨研究所

2022年1-12月,紡織服裝累計出口3233.4億美元,增長2.6%,其中紡織品出口1479.5億美元,增長2.0%,服裝出口1754億美元,增長3.2%。12月,紡織服裝出口253億美元,下降16.1%,環比增長3.7%,其中紡織品出口110億美元,下降22.9%,環比下降2.3%,服裝出口142.9億美元,下降10.1%,環比增長8.9%。8月份之后,我國出口形勢總體走差,紡織品服裝出口下滑的幅度更大,12月份同比降幅高達16.1%,主要原因在于海外需求出現明顯下降。

紡織品出口季節性變化不明顯,而服裝出口通常會呈現出比較明顯的季節性特征,7-8月份往往形成全年出口的高點,9-12月呈逐月下降趨勢。2021年下半年,服裝出口尤其旺盛,在轉淡的時間并未出現明顯的下降,出口金額高于往年同期。去年服裝出口基數較高,造成2022年9月份之后,服裝出口數據降幅較大。

2022年5-7月份,我國服裝出口形勢較好,不但明顯高于往年同期,還呈現出逐月上升的態勢,8月份開始出現下滑苗頭,9-11月份降幅逐月擴大,恢復往年的季節性特征。12月份,紡織品服裝出口金額環比回升,符合季節性特征,但同比降幅較大。由于海外需求下滑,2023年出口形勢不容樂觀。2023年1月國內出口數據還未公布,越南在1月份的紡織服裝出口同比下降37.6%,我國的情況可能好于越南,降幅相對較小,但估計也會出現同比大幅下降。

五、總結與展望

5.1 總結

2023年2月份,短纖開工率上升,供應預計穩中有升;而需求也在逐步好轉,從純滌紗開工率上升至兩年最好水平看,短纖需求恢復超預期。但2月份,國際原油價格震蕩偏弱,受此影響PX、PTA和乙二醇價格均出現不同程度的下跌,聚合成本下降致短纖價格下跌,此外,短纖現貨加工費也出現持續下行趨勢。

2022年12月份,短纖下游紗線市場表現明顯較好,紗線產量季節性回升,庫存卻大幅度下降,庫存降幅超預期。紗線庫存天數從相對偏高,直接降至相對偏低,1月份紗線庫存雖然環比有所上升,但幅度很小。坯布庫存在1月份也出現環比回升,變化不大,但跟往年同期相比坯布庫存依然處于較高水平,關注3-4月份終端需求對坯布的帶動情況。

5.2 展望

根據EIA短期展望報告,2-3月份全球原油不存在供應缺口,維持全年供大于求的預測。美國原油產量持續穩定在較好水平,美國EIA商業原油庫存連續9周累庫,但汽油庫存出現本年度以來首次下降,或預示著需求好轉。正值俄烏沖突1周年,除了供需方面,其他方面的擾動因素依然較多。海外機構對2023年全球原油的需求依然較為樂觀,主要基于中國的消費需求恢復,2023年海外經濟下行壓力較大,對全球原油的消費需求預估或過于樂觀,原油價格或存在進一步下跌的可能。

國內PX、PTA和乙二醇新增產能不斷兌現,對PTA而言,盡管開工率依然偏低,但產量已經超過往年同期水平,盡管并未創歷史新高,周產量距歷史最高水平僅一步之遙。PTA是短纖聚合成本最大的因素,盡管PTA加工費持續偏弱,若上游原油價格出現下跌,PTA絕對價格仍有下行空間。

3月份短纖在供需方面預計將會出現供需雙增的局面,2月底純滌紗開工率已經回升至歷年最好水平,在產業鏈各品種方面純滌紗的表現尤其突出,預計在3月份保持良好勢頭。對短纖而言,上游成本下行,下游需求好轉,或能夠帶動偏弱的加工費出現回升。從短纖絕對價格來看,目前依然處于偏低水平,盡管對上游PTA和乙二醇價格不太看好,對短纖而言下方空間不大,單邊操作以逢低做多為主,7000元/噸附近擇機介入。此外,短纖盤面加工費在800元/噸附近,可以考慮做多短纖加工費。

風險因素:原油價格大幅下跌;紡織服裝出口顯著下降。

國聯期貨 賈萬敬

責任編輯:宋鵬

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)