內容提要:

1、海外疫情趨于緩和

2、兩油石化庫存加速回落

3、塑料制品產量大幅上升

4、 裝置檢修增多

5、 乙烯價格回升

策略方案:

| 單邊操作策略 | 套利操作策略 | ||

| 操作品種合約 | L2009 | 操作品種合約 | |

| 操作方向 | 做多 | 操作方向 | |

| 入場價區(qū) | 6310 | 入場價區(qū) | |

| 目標價區(qū) | 6700 | 目標價區(qū) | |

| 止損價區(qū) | 6180 | 止損價區(qū) |

風險提示:

1、海外二次爆發(fā)

2、OPEC+減產不力

3、進口量大幅上升

一、供需分析

1、產能產量

2019年,國內新增PE產能繼續(xù)明顯上升,報2036萬噸,較2018年的1868萬噸上升了168萬噸,增幅高于2018年的115萬噸,產能增速8.99%,(2018年為6.5%)。顯示2019年國內供應量較2018年有了明顯的增長。進入2020年,國內預計新增投產遠高于2019年。數(shù)據(jù)顯示,2020年,國內PE新增裝置數(shù)量為465萬噸,增幅將高達24.8%,創(chuàng)下2010年以來的最大增幅。再加上1月份投產的恒力石化40萬噸和浙江石化75萬噸。也就是說,若是所有投產計劃都能實現(xiàn),則2020年的市場供應要比2019年增加580萬噸。今年受疫情影響,前五個月往少有裝置投產,但進入三季度后,投產的裝置大幅增加,目前已知中科煉化千萬噸煉油項目于今年6月底或7月底正式投產,此外中化泉州二期35萬噸8月份投產,煙臺萬華30萬噸8月投產,寶來石化60萬噸7月份投產,大慶聯(lián)誼50萬噸10月份投產,湛江石化7月投產,還有古雷石化35萬噸也有投產計劃。預計3季度聚烯烴產能約增加245萬噸。但部分裝置可能因為一些其他因素,如:油價、技術、設備、環(huán)評、資金等原因投產時間或將延后,使得投產往往不及預期。因此,我們仍要重點關注計劃中新增產能真正釋放的進度。

據(jù)統(tǒng)計數(shù)字顯示:2020年4月,國內PE的產量環(huán)比有所回落,但仍遠高于去年同期水平。數(shù)據(jù)顯示,4月份,我國PE產量約為160.74萬噸,較3月下降了8.71萬噸,降幅5.14%,較去年同期則仍高出17.41萬噸,升幅12.15%。其中線性65.5萬噸,環(huán)比下降了9.4萬噸,降幅12.55%,同比上升了7.35萬噸,升幅12.64%;低壓72.4萬噸,環(huán)比上升了3.65萬噸,升幅5.31%,同比也上升了8.7萬噸,升幅13.66%;高壓22.84萬噸,環(huán)比下降了2.96萬噸,降幅11.47%,同比上升了1.36萬噸,升幅為6.33%。2020年1—4月份,我國共生產PE648.09萬噸,較去年同期高出68.9萬噸,升幅達11.90%。從以上數(shù)據(jù)可以看出,4月份的產量略有回落但仍高于去年同期水平,顯示國內供應仍較為充足。

2、進出口

2020年4月份,我國共進口PE136.39萬噸,環(huán)比下降了12.85萬噸,降幅8.61%,較去年同期也下降了10.71萬噸,降幅7.28%。2020年4月國內PE出口2.24萬噸,環(huán)比下降了0.98萬噸,降幅30.42%,同比也下降了0.01萬噸,降幅0.44%。受疫情影響,我國PE進出口量雙雙回落。

3、裝置檢修分析

2020年5月份,目前仍有7套裝置進行檢修,涉及的產能約為197萬噸。進入6月份后,國內有三套裝置復工,涉及產能95萬噸,6月份新增檢修裝置7套,涉及產能187萬噸,兩相抵消后,6月份裝置檢修的影響量仍遠大于5月份,如無新增裝置投產,預計6月份PE的市場供應仍將有所減少。

數(shù)據(jù)來源:隆眾石化

截到5月25日,國內聚乙烯企業(yè)產能利用率平均在88.44%,較4月份的86.72%相比回落了1.83%。這主要是因為停車檢修的裝置數(shù)量有所增加的緣故。進入5月份后,計劃停車檢修的裝置仍明顯增加,預計屆時開工率還將會有所回落。

數(shù)據(jù)來源:隆眾石化

4、庫存分析

中石油中石化庫存

進入5月份后,兩桶油石化庫存繼續(xù)明顯回落。數(shù)據(jù)顯示:截至5月22日,兩桶油石化庫存報74萬噸,較4月同期下降了22萬噸,降幅22.92%。與去年同期相比,也下降了2.5萬噸,降幅3.27%。其中PE庫存報30.88萬噸,環(huán)比減少了9.27萬噸,降幅23.09%,同比也下降了5.94萬噸,降幅16.13%。細分來看,LDPE庫存為8.67萬噸。較4月份下降了1.16萬噸,降幅11.8%,與去年同期相比,上升了1.99萬噸,升幅29.79%。HDPE報11.75萬噸,環(huán)比下降了3.94萬噸,降幅25.11%,同比也下降了3.76萬噸,降幅24.24%;線性報10.46萬噸,環(huán)比下降了4.17萬噸,降幅28.5%,同比也下降了4.17萬噸,降幅28.5%。從圖中我們可以看出,5月份,兩桶油的PE庫存震蕩回落,且低于去年同期水平,顯示下游需求有所回或。

港口庫存

進入5月份后,國內主要港口的聚烯烴庫存繼續(xù)減少。截至5月22日,主要港口聚烯烴庫存報26.75萬噸,較4月份減少了1.89萬噸,降幅達6.17%,較去年同期也減少了16.79萬噸,降幅38.56%。從圖中可以看到,進入5月份,受裝置檢修及下游需求逐漸恢復的影響,聚烯烴的港口庫存持續(xù)回落。不過,進入6月份后,隨著亞洲進口量有望明顯上升,港口庫存或將回升。

5、需求分析

4月份,國內塑料制品的產量環(huán)比明顯減少,但仍高于去年同期水平。數(shù)據(jù)顯示,2020年4月份,我國塑料制品產量為611.8萬噸,較3月份減少了172.7萬噸,降幅22.01%,與去年同期相比,則仍高于122.5萬噸,升幅19.73%。進入6月份后,由于農膜、棚膜的需求基本停滯,下游需求主要看管材與型材的需求是否能大幅上升。

二、上游原料分析

5月份亞洲乙烯大幅反彈。數(shù)據(jù)顯示:CFR東南亞報616美元,較上個月上漲了285美元,漲幅為86.1%,較去年同期則仍下跌了285美元,跌幅31.99%。而東北亞乙烯的價格報676美元,環(huán)比上漲了345美元,漲幅為104.23%,同比仍下跌了315美元,跌幅33.48%。從圖中可以看出,5月份亞洲乙烯的價格大幅回升,主要是受原油大幅反彈引導。個人認為,隨著疫情緩解,下游需求有望復蘇,預計乙烯價格仍有反彈的空間。

三、基差分析

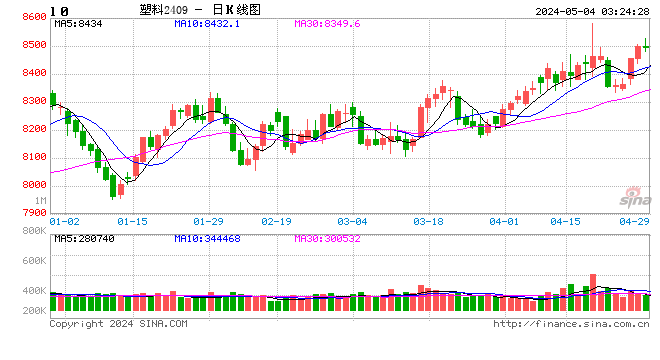

從期現(xiàn)價差來看,我們選取塑料期活躍合約與華北天津現(xiàn)貨價格的價差來預測兩者后市可能走勢。從圖中可以看出,近兩年來,LLDPE的期現(xiàn)價差一直維持在-180~~550元這一區(qū)間,一旦超出這個區(qū)間,短時間內就會被快速拉回。截至2020年5月22日LLDPE現(xiàn)貨價格與主力合約期價的基差正為385元,已回落到正常波動范圍的中上軌,前期持有反套頭寸的投資者可以獲利了結。

四、技術分析

5月份,L2009合約走出了一個區(qū)間震蕩,重心上移的格局,月K線上漲了5.02%。成交量大幅減少、持倉量則有所增加。形態(tài)上看,L2009合約目前處于前期大幅回落之后的反彈行情中,形態(tài)上看,上有壓力,下有支撐。MACD指標低位金叉,紅柱變長,KDJ震蕩上行,顯示短期有反彈的要求。

五、觀點總結

6月份LLDPE基本面多空并存。首先是國際國內經濟形勢仍不容樂觀,僅管歐美一些國家已解除管制,恢復生產,但全球疫情畢竟仍未結束,這在一定程度上打擊了投資者的信心。目前OPEC+加大原油減產力度,對原油的價格形成一定的支撐,但原油下游需求的恢復程度仍有待觀察。基本面上,6月份檢修裝置有所增多,預計供應將進一步回落,需求方面,4月份塑料制品產量環(huán)比大幅減少,而5月份,隨著農膜需求旺季的結束,膜料需求有所減弱,但管材型材需求好轉,預計需求仍針呈現(xiàn)平穩(wěn)增長的格局。若6月份無新增裝置投產,預計塑料仍可維持區(qū)間震蕩,重心上移的格局。

六、操作策略

1、短線策略

5月份,L2009合約最高6595元,最低6170元,最大波動幅度為425元或6.44%。周度最大漲跌幅度為+180元,日線最大漲跌為+270元,預計6月份將走出區(qū)間震蕩,重心上移的格局。建議日內交易為150元區(qū)間為宜,周度交易以160--200區(qū)間為宜。注重節(jié)奏的把握及倉位的控制,做好資金管理,嚴格執(zhí)行紀律。

2、中線交易策略

(1)資金管理:本次交易擬投入總資金的20%,分批建倉后持倉金額比例不超出總資金的30%。

(2)持倉成本:L2009合約采取逢低做多的策略。建倉區(qū)間為6310元,持倉成本控制在6310元左右

(3)風險控制:若收盤價下跌至6180元下方,對全部頭寸做止損處理

(4)持倉周期:本次交易持倉預計為3個月,視行情變化及基本面情況及時進行調整。

(5)止盈計劃:當期價向我們策略方向運行,目標看向6700元,視盤面狀況及技術走勢可滾動交易,逐步獲利止盈。

(6)風險收益比評估:3:1

瑞達期貨

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據(jù)此操作,風險自擔。

責任編輯:宋鵬

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)