來源:廣發期貨研究

證監許可【2011】1292號

朱迪 Z0015979

2024年12月20日星期五

摘要:淀粉是玉米重要的下游產成品,其價格波動與玉米之間有著重要的相關關系。近些年來,隨著副產品影響加重、淀粉下游更為多元、行業集中度不斷提升,淀粉-玉米價差之間波動也受到影響,價差的走勢也出現了一些比較大的變化。

玉米淀粉是玉米深加工的主要組成部分,一般生產1單位玉米淀粉需要1.43單位玉米,同時會產生0.22單位的玉米纖維、0.12單位的玉米胚芽及0.09單位的玉米蛋白粉。玉米淀粉的主要用途是在淀粉糖及糖醇(37%)、造紙工業(17%)、醫藥行業(10%)及其他。

淀粉生產主要成本便是玉米,歷史上淀粉和玉米價差基本穩定在300-500元/噸,走勢基本跟隨玉米,但近些年行業內也出現了一些變化,定價模式邊際上也存在一定調整。

淀粉價格的驅動因素最強的是其成本預期,包括玉米種植面積及單產變化、玉米貿易及加工環節建庫的節奏、基層農戶售糧心態的變化、玉米質量的變化、國家政策對原料玉米的影響、替代品影響等等。其次是淀粉本身的供需預期,如新產能的投產進度、僵尸產能的復工復產變化、玉米淀粉出口政策的變化、替代領域的變化、龍頭企業產業鏈調整等等。同時市場心態及產業政策也會有較大影響,尤其近些年來期貨走勢對市場預判價格提供較強的引導作用,期現價格也實現更多的共振表現。

1.行業集中度上升

我國淀粉行業早期集中度較低,行業壁壘也不高,尤其以山東省為核心,以中小產能為主,產品以商品淀粉為主。自2017年以來,隨著臨儲玉米逐步出庫,低成本原料疊加政策補貼,刺激了行業快速發展,東北及華北地區有不少新增產能陸續投放,象嶼、興茂等等集團紛紛在東北新建工廠,而部分中小廠在2020以來,隨著玉米價格快速上升,利潤持續虧損,也不斷被市場所淘汰,帶動產能進一步向頭部集中。至2023年,據Mysteel調研數據顯示,商品玉米淀粉產能20萬噸以上的企業全國共有50家,商品玉米淀粉產能為2397萬噸,占全國總產能93%。商品玉米淀粉產能前10企業占總產能的67%,企業生產規模不斷擴大,集團不斷加速布局。目前全國最大的淀粉生產企業為諸城興貿,其產能為515萬噸,其次為玉峰、壽光、金象生化等等。

玉米淀粉企業分布主要在玉米產區,原料供應充裕,成本低廉,具有加工玉米淀粉的原料優勢。其中山東省為我國淀粉傳統生產大省,其產能約占36%,其次是黑龍江、河北、吉林,分別占比20%、11%和10%。其余產能也主要分布在中西部各省區,產能分布越發集中,區域布局也趨于合理化。

隨著行業集中度的發展,淀粉行業在生產、成本管控、產品附加值延伸、技術創新等層面有更深的挖掘,也逐步提升了行業的運營壁壘,推動玉米淀粉行業向成熟化、集約化、大宗化的應用方向發展。而核心企業也逐漸從單純的商品淀粉出發,逐漸向下游延伸產業鏈,如進一步下降至氨基酸、糖醇等等,競爭力也在持續增強。

目前淀粉行業已經進入過剩格局,全行業開工率從2019年的81%下降到2023年的56%,市場競爭也更加激烈。在目前格局下,商品淀粉本身不具有太強的增值效應,只能通過不過壓縮淀粉利潤來實現長久的經營,對淀粉價格也形成一定的負反饋。

2.玉米淀粉終端產成品占比有所調整

玉米淀粉終端關注指標主要包括淀粉糖(果葡糖漿、麥芽糖漿)和包裝紙(瓦楞紙、箱板紙)的開機情況。淀粉糖是玉米的主要下游,占比在37%左右,除正常的下游需求外,也需關注替代品影響,白糖價格出現大幅波動的前提下,會和淀粉糖之間出現一定的相互替代作用,進而也會影響淀粉糖的下游消費。近幾年,玉米淀粉在造紙行業也開始有更為廣泛的用途,尤其是玉米變性淀粉,在造紙工業上發揮著重要作用。數據顯示,玉米淀粉的下游消費占比中,造紙行業消費占17.65%,僅次于淀粉糖行業消費。玉米淀粉應用于造紙工業,一方面可改善紙張質量、提高生產率和紙漿利用率,一方面可以在箱板紙、瓦楞紙等包裝紙制作過程中,充當粘合劑,其在包裝紙的添加比例大約在4-6%。也正是因為占比的提高,造紙行業相關政策、進出口變化、造紙領域的供需改變,對于淀粉行情的影響也較以前有所提高。

季節性來說,淀粉糖年內開機呈逐步抬升的趨勢,包裝紙開機呈現兩頭高、中間弱的態勢。因此淀粉庫存往往在年底保持低位,而利潤在該階段也常常有較好表現。從宏觀面上來說,淀粉終端需求剛性不強,因此受國內經濟環境影響彈性較大,宏觀經濟下滑,淀粉消費也容易出現萎縮。

3.副產品對利潤及淀粉影響加劇

玉米深加工產出的終端產品價格整體追隨玉米的價格波動,但各產品之間又會存在一定的沖抵關系,若副產品價格高企,則淀粉價格會有較大的彈性空間;同理,若副產品價格疲弱,企業或存在挺價玉米淀粉的措施,以保證整體利潤不會受損。

副產品中,蛋白粉及玉米胚芽跟隨粕類蛋白價格波動。若國內豆粕價格高企,玉米蛋白對利潤的貢獻率有所增加,其對價格的影響權重也在提升。如2022年年底,伴隨豆粕現貨價格沖上5600元/噸以上的高位,玉米三大副產品蛋白粉、胚芽、纖維價格也一路上揚,盡管淀粉遭遇新冠封控及經濟下滑影響,需求受挫,淀粉收益相對偏差,但副產品價格高企,也保證了淀粉加工利潤處在較好水平。

近些年,隨著淀粉企業不斷向頭部集中,資金厚度也有所增強,但行業利潤微薄,利潤轉負之后企業仍不得不主動降低庫存。然而2022年伴隨副產品價格高位,一定程度上增強了淀粉企業抵御淀粉價格風險的能力,盡管淀粉收益極差,企業主動降開機并不明顯。但若副產品價格呈現下跌態勢,為保障利潤,企業通常會挺淀粉價格,對淀粉價格回升也有一定提振作用;若利潤有逐步轉好的預期,則可進而推升淀粉-玉米價差。

4.原料和淀粉價格相關性分析

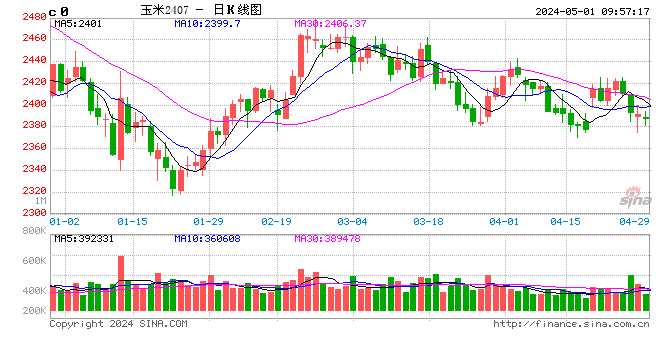

淀粉與玉米價差是市場比較關注的套利策略,正常波動區間在300-500之間,整體相關度非常高。但近些年隨著行業變遷,兩者之間的關系也出現了一些變化。我們測試了三個階段淀粉和玉米價格之前的相關性分析,2016.8-2021.12、2022.1-2023.12、2024.1-當下,得到結論如下:通常情況下玉米與淀粉擬合度極高,但在2022-23年期間出現了一定程度的劈叉,而在2024年重新回到了高擬合度行情。結果如下圖所示:

2022~2023年,伴隨豆粕蛋白價格沖向歷史極值的高位區間,淀粉副產品(蛋白粉、胚芽粕等)價格也大幅上漲,一定程度上增厚了淀粉加工利潤,也打壓了淀粉本身收益,且需求承接不佳的情況下,淀粉價格也不斷下滑。淀粉和玉米之前利潤的單向平衡被打破,蛋白波動因素的介入,使得淀粉和玉米之間的相關性大幅下滑。但2024年,隨著粕類蛋白價格重回弱勢,玉米蛋白的替代效應快速減弱,對淀粉利潤的貢獻也重回平淡,淀粉和玉米價差又回歸高度相關。

總體來看,在玉米價格相對平穩的過程中,淀粉-玉米價差基本跟隨玉米價格走勢,但在蛋白價格高企,及玉米價格漲幅過快的時候,價差則往往趨向于走弱,也一定程度反映了成本像下游轉嫁的過程需要時間,以及不同利潤增長點之間的相互作用關系。

5.后市行情展望

原料端供應端來看, 1,新作受天氣影響,單產略有下滑,疊加種植面積減少,整體產量同比預計下滑3%,仍屬于較高產量年份;2,糧質偏差疊加基層不看好后市玉米價格,年前售糧進度偏快,或減少年后賣糧壓力;3,年內進口谷物及小麥、稻谷替代大幅下滑,同比減量或接近4000萬噸,疊加中儲糧收儲量增加,貿易商庫存低位,后市供應或有趨緊可能。從需求端來看:1,2025年生豬利潤預期不佳,存欄量高位,對飼料消費有保證,但對行業利潤沒保證,玉米價格提振不強;2,深加工因2024年利潤較好,庫存同比偏高,結轉至2025年,同時深加工增量有限,玉米消費相對穩定;3,儲備庫存在2024年持續增加,對玉米價格形成托底,但隨行就市收購,對價格缺乏提振,2025年若現貨價格反彈加速,儲備調控能力或加強。玉米供應有收緊預期,替代及進口都將明顯轉弱,疊加減產,盤面有支撐,需求相對穩定,2025年重點關注供應變化節點。

當前豆粕價格跌幅擴大,蛋白利潤貢獻小,淀粉價格存支撐,但伴隨原料下跌,淀粉目前利潤高企,開工及成品庫存持續維持同期偏高位置,淀粉-玉米價差走強難度同樣較大,原料價格下跌會同時壓制玉淀價差的運行方式。關注未來淀粉庫存去化表現,伴隨玉米單邊走強,05淀粉-玉米價差在250-300區間或存在做多驅動。

責任編輯:趙思遠

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)