來 源:匯市思考

摘要

遠期售匯業務外匯風險準備金(以下簡稱“外匯風險準備金”)是人民銀行宏觀審慎管理的一種工具,本文旨在分析外匯風險準備金的基本情況及相關影響,相關資料均可通過公開渠道獲得。

正文

外匯風險準備金的基本情況

外匯風險準備金是人民銀行為了抑制外匯市場過度波動,將銀行遠期售匯業務納入宏觀審慎政策框架,對開展代客遠期售匯業務的金融機構收取的一種準備金。

1. 收取范圍

境內金融機構開展的代客遠期售匯業務。具體包括:客戶遠期售匯業務;客戶買入或賣出期權業務,以及包含多個期權的期權組合業務;客戶在近端不交換本金、遠端換入外匯的外匯掉期和貨幣掉期業務;客戶遠期購入外匯的其他業務。

境外金融機構在境外與其客戶開展的前述同類業務產生的在境內銀行間外匯市場平盤的頭寸。

人民幣購售業務中的遠期業務。

特殊情況:一是境外機構投資者為對沖經批準的跨境證券投資產生的外匯風險敞口而開展的遠期售匯業務暫不納入外匯風險準備金交存范圍,包括滬深港通、債券通、CIBM、QFII、RQFII;二是與境外央行類機構開展的遠期售匯業務暫不納入外匯風險準備金交存范圍,包括境外央行(貨幣當局和其他官方儲備管理機構)、國際金融組織和主權財富基金。

2. 交存標準

當月外匯風險準備金交存額=上月遠期售匯簽約額(或平盤額)*外匯風險準備金率

外匯風險準備金率為20%,準備金利率為0,外匯風險準備金凍結期為1年。

期權和期權組合按名義本金(期權組合采用名義本金最高的單筆期權)的二分之一作為應交存外匯風險準備金的基準計算和交存外匯風險準備金。

外匯風險準備金以美元計算,非美元貨幣應統一折算為美元。折算率按每月國家外匯管理局公布的《各種貨幣對美元折算率》計算。

金融機構應在每月15日前將外匯風險準備金劃至相應的外匯風險準備金專用賬戶。其中在境內開展業務的金融機構(境內法人金融機構和外資銀行)劃至人民銀行上海總部開立的專用賬戶,境外金融機構劃至交易中心開立的專用賬戶(主要原因應該是境外金融機構交存基準是在交易中心進行的平盤額)。

3. 歷次變更

2015年8月31日,人民銀行發布收取外匯風險準備金的通知,從2015年10月15日開始收取,外匯風險準備金率為20%。

2017年9月8日,人民銀行宣布從2017年9月11日開始將外匯風險準備金率調整為0。

2018年8月3日,人民銀行宣布從2018年8月6日開始將外匯風險準備金率調整為20%。

4. 其他細節

無論遠期售匯業務的期限長短,外匯風險準備金凍結期均為1年。從這個角度來講,開展短期限遠期售匯業務收取的外匯風險準備金成本更高(業務短,但凍結期同樣1年)。

代客遠期售匯差額交割業務同樣需要交存外匯風險準備金,代客遠期售匯業務展期無需交存外匯風險準備金。

無論遠期售匯業務(特指期權/期權組合)的DELTA值是多少,均按照名義本金的的二分之一作為交存基準,或者說期權/期權組合的外匯風險準備金率是10%。

境外機構如果與客戶發生遠期售匯業務,是否需要由境外金融機構自己交存外匯風險準備金需要看境外機構的平盤方式。如果境外機構通過境內行代理做人民幣購售業務進行平盤,那么由境內代理行交存外匯風險準備金;如果境外機構參與境內銀行間外匯市場進行平盤,那么由境外機構自己交存外匯風險準備金。

外匯風險準備金對客戶的影響

1. 外匯風險準備金的成本

人民銀行對金融機構收取外匯風險準備金,凍結期為一年,利率為零,相當于金融機構損失了外匯風險準備金一年的潛在收益。金融機構可以選擇自行承擔或者轉移給客戶承擔。

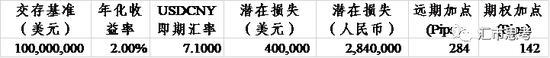

假設發生了N美元遠期售匯業務,需要交存N*20%美元外匯風險準備金,金融機構潛在的年化收益率為R,那么金融機構就損失N *20%*R美元的收益。如果金融機構將潛在損失轉移給客戶,那么就需要從遠期售匯業務業務中填補N *20%*R美元的虧損。

假設N=1億美元,金融機構潛在的年化收益率為2%,USDCNY即期匯率為7.100。那么交存外匯風險準備金的潛在損失為1億美元*20%*2%=40萬美元=284萬元人民幣,如果將相關損失通過結售匯點差轉移給客戶,那么需要284萬/1億=284 Pips,如果是期權或者期權組合需要142 Pips。

考慮到金融機構屬于盈利機構,絕大部分金融機構會將相應的成本轉移給客戶,由客戶來承擔外匯風險準備金帶來的成本。

2. 遠期售匯業務客戶的對策

對于金融機構收取的遠期售匯準備金成本,遠期售匯客戶一般有四種對策。

1) 接受遠期售匯業務額外加點

如果客戶因為實際需要進行外匯風險對沖,而且能夠接受額外的加點,那么可以繼續采用遠期售匯業務進行對沖,在此情形下,客戶的遠期售匯成本抬升了0.4%(20%*2%)。

2) 通過期權組合進行風險對沖

客戶可以通過風險逆轉期權組合構建遠期,基本上可以達到遠期風險對沖效果,期權組合的外匯風險準備金只需要減半交存,在此情形下,客戶的遠期售匯成本抬升了0.2%(20%*2%*50%)。

3) 通過離岸市場遠期對沖風險

如果客戶有符合資質的公司,那么可以通過離岸人民幣遠期進行風險對沖,由于離岸人民幣遠期點一般高于在岸人民幣遠期點,且該情形對客戶資質要求比較高,因此只適用于部分客戶,且對沖成本不一定低于前兩者。

4) 不進行外匯風險對沖

由于上述三種方法均有一定的額外成本支出或較高資質要求,部分客戶會持有外匯風險敞口,不進行風險對沖,此情形下不利于客戶外匯風險中性管理。

外匯風險準備金對市場的影響

代客遠期售匯業務是外匯市場重要的一項業務,收取外匯風險準備金對外匯市場有較大的影響。

外匯風險準備金通過影響遠期售匯需求及預期管理來影響市場。外匯風險準備金在一定程度上會擠壓客戶的實際需求。同時,作為宏觀審慎管理的一種工具,收取外匯風險準備金具有很強的預期管理作用。當收取時,一般理解為人民幣外匯市場存在貶值的羊群效應,央行有意平滑外匯市場波動;當取消時,可以理解為人民幣外匯市場相對平穩,不存在貶值預期或貶值壓力較小。

代客遠期業務通常會通過即期、掉期兩個品種在市場進行平盤,同時考慮到期權的替代作用,因此分別從三個市場分析。

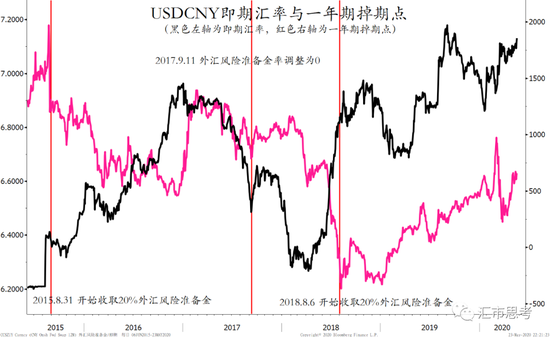

1. 對掉期市場的影響

收取外匯風險準備金一方面會降低實需客戶的外匯風險對沖操作,降低金融機構在市場上的平盤需求;另一方面會通過預期效應降低投機客戶的遠期投機需求,同樣降低金融機構在市場的平盤需求。因此從供需角度來講,收取外匯風險準備金會使人民幣掉期點下跌,取消外匯風險準備金會使人民幣掉期點上升。從中長期來來看,人民幣掉期主要受中美利差影響,其次才是匯率的走勢或結售匯市場的需求,因此外匯風險準備金對掉期點的影響更多是短期沖擊,不會大幅影響掉期價格。

(數據來源:Bloomberg)

2. 對即期市場的影響

與掉期市場一樣,收取外匯風險準備金通過客戶實需和預期效應對即期市場產生影響,由于客戶原有的部分遠期購匯實需會轉變為將來的即期購匯,因此客戶實需的影響相對較弱,預期效應影響更大。外匯風險準備金體現了央行維護市場穩定、避免過度波動的決心,能夠在一定程度上平滑外匯市場波動,但并不是每次外匯風險準備金變動都能改變原有的即期匯率走勢。

(數據來源:Bloomberg)

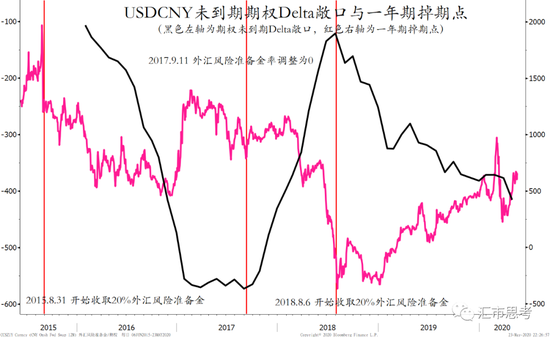

3. 對期權市場的影響

一方面,由于購匯方向的期權/期權組合只按照二分之一收取外匯風險準備金,因此客戶原有的部分遠期購匯業務會轉向期權組合,這也是各家商業銀行力推的產品組合;另一方面,由于任何購匯方向的期權/期權組合都要按照二分之一收取外匯風險準備金,那么原本用于外匯風險對沖的單一買入看漲期權也要收取外匯風險準備金,此情形下不利于客戶對沖外匯風險,不利于外匯期權市場的發展。

(數據來源:Bloomberg)

總結

外匯風險準備金是人民銀行宏觀審慎管理的一個工具,用于減少外匯市場的羊群效應,避免外匯市場的過度波動,能夠通過預期管理和成本管理有效打擊人民幣投機交易。為了促進人民幣的跨境使用和吸引資金流入,目前跨境證券投資項下的遠期售匯業務不用交存外匯風險準備金。外匯風險準備金的不足之處在于不利于客戶進行風險對沖,在一定程度上不利于外匯遠期和外匯期權市場的健康發展。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:郭建

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)