【金融315,我們幫你維權】近來,ETC糾紛、信用卡盜刷、銀行征信、保險理賠難等問題困擾著金融消費者,投訴多石沉大海、維權更舉步維艱,新浪金融曝光臺將履行媒體監督職責,幫助消費者解決金融糾紛。【黑貓投訴】

來源:輕金融 作者:李靜瑕

提起信用卡,似乎股份行更活躍,而國有大行的存在感要差很多,盡管有5家國有行信用卡累計發卡量已經超過1億張。

這是因為,信用卡在不同銀行的地位差異很大,一組數據能說明這種差距:

以工行和招行為例,截至2019年末,宇宙行的信用卡透支余額為6779億元,與最大股份行招行6711億元的信用卡貸款余額幾乎相當。

分子相同,分母卻差距很大,2019年末工行零售貸款規模高達6.38萬億元,同期招行為2.36萬億元。

這就造成了信用卡占比的差異:工行信用卡占零售比重為10.7%,招行占比則高達28.4%。而個別股份行如平安銀行,信用卡貸款占零售貸款比重已經接近40%。

與此同時,國有行與股份行的零售貸款占總貸款比重也不同,工行零售貸款占比為38%,而招行的零售貸款占比達到了52.6%,超過了一半。

這一組簡單的數據,大致可以說明信用卡之于國有行的地位,與領先的股份行相差有多大。除此之外,我們還對六大行的信用卡發展策略進行了拆解。

一、5家國有行發卡量過1億張

由于多數國有行未公布信用卡活躍用戶數,因而只能對比各家大行信用卡累計發卡量:

截至2019年末,工行信用卡累計發卡量1.59億張、建行1.34億張、中行1.25億張、農行1.2億張、交行1.2億張,5家銀行都進入了1億張的俱樂部。

其中,工行早在2013年發卡量就達到1億張;建行2017年突破1億張;中行與農行均在2018年突破1億張。

從新增發卡量增速來看,農行最高(同比增長16.5%),中行同比增長12.92%,建行同比增長10%,工行同比增長5%,郵儲由于基數較低,發卡量增幅27%。

雖然大規模發卡的時代早過去了,不過從發卡量增速可以看出,相對而言,郵儲、農行、中行仍在積極開拓信用卡獲客。

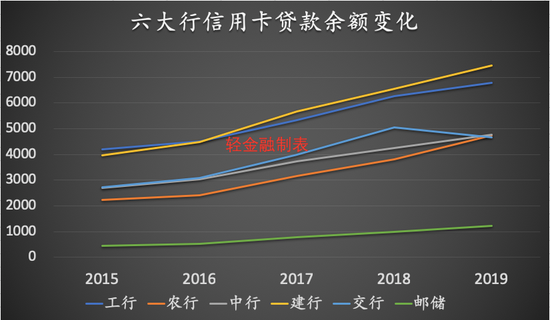

二、信用卡貸款余額:建行最高 交行負增長

從信用卡貸款余額來看,建行在六大行中規模最大。建行信用卡貸款7412億元,較上年增加 898.08 億元,增幅 13.79%。2019年,建行信用卡實現消費交易額3.15萬億 元。

工行排其次。截至2019年末,工行信用卡透支余額6779億元,增長了8.2%。工行稱主要是信用卡分期付款余額增長所致。工行信用卡消費額3.22萬億元,與建行相當。

中行信用卡透支余額4767.63億元,較上年末增長了11.82%;

農行信用卡透支余額與中行幾乎相同,為4750億元,個人卡透支較上年末增長 24.8%,主要是由于信用卡發卡量和消費額均有所增加。農行全年消費額2.01萬億元,增長14.6%。

郵儲信用卡透支及其他貸款余額為1232億元,較上年末增加 238.75 億元,增長 24.04%,信用卡消費金額9310.70億元,同比增長20.24%。

交行的信用卡透支余額達人民幣4673.87億元,較上年末下降了7.48%。全年累計消費額達人民幣2.9億元,同比下降了3.97%。

從信用卡貸款余額來看,農行、中行、交行極為接近;從增速來看,農行和郵儲增速都超過20%;交行是唯一一家信用卡透支余額、信用卡累計消費額都出現下降的國有行。

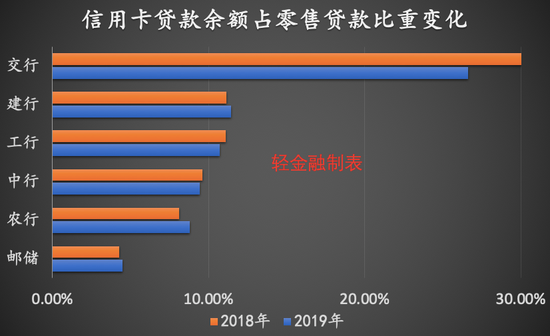

三、信用卡貸款余額占比:3升3降

貸款余額更能說明信用卡業務的體量。相比一些股份行信用卡貸款規模占個人金融業務30%~40%的比重,四大行信用卡貸款占零售的比重在10%上下,仍有提升空間。

從2019年末信用卡貸款占比變化來看,有3家占比上升。其中,農行信用卡透支規模占個人貸款規模8.8%,同比上升了0.7個百分點;建行信用卡透支規模占個人貸款規模11.44%,同比上升0.29個百分點;郵儲信用卡透支規模占個人貸款規模4.48%,同比上升0.2個百分點;

有3家占比下降,其中,交行信用卡透支規模占個人貸款規模26.64%,同比下降了4.25個百分點,降幅明顯;中行信用卡透支規模占個人貸款規模9.44%,同比下降0.16個百分點;工行信用卡透支規模在個人貸款中占比10.7%,同比2018年末下降0.4個百分點。

從信用卡貸款余額占比變化看,一半銀行擴張,一半銀行在收縮,各家銀行的信用卡發展策略也不盡相同。

從信用卡收入的貢獻來看,各家銀行并未公布詳細數據。

工行表示,銀行卡業務收入增加 33.35 億元, 主要是信用卡分期業務收入增加;農行在業績發布會上表示,信用卡收入增速22.3%;建行銀行卡手續費收入 526.20 億元,增幅 13.92%,建行稱主要是信用卡業務緊抓加快產品創新,穩步推進發卡量拓展和消費交易額提升。

另一值得關注的,是信用卡不良率上升。比如郵儲銀行信用卡不良率1.74%,同比增加0.07個百分點;交行信用卡透支不良率 2.38% ,較上年末大幅上升了0.86個百分點。兩家銀行的信用卡資產質量風險值得關注,尤其是交行。

關于當前的信用卡不良的壓力,請參考輕金融近日文章:令人擔憂的信用卡不良

四、信用卡數字化創新力度加大

信用卡最大的想象空間,來自于數字化創新與轉型。

農行在2019年年報中表示,建設開放銀行產品體系,在國家政務平臺和各類生活場景中提供Ⅱ類、Ⅲ類電子賬戶開戶和繳費、信用卡、貸款等金融服務。加強移動支付創新和支付場景建設,推出聚合支付、線上收銀等特色產品,實現從B端到C端的貫通。全新推出 “樂分易”,打造“汽車節” 品牌,全年分期交易額增長超過 30%。

交行也表示,搭建卡中心私有云平臺,實現底層環境搭建 快、系統功能部署快、應用發布速度快的流水線式 作業。目前,信用卡業務系統云化率已達80% ,其中自研新系統云化率達100%。

中行的信用卡動作更多,一方面,堅持“科技引領”,改革組織架構。具體來看,中行組建個人數字金融部,下設數字化平臺中心和私人銀行中心,全面升級個人金融業務發展模式。把握消費升級趨勢, 組建消費金融部,建設全方位消費金融服務體系。強化信用卡品牌建設,優化銀行卡中心 職責,突出業務特色。

另一方面,中行還積極推動信用卡業務數字化轉型與創新。2019年,中行推出數字信用卡產品,滿足互聯網獲客模式中客戶快速用卡的需求。截至2019年11月末,中行數字信用卡發卡量達96.81萬張。此外,還創新升級分期服務,推出線上“中銀E分期”產品,優客分期業務同比增幅達70%。

中行銀行卡中心總經理黃金岳表示,2020年,中行將重點在以下幾個方面進行布局:

一是數字化轉型。包括進一步優化數字信用卡產品功能及審批時效、加強數字化客戶拓展、打造數字化收單產品、打造以金融為紐帶的跨界消費場景服務平臺。

二是創新產品體系。中高端增值服務趨向數字化及定制化,提高客戶滿意度、探索新領域,構建特色亮點產品、深挖IP,充分利用相關資源;

三是大力發展分期業務。作為定價最高的資產業務,分期業務成為支撐各商業銀行信用卡業務生存的關鍵業務,同時,非車場景分期成為新熱點;堅持線上化、移動化、智能化發展思路。

四是發展商戶收單業務;五是打造場景建設新生態;六是利用新興金融科技實現精準化和差異化營銷;七是發展跨境業務;八是完善風險管理體系。

未來,數字化創新也將拉開國有行信用卡之間的差距。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:趙子牛

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)