來源:市界

作者:陳暢

為何僅僅幾個(gè)月時(shí)間,大額存單的地位就一落千丈,從一單難求淪落到被銀行客戶兩方嫌棄的境地?

花無(wú)百日紅!曾經(jīng)“一單難求”的大額存單,也有被冷落的一天。

近期,消費(fèi)者對(duì)待大額存單的心態(tài)在悄然發(fā)生著變化,寧愿存定期也不碰大額存單,原因很簡(jiǎn)單,大額存單“不賺錢了”,其利率幾乎與同期限的定期存款利率相同。

相對(duì)應(yīng)的,多家銀行紛紛下架大額存單產(chǎn)品,客戶經(jīng)理對(duì)有關(guān)大額存單的咨詢也是閃爍其辭——要么說沒有,要么引導(dǎo)客戶購(gòu)買理財(cái)產(chǎn)品。

在消費(fèi)者和銀行兩端同時(shí)遇冷,大額存單顯得極為尷尬。

去年受宏觀環(huán)境的影響,居民貸款規(guī)模增速降低,存款規(guī)模卻在快速增加,這使得銀行資金在供需兩方面出現(xiàn)了不平衡,再加上凈息差普遍收窄,銀行經(jīng)營(yíng)面臨巨大的壓力,于是,負(fù)債端的精細(xì)化管理也就被提上了日程,大額存單這種對(duì)銀行來說成本相對(duì)較高的產(chǎn)品,也不受銀行待見了。

下一步,曾經(jīng)備受追捧的大額存單,將何去何從?

大額存單數(shù)量少利率也不高

通過北京地區(qū)部分網(wǎng)點(diǎn)的線下走訪和線上APP查詢,‘市界’發(fā)現(xiàn),目前市面上的大額存單越發(fā)“稀缺”。

在大型國(guó)有銀行中,交通銀行目前無(wú)在售的大額存單,建設(shè)銀行和郵儲(chǔ)銀行網(wǎng)點(diǎn)工作人員稱額度有限;部分股份銀行中,像興業(yè)銀行部分網(wǎng)點(diǎn),面對(duì)客戶對(duì)大額存單產(chǎn)品的咨詢則閃爍其詞;一些農(nóng)商行雖有大額存單產(chǎn)品,但五年期的很少,只有少量短期產(chǎn)品,利率也不占優(yōu)勢(shì)。

這無(wú)疑說明,一方面,大額存單的數(shù)量在變少;另一方面,僅存的大額存單利率情況不甚樂觀。

從利率來看,中國(guó)銀行、工商銀行、農(nóng)業(yè)銀行三家20萬(wàn)起存的大額存單產(chǎn)品,三年期利率為3.1%。同樣的三年期,光大銀行、民生銀行利率為3.2%,“零售之王”招商銀行利率最低,只有2.9%。

多位銀行網(wǎng)點(diǎn)工作人員發(fā)出了“大額存單量少利率低”的感慨。“現(xiàn)在上面根本不給下發(fā)額度。即使有額度,一年期的利率不到2%,我們已經(jīng)好久沒有收到過三年期的了。”郵儲(chǔ)銀行一位理財(cái)顧問告訴‘市界’。

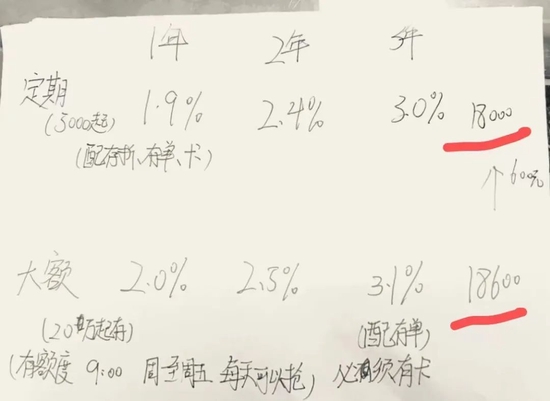

中國(guó)銀行北京某網(wǎng)點(diǎn)的工作人員給‘市界’算了一筆賬,“如果都拿20萬(wàn)起存額算,定期三年的利率是3.0%,大額存單三年的利率是3.1%。三年到期后,定期存款利息為18000元,大額存單的利息為18600元,前者只多出600元,并不具有吸引力。”

“而且定期是3000元即可起存,不用搶,客戶存大額存單的必要性不大。”他講道。

在咨詢大額存單的過程中,幾乎所有客戶經(jīng)理都會(huì)主動(dòng)營(yíng)銷增額終身壽險(xiǎn)等保險(xiǎn)產(chǎn)品,“3.5%復(fù)利遞增,收益寫在合同里,不比大額存單香嗎?”某銀行客戶經(jīng)理稱。

在利率下行的背景下,大額存單收益率的吸引力確實(shí)在降低,這種現(xiàn)象已經(jīng)不是一天兩天了。

據(jù)公開數(shù)據(jù),2020年,大額存單三年期的利率為4.13%,尚處于4%水平之上;2021年,多數(shù)銀行大額存單三年期利率跌破4%;而2022年降為3.5%左右,然后就是如今的3%出頭。

低利率使客戶對(duì)大額存單失去了往日的熱情。

肖璐最近做生意手頭存了些錢,想著用大額存單賺賺收益,先后跑了十幾家銀行,發(fā)現(xiàn)大額存單利率都讓她感覺“低得驚人”,最后只能勉強(qiáng)選擇了一家銀行三年期3.2%利率的產(chǎn)品。

但存進(jìn)去她就有些后悔了,“畢竟幾十萬(wàn)在里面,一鎖就是三年不能動(dòng),嚴(yán)重影響了資金流動(dòng)性,如果提前取出則按活期利率算,幾乎等于沒有收益。”

而讓她最失望的是,她發(fā)現(xiàn)自己所購(gòu)買的大額存單,居然沒有轉(zhuǎn)讓功能,這意味著提前轉(zhuǎn)讓的想法也被打消了。

李想一直以來都是大額存單的忠實(shí)擁躉。據(jù)他回憶,幾年前,大額存單利率很有誘惑力,國(guó)有銀行有4%,部分地方性銀行、個(gè)別民營(yíng)銀行以及某些股份制商業(yè)銀行5年期利率高達(dá)5%左右,這意味著存10萬(wàn)塊錢,五年之后就能躺賺兩萬(wàn)五。

而現(xiàn)在,他改變了想法,在定期和大額的利率只相差0.1%的情況下,還不如老老實(shí)實(shí)多存短期的定期存款,這樣既有流動(dòng)性,收益還說得過去。

相比中資銀行,某些外資銀行可能是例外。‘市界’在北京國(guó)貿(mào)附近的某外資銀行發(fā)現(xiàn),其門口赫然擺放著三年期大額存單利率3.55%的招牌。

該銀行客戶經(jīng)理告訴‘市界’,這款產(chǎn)品目前只能在線下網(wǎng)點(diǎn)購(gòu)買,且只對(duì)北京等個(gè)別城市開放,不需要搶,但也不能轉(zhuǎn)賣。

資深銀行從業(yè)者、公眾號(hào)“借借財(cái)經(jīng)技巧”主理人胡鑫認(rèn)為,部分外資銀行大額存單的利率高是有原因的,它們網(wǎng)點(diǎn)少,受信任的程度相對(duì)較低,吸存更為困難。同時(shí),外資銀行大額存單的門檻較高,一般是50萬(wàn)元起存,這種高門檻也限制了一些客戶。因此,它們需要以較高的存款利率來贏得市場(chǎng)份額。

冰火兩重天

把時(shí)間拉回到幾個(gè)月前,大額存單的待遇還不是這樣的,客戶要拼手速,銀行只要有額度,就投放出去,客戶和銀行兩方都視大額存單為“香餑餑”。

上架秒空是常態(tài),尤其是去年年末,部分銀行由于攬儲(chǔ)的需求比較緊迫,如果線下購(gòu)買大額存單,客戶還會(huì)收到額外的補(bǔ)貼或者禮物。

甚至部分農(nóng)商行對(duì)新客戶主動(dòng)上浮大額存單利率至4%左右。某農(nóng)商行理財(cái)經(jīng)理就曾向媒體表示:“三年期大額存款產(chǎn)品利率是3.45%,20萬(wàn)元起存。在一定期限之前,新客戶購(gòu)買該產(chǎn)品,可申請(qǐng)50個(gè)基點(diǎn)的利率上浮。”

而為了幫手機(jī)操作不熟練的老年人群體搶到大額存單,部分工作人員還會(huì)提供貼心的代購(gòu)服務(wù),在產(chǎn)品上線時(shí)幫客戶占上名額。

彼時(shí),關(guān)于大額存單產(chǎn)品受追捧的原因,也是受大環(huán)境的影響。

2022年資本市場(chǎng)持續(xù)波動(dòng),股票、基金賬戶連連虧損,就連主打低風(fēng)險(xiǎn)的銀行理財(cái)也沒能幸免,部分銀行理財(cái)產(chǎn)品出現(xiàn)大面積凈值回撤現(xiàn)象,截至當(dāng)年年底仍有超過3000只產(chǎn)品破凈,有的投資者不僅收益全無(wú),還損失了本金。

“持幣觀望”成為大多數(shù)人的避險(xiǎn)之舉。據(jù)Wind數(shù)據(jù)統(tǒng)計(jì),截至2022年年底,六家國(guó)有大行吸收客戶存款總額超120萬(wàn)億元,同比增長(zhǎng)率均達(dá)到了兩位數(shù)。工商銀行、農(nóng)業(yè)銀行、中國(guó)銀行、招商銀行及民生銀行等在年報(bào)中都不約而同地使用了“創(chuàng)歷史新高”來定義該年存款增量。

在所有存款產(chǎn)品中,大額存單兼具收益率、安全性和流動(dòng)性,并且可在較長(zhǎng)時(shí)間內(nèi)鎖定收益,對(duì)抗利率下行趨勢(shì),自然備受青睞。

然而,為何僅僅幾個(gè)月時(shí)間,大額存單的地位就從一單難求,淪落到被銀行客戶兩方嫌棄的境地?

“股票市場(chǎng)回暖。大家又敢把錢拿出去投資了。”一位80后基民告訴‘市界’,她的基金產(chǎn)品,去年整體虧了近5萬(wàn)元,今年光是1月份,就賺回了1萬(wàn)多,雖然2、3月收益還是有波動(dòng),但她還是對(duì)未來抱有希望。

這位基民的樂觀代表了部分投資者的想法。今年3月,知名投資人洪灝在一次活動(dòng)中表示,中國(guó)的經(jīng)濟(jì)周期“每三到四年就會(huì)輪動(dòng)一次”,從目前來看,股市仍將繼續(xù)回暖。

從當(dāng)前的宏觀形勢(shì)看,洪灝認(rèn)為,2022年全年中國(guó)銀行系統(tǒng)增加約18萬(wàn)億元左右的儲(chǔ)蓄,家庭儲(chǔ)蓄已基本回到“歷史高點(diǎn)”。如果大眾預(yù)期出現(xiàn)好轉(zhuǎn),家庭儲(chǔ)蓄將會(huì)逐步轉(zhuǎn)化為消費(fèi)、買房和流入股票市場(chǎng),從而導(dǎo)致儲(chǔ)蓄的意愿降低,大額存單作為一種儲(chǔ)蓄產(chǎn)品,自然會(huì)受到影響。

而從銀行方面來說,利息支出是銀行最重頭的支出項(xiàng)目,存款利率稍有變動(dòng),對(duì)銀行成本的變動(dòng)都不是個(gè)小數(shù)目。而且,在銀行利差日益收窄的當(dāng)下,由于貸款利率受國(guó)家調(diào)控原因逐漸下行,“保衛(wèi)”利差最直接的手段就是降低負(fù)債成本,大額存單在銀行眼中也就不那么受“待見”了。

銀行強(qiáng)化存款成本管理

大額存單畢竟能為銀行帶來存款,如果說客戶對(duì)大額存單的態(tài)度由投資利率決定,很多人可能不能理解,銀行為何對(duì)送上門的大筆存款拒之門外?

中央財(cái)經(jīng)大學(xué)證券期貨研究所研究員、內(nèi)蒙古銀行研究發(fā)展部總經(jīng)理?xiàng)詈F较颉薪纭硎荆箢~存單對(duì)于商業(yè)銀行的意義在于,可以通過這一主動(dòng)負(fù)債產(chǎn)品,對(duì)本行的負(fù)債規(guī)模及期限結(jié)構(gòu)進(jìn)行主動(dòng)管理。“銀行要根據(jù)自身現(xiàn)有的負(fù)債規(guī)模、期限結(jié)構(gòu)、付息成本情況以及信貸計(jì)劃等因素,確定是否發(fā)行大額存單,以及發(fā)行額度和利率等。”

在銀行貸款需求比較旺盛的時(shí)期,資金相對(duì)稀缺,大額存單成為銀行吸儲(chǔ)的利器。根據(jù)央行公布的數(shù)據(jù),2017年發(fā)行總額僅有6.2萬(wàn)億元,此后大額存單發(fā)行量大幅增長(zhǎng),2018年至2022年發(fā)行總量分別為9.23萬(wàn)億元、12萬(wàn)億元、9.7萬(wàn)億元、11.3萬(wàn)億元和12.7萬(wàn)億元。

但是,與外界認(rèn)知相反的是,對(duì)商業(yè)銀行來說,并不是存款越多越好。商業(yè)銀行利潤(rùn)的主要來源為貸款,主要是從用戶的貸款中賺取利息作為收入。“宇宙行”工商銀行2022年?duì)I業(yè)收入為8414.41億元,其中利息凈收入就達(dá)到6936.87億元,占比超八成。

大額存單帶動(dòng)的存款增長(zhǎng)勢(shì)頭較好的另一頭,是信貸有效需求增速下降。據(jù)央行統(tǒng)計(jì),2022年末,金融機(jī)構(gòu)人民幣各項(xiàng)貸款余額213.99萬(wàn)億元,雖然較前一年有所增加,但與2018年13.5%的增長(zhǎng)率相比,增速降到11.1%。其中,同期內(nèi)房地產(chǎn)貸款余額53.16萬(wàn)億元,比上年末增速低6.5個(gè)百分點(diǎn)。

如果商業(yè)銀行的存款較多,貸款業(yè)務(wù)少,則需不斷地支付給用戶利息。因此,從銀行經(jīng)營(yíng)管理的角度看,存款量應(yīng)限制在其貸款的可發(fā)放程度及吸收存款的成本和管理負(fù)擔(dān)之承受能力的范圍內(nèi)。如超過這一程度和范圍,反而會(huì)給銀行經(jīng)營(yíng)帶來壓力。

“加之在監(jiān)管部門引導(dǎo)實(shí)體經(jīng)濟(jì)融資成本下行的背景下,商業(yè)銀行凈息差持續(xù)收窄逼近心理底線,因此,銀行限制大額存單發(fā)行、下架相關(guān)產(chǎn)品也就不難理解。”楊海平稱。

胡鑫道出了銀行與客戶在存款上的微妙關(guān)系。他稱,在當(dāng)前銀行存貸利差不斷縮小的經(jīng)營(yíng)環(huán)境下,銀行一方面想用大額存單吸引中高端客戶,增強(qiáng)存款產(chǎn)品的競(jìng)爭(zhēng)力;另一方面,又不想讓大額存單增加吸存成本,提高付息率。

“所以,結(jié)合這兩個(gè)方面的考慮,許多銀行提供的大額存單的期限一般在兩年以內(nèi),對(duì)于利率較高的三年期限的大額存單進(jìn)行限量供應(yīng),或是干脆不供應(yīng)。”胡鑫觀察到,有的銀行直接表明態(tài)度,不歡迎客戶存三年期限的大額存單,將三年期的大額存單利率定價(jià)打得足夠低,讓客戶自愿放棄。

胡鑫從招商銀行的大額存單設(shè)定規(guī)則上就看出了眉目,對(duì)比國(guó)有大型銀行的大額存單利率(1年2%、2年2.5%、3年3.1%),招商銀行的大額存單利率設(shè)置很特別,1年和2年的大額存單利率都比國(guó)有大型銀行高出0.2個(gè)百分點(diǎn),但3年期的大額存單利率卻比國(guó)有大型銀行低了0.2個(gè)百分點(diǎn)。

他認(rèn)為,招商銀行就是通過在利率上“管控”,讓客戶感覺存3年期的大額存單不劃算,“逼迫”客戶存1年期和2年期的大額存單,從而降低了吸收存款的成本,提高銀行的利潤(rùn)。

值得注意的是,本來就已經(jīng)走下坡路的大額存單利率,下一步還可能繼續(xù)降低。今年4月以來,廣東、湖北、陜西、河南等多個(gè)省份的中小銀行紛紛發(fā)布公告,下調(diào)人民幣存款掛牌利率,涉及活期存款、定期存款、大額存單等產(chǎn)品,不同期限調(diào)整幅度不同。

業(yè)內(nèi)人士普遍認(rèn)為,此次存款利率調(diào)整,可視為繼國(guó)有大型銀行和部分股份制銀行下調(diào)存款利率之后,中小銀行的“跟進(jìn)”。

“去年大行、股份行下調(diào)存款利率,導(dǎo)致部分存款轉(zhuǎn)向中小銀行,豐富中小銀行存款來源的同時(shí)也提高了中小銀行存款成本。中小銀行此次下調(diào)存款利率主要集中在中長(zhǎng)期存款,這部分存款利率較高,壓降存款利率有助于降低負(fù)債成本。”中國(guó)郵儲(chǔ)銀行研究員婁飛鵬分析稱。

對(duì)于執(zhí)著于大額存單的客戶來說,這不算一件好事。大型銀行5%存款利率時(shí)代早已成為過去時(shí),隨著這波中小銀行也跟進(jìn)調(diào)低存款利率,今后想拿到較高存款利率的大額存單,就更加難上加難。

(文中肖璐、李想、胡鑫為化名)

責(zé)任編輯:宋源珺

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)