南京銀行二季度業績表現符合預期,經營總體穩定,信貸投放維持較高景氣度,資產質量延續前期優異表現,疫情并沒有對公司經營造成太多沖擊。

本刊特約作者文頤/文

就在行長辭職風波愈演愈烈之際,7月3日,南京銀行發布2022年上半年業績快報:上半年實現營收235.3億元,同比增長16.3%;實現歸母凈利潤101.5 億元,同比增長20.1%;不良率為0.9%,撥備覆蓋率為395%。

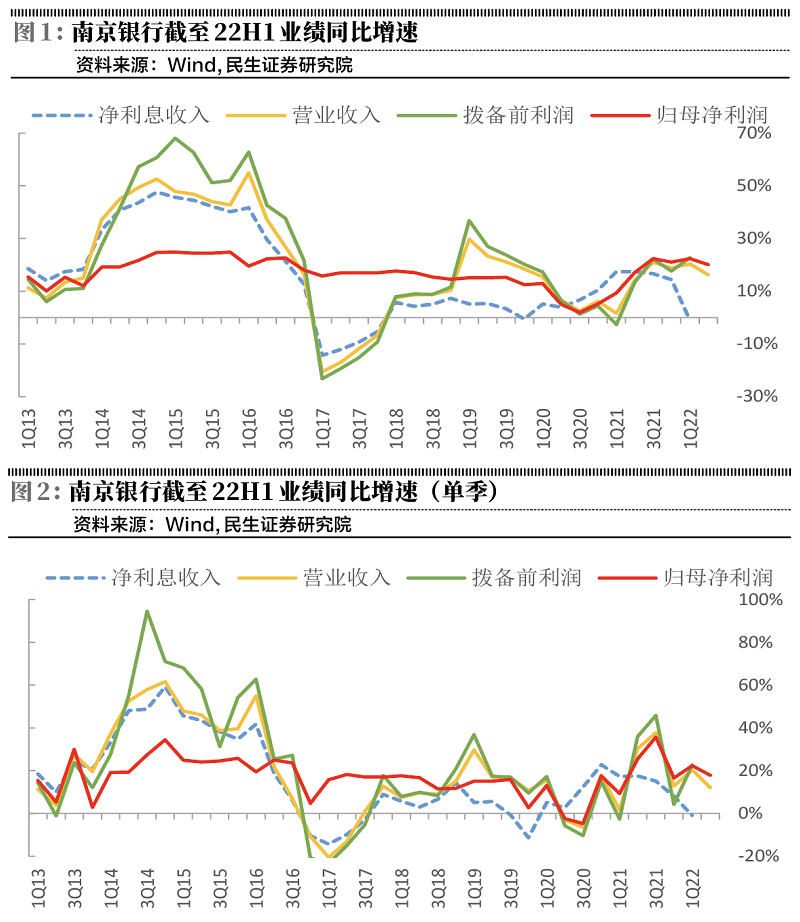

截至2022年上半年,南京銀行營收同比增速為16.3%,環比下降4.1個百分點,部分受2021年上半年相對高基數的影響;歸母凈利潤同比增速為20.1%,盡管環比小幅回落2.3個百分點,但綜合考慮二季度疫情以及基數效應,仍保持較好水平。總體來看,南京銀行營收保持穩健增長。

在資產方面,截至2022年上半年,南京銀行貸款總額同比增速為21.6%,大幅領先總資產同比增速6.6個百分點,上半年新增貸款1133億元,已達年初制定全年目標的75.5%;在負債方面,南京銀行存款總額同比增速為15.2%,實現對總負債增速的超越。上半年強勁的信貸投放是全年業績增長的堅實支撐,且資產、負債內部結構趨于改善,疊加下半年個貸投放或更積極的因素,有望支撐凈息差保持平穩。

2022年上半年,南京銀行綠色貸款、科技貸款及制造業貸款合計較年初新增446億元,占新增貸款總量的39.4%,其中僅綠色貸款就新增230億元,在支持實體經濟發展的同時,也有利于南京銀行信貸結構的優化,助推長期擴表。南京銀行對公房地產貸款較年初新增132.8億元,同比多增36.4億元。

資產質量延續優異,撥備保持高水平。截至2022年上半年末,南京銀行不良率季度環比持平,先行指標關注貸款率較年初大幅下降39BP,逾期率較年初下降8BP,表明資產質量有望延續向好。同期,母公司口徑房地產貸款占比為14.5%,較年初下降1個百分點,且個人按揭貸款余額占比房地產貸款總額高達64.3%,由此預計房地產貸款質量整體較為可控。撥備覆蓋率保持近400%的高位水平,反哺利潤空間充足。

盡管二季度受到疫情沖擊,但在強勁信貸投放的支撐下,南京銀行業績增速仍保持較好水平,且資產結構、信貸結構均趨于改善,利好凈息差和長期增長;關注率、逾期率等指標改善明顯,疊加涉房貸款風險可控,南京銀行未來資產質量有望穩中向好。

經營韌性有待考驗

根據南京銀行披露的2022年半年度業績快報,上半年實現營收和歸母凈利潤235.32億元、101.50億元,同比分別增長16.28%、20.06%,同比增速較2022年一季度分別下滑4.11個百分點、2.27個百分點,主要受2021年同期基數抬升影響。拉長時間維度來看,2022年上半年營收三年復合增速達12.25%,較2022年一季度提升5BP,歸母凈利潤近三年復合增速達13.84%,保持在較高水平。總體來看,上半年,南京銀行維持強勁的盈利水平,年化加權平均ROE達17.5%,同比提升0.7個百分點。

二季度受疫情影響,長三角地區信貸投放呈現出一定的壓力。隨著本輪疫情在5月末進入尾聲,企業復工復產加速推進,生產經營活動逐漸恢復常態化,信貸需求加速回暖。南京銀行2022年二季度末貸款余額同比增速達17.62%,與2022年一季度末基本持平,貸款余額同比增速高于總資產,資產擴張有抓手。二季度單季度新增貸款達301億元,同比多增38億元。

天風證券預計與疫情經濟重振,貸款投放加速恢復相關,顯示出區域經濟的活性與南京銀行經營的韌性。預計南京銀行新增貸款仍以對公投放為主,2022年二季度末,制造業、綠色貸款余額同比增速高達36%、38%。此外,科技金融貸款余額較年初增長18%,亦保持快速擴張。由此判斷后續基建貸款有望繼續發力,僅6月24日一天江蘇省地方政府新增專項債發行達697億元,占二季度發行量的78%。

截至2022年二季度末,南京銀行不良率、關注類貸款占比分別為0.9%、0.83%,較2022年一季度末分別下滑1BP、46BP,逾期類貸款占比達1.18%,較2021年四季度末下滑8BP,資產質量優異,核心指標全面改善。此外,南京銀行撥備覆蓋率達395.17%,撥備厚度繼續保持高水平。

根據南京銀行披露的涉房類貸款數據,2022年二季度末貸款余額同比增速達12%,低于整體貸款同比增速;其中,對公房地產貸款余額和按揭貸款余額同比增速分別為26%、6%,不過對公房地產貸款余額占比較低,占總貸款比例僅為5%,房地產貸款比例收縮明顯。

值得關注的是,主要股東通過可轉債轉股方式增持,減輕資本補充壓力,彰顯對公司未來發展的信心。南京銀行近期披露的二季度可轉債轉股結果暨股份變動公告,法國巴黎銀行、南京高科、江蘇省煙草公司以轉股方式增持公司股份2.9億股,合計金額29億元左右。

2022年上半年,南京銀行第一大股東法巴銀行增持比例達1.83%,第二大股東紫金投資集團及其一致行動人增持比例達1.47%,第五大股東江蘇煙草增持比例達0.78%。大股東紛紛增持,彰顯對南京銀行未來發展前景的信心。第一大股東增持1.83%,且承諾5年內不進行轉讓,體現對公司未來發展前景的堅定信心。法國巴黎銀行是南京銀行單一最大股東,其中法國巴黎銀行(QFII)已于2021年三季度前以自有資金完成0.91%的增持,法國巴黎銀行則是以可轉債轉股的方式增持,增持雖不涉及增量資金,但體現出大股東對于南京銀行后續發展前景的看好。

其他主要大股東年初以來亦有增持動作,目前南京銀行已經形成均衡科學的混合所有制股權結構。南京國資委旗下紫金投資及其控股公司年初以來增持1.47%。根據一季報,南京銀行第二大股東紫金投資較年初增持0.69%至12.25%,其控股公司紫金信托增持0.49%至1.09%,兩者合計持股比例為13.34%。目前,南京國資委旗下紫金投資(含紫金信托)、南京高科、南京國有資產投資為一致行動人,合計持有南京銀行24.37%的股份。江蘇省國資下江蘇交控持股上限拓展至15%。根據4月22日的公告,銀保監會江蘇監管局已同意交通控股的股東資格,持股上限調整為15%。截至2022年6月底,江蘇交控持有南京銀行股份比例為9.99%。

主要股東以可轉債轉股方式增持,一方面有助于公司減輕資本補充壓力,進一步拓寬未來增長空間,同時也彰顯對公司未來發展信心。年初至今,南京銀行各類股東已多次增持股份,當前法國巴黎銀行持有16.3%的股權,較年初提升1.83個百分點,南京銀行股權結構趨于多元,有助于完善公司治理機制,增強公司市場化運營能力。南京銀行股權結構相對分散,第一大股東為外資機構,且深度參與管理,南京銀行公司治理結構較好,有利于其控制風險。

從半年業績快報可以看出,南京銀行乘江蘇經濟發展紅利加大機構布局,受益寬信用落地,貸款有望維持高速增長。疫情之下南京銀行信貸仍實現同比多增,彰顯出優異的區位稟賦和出色的運營能力。

基本面表現穩健

南京銀行半年度業績維持穩健高增長,累積營收同比增長16%、凈利潤同比增長20%。營收端增速預計仍會好于大部分同業:公司累積營收增速較一季度20%邊際有所下行,一方面是由于2021年同期高基數,另一方面也是二季度受疫情沖擊、行業景氣度邊際下行所致。但公司累積營收仍有16%的增速,預計仍將好于大部分同業(一季度上市銀行營收增速在16%以上的僅有7家)。利潤同比增長20%,總體仍在高位(2022年一季度同比增長22%)。2022年一季度至2022年上半年,南京銀行累積營收、營業利潤、歸母凈利潤同比分別增長20%、16%;19%、16%;22%、20%。

受區域經濟支撐,融資需求仍然較好,南京銀行自身客戶管理和超前項目儲備動作也貢獻了信貸高增。二季度單季新增貸款301億元,同比多增38億元,在疫情擾動的背景下仍實現多增。上半年新增貸款1133億元,同比多增196億元(2021年全年新增貸款1157億元)。

從資產端來看,南京銀行信貸增速遠高于總資產增速。總資產同比增長15%,總貸款同比增長17.6%,信貸增速遠高于總資產,貸款占比總資產較2022年一季度提升0.8個百分點提升至47.2%。信貸增量主要體現為項目儲備充足,預計基建是主要支撐,同時制造業等實體企業需求也不弱。

從負債端來看,存款增長與行業趨勢一致,實現同比多增;2022年行業攬儲壓力小于2021年。存款同比增速高于總負債增速。總負債同比增長15.2%,總存款同比增長16.7%。新增存款好于2021年。二季度單季新增存款103億元,同比多增116 億元。上半年新增存款1512億元,同比多增496億元。

受益于區域經濟和公司定位的客戶,資產質量保持穩健,安全邊際高。不良率在低位保持平穩。關注類貸款占比在低位進一步下降。2022年上半年不良率為0.9%,環比持平。關注類貸款占比為0.83%,環比下降17BP,處在歷史以來的低位。逾期貸款占總貸款比例較年初下降。2022年上半年逾期率為1.18%,較年初下降8BP。逾期占比不良較年初也有下降,不良認定邊際愈發嚴格有。上半年逾期占不良的比例為131%,較年初下降7個百分點。

中泰證券從多維度數據交叉驗證南京銀行的資產質量,一是不良維度——不良率在低位保持平穩。關注類占比在低位進一步下降。2022年上半年不良率為0.9%,環比持平。關注類貸款占比為0.83%,環比下降17BP,處在歷史以來低位。二是逾期維度——逾期貸款占比總貸款較年初下降。上半年逾期率為1.18%,較年初下降8BP。逾期占比不良較年初也有下降,不良認定邊際有加嚴。上半年逾期占比不良131%,較年初下降 7個百分點。三是撥備維度——安全邊際高。上半年撥備覆蓋率為395.2%,環比微降3個百分點;撥貸比為3.56%,環比微降2BP。

總體而言,南京銀行上半年經營表現穩健向上。南京銀行上半年仍維持高ROE,公司基本面穩健且盈利能力強,凈利潤保持20%以上的高增長,資產質量穩健優異,未來持續穩健發展可期。南京銀行管理層優秀,經營區域經濟發達;銀行目前正在推進向大零售、交易銀行戰略轉型;江蘇省內支行網點加速布局,對存貸新增形成新增長點。2021年,南京銀行發行200億元可轉債,預計未來業績仍能保持穩健高增長。

優秀且市場化的中高層團隊、清晰的戰略定位、發達的區域經濟是南京銀行業績發展的最大支撐。南京銀行從2016年開始推進大零售改革、2018年正式設立交易銀行、2019年推進零售2.0改革,大零售和交易銀行的兩大戰略一直是延續更迭優化的。

南京銀行基本面穩健優異,消金公司、網點鋪設進一步打開公司后續規模擴張增長極。南京銀行業績穩健,凈利潤連續三個季度保持20%以上的高增,資產質量保持在優異水平。往后看,業務層面收購蘇寧消費金融可補齊牌照短板,打破經營區域限制,推動公司零售轉型。渠道建設層面,公司規劃到2023年新增100家網點,其中2022年內新增47家。截至2022年一季度末,2021年新增的15 家新設支行已經對公司存貸有增量貢獻,后續網點鋪設將帶來新的存貸增長極。

光大證券分析認為,2022年上半年,南京銀行業績表現依舊亮眼,資產質量“好上加好”。中報業績表現依舊亮眼,營收與盈利增速相對穩定。上半年,南京銀行營收、歸母凈利潤同比增速分別為16.3%、20%,季環比分別下降4.1個百分點、2.3個百分點;二季度單季營收、歸母凈利潤同比增速分別為-8.3%、2.4%。整體來看,南京銀行業績表現依舊亮眼,能夠錄得16%和20%的穩定營收、盈利增速,表明公司受長三角地區疫情沖擊可控,營收與盈利能力較強,為區域優質銀行。當前實體有效融資需求不足,全國信貸資源進一步向江蘇地區集中,在信貸供需矛盾加大背景下,南京銀行息差在二季度收窄是行業性特征。

截至二季度末,南京銀行總資產、貸款同比增速分別為15.1%、17.6%,季環比分別下降1.2個百分點、0.1個百分點。總資產增速在一季度高基數下有所放緩,但信貸仍維持高增長,二季度單季新增貸款占新增總資產的94%,信貸投放拉動資產端擴張明顯,推動貸款占總資產的比重季環比提升0.8個百分點至47.2%。南京銀行前期進行了旺季儲備,項目儲備較為充裕,大力支持基建端投放,上半年新增貸款1133億元,同比多增196.5億元。參考南京銀行前期給定的預算目標,當前已完成全年新增投放計劃的76%左右,信貸投放前置有利于全年實現“早投放、早收益”。從行業投向上看,母公司口徑制造業、綠色、科技金融領域貸款較年初合計新增446億元,占全部新增貸款的四成左右,與現階段經濟重點發展支持領域契合,后續景氣度有望延續。

存款增長好于2021年,資金利率低位具有正貢獻。截至上半年末,南京銀行總負債、存款同比增速分別為15.2%、16.7%,季環比分別變動-1.2個百分點、1.1個百分點,其中二季度新增存款103億元,同比多增116億元。南京銀行二季度存款增長好于2021年,與行業趨勢一致。二季度城鎮儲戶問卷調查報告顯示,傾向于“更多儲蓄”的居民占比較一季度提升3.6個百分點至58.3%,現階段微觀主體儲蓄意愿有所增強,將對南京銀行一般負債增長有所貢獻。另一方面,二季度資金利率維持低位對于廣義同業業務占比較大的銀行來說,具有一定優勢,既有利于控制總負債成本,也有助于穩定非息收入,從而帶動營收增長穩定,預計南京銀行也會因此受益。

資產質量延續優異表現,風險抵補能力維持高位。上半年末,南京銀行不良貸款率、逾期率分別為0.9%、1.18%,其中不良貸款率繼續保持在0.9%左右低位運行,季度環比持平。逾期率季環比下降8BP至1.18%。不良+關注率季環比下降17BP至1.73%,主要由關注率下降貢獻,關注率較年初下降39BP至0.83%。經過風險確認與處置,南京銀行未來不良生成壓力有所減輕;逾期/不良季環比下降6.8個百分點至131.1%,反映南京銀行風險分類趨于審慎,對不良認定從嚴。撥備覆蓋率季環比小幅下行3.2個百分點至395.2%,撥貸比季環比下降2BP至3.56%,風險抵補能力仍維持高位。從二季度數據看,南京銀行資產質量“好上加好”,一定程度上顯示出疫情影響總體可控。

南京銀行獲蘇寧消金控股權,打開跨地區經營生長空間。3月7日,南京銀行發布公告稱,擬通過協議轉讓方式收購蘇寧消費金融有限公司合計41%股權,收購完成后,南京銀行持有蘇寧消金股權比例由15%提升至56%。近年來,監管部門對于地方法人銀行異地展業管控逐步從嚴,此次南京銀行獲得消金公司牌照,有助于C端業務突破地域、資本布局等方面限制,零售業務展業空間及服務客群可拓展到全國區域。此前南京銀行已經通過持股江蘇金融租賃布局B端業務的跨地域經營。南京銀行此次控股蘇寧消金,有利于南京銀行將使得自身業務擴張模式向準全國性銀行轉變。

南京銀行作為江蘇地區老牌上市銀行,金融牌照齊全,市場認可度高,ROE始終維持在較高水平。南京銀行業務發展深耕長三角經濟發達地區,“大零售戰略”和“交易銀行戰略”兩大戰略持續推進,在南京主城區零售業務優勢突出,金融市場投資能力較強,全面綜合的業務發展能力,使得公司具有較強的逆周期抗風險能力。南京銀行二季度業績表現符合預期,經營總體穩定,信貸投放維持較高景氣度,資產質量延續前期優異表現,疫情并沒有對公司經營造成太多沖擊。往后看,南京銀行提出的網點擴張計劃有序推進,2022年預計新設40-50家網點,網點密度提升有助于資產端擴張提速,支撐盈利增長。蘇寧消金收購事項落地后也有助于公司C端業務突破區域、資本布局等方面限制,零售業務有望成為新的盈利增長點。同時,大股東上半年通過可轉債轉股方式增持公司股份,一方面有助于公司補充資本,同時也彰顯大股東對公司未來發展的信心。總體來看,南京銀行依然是優秀銀行的代表,持續看好其未來增長空間。

風險擔憂過度

浙商證券對當前南京銀行管理層波動等熱點事項進行了分析,其認為林靜然行長辭任導致市場擔心有重大風險,這一點與招行略有不同。本次南京銀行行長辭任,使得市場聯想到形式類似的招商銀行行長、興業銀行監事會主席辭任,從而擔憂南京銀行經營受到影響。我們判斷行長辭職對南京銀行經營影響有限,與前任行長束行農和招行前任行長田惠宇辭任略有不同。主要原因如下:1.根據南京銀行公告,林行長辭任為另有任用;并且從東南集團官網得到印證,林靜然先生已赴東南集團任副董事長、黨委委員,并參加7月1日國資委的專題調研。2.在6月29日公告中,南京銀行董事會對林靜然先生的貢獻表示感謝,2019年行長辭任公告中并無相關表述。因此,我們推測林行長辭任不涉及銀行經營事項,情況好于市場預期。

此外,金融副市長到任導致市場擔心南京金融業風險,我們認為市場過度擔憂。6月29日,南京市發布公告,任命東方資產總裁鄧智毅先生任副市長(掛職)。東方資產業務重心為不良資產處置,且鄧副市長職責包括處置金融風險,而2018年開始南京市部分企業陸續出現風險,比如雨潤、三胞、豐盛、蘇寧。這使得市場擔心南京地區存在較大金融風險。我們認為市場大概率過度擔憂,主要原因如下:1.鄧副市長職責范圍較廣,處置金融風險僅是一項,政府公告中的職責范圍較廣,包括“協助負責投資促進、招商引資、金融、處置金融風險等工作”。2.市領導職務任命有跡可循,據南京市政府公告,6月21日,鄧智毅先生以市領導身份參加市政府常務會議,據此推測職務任命早有安排,不宜與行長辭任突發事件關聯。3.2018年起相關企業的風險暴露和處置,市場早已知悉。

南京銀行銀行公章的更換導致市場容易聯想到蘿卜章,我們認為流程早有安排。7月1日,南京銀行官網公告,因印章使用年限較長、磨損嚴重,更換公司印章。換章讓市場聯想到“蘿卜章”,結合前期多重事件在時間上的巧合,引發市場擔憂,我們認為市場過慮,原因如下:1.公章更換涉及面廣,推測銀行早前便進行相關準備。2.選擇7月1日周五公告,推測是為減少對展業的影響,留有周末進行緩沖。

通過上述分析,浙商證券認為,南京銀行經營發展的向好趨勢不改,主要體現在以下四個方面:

第一,戰略和方向不變。6月30日南京銀行負責人接受采訪,明確表示胡董事長是近十年戰略發展和經營管理的主要決策領導者。這意味著在胡董事長主持下戰略將保持穩定。戰略方向轉型+網點渠道擴展,成長路徑不變且已清晰。

第二,管理層團隊穩定。6月30日采訪強調:①胡董事長擁有足夠的經驗和能力代行行長職責,繼續引領公司實現高質量可持續發展;②公司現有經營管理團隊均是一路陪伴公司成長的骨干,團隊成員專業務實、履職能力強。這意味著核心管理經營團隊穩定且經驗豐富,經營管理不會受到行長辭任的顯著擾動。

第三,基本面向好不變。6月30日采訪強調,良好的經營發展趨勢可以預期。我們預計南京銀行經營業績仍將領跑城商行,營收利潤增速位居城商行第一梯隊。

第四,股東增持顯信心。7月1日南京銀行公告,法巴銀行、南京煙草公司持有可轉債已全部轉股,南京高科可轉債部分轉股(觸及10%持股上限)。年初以來,南京銀行主要股東陸續釋放增持信號,彰顯對于基本面的信心,交易面支撐值得期待。

來源:證券市場周刊

原標題:南京銀行經營韌性面臨考驗

責任編輯:王婉瑩

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)