來源:財經(jīng)網(wǎng)

黃金“玩家”“買爆”了黃金基金,基金公司也吃不消了。

7月8日,諾安基金公告,為保護基金份額持有人利益,諾安全球黃金(QDII-FOF)將于2024年7月8日起暫停申購及定期定額投資業(yè)務。在本基金暫停申購及定期定額投資業(yè)務期間,本基金的贖回業(yè)務等其他業(yè)務仍照常辦理。

對于此舉原因,諾安基金表示是為保護基金份額持有人利益。不過業(yè)內(nèi)人士表示,通常來看,QDII類產(chǎn)品限購,多數(shù)都是因為涌入資金過度,外匯額度不足。截至昨日收盤,諾安全球黃金(QDII-FOF),目前該基金的最新凈值為1.319元。

黃金成為年內(nèi)最賺錢的資產(chǎn)之一

黃金雖然較2449.93美元/盎司的價格有所回落,但是整體仍然處于偏高區(qū)域,最新的價格維持在2370美元/盎司到2380美元/盎司一線,年內(nèi)漲幅超過15%,成為年內(nèi)最賺錢的資產(chǎn)之一。

華西證券分析師李立峰認為,長周期來看,黃金處于大的上行周期。

首先,近年來美國債務規(guī)模加速膨脹,利息償付壓力持續(xù)上升及俄烏沖突后美國對俄羅斯金融制裁,使得美元信用受到?jīng)_擊,出于對美元信用及美元資產(chǎn)風險的擔憂,全球央行持續(xù)提高黃金儲備。

其次,當今世界正經(jīng)歷百年未有之大變局,地緣沖突事件的外溢風險提升了黃金作為避險資產(chǎn)的吸引力。

最后,逢低買入是央行購金的操作特點,若后續(xù)金價一旦出現(xiàn)回落,則有望驅(qū)動全球央行再度購金,金價底部支撐性較強。

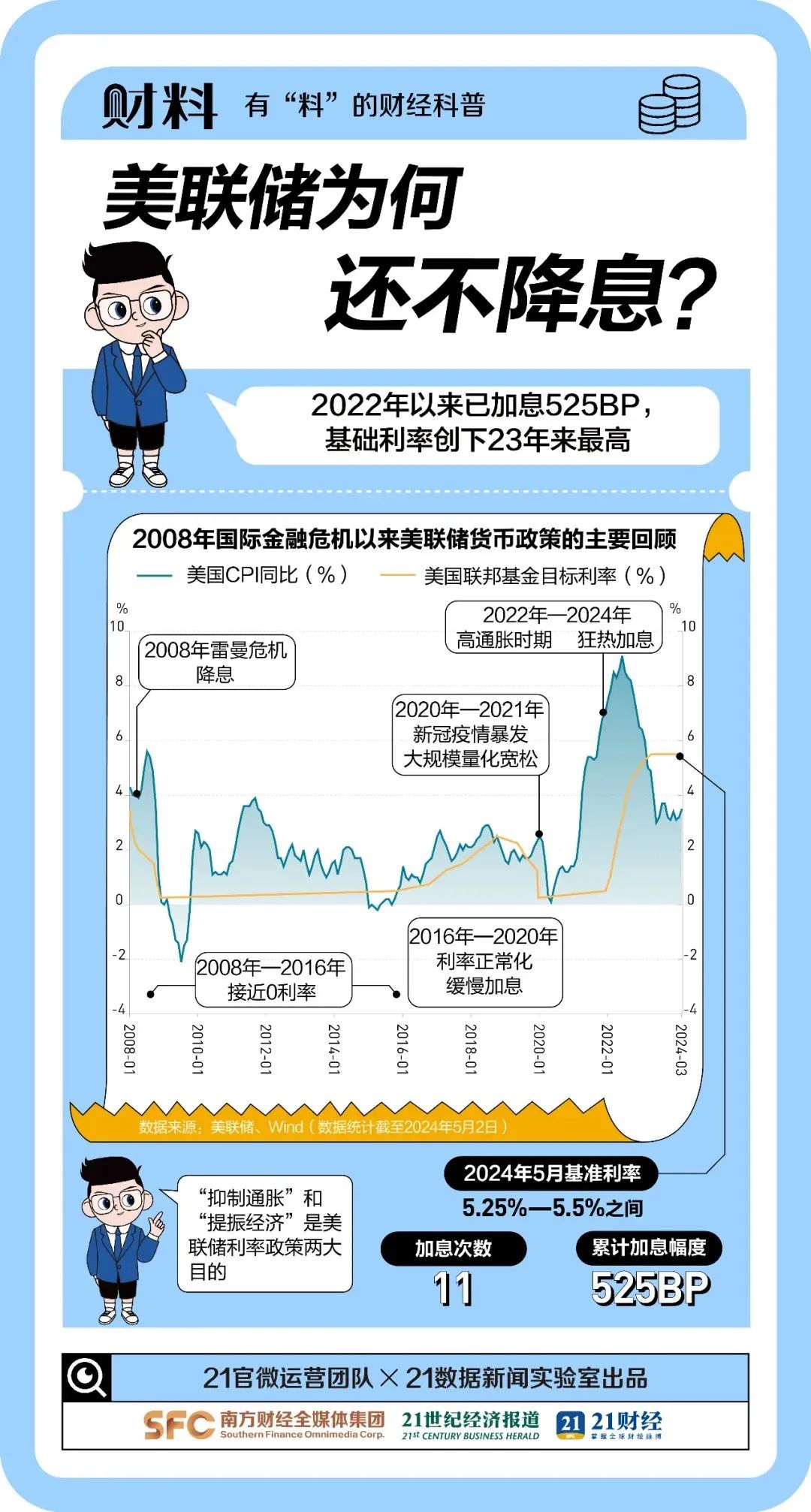

諾安基金表示,未來美國勞動力市場數(shù)據(jù)對美聯(lián)儲是否降息影響顯著,若就業(yè)市場超預期疲軟,美聯(lián)儲或在9月開啟首次降息。美國長端利率雖仍會反復,但波動幅度將收斂、下行趨勢亦更為明確。未來美國財政部的發(fā)債節(jié)奏以及市場需求對美債收益率走勢影響邊際減弱。

除了關注美國貨幣政策外,其他央行貨幣政策變化及金融市場波動的可能,以及持續(xù)發(fā)生的地緣政治風險或使得配置黃金的需求增加,黃金投資邏輯從短期避險需求或逐步向中長期美聯(lián)儲降息演繹而呈震蕩上行態(tài)勢。

風險點或在于美聯(lián)儲啟動降息的時點落后于市場預期;美國總統(tǒng)大選造成的不確定性。建議投資者積極關注黃金價格走勢,逢低逐步增加黃金配置比例以把握黃金投資機遇。

全球最大的黃金ETF—SPDR的持倉量近期也在溫和上升,最新的持倉量為 834.81噸。

影響黃金的最大因素

市場認為下半年對黃金影響最大的因素就是美聯(lián)儲的貨幣政策, 中信建投研報分析指出,近期美國公布的6月新增非農(nóng)就業(yè)人數(shù)雖略好于預期,但是,4月和5月新增非農(nóng)就業(yè)人數(shù)合計下修11.1萬,同時,失業(yè)率4.1%,高于前值和預期值,延續(xù)降溫的美國勞動力市場表現(xiàn)推升投資者對9月降息的預期。

利率觀測工具顯示9月降息概率超過80%,年內(nèi)降息預期次數(shù)修正至2次,預期的修正令美國債收益率下行,有利于推升貴金屬價格。從名義利率和實際利率所處高位看,降息發(fā)生對貴金屬價格推動力量強勁。

央行暫停增持黃金

不過在市場大幅看好黃金的同時,一個值得一提的現(xiàn)象是,7月7日,據(jù)國家外匯管理局披露的統(tǒng)計數(shù)據(jù),截至2024年6月末,我國黃金儲備為7280萬盎司,與5月末持平。此前,中國黃金協(xié)會發(fā)文分析指出,我國5月末黃金儲備7280萬盎司,4月末同為7280萬盎司。自2022年11月起我國黃金儲備已連續(xù)第十八個月增長,其間共增持1016萬盎司。

專家認為,暫停增持黃金的背后,是當前黃金價格處于歷史高位,央行適當調(diào)整增持節(jié)奏,有助于控制成本。從持續(xù)優(yōu)化國際儲備結構,穩(wěn)慎推進人民幣國際化等角度出發(fā),后期央行增持黃金還是大方向。

責任編輯:石秀珍 SF183

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)