文/新浪財經專欄作家 洪灝

中國兩地市場的活躍交易市值和資金流入即將或已經見頂;美聯儲或會擦槍走火:市場還普遍認為這輪外資流入中國是史無前例的,因為這輪資金的輪動和以前有所不同。然而,資金流向的數據卻描繪出一個截然不同的情形。

滬港通和資金流向的真相

滬港通和資金流向的真相滬港通股票成交額占比下跌,表現弱于大市:市場對滬港通計劃的期望持續升溫。共識普遍相信滬港通概念股將會受惠,而其正面的影響將擴散到整個市場。

如是,滬港通有關的個股至少應該出現以下兩個交易情況:(1) 由于市場對這些個股的熱情提升,其成交額的占比理應相對增加;(2) 基于資金持續流入這些個股,其整體表現應跑贏大市。

只有以上兩項情況成立,我們才可以確認滬港通計劃是最近市場反彈的主要動力之一。然而市場現實的情況卻并非如此。

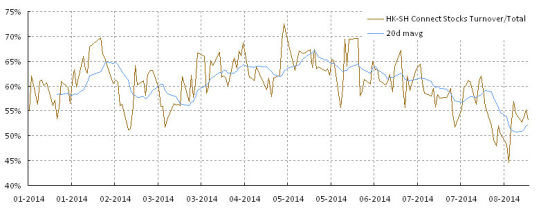

我們的量化分析發現,滬港通概念股的成交量占港股總成交量的比率由計劃宣布前的約70%下跌至近日的約50% (焦點圖表1)。此外,市值加權回報在4月公布有關計劃后竟然稍微跑輸了市場。

焦點圖表1: 滬港通股票的成交量在市場總成交量里的占比在減少

焦點圖表1: 滬港通股票的成交量在市場總成交量里的占比在減少此前,我們在報告中也曾提及在滬港通計劃宣布后,A/H股的折讓幅度反而加劇,與兩者之間的折價會因套利交易而收窄的共識相悖。香港和上海股市在滬港通消息公布當日反應熱烈--然而當時也只是一個“一日游”的行情。接下來的兩個多月,市場的表現泛善可陳,直至最近才再度回升。換言之,市場有充分的時間和機會炒作滬港通的消息,根本沒有必要等兩個多月后再入市。

由此看來,市場認為滬港通計劃推動了市場回升的理論未能回答“股市為什么是現在反彈”這個問題。兩地市場的交易規則不盡相同,要融合還須很多準備工作。有消息稱一些內地劵商的交易系統還沒有準備好迎接資金的大幅流入和交易。

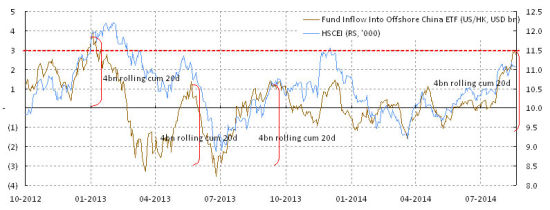

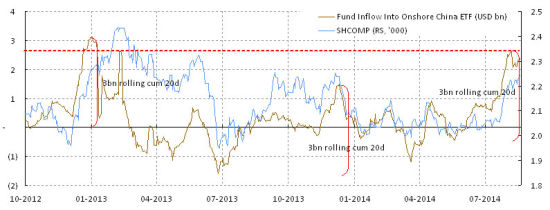

中國兩地市場的活躍交易市值和資金流入即將或已經見頂;美聯儲或會擦槍走火:市場還普遍認為這輪外資流入中國是史無前例的,因為這輪資金的輪動和以前有所不同。然而,資金流向的數據卻描繪出一個截然不同的情形。我們統計了全球所有主要中國ETF基金中占資產管理總規模>90%的基金。我們發現,這次反彈中資金流入中國兩地市場的情況與過去幾年沒有任何區別。

一如以往,資金流仍然僅僅是一個同步的市場指標。我們的研究發現,每一次從低谷到頂峰,國內市場的資金流入量凈增加一般達30億美元左右,離岸市場資金流量凈增加達40億美元左右時,資金流入將逐漸停止,市場將開始回落--類似于現時的情況。

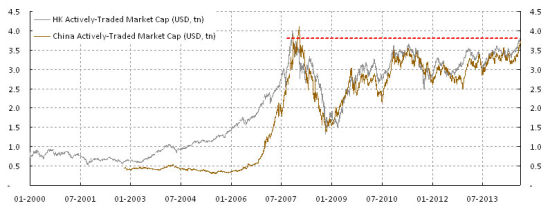

這些資金流量的上限可能與各個市場的外匯額度和交易所成交量有關。此外,我們注意到香港和中國的活躍交易市值已回到了2007年11月以來的高位。若要進一步推高如此大市值的市場,人民幣500億元的新增凈資金流只是九牛一毛(焦點圖表2-4)。

焦點圖表2: 兩地市場的活躍成交市值已經回到了2007年11月的高點

焦點圖表2: 兩地市場的活躍成交市值已經回到了2007年11月的高點 焦點圖表3: 香港市場的資金流入接近或已經見頂

焦點圖表3: 香港市場的資金流入接近或已經見頂 焦點圖表4: 大陸市場的資金流入已經見頂

焦點圖表4: 大陸市場的資金流入已經見頂近期中國經濟數據持續疲弱。疲弱的PMI指數反映內需不振,令補庫存力度減弱。然而,PMI指數仍高于50水平,不足以促使央行[微博]行進行廣泛的貨幣政策干預。此外,許多城市逐步放寬房地產限購令,房地產市場出現一些趨穩的初步跡象,進一步降低了短期內下調利率或存款準備金率的概率。

與此同時,美國經濟依然保持強勢;PMI指數、新屋動工、建筑許可證和申領失業救濟金人數數據均勝預期。而且美聯儲最新的會議記錄顯示對于降息的時間點的辯論開始出現激烈的爭議,資金已繼續輪動回之前超賣的美元資產里。

此外,美元在美聯儲公布會議紀要后走強,美國短期利率上升,以及美股的強勢,均印證這一輪動交易。我們已在上一個報告《信貸轉向及政策前景》建議了有關的輪動,我們相信這個輪動在短期內應該持續。

現時全球聚焦美聯儲于Jackson Hole會議的演說。美聯儲很有可能不得不確認美國經濟的強勢,并列出退市的理據,同時盡量避免觸動市場的恐慌神經。然而在這一系列的微妙的平衡里,美聯儲很難保證不會擦槍走火。

考慮到近日股市表現強勢,資金流及活躍交易市值逐漸見頂,以及基本面走弱的同時大規模的貨幣政策干預卻又不是時候,我們繼續認為中國股市的風險高企。自我們在新浪財經專欄意見領袖中提出有關創業板極端相對弱勢以及向創業板輪動的建議(2014年7月28日《量化寬松下投資者應逢高減持》),創業板已經飆升逾10%。雖然我們相信創業板的相對強勢在短期內或能延續,其絕對強勢很可能已經是強弩之末,并將開始拖累大市走低。

鐵礦石和螺紋鋼近期不斷探底,是中國經濟基本面疲弱的真實反映。這些大宗商品交易員的判斷正確,交易手段狠辣。值得注意的是,債券收益率已下跌,掉期利率和即期匯率亦然。而股市還是一如既往,后知后覺。

(本文作者介紹:交銀國際董事總經理兼首席策略師。CFA,畢業于北京對外經濟貿易大學和澳大利亞新南威爾士大學。)

本文為作者獨家授權新浪財經使用,請勿轉載。所發表言論不代表本站觀點。