文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 程實 錢智俊

2018年中國基建投資將呈現“降速提效” 的鮮明特征,增速小幅下降至13%-14%區間內。但是,得益于投融兩端的結構性變革,基建投資對中國經濟高質量發展的支持作用將持續增強。

程實:中國基建投資有望“降速提效”

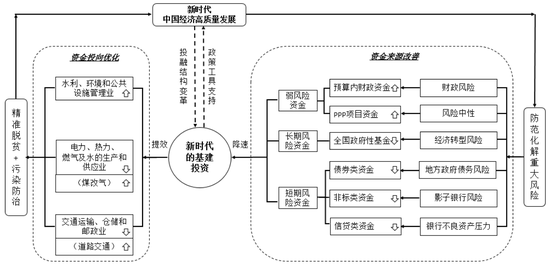

程實:中國基建投資有望“降速提效”“茍日新,日日新,又日新。”基建投資作為中國經濟的“調節器”,受到宏觀政策的主導,政策目標的鼎新必然引致基建投資的變革。在新時代,隨著中國經濟從高速增長轉向高質量發展,這一“調節器”正在放松“穩增長”的舊職責,轉向推動三大攻堅戰的新使命。有鑒于此,我們構建了三大攻堅戰視角下的中國基建投資分析新框架。理論推演和實證研究共同證明,在融資端,基建投資的資金來源結構將穩步改善,支持防范化解重大風險攻堅戰。

隨著弱風險資金占比上升,長、短期風險資金占比下降,基建投資增長中樞將緩慢下移。在投資端,基建投資的資金投向結構將持續優化,使有限增長的要素資源高效配置到短板領域,助力精準脫貧和污染防治兩大攻堅戰。綜合來看,2018年,中國基建投資將呈現“降速提效” 的鮮明特征,增速小幅下降至13%-14%區間內。但是,得益于投融兩端的結構性變革,基建投資對中國經濟高質量發展的支持作用將持續增強。

改善資金來源結構,支持防范化解重大風險。2018年,以防控金融風險為重心,防范化解重大風險的攻堅戰已經打響,新一輪嚴監管政策大潮將至。傳統分析框架通常根據投資者的差異,對基建資金來源進行劃分,因此難以理清各項資金來源與系統性風險的內在聯系。針對這一問題,本文的新框架以風險屬性為依據,將基建投資資金來源劃分為以下的三大項、六小類,使之與防風險攻堅戰的宏觀部署和細分領域準確匹配(詳見附圖)。

從三大攻堅戰看中國基建投資

資料來源:我們的整理

資料來源:我們的整理以此為基礎,可以根據防范化解重大風險的發力方向和推進程度,逐一解析各項基建資金的變動情況,最后加總推導出基建投資的整體演變趨勢。從這一視角出發,我們認為,為支持新時代的防風險攻堅戰,中國基建投資的資金結構和增長中樞將漸次迎來重大變革。作為弱風險資金來源,預算內財政資金和PPP項目資金將穩健發力,尤其是規范后的PPP模式將迎來廣闊的長期發展空間。作為長期風險資金來源,全國政府性基金收入的增長將有序放緩,以戒斷經濟高速增長的“土地依賴癥”、推動向高質量發展的轉型升級。

作為短期風險資金來源,債券類、非標類和信貸類資金與金融風險密切相關,料將持續承受監管高壓,增速亦有望陷入長期低迷。綜合來看,在中國經濟新時代,基建投資的資金來源結構將穩步優化,弱風險資金占比上升,長、短期風險資金占比下降,引致基建投資增長中樞緩慢下移。我們判斷,2018年基建投資增速將小幅下降,步入13%-14%區間內。

(一)弱風險資金來源穩健發力

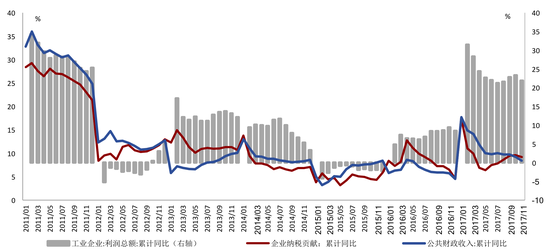

第一,預算內財政資金。長期以來,公共財政預算為中國基礎設施建設提供了最穩定的資金來源。由于其受到財政風險的硬性約束,財政收入規模、財政支出意愿和預算赤字水平共同決定了這一來源的資金多寡。著眼于這三個因子,2018年預算內財政資金對基建投資的支持作用有望保持穩定。其一,利潤改善鞏固財政收入。以企業利潤為源泉,企業納稅貢獻(增值稅、營業稅、所得稅)是公共財政收入增長的主引擎。受此影響,2011-2017年,中國工業企業利潤、企業納稅貢獻和公共財政收入的同比增速呈現高度正相關性(詳見附圖)。(注:企業納稅貢獻為增值稅與企業所得稅之和,2017年之前還包括營業稅)。

2011年以來中國工業企業利潤、企業納稅貢獻和公共財政收入的同比增速具有高度正相關性

資料來源:Wind以及我們的測算

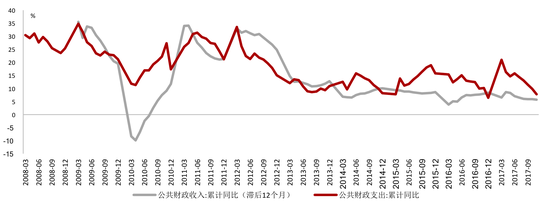

資料來源:Wind以及我們的測算 得益于供給側改革紅利的釋放,2017年1-11月工業企業總利潤同比上升21.9%。我們預計,這一勢頭有望在2018年延續,使公共財政收入穩定于高位,為當期基建投資提供充裕空間。其二,當期收入夯實政策預期。除了影響當期財政支出外,財政收入的增長亦會舒緩財政風險、改善政策預期,從而提振未來財政支出意愿。歷史數據顯示,2008-2017年,在剔除“春節效應”的擾動后,財政收入與下一年財政支出的同比增速保持正向聯動(詳見附圖)。

2008年以來公共財政收入與下一年公共財政支出的同比增速保持正向聯動

資料來源:Wind以及我們的測算

資料來源:Wind以及我們的測算基于此,由于2017年1-11月公共財政收入累計同比增速較上年大幅攀升2.7個百分點,2018年的財政支出意愿有望明顯增強。其三,積極政策維持合理赤字。得益于2017年中國經濟超預期反彈,當前財政風險壓力減弱,中央經濟工作會議亦指出,積極的財政政策取向不會改變。因此,我們預計,2018年預算內財政赤字將維持于3%左右,對基建投資形成有力支撐。

第二,PPP項目資金。2017年,日趨成熟的PPP模式加速發力,躍升為驅動基建投資的生力軍。僅在財政部項目庫中,2017年PPP新增落地投資額就高達2.4萬億元,同比增幅約為31%,其中約86%投向了基建領域。據我們測算,若設定落地項目加權平均建設期為2.5年,則2017年PPP項目資金對基建投資的貢獻多達1.8萬億元,約占基建投資的10.6%,較上年大幅提振4.5個百分點。在PPP模式崛起之際,政策層對PPP模式的發展思路和功能定位亦清晰展現。2017年11月,一系列監管新政密集出臺,堅決剝離風險隱患,著力將PPP塑造為系統性金融風險的“隔離墻”而非“傳導器”。

其中,財辦金〔2017〕92號文通過提高入庫門檻、清理入庫項目,杜絕變相兜底、項目回購、明股實債、承諾收益等違規行為催生新的地方政府隱性債務。國辦發〔2017〕79號文通過收緊政府付費類PPP項目,進一步避免加重地方政府償付壓力。而國資發財管〔2017〕192號文則強化對央企PPP項目的風險管控,嚴防PPP業務推升企業杠桿水平。在監管政策的有序培育下,PPP模式從崛起之初就被賦予了規范化、低風險的優質屬性,有望成為“三大攻堅戰”階段支撐基建的合意政策工具,料將迎來廣闊的長期發展空間,并逐步擠壓城投債、非標投資等高風險工具的份額。

因此,我們判斷,上述監管新政雖然會對PPP項目入庫和落地產生短期沖擊,但是從中長期看,將為PPP模式的可持續發展固本強基。2018年,基建領域PPP落地項目投資額的增長有望呈現“前低后高”的反彈走勢。并且,值得關注的是,PPP落地項目一般需要0.5-5年建設期,因此2016-2017年累積的落地項目仍將在2018年釋放可觀的基建投資,有效平滑短期政策沖擊。據我們估算,即便假設2018年當年基建領域PPP落地項目投資額的同比增速驟降至15%(2017年為31%),疊加此前落地項目所釋放的當期投資,2018年PPP對基建投資的貢獻仍將達到2.51萬億元,同比增長37%,依然能為基建投資注入穩健的新動力。

(二)長期風險資金來源增長漸緩

全國政府性基金收入,在基建投資的資金來源中扮演特殊角色,主要與中國經濟的長期轉型風險掛鉤。在全國政府性基金收入中,國有土地使用權出讓收入占比長期穩定于80%左右,反映了通過放寬土地供應以支撐經濟高增長和快速城市化的土地財政模式。放眼長遠,這一模式將制約中國經濟轉向高質量發展,引發經濟轉型風險。

其一,以土地寬供應刺激增長、招商引資的效力正在衰減,提高土地配置效率對經濟發展質量的意義,要超出增加土地供應拉動經濟增長[1]。

其二,在以地謀增長的模式下,過度繁榮的房地產市場導致資金脫實入虛,擠占了實體經濟尤其是制造業轉型升級的資本供給,阻滯結構性改革。

其三,以城市為中心的土地財政,不僅導致了城市地區的大量重復建設,更阻斷了要素資源在城鄉間的雙向自由流動,制約城鄉融合發展與鄉村全面振興。鑒于上述轉型風險,戒除經濟發展的“土地依賴癥”已是大勢所趨。2017年,“房子是用來住的,不是用來炒的”政策基調得到不斷鞏固。十九大進一步明確,將加快建立多主體供給、多渠道保障、租購并舉的住房制度。

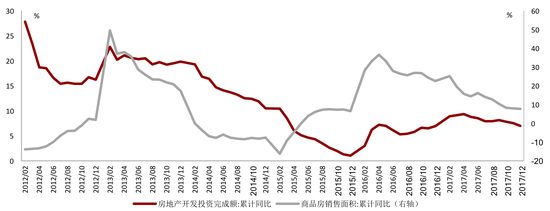

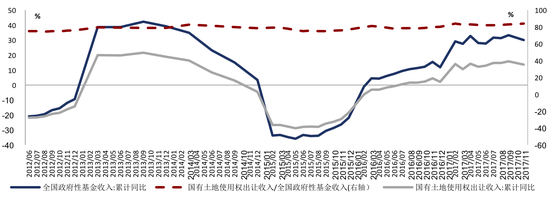

我們認為,在中國經濟新時代,隨著土地供應從“以地謀速”轉向“以地謀質”,土地供應數量、土地出讓收入和全國政府性基金收入的增速將逐步下調至新的中樞水平,并引領相應的基建投資增速漸次下移。考慮到模式轉換的平穩性要求,這一過程將保持節奏有序、步伐穩健。實證數據也顯示,2017年年初至今,伴隨宏觀調控的多管齊下,房地產開發投資和商品房銷售面積的同比增速雙雙緩步下降。受此引導,2017年三季度至今,土地出讓收入和全國政府性基金收入的同比增速已離開階段高點,轉入緩慢下行軌道(詳見附圖)。

2017年年初以來房地產開發投資和商品房銷售面積的同比增速緩步下降

資料來源:Wind

資料來源:Wind2017年三季度以來土地出讓收入和全國政府性基金收入的同比增速轉入下行軌道

資料來源:Wind以及我們的測算

資料來源:Wind以及我們的測算(三)短期風險資金來源持續承壓

不同于需要徐徐治理的長期轉型風險,以高杠桿為根源的金融風險已成為中國經濟的短期風險焦點,亟待迅速處置。中央經濟工作會議指出,2018-2020年,打好防范化解重大風險攻堅戰,重點是防控金融風險。基于此,2018年金融“去杠桿+嚴監管”不會動搖,并將深入治理金融市場亂象根源。受此影響,以下三類基建投資的資金來源將持續承壓。

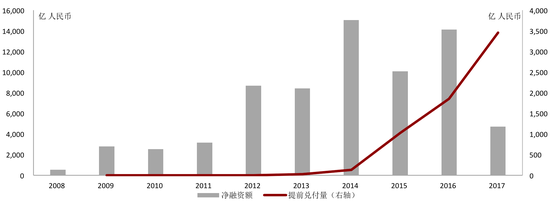

其一,債券類資金。基建投資的債券類資金來源包含城投債、專項建設債、發改委專項債和項目收益債、鐵道債等。其中,城投債在規模上居主導地位,與地方政府債務風險聯系緊密。2017年,全國金融工作會議、中央政治局會議、國務院常務會議反復強調嚴控地方政府債務增量,尤其是要堵住違規舉債“后門”、遏制隱性債務增量。受此影響,全年城投債凈融資量出現大幅萎縮,下滑至2012年后最低點,而提前兌付量則升至歷史高點(詳見附圖)。

2017年城投債提前兌付量抬升、凈融資額大幅回落

資料來源:Wind

資料來源:Wind根據近期公布的各項文件,2018年,財政部、銀監會等監管機構將進一步合力化解存量隱性債務,打破剛兌幻覺,并穩步推動融資平臺公司市場化轉型,有望對城投債融資形成長效化的規制作用。在監管政策保持高壓的同時,隨著地方一般債、專項債、PPP等地方政府融資“前門”的日益完善,其對城投債的替代效應也在漸次增強,加之利率中樞的逐步上移,因而類似于2016年的城投債短期反彈難以重現。有鑒于此,2018年城投債凈融資量仍將疲弱,提前兌付壓力有望進一步上升,進而拖累債券類資金對基礎設施建設的貢獻。

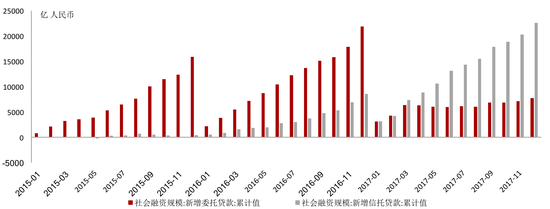

其二,非標類資金。基建投資的非標類資金主要來源于信托和委托貸款。從風險屬性來看,信托和委托貸款作為中國影子銀行體系的關鍵支柱,在融資端擴大金融機構的交叉關聯,倍增了信用風險、流動性風險的傳染性,在投資端則引導金融杠桿向“僵尸企業”和地方政府違規配置,加劇了企業和地方政府的債務風險。因此,兩者必然成為當前及未來金融亂象治理的重點標靶。

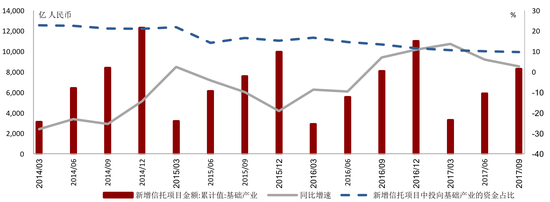

2017年,以“三三四十”治理行動為突破口,金融“去杠桿+嚴監管”持續發力,推動委托貸款、票據等表外融資需求轉向表內,并導致部分資金流向監管壓力較小的信托。由此,全年新增委托貸款規模下滑64.5%,但是信托接納了其他表外資金,出現暫時性反彈,帶動投向基礎行業的信托資金保持同比正增長,部分抵減了監管政策沖擊(詳見附圖)。

2017年新增委托貸款和新增信托貸款此消彼長

資料來源:Wind

資料來源:Wind2017年前三季度投向基礎產業的新增信托資金保持微弱正增長

資料來源:Wind以及我們的測算

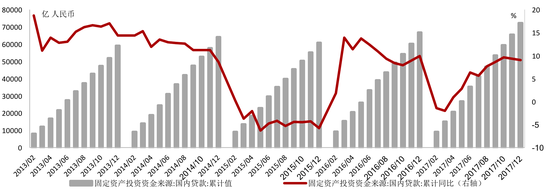

資料來源:Wind以及我們的測算2017年流向固定資產投資的表內貸款同比增速放緩

資料來源:Wind

資料來源:Wind2018年,資管新規的執行有望實現統一的穿透式監管,清除上述監管套利空間。與之相配合,銀監會亦將拆解影子銀行、嚴格規范交叉金融產品作為年度工作重點。受此影響,委托貸款增速預計仍將延續低迷,而暫存于信托的表外資金將向表內加速轉化,信托將隨之告別反彈、步入下行通道,非標類資金對基建投資的支持力度有望于2018年開始明顯衰退。

其三,信貸類資金。信貸類資金是指國內銀行體系向基建領域提供的表內貸款。2009-2016年,在表外融資渠道的層層擠壓下,信貸類資金在基建投資來源中的相對占比從30%下滑至15%,但是絕對貢獻量依然龐大。與債券類、非標類資金相似,信貸類資金的供給對本輪金融風險治理高度敏感。2017年,財預〔2017〕50號文和財預〔2017〕87號文先后禁止地方政府回購承諾、規范政府購買服務行為,有效打破地方政府隱性背書,因此表內貸款向地方融資平臺投放的意愿明顯減弱。

至2017年12月,流向固定資產投資的表內貸款累計同比增速僅為9%,較上年下降0.9個百分點。2018年,由于銀監會將推動建立聯合授信和債權人委員會機制,加快不良貸款處置速度,銀行不良資產暴露壓力料將有所抬升,進而制約長期貸款的投放能力。此外,正如我們之前研究所述,隨著盈利能力的修復,2018年中國制造業投資需求有望擴大,亦會對長期表內貸款形成引流作用。在上述因素合力之下,2018年基建領域信貸類資金的增長將受到進一步抑制。

優化資金投向結構,助力精準脫貧和污染防治。如上文所述,為適應防風險攻堅戰的新要求,中國基建投資將改善資金來源結構,并引致增長中樞的緩慢下移。但是,低增速并不等同于低貢獻。對中國經濟而言,基建投資的核心作用正從刺激需求轉向變革供給,從支撐高速增長轉向提升發展質量。由此,在新時代,中國基建投資將通過優化資金投向結構,使有限增長的要素資源高效配置到短板領域,助力精準脫貧和污染防治兩大攻堅戰,進而為中國經濟高質量發展夯實物質基礎。

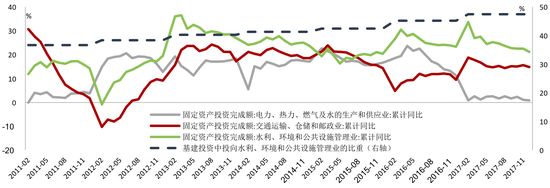

第一,強勢板塊地位凸顯。2016-2017年,交通運輸、倉儲和郵政業的基建投資增速中樞下降,電力、熱力、燃氣及水的生產和供應業的基建投資增速中樞下滑至歷史低點,而水利、環境和公共設施管理業的基建投資增速中樞則穩步抬升,增速顯著領先其他板塊,規模占基建投資總額的比重上升至47.4%,達到歷史峰值(詳見附圖)。

2016-2017年水利、環境和公共設施管理業成為基建投資強勢板塊

資料來源:Wind以及我們的測算

資料來源:Wind以及我們的測算究其原因,隨著中國經濟從高速增長轉向高質量發展,依靠大規模交通基建和高速城市化實現“穩增長”的必要性減弱,而憑借環保和公共設施建設優化發展質量、保障民生福利的迫切性增強。在新時代,精準脫貧和污染防治兩大攻堅戰,有望為這一趨勢注入持久動力。

著眼農村,從2018年中央一號文件來看,精準脫貧和鄉村振興戰略相輔相成,既要求加強農村生態文明建設,以質量興農、綠色興農推動農業供給側改革,實現農民增收致富,又亟待進一步提升城鄉基本公共服務均等化水平,增強農村對人才的長期吸引力。聚焦城鎮,隨著環保“嚴監管”成為常態,加之2018年環保稅開征以及資源稅試點擴圍,地方政府和私人部門對環保基建的投資意愿有望繼續增強,以大氣、水、土壤為重點的生態宜居城市建設將向全國范圍擴展。有鑒于此,2018年水利、環境和公共設施管理業的基建投資增速料將高位維持,在基建投資總額中的占比有望進一步上漲。

第二,弱勢板塊仍有亮點。在精準脫貧和污染防治兩大攻堅戰的影響下,電力、熱力、燃氣及水的生產和供應業,以及交通運輸、倉儲和郵政業,雖然轉為弱勢板塊、整體增速放緩,但是有望在細分領域不斷迎來新的結構性機會。展望2018年,這一效應將在兩個方面率先顯現。

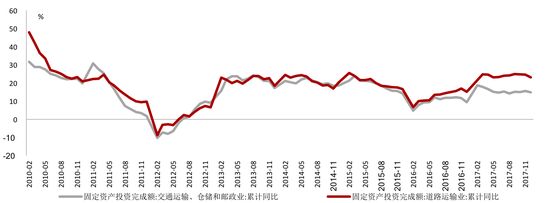

其一,道路運輸。精準脫貧和鄉村振興,首先要打通城鄉互動的“最后一公里”,實現全要素向偏遠鄉村的高效流動和深度沉淀。這一進程不同于此前的高速城市化,較少依賴鐵路、民航等高端運輸方式,相反則更加亟需道路運輸的全面升級,包括區域高速公路的密集化和農村硬質公路的網絡化,因此將持續提振道路運輸及配套設施的基建需求。歷史數據亦表明,2010-2016年,道路運輸業與整體板塊(交通運輸、倉儲和郵政業)的基建增速基本持平,隨著2017年精準脫貧加速發力,兩者走勢出現升降分化,前者較后者的增速剪刀差持續擴大(詳見附圖)。

2017年道路運輸業基建投資增速高于所在板塊整體水平

資料來源:Wind

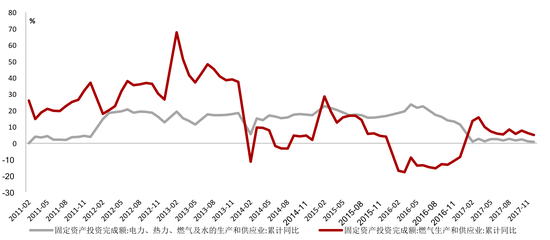

資料來源:Wind其二,燃氣生產和供應。正如中央經濟工作會議所指出,打好污染防治攻堅戰,重點是打贏藍天保衛戰。因此,以氣代煤的大趨勢不會動搖,并有望向供暖以外更多領域拓展。2017年,在電力、熱力、燃氣及水的生產和供應業基建投資增速大幅回落之際,燃氣生產和供應業的基建投資逆勢提速,實現增速反超(詳見附圖)。但是,從實踐效果來看,天然氣管網系統、供氣站等基礎設施的普及度依然不足,尤其未能深入農村地區,不僅阻滯了“煤改氣”總體進程,亦對民生福利產生暫時性影響。有鑒于此,2018年,相關基建設施將繼續加速鋪設,有望形成穩定的投資增長點。

2017年燃氣生產和供應業基建投資增速高于所在板塊整體水平

資料來源:Wind

資料來源:Wind基于上述新分析框架,我們認為,三大攻堅戰將深刻重塑中國基建投資的增長中樞與結構特征。在融資端,防風險攻堅戰將漸次改善基建投資的資金來源結構,并引致增長中樞緩慢下移。風險較弱的預算內財政資金和PPP項目資金將穩健發力。關聯長期轉型風險的全國政府性基金收入將有序放緩增長。而債券類、非標類和信貸類資金與金融風險密切相關,料將在監管高壓下進入增長低迷期。在投資端,為配合精準脫貧和污染防治攻堅戰,基建投資的資金投向結構將持續優化。

水利、環境和公共設施管理業將成為強勢板塊,投資增速維持高位。電力、熱力、燃氣及水的生產和供應業,以及交通運輸、倉儲和郵政業,轉為弱勢板塊、整體增速放緩,但將產生新的結構性機會。兩端合力之下,我們判斷,2018年中國基建投資將呈現“降速提效” 的鮮明特征,增速小幅下降至13%-14%區間內。但是,得益于投融兩端的結構性變革,基建投資對中國經濟高質量發展的支持作用將持續增強。

[1] 劉守英. 中國土地制度改革: 上半程及下半程[J]. 國際經濟評論, 2017 (5): 29-56.

(本文作者介紹:工銀國際研究部主管,首席經濟學家。研究領域為全球宏觀、中國宏觀和金融市場。)

責任編輯:賈韻航 SF174

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。