文/新浪財經(jīng)意見領(lǐng)袖專欄(微信公眾號kopleader)專欄作家 徐高

當(dāng)前。國內(nèi)債券市場杠桿率已明顯攀升。其中又以基金公司杠桿率的上升尤其值得警惕。債市如果像去年A股市市場那樣進(jìn)入無序降杠桿的狀態(tài),對債券收益率的沖擊自不待言,對整個金融體系都會帶來不容忽視的沖擊。

別讓債市重蹈去年A股的覆轍

別讓債市重蹈去年A股的覆轍

金融杠桿是一柄雙刃劍。正常狀況下,它可以幫助投資者大幅提升其投資收益率。但在不利狀況下,杠桿短期內(nèi)的釋放能夠讓投資者虧損慘重,并且在極端情況下對整個市場都形成嚴(yán)重沖擊。2015年6、7月A股市場的異常波動已經(jīng)充分地展現(xiàn)了金融去杠桿的巨大破壞力。期間,股指下跌與股市中融資資金的去杠桿行為形成相互加強的惡性循環(huán),令A(yù)股以遠(yuǎn)超過往的烈度暴跌,甚至威脅到整個金融體系的穩(wěn)定性。

就在A股去年異常波動余波未消,去杠桿進(jìn)程尚未結(jié)束的時候,國內(nèi)債券市場杠桿率已明顯攀升。其中又以基金公司杠桿率的上升尤其值得警惕。債市如果像去年A股市市場那樣進(jìn)入無序降杠桿的狀態(tài),對債券收益率的沖擊自不待言,對整個金融體系都會帶來不容忽視的沖擊。

債券市場加杠桿的通常方式是所謂的“回購養(yǎng)券”。在債券市場中,短期資金拆借主要通過債券回購的方式來進(jìn)行。債券投資者可以將其手中的債券通過回購的方式質(zhì)押出去,從而借入資金。利用借入的資金買入債券后,可以將新購入的債券再通過回購質(zhì)押出去,借入更多資金。如此過程可以進(jìn)行多個循環(huán),可以讓投資者購入數(shù)倍于自有本金的債券量,建立起很高的杠桿率。在這個過程中,債券投資者收益來自買入的長期債券所產(chǎn)生的收益率,而成本則是通過回購借入短期資金所需支付的短期利率。換言之,投資者可通過回購養(yǎng)券收獲長短期利率之間的利差。

這種做法當(dāng)然存在風(fēng)險。在回購養(yǎng)券的過程中,債券投資者用借入的短期資金支撐起了自己在長期債券上的頭寸,本質(zhì)上是通過期限錯配來套取期限利差。在這個過程中,如果短期資金利率上升幅度較大,投資者的利潤就會迅速減小,從而促使其快速降低杠桿(賣債來償還短期借款)。在極端的情況下,投資者一方面會大量賣債降杠桿,從而令債券價格跳水,另一方面則會不惜代價的以高利率借入短期資金來接續(xù)其資金鏈,從而令短期利率水平也飆升。

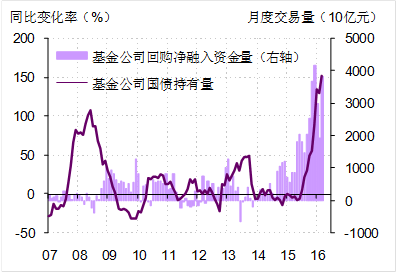

債券托管數(shù)據(jù)向我們展現(xiàn)了當(dāng)前基金公司在債市加杠桿的圖景。在2015年以前,基金公司通過質(zhì)押和買斷兩種回購方式凈借入的資金量,一個月最多也不過1.3萬億元(這是交易量的概念)。而在2015年上半年,隨著國內(nèi)金融市場資金的泛濫,基金公司回購凈借入資金規(guī)模明顯上升,到2015年6月達(dá)到了2萬億元的水平。但從去年6、7月A股異常波動之后,股市資金大量流入債市,令基金公司借錢變得更加容易,其回購凈借入的資金規(guī)模也快速增加到2015年12月的4.2萬億。這一數(shù)據(jù)今年1季度雖有所下降,但在3月仍然達(dá)到了3.8萬億之巨。

基金公司通過回購借入的資金支撐了它們債券持有量的大幅擴(kuò)張。這一點在基金公司國債持有規(guī)模上表現(xiàn)得尤為突出。這主要是因為國債無風(fēng)險,同時流動性又好,因而是優(yōu)質(zhì)的回購抵押物。在2015年前半年,基金公司國債持有量還處在同比下降狀態(tài)。而到2016年3月,其國債持有量的同比增長率已經(jīng)超過了150%,創(chuàng)下了過去10多年來的最高增速(圖1)。

圖1。 基金公司通過回購融入大量短期資金,支撐其國債持有量快速擴(kuò)張

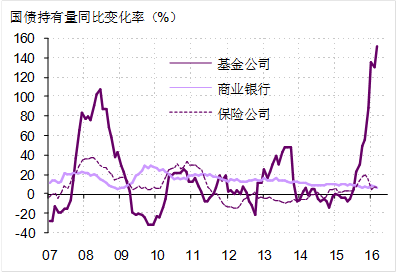

圖1。 基金公司通過回購融入大量短期資金,支撐其國債持有量快速擴(kuò)張基金公司的加杠桿行為導(dǎo)致其國債投資行為與其他債券投資機(jī)構(gòu)大幅背離。商業(yè)銀行與保險公司是國債市場中的配置主力。其中,商業(yè)銀行又是絕對的大頭,其持有頭寸占到了市場上所有國債的2/3。從2015年12月到2016年3月,商業(yè)銀行國債持有量同比增速從7.1%小幅下降到6.9%,保險公司則從15.9%下降到了6.9%。而同期,基金公司國債持有量同比增速卻逆前二者之勢而大幅上揚,從89%上升到152%。三類機(jī)構(gòu)之間行為如此之大的差異無法用他們觀點的差異來解釋(債券投資者對國債市場的觀點沒那么大差別),而只能歸因于加杠桿對基金公司行為的影響(商業(yè)銀行和保險公司回購養(yǎng)券行為相對較少)(圖2)。

圖2。 基金公司國債持有量在過去半年大幅增長,與銀行和保險公司形成鮮明反差

圖2。 基金公司國債持有量在過去半年大幅增長,與銀行和保險公司形成鮮明反差盡管基金公司只是債券投資者中的“小兄弟”,占據(jù)債券市場的份額有限,但出于兩個原因不可低估其加杠桿行為帶給整個債券市場的風(fēng)險。

第一,基金公司持有的債券絕對規(guī)模不算少,并且在一些細(xì)分債券板塊處于重要地位。從托管數(shù)據(jù)來看,在2016年3月,基金公司持有的各類債券總量接近7萬億元。基金公司持有全部國開債的17%,全部公司債的38%。因此,盡管其規(guī)模遠(yuǎn)小于商業(yè)銀行,基金公司也絕對可算債券市場中具有系統(tǒng)重要性的金融機(jī)構(gòu)。如果基金公司進(jìn)入快速、甚至無序的降杠桿過程,債市穩(wěn)定性必然受到?jīng)_擊。

第二,在去杠桿過程中,杠桿資金對整個市場的沖擊力度將遠(yuǎn)大于其市場占比。以A股市場為例。在2015年6月初,A股融資買入額占整個市場的交易量比重不過12%。就算把場外融資加上,股市內(nèi)杠桿資金的比重也不應(yīng)該超過20%。但這不到1/5的資金一旦進(jìn)入快速去杠桿狀態(tài),就讓A股劇烈下跌,并波及其他金融市場。同樣的道理,盡管從債券托管量來看,基金公司在整個債市中的占比大概只有20%,但不能低估其引發(fā)債市異常波動的能力。

在債市部分投資主體(主要為基金公司)杠桿率快速上升至高位,而債券價格與實體經(jīng)濟(jì)基本面又已拉開差距的時候,債市面臨不小潛在風(fēng)險。正如去年A股異常波動所表明的那樣,建立在加杠桿之上的泡沫牛市注定難以長久,并且會在杠桿運行方向發(fā)生逆轉(zhuǎn)的時候產(chǎn)生巨大沖擊。面對債市的高杠桿,監(jiān)管者或遲或早會認(rèn)識到其危害性,進(jìn)而采取措施引導(dǎo)市場降杠桿。而如果調(diào)控不及時,未能有效釋放其中的風(fēng)險,那么無序的去杠桿也很可能發(fā)生。因此,站在現(xiàn)在這個時點往后看,債市因為去杠桿而調(diào)整將是大概率事件,其分別只是去杠桿過程是溫和而有序,還是劇烈而無序地進(jìn)行。我們當(dāng)然希望發(fā)生的是前者,但也必須為后者做好準(zhǔn)備。

(本文作者介紹:2011年5月加入光大證券股份有限公司,任首席宏觀分析師。2014年任光大證券首席經(jīng)濟(jì)學(xué)家。 )

責(zé)任編輯:賈韻航 SF174

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。