原標(biāo)題:年底前將全部消失!銀行、客戶戀戀不舍,誰能“接棒”保本理財?

來源:北京商報

資管新規(guī)后,對保本理財退出市場給出了一個過渡期,即要求在2021年底清零。5月11日,北京商報記者調(diào)查發(fā)現(xiàn),在這最后半年多的時限里,仍不斷有中小銀行“接連上架”保本理財產(chǎn)品,短期限發(fā)售,同時,“保證收益類”產(chǎn)品也仍未淡出市場。誰在爭搶最后的時間窗口?為何銀行對保本保收益戀戀不舍?誰能“接棒”保本理財?

圖片來源:壹圖網(wǎng)

仍有銀行“接連上架”保本理財

近日,北京商報記者走訪北京地區(qū)部分國有銀行、股份行、城商行網(wǎng)點發(fā)現(xiàn),曾經(jīng)頗受老百姓歡迎的保本理財產(chǎn)品已經(jīng)不見蹤跡,當(dāng)投資者尋求保本理財時,銀行客戶經(jīng)理轉(zhuǎn)而推薦結(jié)構(gòu)性存款、定期存款、大額存單以供選擇。但保本理財產(chǎn)品目前已經(jīng)退出市場了嗎?

經(jīng)北京商報記者調(diào)查發(fā)現(xiàn),答案并不如此。趕在2021年底前,不斷有中小銀行推出保本理財產(chǎn)品,且普遍期限較短,在今年年底前到期。

5月11日,北京商報記者查詢中國理財網(wǎng)發(fā)現(xiàn),當(dāng)日有廣州農(nóng)商行等11家銀行的13款保本理財產(chǎn)品(主要為保本浮動收益產(chǎn)品)在售,另有內(nèi)蒙古銀行等3家銀行在已發(fā)售產(chǎn)品的基礎(chǔ)上仍在“接連上架”保本理財,3家銀行有4款保本浮動收益產(chǎn)品處于預(yù)售狀態(tài)。

這些產(chǎn)品普遍期限較短,比如根據(jù)廣州農(nóng)商行官網(wǎng)顯示,太陽穩(wěn)富2514號95天理財產(chǎn)品收益特征為保本浮動收益型,預(yù)期收益率為2.2%,于2021年5月10日開始募集,期限95天,2021年8月20日到期。

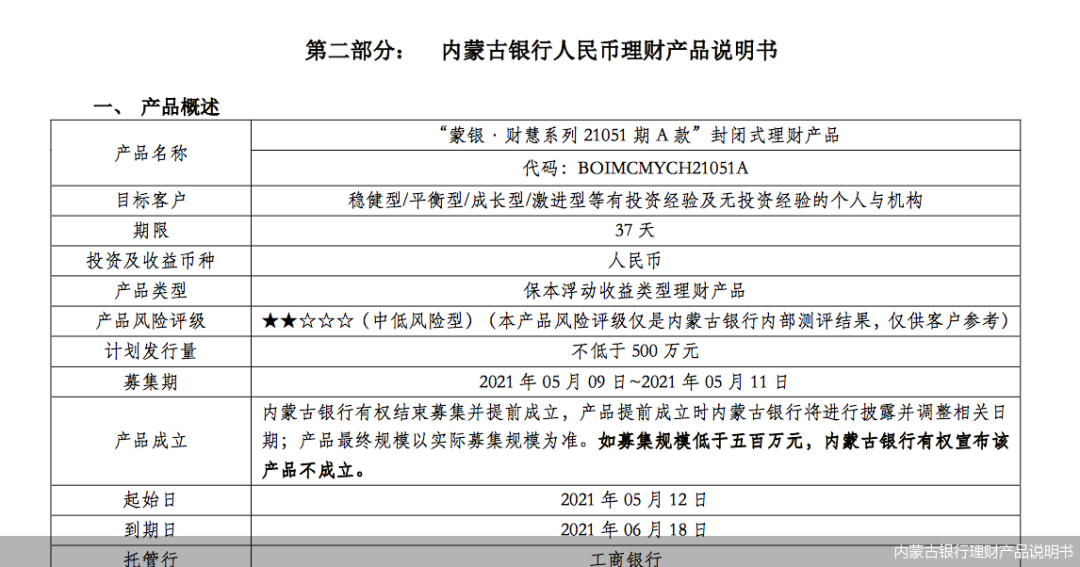

再如內(nèi)蒙古銀行推出的“蒙銀財慧”系列21051期A款封閉式理財產(chǎn)品,同樣是保本浮動收益類型理財產(chǎn)品,業(yè)績比較基準(zhǔn)為2.26%,期限37天,該產(chǎn)品募集期為5月9日-5月11日,產(chǎn)品于6月18日到期。

廣州農(nóng)商行、內(nèi)蒙古銀行工作人員均對北京商報記者表示,相關(guān)產(chǎn)品保證本金,但不承諾保收益,同時內(nèi)蒙古銀行工作人員還表示,后續(xù)還會有保本理財產(chǎn)品推出。

根據(jù)融360大數(shù)據(jù)研究院不完全統(tǒng)計,目前全國性銀行已經(jīng)停止發(fā)售保本理財產(chǎn)品,只有少部分規(guī)模偏小的農(nóng)商行、城商行仍在發(fā)售保本理財。同時,今年地方性銀行發(fā)行的保本理財產(chǎn)品期限普遍偏短,保證在年底之前自然到期。

保證收益概念仍未淡出市場

值得一提的是,除了明示保本理財之外的銀行,也有部分銀行推出了“保證收益類”的理財產(chǎn)品,北京商報記者調(diào)查獲悉,這類產(chǎn)品主要分為兩種形式,一是保本保收益,二是不保本但保證收益。

中國理財網(wǎng)顯示,目前有焦作中旅銀行、長春農(nóng)商行2家銀行的3款保證收益型理財產(chǎn)品在售。

長春農(nóng)商行手機銀行顯示的一款“吉林農(nóng)信長富久安系列202149期”理財于2021年5月12日成立,期限183天,預(yù)期年化收益率為3.8%。該產(chǎn)品收益分類顯示為“保證收益類”。經(jīng)北京商報記者咨詢后了解到,該產(chǎn)品實際同時保本,據(jù)該行工作人員介紹,該產(chǎn)品屬于保本保收益產(chǎn)品。

也有銀行的“保證收益類”產(chǎn)品并不保本。焦作中旅銀行手機銀行顯示的一款“鑫盛理財”2021年第39期產(chǎn)品顯示為“保證收益型”,5月18日起息,期限94天,根據(jù)投資規(guī)模不同,個人投資預(yù)期收益率介于3.1%-3.2%之間。

焦作中旅銀行工作人員對北京商報記者表示,該行所有鑫盛理財系列產(chǎn)品都是保證收益不保本的,但該行所有的理財產(chǎn)品發(fā)售至今均收益較好且本金收益未出現(xiàn)虧損。

常見的銀行理財產(chǎn)品按保本性質(zhì)和收益類型來看,基本分為保本保收益、保本不保收益、不保本不保收益的情況。針對這種較為罕見的僅明示“保證收益類”產(chǎn)品,多位業(yè)內(nèi)人士對北京商報記者表示,這樣的產(chǎn)品介紹有偷換概念的意味,會給投資者一種“保本保收益”的感覺,同時“明著不保本,暗地里保本”也背離了監(jiān)管初衷。

一位不愿具名的分析人士指出,伴隨著銀行保本理財產(chǎn)品的逐漸消失,保息產(chǎn)品及“預(yù)期年化收益率”的概念應(yīng)逐漸淡出市場,但目前來看,市場上除了有“保證收益類”理財,仍采用“預(yù)期收益率”表述的銀行也并不鮮見。隨著破剛兌時代的來臨,銀行不應(yīng)再為投資人的投資行為“兜底”,應(yīng)以“業(yè)績比較基準(zhǔn)”取代“預(yù)期年化收益率”,這是一個具有參考價值的預(yù)估值,不承諾收益,實際收益有可能超過基準(zhǔn)也可能達不到甚至虧損。

在上述人士看來,過往銀行采用的“預(yù)期年化收益率”容易給投資者一種心理暗示,即產(chǎn)品到期后就能獲得對應(yīng)的收益。當(dāng)市場收益率整體下行時,若仍按預(yù)期收益率給投資者兌付,銀行不免會尋求更高的風(fēng)險資產(chǎn)投資,其風(fēng)險不言而喻。

緣何舊情難舍?

事實上,在2021年底資管新規(guī)大限來臨之前,保本保收益理財產(chǎn)品的整頓仍有時間窗口。三年前,2018年4月27日,《關(guān)于規(guī)范金融機構(gòu)資產(chǎn)管理業(yè)務(wù)的指導(dǎo)意見》(即“資管新規(guī)”)下發(fā),新規(guī)要求打破剛性兌付,金融機構(gòu)開展資產(chǎn)管理業(yè)務(wù)時不得承諾保本保收益。2020年,監(jiān)管機構(gòu)考慮到新冠肺炎疫情對經(jīng)濟金融帶來的沖擊,金融機構(gòu)資產(chǎn)管理業(yè)務(wù)規(guī)范轉(zhuǎn)型面臨較大壓力,將資管新規(guī)過渡期延期至2021年底。

需要指出的是,彼時新規(guī)中就明確要求,過渡期內(nèi),金融機構(gòu)發(fā)行新產(chǎn)品應(yīng)當(dāng)符合新規(guī)的規(guī)定;為接續(xù)存量產(chǎn)品所投資的未到期資產(chǎn),維持必要的流動性和市場穩(wěn)定,金融機構(gòu)可以發(fā)行老產(chǎn)品對接;過渡期結(jié)束后,金融機構(gòu)不得再發(fā)行或存續(xù)違反資管新規(guī)規(guī)定的資產(chǎn)管理產(chǎn)品。

簡單理解就是,保本保收益理財產(chǎn)品即將成為歷史,在過渡期內(nèi),銀行可以續(xù)發(fā)老產(chǎn)品以進行存量底層資產(chǎn)的調(diào)整,今年年底為限,所有的保本保收益銀行理財產(chǎn)品都必須清零。

保本理財僅剩半年多的時限,為何這些中小銀行仍然“難舍舊情”?在看懂研究院高級研究員卜振興看來,主要是目前客戶對于凈值型產(chǎn)品的接受程度較差,中小銀行為了迎合客戶需要發(fā)行保本產(chǎn)品,也是為了維持市場占有率和客戶的被動選擇。

金融監(jiān)管研究院副院長周毅欽進一步表示,不少國有行、股份制銀行的保本理財產(chǎn)品經(jīng)過3年的調(diào)整,占比已經(jīng)逐漸接近個位數(shù)甚至趨于零。目前仍然還有一些中小銀行在續(xù)發(fā)保本產(chǎn)品,主要還是因為壓降難度較大,只能不斷用時間換空間,利用最后的時間窗口進行底層資產(chǎn)的調(diào)整,同時,也是抓住市場上主要大行極少續(xù)發(fā)保本產(chǎn)品的契機,反其道而行之,對有保本需求的客戶進行差異化營銷,為其未來的理財轉(zhuǎn)型爭攬新客戶。

而在業(yè)內(nèi)人士看來,保本理財要徹底趕在2021年底清零尚存在一定難度。融360大數(shù)據(jù)研究院分析師劉銀平指出,目前來看,大部分銀行在2021年底之前可以將保本理財產(chǎn)品清零,個別銀行過去發(fā)行的保本理財產(chǎn)品期限較長,年底之前難以自然消化。周毅欽表示,保本理財趕在2021年底清零主要的難點在于理財產(chǎn)品的底層資產(chǎn)質(zhì)量問題。由于資管新規(guī)到期日臨近,原先的理財產(chǎn)品中的資產(chǎn)必須進行處置,如果底層資產(chǎn)存在不良或者浮虧,確實是有可能“傷筋動骨”,當(dāng)然具體視各家銀行的實際情況,監(jiān)管部門會一行一策進行調(diào)整。

卜振興指出,保本理財清零是大勢所趨,2021年之前清零雖然存在難度,但是還是可以克服的。主要還要做好存量資產(chǎn)整改、系統(tǒng)升級和投資者教育等配套工作。

誰能“接棒”保本理財?

保本理財產(chǎn)品讓不少投資者心心念念,隨著保本理財?shù)那逋耍€有哪些產(chǎn)品能夠“接棒”滿足一些低風(fēng)險偏好投資者的需求也引人關(guān)注。據(jù)了解,安全性比較高的“替代品”主要有結(jié)構(gòu)性存款、大額存單、國債、貨幣基金。

劉銀平介紹,保本理財退出之后,銀行能保本的產(chǎn)品只有存款類產(chǎn)品和國債,其中結(jié)構(gòu)性存款的替代性最高,在產(chǎn)品門檻、期限、收益率等方面都和保本理財較為接近,不過由于監(jiān)管層禁止銀行發(fā)行收益與風(fēng)險不匹配的假結(jié)構(gòu)性存款,所以投資者購買結(jié)構(gòu)性存款需要有一定理財水平和風(fēng)險意識;國債、大額存單的共性在于長期產(chǎn)品利率較高,一般要高于保本理財和結(jié)構(gòu)性存款收益率,不過流動性偏差;貨幣基金名義上不保本,但實際上安全性很高,其流動性很強,資金贖回最快當(dāng)日到賬,最慢下一個工作日到賬,但收益率普遍偏低。

“未來隨著凈值化轉(zhuǎn)型的推進,客戶會面臨分層,資產(chǎn)管理機構(gòu)也要加強投資者適當(dāng)性管理,要根據(jù)客戶風(fēng)險承受能力選擇推薦相應(yīng)的產(chǎn)品。”卜振興如是說。

記者丨孟凡霞 馬嫡

責(zé)任編輯:潘翹楚

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)