來新浪理財大學,聽程郡講《5小時看懂公司財報》,構建財務思維,在工作與投資中獲得更高收益

作者:何卓蔚@北京

編輯:翟 睿@北京

在兩大股東來回拉鋸博弈之爭兩年多時間之后,有著北京地方國資背景的“北控系”在南充國有資產投資經營有限責任公司(下稱“南充國投”)的加持之下,終于將掌控金宇車城(SZ.000803)15年之久的原大股東金宇控股挑落馬下。

2019年10月21日,金宇車城董事會改選結果的揭曉,5大董事席位中,“北控系”與其關聯人士共占據4席之多。

在全面獲得金宇車城控制權后,“北控系”便迫不及待地拋出一份重大資產重組協議拉開了金宇車城的又一次轉型之路。也正是在該次意欲收購他方資產的資本運作之中,原本在A股市場中便備受爭議的金宇車城又首開先河創下收購標的資產業績承諾0利潤的“史無先例”,也由此引發外界一片嘩然。

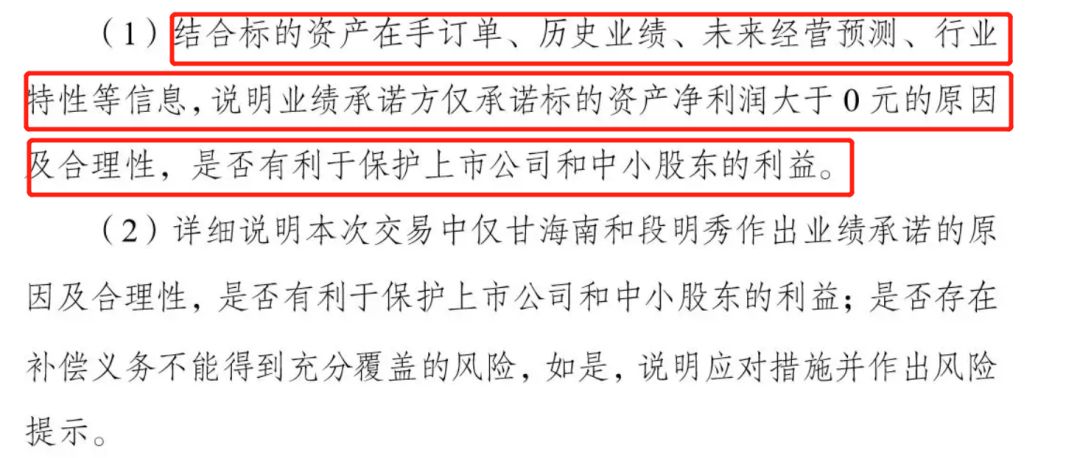

2020年2月5日晚間,深交所對這一市場罕見的案例發布問詢函,在這份長達18頁共計37問的問詢函中,深交所要求金宇車城詳細解釋“業績承諾方僅承諾標的資產凈利潤大于0的原因及合理性”,并質問其“是否利于保護上市公司和中小股東的利益”。

令人蹊蹺的還有,在這起“史無前例”的重大資產重組案出臺的同時,金宇車城兩位獨立董事在同一時間段先后請辭,此時距離其當選上任僅月余,隨后,該重組方案更是在兩個月內數次修改,標的資產也從最初的三家改為最終僅剩一家。

獨立董事的集體請辭、重組方案的一波三折乃至監管層和外界對其并購資產業績承諾的質疑,金宇車城在“北控系”控盤之下的轉型還未正式開始便已經困難重重。

1)史無前例的業績承諾

被金宇車城愿意冒著市場之“大不韙”的風險以三年期零業績的業績承諾高價收購的企業到底是何方神圣?

據2020年1月18日金宇車城公布的《發行股份及支付現金購買資產并募集配套資金暨關聯交易報告書》(草案)顯示,金宇車城擬向甘海南、段明秀等34名交易對方發行股份及支付現金購買山東十方環保能源股份有限公司(下稱“十方環能”)86.34%股權,交易價格約為3.94億元。其中以13.39元/股發行股份的方式支付交易對價的 89.58%,另外交易對價的 10.42%,既4103.63萬元,則以現金現金形式支付。

上述交易報告書還顯示,2020年1月16日,金宇車城與業績承諾方甘海南、段明秀簽署了《盈利承諾補償協議》,在與十方環能業績承諾方簽訂的《業績承諾補償協議》中,十方環能的業績承諾期限為3年,即2020年、2021年、2022年,十方環能的業績承諾方同意,業績承諾期限內,十方環能每一會計年度經審計扣非后歸母凈利潤應大于0元,如十方環能在業績承諾期限內某一會計年度實現凈利潤為負,則十方環能業績承諾方同意就虧損部分向上市公司進行補償。

公開資料顯示,十方環能成立于2005年10月,并于2015年10月20日正式掛牌新三板。其主營業務為餐廚廢棄物無害化處理與資源化利用、垃圾填埋氣(沼氣)綜合利用、生物質能源利用及有機廢棄物處置設備銷售等。

從十方環能近年業績來看,其資產質量似乎也談不上優質。

公開數據顯示,2017年、2018年及2019年1-9月,十方環能實現營業收入分別為1.51億元、1.93億元及1.57億元,扣非歸母凈利潤分別為1472萬元、2948萬元及1947萬元,按照這一系列業績表現,顯然十方環能想要通過IPO實現上市在短期內是幾無可能的。

按照金宇車城此次收購十方環能100%股權估值4.56億計算,相對于其2018年凈利潤,該次估值市盈率則高達15.5倍。

此次十方環能如果順利被金宇車城收購一旦,便意味著其將以高溢價曲線提前數年實現上市。

“一般情況下,以收益法評估作價的上市公司重大資產重組,主要交易對手需要承諾標的資產未來業績必須達到一定金額,而上市公司對并購標的的估值基準則一般是在三年業績對賭完成后市盈率在10-15倍左右。”深圳一家資深券商投行人士向叩叩財訊表示,而像金宇車城此次制定三年凈利潤不低于0元的幾乎“無底線”的業績承諾,則著實罕見,“很難理解該業績承諾是如何達成的,是十方環能方面對自己未來三年的業績如此沒有信心呢?還是與金宇車城方面有其他抽屜協議?而作為投行從業人員,我們也很關注監管層在審核該案例時的態度。”

“‘北控系’與金宇車城方面對此次十方環能的收購非常重視,尤其是在此前預計收購的資產接連談崩的情況下,其必須借助收購十方環能以完成轉型和對金宇車城的進一步控制。”一位接近于金宇車城的知情人士向叩叩財訊透露。

正如上述所言,此次金宇車城的重大資產重組實際上最初的收購標的遠非十方環能一家。

據2019年10月23日,金宇車城正式啟動該次重大資產重組時發布的有關公告顯示,其擬以發行股份與支付現金的方式,收購十方環能、北京中源創能工程技術有限公司(以下簡稱北京中源)、天津協宏科技發展有限公司(以下簡稱天津協宏)等3家公司的股權。

但在隨后的2019年11月6日,金宇車城便宣布不再收購天津協宏的相關股權。隨后不久的2020年1月13日,金宇車城再度發布公告稱調整重組方案,終止收購北京中源。

“放棄收購天津協宏與北京中源,主要原因還是雙方在估值和業績承諾問題上未達成一致。”上述接近金宇車城的知情人士表示。

從金宇車城因業績承諾等問題接連放棄天津協宏與北京中源的收購可以看出,其對于資產的業績問題還是有較強的要求,但緣何在對待十方環能上卻被區分對待,開出這被市場認為“無底線”的業績承諾條件?

據叩叩財訊獲悉,金宇車城與十方環能的該次“無先例”聯姻的推進,還有一個關鍵人物的存在——在2019年10月21日剛剛當選為金宇車城董事的王凱軍。

公開信息顯示,王凱軍曾任北京市環境保護科學研究院總工程師,現為清華大學環境學院教授、國家環境保護部科學技術委員會委員、國家環境保護技術管理與評估工程技術中心主任,同時也為“北控系”旗下另一家港股上市企業北控水務集團的獨立董事。

王凱軍之所以能入主金宇車城擔任董事一職亦為“北控系”提名。

2019年10月下旬,金宇車城新一屆董事會成員塵埃落定之時,其董事長匡志偉公開向媒體表示稱隨著董事會換屆選舉的完成和王凱軍教授的加入,標志著上市公司轉型道路正式啟動。

就在王凱軍正式上任金宇車城董事的兩天后,2019年10月23日金宇車城便正式宣布拉開其此次轉型重組大幕。

王凱軍除了上述一系列頭銜外,他更是金宇車城該次重組的“既得利益者”。

這位來自于清華大學的教授,其自身便是此次重組的交易對象之一,在十方環能中,王凱軍共持有3.96%的股份,若僅以此次十方環能的估值4.56億計算,其相關持股的估值便達近2000萬。

2)重組前夜,獨董蹊蹺集體離職

實際上,金宇車城上一屆董事會的任期還未結束,2019年9月底,“北控系”便率先提出了提前改組董事會相關議案。

“提前改選新一屆董事會就是為了推進金宇車城的該次重大資產重組。”上述接近金宇車城的知情人士表示,包括將董事會成員從9名調減為5名,王凱軍等相關人士進入董事會等這一系列人事安排,皆是為“北控系”之后在金宇車城中推進此次資本運作服務的。

于是,在新一屆董事會上任僅兩天,2019年10月23日,金宇車城便正式宣布重大資產重組欲收購十方環能在內的三家上市公司股權。

在新一屆董事會名單中,三名非獨董事分別為“北控系”提名的匡志偉、王凱軍和金宇車城原大股東金宇控股提名的胡明,而兩位獨立董事則分別為來自“北控系”提名的王運陳和與“北控系”結成一致行動機構的南充國投提名的郭軍元。

但令人蹊蹺的是,兩位身兼重任皆由“北控系”及其關聯機構提名的獨立董事卻不約而同地選擇在剛剛上任一個多月后便紛紛主動離職。

2019年11月7日,郭軍元向金宇車城以個人原因正式提交辭職報告,此時僅距離郭軍元正式當選金宇車城獨立董事僅僅半個月。

在郭軍元選擇與金宇車城劃清界限后不久,2019年12月5日,僅僅上任一個半月的王運陳又以時間和精力比較有限,申請辭去了其在金宇車城中所任的獨董及在董事會各專業委員會所任職務。

兩位剛剛當選不久的獨立董事在其重大資產重組的關鍵時刻紛紛選擇辭職,這很難不讓人遐想連篇。

兩位獨立董事的集體離職是否真的隱藏著在“北控系”操盤下金宇車城不為人知的秘密?包括證監會、深交所在內的監管層對于金宇車城該次史無先例的業績承諾將持何種態度?監管層會最終認可這起史無先例的資產重組嗎?已經滿身瘡痍的金宇車城轉型之旅何以為繼?叩叩財訊將繼續持續關注。

責任編輯:陳悠然 SF104

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)