安裝新浪財經(jīng)客戶端第一時間接收最全面的市場資訊→【下載地址】

黃金上調(diào)目標(biāo)價位至2500?來新浪理財大學(xué),一起探尋黃金市場的投資秘密,《黃金姐財富會客廳》帶你發(fā)現(xiàn)黃金漲跌的真正原因!

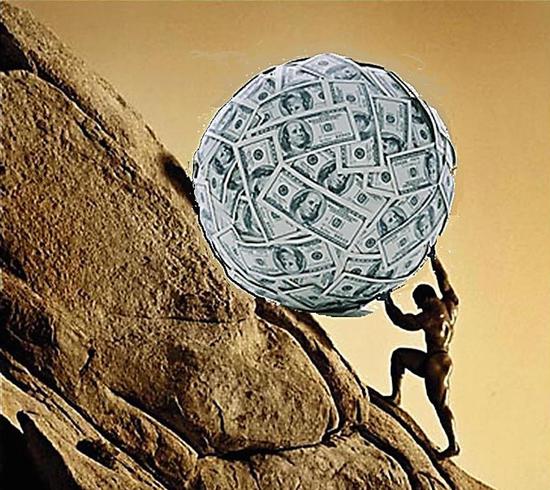

因為蔑視宙斯,西西弗斯被諸神懲罰。他受罰的方式是:將一塊巨石推上陡峭的山頂。由于巨石過于沉重,在每次即將到達山頂時又會滾回山下,前功盡棄的西西弗絲只能再次滾石上山,并再次接受巨石滑落的現(xiàn)實。

傲慢是一種嚴重的罪過,很少能逃脫懲罰。當(dāng)權(quán)者(TPTB)在領(lǐng)導(dǎo)世界走向毀滅的過程中所表現(xiàn)出的傲慢和極度自信顯然將受到嚴厲的懲罰。但不幸的是,這種懲罰將影響整個世界,而不僅僅是造成這種不幸的精英。

銀行家和政府造成了難以置信的損失

有人可能會說,將即將到來的全球崩潰歸咎于某個群體可能是不公平的。世界經(jīng)濟總是在繁榮和蕭條之間搖擺,因此就像季節(jié)一樣是一種自然現(xiàn)象。但這次的主要區(qū)別在于,各國政府、央行行長和銀行家對世界造成了難以置信的損害。

在2006年大金融危機開始的時候,美國聯(lián)邦債務(wù)是8.5萬億美元,如今為26.5萬億美元。14年來,債務(wù)增加了兩倍多。2006年的GDP是14萬億美元,現(xiàn)在是21.5萬億美元。因此債務(wù)占GDP的比例從60%上升到123%。

這就是所謂的資金空轉(zhuǎn)。美國創(chuàng)造債務(wù)與投資生產(chǎn)性資產(chǎn)無關(guān)。14年來,債務(wù)與國內(nèi)生產(chǎn)總值(GDP)之比翻了一番,這清楚地表明,所有的印刷貨幣并沒有流入實體經(jīng)濟,而是在支撐一個破產(chǎn)的金融體系,這個體系一直保留著這些錢來支撐自己資不抵債的資產(chǎn)負債表,并用幻想中的錢來回報高管們。

印鈔養(yǎng)肥企業(yè)高管

印出來的鈔票還流向了效率低下的大型企業(yè),這些企業(yè)利用資產(chǎn)負債表的杠桿作用,總借款從2006年的3萬億美元增加到今天的7萬億美元。同期,美國企業(yè)在股票回購上的支出超過了6萬億美元。因此,公司沒有投資于這項業(yè)務(wù),而是借錢回購自己的股票,目的是通過期權(quán)和股票來抬高股價和高管薪酬。

這是最高程度的傲慢。不是為了發(fā)展業(yè)務(wù)而投資,相反,要把公司杠桿化到極致,抬高股價,抬高高層的薪酬。這種企業(yè)的傲慢會不受懲罰嗎?高管們幾乎不會在地獄里把一塊巨石推到山上,但當(dāng)美國和全球經(jīng)濟崩潰、社會動蕩蔓延時,窮人不會善待富人。

建立在現(xiàn)代貨幣理論 (MMT)上的全球沙堡

依靠毫無價值的債務(wù)支撐的全球沙堡絕對會崩潰。時機總是很棘手的,而中央銀行已經(jīng)完成了自2006年以來最出色的魔法行動。

通過將全球債務(wù)從2006年的125萬億美元增加到今天的270萬億美元,它們讓世界充斥著如此多毫無價值的貨幣,以至于幾乎沒有人明白,創(chuàng)造出來的都是假貨幣和假財富。

實際上,沒有人理解這一點,甚至那些相信MMT或現(xiàn)代貨幣理論是萬能的諾貝爾獎得主也不理解。你很好奇,怎么會有人相信憑空創(chuàng)造金錢就能創(chuàng)造財富。但既然這么多人已經(jīng)從中受益,為什么還要擔(dān)心呢?

精英階層變得超級富有(用假幣來衡量),大眾的生活水平也隨著汽車或Iphone等電子產(chǎn)品的增多而明顯提高。很少有人意識到這一切都來自債務(wù)。要么是個人債務(wù)增加,要么是政府借款增加。

歷史上最大的騙局

你可以在很長一段時間內(nèi)愚弄大多數(shù)人,可悲的是,這個世界只會意識到,這一切之所以成為可能,是因為這是歷史上最大的騙局。查爾斯·龐茲(Charles Ponzi)或伯納德馬多夫(Bernard Madoff)與這起大騙局相比,簡直就是小巫見大巫。

小雞們很快就會自食其果。時機總是很棘手的。這一切都可能很快發(fā)生。或者可能需要1-2年的時間。有預(yù)測稱,銀行和貨幣將在2020年底前崩潰。大多數(shù)經(jīng)濟學(xué)家和銀行家認為,今天的情況有所不同,因為他們還活著。但他們很快就會再次被證明是錯的。

最后的貨幣崩潰即將到來

無論我們追溯到3世紀(jì)的羅馬帝國,還是1720年前后的約翰·勞(John Law),我們都能看到歷史是如何反復(fù)重復(fù)的。幾乎所有的經(jīng)濟崩潰都會導(dǎo)致貨幣的全面貶值。我們現(xiàn)在正處于全球貨幣崩潰的最后關(guān)頭。自1971年以來,所有主要貨幣的實際購買力(黃金)都下降了97-99%。1971年8月15日是貨幣體系的重要日子。當(dāng)時,尼克松總統(tǒng)宣布美元跟黃金脫鉤,不再以黃金作為擔(dān)保。

隨著黃金不再支持貨幣體系,不負責(zé)任的政府發(fā)行無限量的債務(wù),這是當(dāng)前貨幣體系終結(jié)的開始。貨幣”競相逐底”(race-to-bottom)的第二階段始于21世紀(jì)初,此后所有貨幣都下跌了80-85%。

黃金失去支撐作用

金價在2011年達到了一個暫時的峰值,在2016年又恢復(fù)了上升趨勢。自2006年以來印出的大量鈔票,到2020年還在加速增加,但這些錢還沒有恰當(dāng)?shù)胤从吃邳S金價格上。但這就是接下來要發(fā)生的事情。

對于西方國家來說,貨幣崩潰的前景從未如此之大,這意味著黃金的前景絕對是非常光明的。

沒有實物儲備來支撐紙黃金

但影響金價的因素還有很多。在期貨市場和倫敦金銀市場協(xié)會(LBMA)系統(tǒng)中,實物黃金嚴重短缺。當(dāng)黃金價格上漲,黃金持有者要求實物交割時,將沒有黃金可用于結(jié)算紙質(zhì)債權(quán)。只有兩種可能的結(jié)果。LBMA體系的違約也將意味著銀行的全面崩潰。他們將試圖用紙幣來解決索賠問題,但這最終也會導(dǎo)致違約。

當(dāng)然,中央銀行有可能印制數(shù)萬億美元來拯救銀行,以便它們能夠購買黃金。問題是,目前的價格無法買入黃金,除非以當(dāng)前價格的倍數(shù)購買。中央銀行印的錢越多,它的價值就越低,黃金的價格也就越高。所以這是一個注定會失敗的任務(wù)。

機構(gòu)黃金買入

另一個重要因素是,全球金融資產(chǎn)中只有0.5%是實物黃金。隨著通貨膨脹加劇,股票、債券和房地產(chǎn)等泡沫資產(chǎn)崩潰,私人和機構(gòu)投資者都想持有黃金。金融機構(gòu)將需要黃金來抵御通脹和風(fēng)險。假設(shè)一個機構(gòu)想要購買價值約1.2億美元的黃金,而這一數(shù)字是所有機構(gòu)需求的幾百倍。他們將以每盎司1.9萬美元的價格獲得200公斤,而不是以每盎司1900美元的價格獲得2噸。所以他們得到了1000億美元的黃金但是價格高出了10倍。由于產(chǎn)量無法增加,更高的需求只能通過更高的價格來滿足。

當(dāng)然,全球開采出了約17萬噸黃金,其中50%是珠寶,央行儲備總量為35000噸。但以目前的價格,這些黃金中只有極小的一部分可以買到。大批量生產(chǎn)的成本將是目前價格的好幾倍。每年生產(chǎn)的黃金和廢金全部被吸收,我們已經(jīng)達到黃金的峰值。

推動金價上漲的四個因素

總而言之,推動金價上漲的將是四個極其強大的因素:

貨幣因印鈔而大幅貶值

倫敦金銀市場協(xié)會和期貨市場黃金嚴重短缺

新入市的主要私人和機構(gòu)黃金投資者

以目前的價格,只有少量的黃金可供使用

大量的貴金屬最好存放在你的居住國和金融系統(tǒng)之外。在一個破產(chǎn)的銀行系統(tǒng)中儲存財富保全資產(chǎn),無論是在銀行的普通金庫中,還是在銀行的保管箱中,都存在很大的風(fēng)險。

黃金和白銀處于加速階段。趨勢將是強勁的上升,但會有正常的調(diào)整。你能在2000美元以下購買黃金,25美元以下購買白銀的時間非常有限。

責(zé)任編輯:覃肄靈

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)