安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

本文來自 三思社,作者倫敦交易員。

本月標普500指數每日小幅上揚,連創新高。全球主流基金經理在被市場打臉后,紛紛進入FOMO模式(FOMO, Fear Of Missing Out,指投資者怕踏空行情而加碼)。

根據最新的美林基金經理調查,各大基金手里的現金已在本月大幅下降。

隨著大量資金涌入全球股市,主流基金的股票倉位也攀升至今年最高。

(但還是那句話,這個指標是反指,擁擠的交易常常賠錢)

但相比起股市的樂觀,美國的債市卻傳遞了不一樣的信號,尤其是風險敏感的杠桿貸款。

CLO被拋售,下一個雷?

近幾個月來,美國杠桿貸款的結構化衍生工具CLO價格持續下跌,引發市場和媒體的關注。

很多讀者不熟悉CLO,這里介紹一下背景。

08年金融危機后,捅出了次貸危機婁子的美國居民持續去杠桿,如今已降至74.6%。

與此同時,美國企業部門的債務規模卻在快速擴張,整體杠桿率已經攀升至74%。

而企業債務中增速較快的杠桿(高風險)貸款,尤其引人矚目。

杠桿貸款(leveraged loan),是金融機構對低信用評級企業發放的貸款,這類企業普遍具有負債高、信用差的特征。

根據國際清算銀行(BIS)的統計,2008年以來,全球杠桿貸款規模漲了2倍,達到1.4萬億美元。但這快速增長的背后是放貸標準的弱化,在信用市場埋下了雷:

一方面,杠桿貸款對企業償債能力要求放松。

正常貸款要求企業的債務與息稅折舊攤銷前利潤比率(Debt-to-EBITDA Ratio)在1-5之間,但杠桿貸款市場中有一半以上的企業該比率高于5。

圖:杠桿貸款市場企業的Debt-to-EBITDA 比率大幅抬升

為了滿足貸款對Debt-to-EBITDA 比率低于5的要求,許多企業通過會計手段將成本加回到息稅折舊攤銷前利潤(EBITDA)以降低該比率,從而成功獲得貸款。

瑞銀一篇研究報告指出,2018年利用杠桿貸款并購的企業平均的Debt-to-EBITDA比率是5.6倍,如果扣除加回的成本,該比率會上升到7。

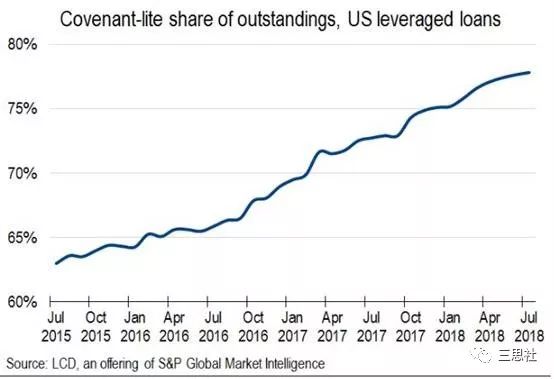

另一方面,杠桿貸款的投資者保護條款已大幅減弱。低門檻(Covenant-lite)貸款現已占市場存量的80%,創歷史新高。

熟悉的配方,熟悉的味道

當前企業杠桿貸款市場的現狀,不免讓人聯想到07年的美國次級按揭貸款市場。

這兩個市場存在很多相似的特征:比如貸款人信用記錄差、現金流脆弱;又比如貸款大幅增長、但放貸標準減弱。

根據英國央行的數據,2018年的杠桿貸款規模已接近2006年的美國次貸。

目前,全球50%以上的杠桿貸款由擔保貸款憑證(CLO)持有。CLO將這些貸款重組打包,并分割成許多不同“層級”(tranches)產品,再出售給不同偏好的投資者。

歷史總是出奇的相似,如今的CLO幾乎是催生07年次貸危機的衍生工具--擔保債務憑證(CDO)的翻版。區別在于07年的CDO以次級抵押貸款為底層資產,而現在的CLO以杠桿貸款為底層資產。

在CLO市場的機構買家中,美國、歐洲和日本的銀行是主力,其中最大買家之一Norinchukin (日本中央農林金庫)今年六月時持有CLO產品高達750億美元。

圖--全球CLO機構買家及持有份額占比的劃分

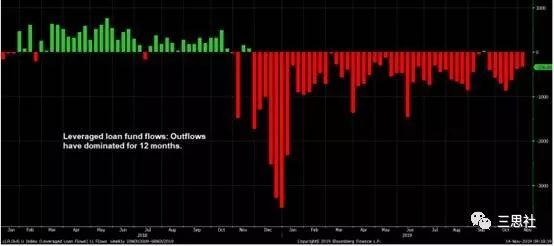

今年以來,因擔憂杠桿貸款市場風險,日本監管部門收緊了對這類高風險信用產品的投資,使得日本銀行下半年不斷減倉CLO。杠桿貸款ETF連續43周出現資金凈流出,也或許與此有關。

圖--ETF基金和共同基金連續流出杠桿貸款市場

與監管層一樣,市場也在擔心CLO是否會重蹈CDO的覆轍,并引發一輪新的債務危機。

畢竟,2008年次貸危機給美國人民的創傷實在是太深了。

CLO正醞釀新一輪債務危機?

表面上看,CLO市場與CDO市場極為相似。但是,與CDO的巨大殺傷力相比,CLO的風險似乎小很多。

首先,CDO風險集中且過于復雜,是07年次貸危機的最大推手。

07年次貸危機前,70%的CDO集中在房地產次級抵押貸款市場,還有許多CDO以其他CDO作為底層資產,被二次、三次證券化后組成更復雜的衍生品(“CDO平方”和“CDO立方”),這些衍生品放大了房價下跌的風險。

圖:來自我們去年寫得這篇<那個5年1000倍的黑天鵝獵手>

圖:電影《大空頭》截圖

與CDO不同,CLO底層資產風險分散,結構‘清晰’。

多數CLO的底層資產由分布于20-25個行業200-300個企業杠桿貸款構成,單個企業的貸款風險敞口控制在2.5%以下,因此風險比較分散。此外,CLO市場不存在復雜衍生品,也沒有像CDO那樣被金融機構當做短期融資套利的抵押品。

其次,CLO主要層級的違約率低。

基于歷史數據統計,CLO各層級產品的違約率非常低,CLO優先層的投資者幾乎沒損失本金。即使在2015-2016年經濟小型衰退期間,CLO表現也非常好。

而與之相對的,在08年金融危機期間,43%的CDO優先層(AAA級)都出現了本金損失。

美國債市的真正風險在哪里?

盡管CLO市場尚不具備引發大型債務危機的‘基因’,那么美國債市就不存在風險了嗎?

有的。

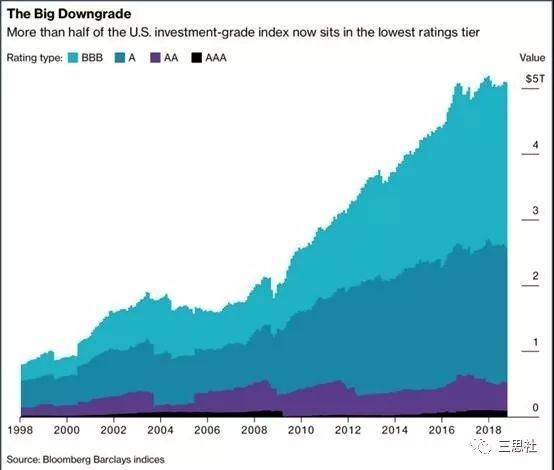

當前美國信用債存量占GDP比重已超過危機前水平,而投資級債券規模更是突破了5萬億美元。

投資級債券中,評級最低的BBB級債券占比過半,而BBB級債券距離垃圾債只差兩個評級。

根據大摩的研究,如果僅以負債率為標準,45%的BBB級債券將從投資級調低至垃圾級。

關鍵的是,美國大公司(比如蘋果)以及風險厭惡的養老金持有很多BBB級債券,但監管并不允許它們持有垃圾債。

一旦經濟衰退降臨、企業營收惡化,大批BBB債券將被降級為垃圾債。由于許多基金不能持有垃圾債,將被迫甩賣。如此下來,美國債市或出現巨大拋售潮,形成流動性緊縮。

而說到垃圾債風險,頁巖油行業不可忽視。過去幾年,這個行業曾風光無限,央行開閘放水的廉價熱錢不斷涌入,催生產能快速擴張。隨著這些財富故事的持續火熱,油氣企業發行的垃圾債占比已超15%。

然而好景不長,隨著行業熱潮消退,大多數頁巖油氣企業都陷入現金流惡化、融資鏈斷裂的困境,行業破產重組案例數量不斷攀升。

雪上加霜的是,未來2-3年,高杠桿的頁巖油行業即將迎來償債高峰期。

若油價持續低迷,油氣企業盈利不能改善,那么垃圾債市場或將重演2015/2016年油價暴跌時期的情景:信用利差大幅走闊并蔓延至BBB級債券,從而影響整個金融市場。

過去幾年,美股繁榮建立在上市公司發債回購股票的基礎上。而一旦債市出了問題,股市恐怕亦難以獨善其身。

因此,當前CLO的拋售潮或許只是浮在表層的‘雷’,而BBB級債券的降級潮才是美國債市的真正‘大雷’,值得各位投資者密切關注。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:孟然

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)