編者按:坐擁百億收入卻被439萬元債務申請重整,*ST鹽湖從國內最大的鉀肥生產企業淪落至今,發生了什么?本文分為上下兩篇,從“兩湖”合并到投資擴建,梳理*ST鹽湖投資節奏的四大失控,即效益失控、投資預算失控、資產負債表錯配和生產建設安全失控;與此同時,公司市場化債轉股方案多年難以推進,連虧兩年保殼之戰迫在眉睫。借鑒市場債轉股成功經驗,編者從重整多方利益訴求出發,亦就保殼方案的可行性深入探討。

2019年半年報顯示,*ST鹽湖實現營業收入99.31億元,較上年增加26.72%,實現歸屬于上市公司股東的凈利潤-4.24億元。*ST鹽湖盡管依然虧損,但是較上年同期減少虧損7.55億元,虧損減少的主要原因鉀肥銷量同比增加3.8萬噸,平均售價同比上漲181元/噸。

此前,*ST鹽湖公告,因無力支付泰山實業約439萬元到期債務,被債權人泰山實業向法院提出對公司進行重整的申請,并將通過重整程序清償其相應債權。

*ST鹽湖作為國內最大的鉀肥生產企業,為何整體出現持續虧損?上百億收入為何被區區439萬元的債務申請重整,重整背后深層次動因又是什么?

戰略訴求:合并前的兩大困境 資源利用率低與內耗成本高

*ST鹽湖始建于1958年,前身為“青海鉀肥廠”,公司制改造后更名為“青海鹽湖工業集團有限公司”(以下簡稱“鹽湖集團”)。1997年將氯化鉀生產經營主業重組為“青海鹽湖鉀肥股份有限公司”(以下簡稱“鹽湖鉀肥”),“鹽湖鉀肥”股票在深圳證券交易所上市。

鹽湖集團與鹽湖鉀肥均是基于察爾汗鹽湖資源進行開發。鹽湖集團與鹽湖鉀肥在合并前,存在如何提高資源利用率與如何降低內耗成本兩大訴求。

通過一次開采、分項加工、循環利用、集約化經營,綜合開發循環利用,理論上應該產生巨大的經濟效益。但當時資源利用率極低,主要體現在以下兩方面:

一是鹽湖資源開發利用率低。

察爾汗鹽湖是我國最大的可溶性鉀鎂鹽礦床,各種鹽類礦物儲量約六百億噸,除氯化鉀外,還有豐富的氯化鎂、氯化鋰、氯化鈉、氧化硼(儲量均居全國首位),此外還有溴、碘、銣等元素,整個鹽湖的開采價值超過12 萬億。2008年年底鉀肥生產對鹽湖資源的利用率僅占資源價值的5%左右。

二是資源開發循環利用率低。

公司大量生產鉀肥后,其副產品可循環再利用率,如公司生產鉀肥副產品廢鹵液可以循環體用提取金屬鎂等金屬。2010 年 3 月15 日,國務院批復了青海省柴達木循環經濟試驗區總體規劃,提及以鹽湖資源綜合利用為核心,依托察爾汗鹽湖資源綜合利用為該循環經濟試驗區的主導產業,形成資源、產業和產品多層面聯動發展的循環型產業格局。

另一方面,鹽湖集團與鹽湖鉀肥內耗成本較高。其主要體現如下兩方面:

一是兩者之間關聯交易頻繁,雙方股東利益難以平衡。

鹽湖集團和鹽湖鉀肥在水電、編織袋和藥劑供應、工程和運輸勞務、土地和房屋租賃、專利許可使用、原礦鹵水采購等方面存在關聯交易。在鹽湖資源綜合利用一期工程、二期工程和1萬噸高純優質碳酸鋰項目建成后,雙方的關聯交易還會持續增加。2008 年5 月,鹽湖集團和鹽湖鉀肥股東大會分別通過鹽湖鉀肥控股子公司鹽湖發展自2008 年起向鹽湖集團繳納礦產資源使用費3.06億元的決議。在議案的溝通過程中,鹽湖鉀肥股東認為使用費過高,而鹽湖集團股東認為近兩年鉀肥價格快速上漲,該使用費過低,雙方股東的利益難以平衡。

二是兩套班子的管理決策成本高。

在合并預案中坦誠鹽湖集團與鹽湖鉀肥均為上市公司,為維護雙方股東的利益,必須由兩套董事會、兩套經營班子進行管理。而事實上,兩公司都著眼于鹽湖資源的開發利用,機構設置重復、管理鏈條增加、決策程序繁冗,大大增加了管理成本,降低了決策效率,影響了公司的長遠發展。

戰略實施:兩大困境“破局”之道 合并與項目工程擴建

對于以上兩大困境,公司采取兩大解決措施,一方面推進鹽湖集團與鹽湖鉀肥整合,另一方面繼續加碼項目工程投資加大察爾汗鹽湖資源的進一步開發與利用。

2010年12月22日,鹽湖鉀肥吸收合并鹽湖集團預案得到監管批復。2011年3月21日,“鹽湖集團”在深圳證券交易所退市并予以注銷,“兩湖”合并后注冊更名為“青海鹽湖工業股份有限公司”。

與此同時,鹽湖集團合并前已經展開實施的較大規模投資的綜合利用項目。百萬噸鉀肥綜合利用一期計劃投資45億元,截止2011年底已經投入43.12億元;百萬噸鉀肥綜合利用二期計劃投資50億元,截止2011年底,已經投入40.51億元;金屬鎂一體化項目(百萬噸鉀肥綜合利用三期) 計劃投資200億元,截止2011年底,已投入19.12億元;ADC發泡劑工程與1萬噸碳酸鋰項目已分別投入11.93億元和5.04億元。

合并前,公司主業以單一鉀肥為主,合并后,公司由單一收入結構轉向多元收入結構。合并完成后使得存續公司通過統一平臺對鹽湖資源進行綜合開發和循環利用,實現由單一的鉀肥產品轉向鉀鹽深加工、鹽化工和氯化鎂、氯化鋰、氯化鈉等系列產品,形成相關完整的產業鏈條,實現產品的多元化。

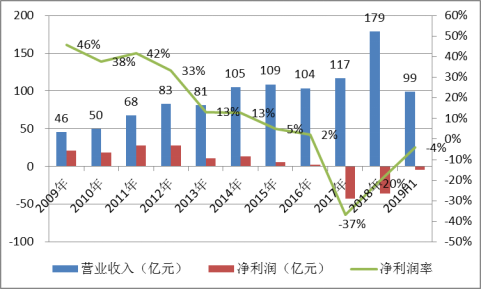

鉀肥業務收入占比由2009年的98%下降至2018年的41.65%,2019年上半年該業務收入占比為39.43 %。Wind數據顯示,公司營業收入由2009年的45.60億元上漲至2018年的178.90億元,復合增長率為16%,2019年上半年,公司營業收入為99.31億元,同比上漲26.72%。值得一提的是,公司2018年營業收入同比增長52.91%,其主要原因之一是來自貿易板塊收入。該板塊業務收入增幅高達599.84%,營業收入為28.98億元,收入占比為16.20%。2019年上半年,該板塊收入占比為21.91%。

目前,公司主營業務主要由鉀肥板塊、化工板塊、鎂板塊、鋰板塊四部分構成。其中鉀肥板塊由鉀肥分公司、青海鹽湖三元鉀肥股份有限公司、青海鹽湖元通鉀肥有限公司、青海晶達科技股份有限公司等分子公司組成,生產產品為氯化鉀;化工板塊由化工分公司(即鹽湖資源綜合利用一、二期)、青海鹽湖海納化工有限公司(PVC 一體化項目)、青海鹽湖硝酸鹽業股份有限公司、青海鹽湖海虹化工股份有限公司(ADC 一體化項目)等分子公司組成,主要生產產品為 PVC、甲醇、鉀堿、燒堿、尿素、水泥等;鎂板塊由青海鹽湖鎂業有限公司(金屬鎂一體化項目),主要產品為金屬鎂錠、PVC、鉀堿、純堿、PP、焦炭等;鋰板塊由青海鹽湖佛照藍科鋰業股份有限公司(年產一萬噸碳酸鋰),主要產品為碳酸鋰。

戰略執行:投資節奏失控的“因”與“果”

*ST鹽湖寄希望于通過合并解決內耗成本,再通過投資配套設施擴建解決資源開發與循環利用率等問題,這在某種程度是供給側的“升級改造”工程。但是,在戰略實施過程中,由于相關管理層忽略了投資節奏的把握,導致工程項目失控,其失控主要體現在效益失控、投資預算失控、資產負債表錯配以及生產建設安全失控等四個層面。四大失控的“因”,換來優質資產持續虧損被ST的“果”。

(一)投資節奏四大失控:只見規模不見效益 資產負債表出現錯配

新浪財經上市公司研究院根據公開信息不完全統計發現,其主要工程項目主要分布在鎂板塊、化工板塊和鋰板塊。在進行過激的產能擴張或工程擴建過程中,*ST鹽湖投資節奏出現較大失控的局面,其主要體現在以下四大方面。

第一,效益失控,只見規模不見效益。

新浪財經上市公司研究院根據公開資料不完全統計發現,鎂板塊、化工板塊和鋰板塊累計投入超過600億元,虧損額度超過300億元,整體虧損占比超三成以上。具體如下圖:

來源:公司公告信息整理

來源:公司公告信息整理金屬鎂一體化項目,四部分工藝已于2017年全部打通,具備10萬噸/年的金屬鎂生產能力,公開資料顯示該產能世界第一。項目配套建設了400萬噸/年選煤項目、100 萬噸/年甲醇項目、100 萬噸/年 DMTO項目、30萬噸/年乙烯法 PVC 項目、16 萬噸/年聚丙烯 PP 項目、240 萬噸/年焦化項目、80萬噸/年電石項目、50萬噸/年電石法PVC項目、120萬噸/年純堿項目以及配套供熱中心項目。據不完全統計,該項目已累計投入超過400億元,自陸續投產后發生持續巨額虧損,累計虧損高達79億元,虧損占比兩成左右。

百萬噸鉀肥綜合利用一期、二期項目,圍繞天然氣制合成氨和乙炔氣體等工藝以及鹽湖鉀、鈉資源的綜合利用,生產 22萬噸/年PVC、12萬噸/年離子膜燒堿、10萬噸/年甲醇、49萬噸/年合成氨和66萬噸/年尿素等化工產品。據不完全統計,百萬噸鉀肥綜合利用一期、二期項目已累計投入超過100億元,項目多年持續虧損,虧損超過60億元,虧損占比六成左右。

海納 PVC一體化項目生產裝置于2015年完工投產,擁有 20萬噸/年燒堿、24萬噸/年 PVC、35萬噸/年電石、200萬噸/年水泥、14萬噸/年氫氧化鎂和 2500 噸/日熟料電石渣等產品的生產能力。據不完全統計,已累計投入超過90億元,虧損超過30億元,虧損占比近四成。

此外,ADC發泡劑工程項目已經進入破產重整程序,累計投入15億元,虧損超18億元,虧損幅度高達123%。而1萬噸碳酸鋰項目前三年虧損超2億元,累計投入7億元,虧損占比近四成,值得一提的是其業績有所改善。

第二,投資預算失控,八年間預算翻倍新增200億被訴違反公司章程。

預算失控最具代表性的是金屬鎂一體化項目,從最初的200億元擴大超400億元,與最初相比,預算翻倍。

在設計之初(2010年)的總預算為200億元;2012年,新增79億元預算,項目總投資增長至279億元;2015年又新增11億元,預算變更至291億元;2017年再次新增預算約82億元,預算更改至373億元;2018年再新增60億元預算至432億元。

來源:公開信息整理

來源:公開信息整理值得一提的是,2019年9月9日,子公司鹽湖鎂業7家股東稱與公司存在股權轉讓糾紛向海西中院提起訴訟。2011年6月11日,以上原告7家股東與公司、鹽湖鎂業簽訂投資協議,投資協議約定:鹽湖鎂業金屬鎂一體化項目建設總投資200億元,建設期3年。原告等投資者還與被告簽訂了《青海鹽湖鎂業有限公司章程》。該章程明確約定,鹽湖鎂業增加或者減少注冊資本、分立、合并、對外投資、處置重大資產等重大事項的決議,除被告外,必須由原告等小股東的表決權中三分之二以上通過。后因鹽湖鎂業金屬鎂一體化項目投資額嚴重超概,項目未達到預期效果,致使原告等小股東的投資目的無法實現。基于以上理由,依據相關法律法規,7家股東向海西中院提起訴訟。

第三,資產負債表錯配,以債養工程。

2009年至2018年及2019H1,公司經營活動產生的現金流量凈額累計數為210.37億元,而主要投資項目已經超過600億元,這說明經營性資金遠不能覆蓋擴建資金需求,必將需要通過直接或間接融資渠道解決工程擴建資金需求。2009年至2018年及2019H1報告期末,有息負債分別為9.47億元、4.58億元、91.44億元、174.16億元、290.01億元、381.98億元、401.66億元、428.77億元、430.56億元、387.67億元和379.43億元。

來源:Wind

來源:Wind2009年至2018年及H1,公司經營活動產生的現金流量凈額與投資活動產生的現金流量凈額之和(CFO+CFI)分別為6.84億元、18.15億元、-51.04億元、-76.63億元、-92.43億元、-59.87億元、-42.28億元、-9.24億元、-8.23億元、64.29億元和19.03億元。

以上數據發現兩點現象,其一,2011年至2015年CFO+CFI為負且金額較大,這或說明公司此段集中擴建期,且經營性資金遠不能覆蓋需要外部融資渠道才能完成擴建;其二,自2016年后CFO+CFI為負絕對額縮小且逐漸轉正,這或說明公司擴建節奏有所放緩。

通過計算經營活動產生的現金流量凈額、投資活動產生的現金流量凈額與籌資活動產生的現金流量凈額之和(CFO+CFI+CFF)發現,2009年至2015年整體為正,這或說明公司外部融資渠道順暢,且能夠滿足公司較大規模的擴建資金需求。但是,2016年后該金額轉正為負,這或說明盡管公司擴建壓力有所下降,但是償債壓力卻有所進一步加大。這種償債壓力一方面可能是來自到期債務償還,另一方面則可能是面臨相關融資渠道收緊。

注: 經營活動產生的現金流量凈額(CFO)、投資活動產生的現金流量凈額(CFI)、籌資活動產生的現金流量凈額(CFF),數據來源于wind

第四,生產建設安全失控,工程質量存缺陷。

在工程建設與生產過程中發現,因工程質量與違規作業等使得其安全事故頻發。

2011年9月4日,金屬鎂一體化項目中,在對公寓樓項目第一層土建實施過程中,由于澆筑混凝土倒塌,致使現場作業人員6人被掩埋; 2016年9月18日,青海鹽湖海納化工有限公司,滾筒包膠打磨作業產生的火花引燃、引爆乙炔與空氣形成的爆炸性混合氣體,事故共造成7人死亡,8人受傷;2017年6月28日,因部分裝置存在設計與質量缺陷,使得車間炭黑水處理系統復位工藝管道至炭黑水槽作業時發生乙炔爆炸事故;2018年4月26日,青海鹽湖海納化工有限公司中,因電焊火花引燃流化床進口乙炔氣體,發生小型閃爆事故。

(二)投資節奏失控的“果”:折舊、利息、資產減值等拖垮利潤 增收難增利

由于效益失控、投資預算失控、資產負債表錯配、生產建設安全失控等四大失控的存在,使得公司折舊、利息費用不斷攀升,資產減值損失近年確認金額也較大。

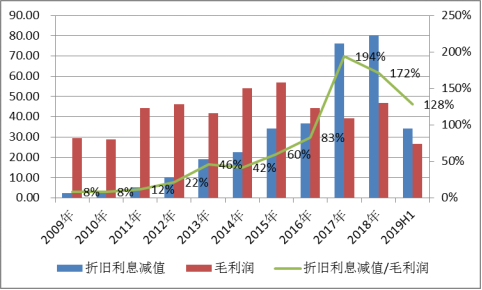

2009年至2018年及2019H1,資產減值準備分別為0.09億元、0.00億元、0.58億元、1.53億元、5.95億元、6.67億元、11.51億元、9.56億元、43.20億元、28.64億元和8.60億元,其中2017年與2018年減值損失額較大,主要系工程效益不達預期,事故停產等造成在建工程、固定資產等計提減值;同期固定資產折舊分別為1.75億元、1.91億元、3.31億元、4.79億元、6.95億元、8.44億元、12.49億元、11.82億元、19.64億元、31.10億元和15.60億元,可以看出折舊額不斷上漲,主要系在建工程項目轉固加大公司折舊計提額;同期財務費用分別為0.52億元、0.38億元、1.32億元、3.64億元、6.35億元、7.54億元、10.18億元、15.26億元、13.28億元、20.66億元和10.15億元,可以看出財務費用整體向上趨勢,主要系公司依賴債務擴建工程項目造成。

來源:Wind

來源:Wind此外,自2009年起,公司固定資產折舊、資產減值準備和財務費用三者之和與毛利潤之比比值整體不斷加大趨勢。2017年該比值高達194%,2018年及2019H1對應比值分別為172%和128%。該比值超過100%,說明公司經營性利潤被折舊、利息費用及資產減值損失等超額“拖累”。

公司營業收入近十年盡管不斷上漲,但是凈利潤率卻由2009年的46%下降至2018年的-20%,2019年上半年凈利潤率為-4%。公司凈利潤由2009年的20.92億元下降至2016年的2.10 億元,2017年至2018年分別巨虧42.88億元和36.01億元。2019年上半年虧損有所下降,凈虧損4.15億元。由于2017年及2018連續兩年虧損,2019年4月30日,公司被實施退市風險警示,并由“鹽湖股份”變更為“*ST鹽湖”。

來源:Wind

來源:Wind從以上戰略起因(兩大困境),戰略實施(合并與投資擴建),戰略執行(投資節奏失控)這三大維度,我們或能側面看到公司是如何從盈利走向持續虧損的過程。而因連虧兩年,下篇我們將聚焦*ST鹽湖迫在眉睫的保殼之戰,同時深入探討多年難以推進的債轉股方案。(文/夏蟲 編輯/陳憲)

責任編輯:公司觀察

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)