2020“銀華基金杯”新浪銀行理財師大賽,火熱報名中。即日起至9月7日,報名參賽將免費領(lǐng)取管清友、羅元裳、陳凱豐、簡七等多位大咖,總價值逾700元的精品課程禮包。【點擊領(lǐng)取】

炒股就看金麒麟分析師研報,權(quán)威,專業(yè),及時,全面,助您挖掘潛力主題機(jī)會!

如何應(yīng)對科技的整體高估值?從滲透率的角度出發(fā)【天風(fēng)策略丨滲透率專題一】

來源:分析師徐彪

摘要

核心結(jié)論:

在上周的報告《再論消費和科技的高估值——哪些能維持?哪些有風(fēng)險?》中,我們對科技股的高估值問題進(jìn)行了深入探討,幾個核心結(jié)論在于:

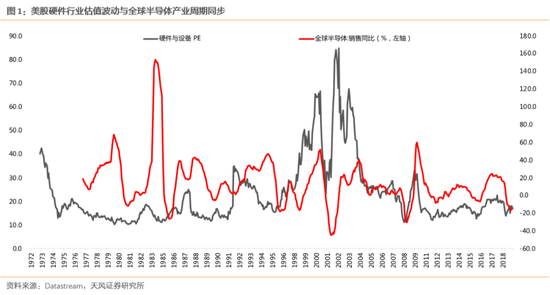

(1)科技股的業(yè)績波動(或者說產(chǎn)業(yè)周期的波動)要遠(yuǎn)大于宏觀因子的波動,因此,產(chǎn)業(yè)周期的起落是科技板塊估值泡沫變化的更核心因素。

(2)利率上行或流動性收縮對沒有業(yè)績的高估值公司不利,但不影響產(chǎn)業(yè)爆發(fā)的科技股,比如典型案例包括:99-00年的納斯達(dá)克(PC周期)、10年的中小板(智能手機(jī)周期)、13年的創(chuàng)業(yè)板(移動互聯(lián)周期)。

(3)對于成長期企業(yè)(增速>30%),買入估值對未來一年股價區(qū)分度不強(qiáng),最終都是表現(xiàn)最好的公司;對于穩(wěn)定期企業(yè)(增速在0-30%),買入估值對未來一年股價區(qū)分度較強(qiáng),買入估值較低的板塊未來一年表現(xiàn)要好于買入估值較高的板塊;

因此,在當(dāng)前A股科技板塊整體面臨無差別的高估值的情況下,市場又預(yù)期下半年的貨幣和信用回歸正常化,股市流動性面臨不如7月之前那么好的局面,的確對高估值但業(yè)績一般的股票有影響。

但是,如果能找到哪些科技細(xì)分行業(yè),未來一年業(yè)績能夠伴隨產(chǎn)業(yè)周期爆發(fā),那么當(dāng)前就可以給予更高的估值容忍度。

本篇報告,作為滲透率系列研究的總論篇,我們以“滲透率提升”為核心視角出發(fā),尋找能夠容忍高估值的細(xì)分行業(yè):

(1)為何要建立圍繞滲透率提升的行業(yè)比較框架?

(2)不同滲透率階段,公司的估值有何特點?

(3)滲透率底部提升行業(yè)的初步探索。

01

經(jīng)濟(jì)和政策周期的扁平化,

或使傳統(tǒng)的行業(yè)輪動邏輯受限

傳統(tǒng)大類資產(chǎn)配置和行業(yè)輪動研究,高度依存于宏觀經(jīng)濟(jì)與政策周期的波動,尤其在周期大開大合的階段。比如一個典型的行業(yè)輪動過程是,當(dāng)經(jīng)濟(jì)周期觸底復(fù)蘇,可能首先帶來地產(chǎn)、汽車等先導(dǎo)行業(yè)的復(fù)蘇,進(jìn)而依次傳導(dǎo)至中游周期行業(yè)和上游原材料;當(dāng)上游行業(yè)過熱,經(jīng)濟(jì)周期見頂,全行業(yè)景氣度全面回落,此時順周期屬性較弱的板塊行業(yè)(如科技、必選消費)占優(yōu)。

但近年來,由于經(jīng)濟(jì)增速降檔和周期扁平化在不斷被驗證,依賴于經(jīng)濟(jì)和政策周期的行業(yè)輪動邏輯收到一定限制。尤其2012年之后到今年新冠沖擊之前,主要的經(jīng)濟(jì)數(shù)據(jù)波動幅度在收窄,波動周期則被拉長。除了GDP穩(wěn)步降檔以外,供給側(cè)改革后的庫存周期波幅也在收窄;CPI數(shù)據(jù)在11-12年通脹壓力之后,基本維持在以2為中樞的區(qū)間里。

對于經(jīng)濟(jì)和政策高度敏感的地產(chǎn),同樣近幾年出現(xiàn)周期扁平化的現(xiàn)象。過去十年先后4輪寬松刺激中,前三輪都能明顯觀察到,房價以2.5年-3年為周期有規(guī)律地波動。但隨著近年來房住不炒基調(diào)的不斷強(qiáng)化,即使在應(yīng)對新冠的政策刺激中,也未出現(xiàn)如前幾輪的劇烈、普遍的上漲(全國百城樣本)。

經(jīng)濟(jì)周期扁平化同時對應(yīng)政策周期的扁平化。從以債務(wù)總額同比衡量的信用擴(kuò)張-收縮周期可以看到,2000年以來我們至少經(jīng)歷了六輪比較明顯的信用擴(kuò)張周期,其中2000-2003、2008-2009、2014-2016是大級別的信用擴(kuò)張;2006-2007、2012-2013屬于信用企穩(wěn)后的小級別擴(kuò)張。而本輪信用周期擴(kuò)張從2019年起,始終維持脈沖式的、應(yīng)對式的投放。上半年疫情重挫國內(nèi)經(jīng)濟(jì)并干擾了財政貨幣政策節(jié)奏,而隨著經(jīng)濟(jì)數(shù)據(jù)逐步恢復(fù),政策面也及時表態(tài)特殊時期的政策工具要適時退出。未來較長一個階段信用周期可能都會維持在一個并不寬闊的區(qū)間內(nèi)。

此外,由于疫情的影響,17年開始放緩的杠桿斜率再度抬升,結(jié)構(gòu)性的問題更加突出,尤其是風(fēng)險隱患較大的地方政府和企業(yè)部門(企業(yè)部門杠桿率快速提升,有一部分是資產(chǎn)縮水引發(fā)的被動加杠桿)。去杠桿/穩(wěn)杠桿的大背景,也是限制政策周期大收大放的客觀因素。

因此未來一個階段我們將面臨的是,由經(jīng)濟(jì)周期、政策周期驅(qū)動的風(fēng)格切換與行業(yè)輪動更加鈍化(當(dāng)然,不意味著影響完全消除)。這可能就要求我們在行業(yè)配置上,一定程度上跳脫出經(jīng)濟(jì)和政策周期的框架,去尋找其他的驅(qū)動力。

02

宏觀周期驅(qū)動的風(fēng)格鈍化,

細(xì)分產(chǎn)業(yè)趨勢成制勝關(guān)鍵

大環(huán)境上看,當(dāng)前我國正處于經(jīng)濟(jì)增速放緩+利率下行的組合中,并可能維持相當(dāng)長的一段時間,這與美國70年代之后的經(jīng)濟(jì)走勢有一定類似之處。1970年代開始,美國實際經(jīng)濟(jì)增長中樞連續(xù)下移,同時在70年代抑制高通脹而利率飆升之后,美國債收益率也進(jìn)入了漫長的中樞下移過程。

在經(jīng)濟(jì)增速降檔、實際利率中樞下移的狀態(tài)下,美股在風(fēng)格上也出現(xiàn)了一定的“鈍化”,表現(xiàn)為科技和消費的長期趨勢性占優(yōu)。1973年以來,美股年化收益最高的行業(yè)集中于消費和科技:航空國防10.9%、軟件10.8%、休閑旅游9.8%、零售業(yè)9.8%、電子設(shè)備9.4%、衛(wèi)生保健9.3%、食品藥品零售9.2%、食品飲料8.9%。

回到國內(nèi),在當(dāng)前的宏觀預(yù)期以及內(nèi)循環(huán)的政策引導(dǎo)(刺激內(nèi)需、產(chǎn)業(yè)鏈補(bǔ)短板)下,以頭部科技和消費股為主導(dǎo)的結(jié)構(gòu)性市場逐漸明朗,周期運行對風(fēng)格切換的作用鈍化。中長期來看,傳統(tǒng)經(jīng)濟(jì)部分仍然面臨內(nèi)生動能不足、外部環(huán)境不確定性高、政策方面杠桿不能上天、房住不炒的基調(diào),而新興產(chǎn)業(yè)部門,以5G、消費電子、新能源車、云計算為代表的全球科技產(chǎn)業(yè)周期共振向上。增長模式的轉(zhuǎn)變,政策主導(dǎo)加杠桿方向的遷移,最終通過相對業(yè)績趨勢的預(yù)期和兌現(xiàn),奠定中長期的相對收益。

不過隨著過去一個階段風(fēng)格上的極致演繹,當(dāng)前市場一定程度上也出現(xiàn)了估值的畏高情緒。加上信用周期的走平,全面抬估值的空間受壓制,科技和消費板塊內(nèi)部可能出現(xiàn)進(jìn)一步分化。在宏觀周期驅(qū)動的市場風(fēng)格較為“鈍化”的情況下,中觀視角的細(xì)分產(chǎn)業(yè)趨勢或成為制勝關(guān)鍵。我們需要思考的是,處于不同產(chǎn)業(yè)生命周期階段和盈利周期的細(xì)分行業(yè)(尤其是新興產(chǎn)業(yè)),市場愿意為哪一個階段繼續(xù)支付高估值,由此我們引入關(guān)于滲透率的討論。

03

滲透率視角:產(chǎn)業(yè)生命

周期的估值規(guī)律

根據(jù)產(chǎn)業(yè)周期理論,產(chǎn)業(yè)從興起到衰退一般要經(jīng)歷四個階段:導(dǎo)入期、成長期、成熟期、衰退期。一般而言,越是在早期進(jìn)入,潛在的回報率越高,但相應(yīng)的風(fēng)險也越大。以產(chǎn)品滲透率作為觀察產(chǎn)業(yè)所處生命周期的指標(biāo),則可對應(yīng)為四個階段:

導(dǎo)入期:新產(chǎn)品出現(xiàn),完成由0到1,滲透率緩慢提升;

成長期:行業(yè)迅速擴(kuò)容,滲透率加快提升;

成熟期:行業(yè)格局逐步穩(wěn)定,滲透率提升速度放緩;

衰退期:行業(yè)飽和或衰弱,滲透率不再提升或被新技術(shù)取代。

本部分我們通過回溯過去三十年幾個較為典型的技術(shù)成果,觀察在產(chǎn)品滲透率提升過程中,行業(yè)及個股的估值規(guī)律。具體選擇上我們覆蓋了幾個分支,第一是科技領(lǐng)域的技術(shù)革命,包括互聯(lián)網(wǎng)和移動互聯(lián)網(wǎng)的興起;第二是成熟消費品的細(xì)分領(lǐng)域,我們選擇了汽車中的SUV;第三是不能直接用滲透率定義,但存在類似邏輯的國產(chǎn)替代領(lǐng)域,此處選擇IC設(shè)計。

1、美股科技互聯(lián)網(wǎng)的繁榮與泡沫

互聯(lián)網(wǎng)的雛形可以追溯到1969年的阿帕網(wǎng),但其真正開始向普通大眾滲透是在90年代之后。這背后的兩股重要推動力,一個是80年代IBM引領(lǐng)PC市場,伴隨著英特爾、微軟等互聯(lián)網(wǎng)巨頭逐步奠定壟斷地位。另一個是90年代之后“萬維網(wǎng)”出現(xiàn),互聯(lián)網(wǎng)正式步入大眾化時代,互聯(lián)網(wǎng)商業(yè)模式百花齊放,共同促成了20世紀(jì)末的互聯(lián)網(wǎng)泡沫。

我們分別以互聯(lián)網(wǎng)發(fā)展歷程中硬件和軟件領(lǐng)域的代表性公司IBM、微軟為例,結(jié)合全球每百人互聯(lián)網(wǎng)用戶數(shù)和美國PC擁有率兩項數(shù)據(jù)確定滲透率提升的節(jié)點,觀察估值的變化過程。從數(shù)據(jù)上看,第一,硬件領(lǐng)域(PC等)的滲透要早于互聯(lián)網(wǎng)的應(yīng)用;第二,全球范圍內(nèi)發(fā)達(dá)國家互聯(lián)網(wǎng)滲透率領(lǐng)先于發(fā)展中國家,加速滲透的階段分別是上世紀(jì)90年代和本世紀(jì)初。

具體看滲透率提升的各階段(由于時間序列上部分?jǐn)?shù)據(jù)的缺失,此處僅作大致的階段劃分):

1980年至1990年-PC滲透初期:滲透率估計在15%以內(nèi),IBM股價穩(wěn)步上漲。

1990年至1995年-PC滲透率繼續(xù)提升,互聯(lián)網(wǎng)初步滲透:這一階段IBM股價和估值步入調(diào)整期。互聯(lián)網(wǎng)大眾化尚在初期,數(shù)據(jù)顯示1997年末發(fā)達(dá)國家互聯(lián)網(wǎng)滲透率為11%,則預(yù)計1995年之前在8%以下,微軟股價和市盈率緩慢抬升。

1995年至2000年-互聯(lián)網(wǎng)滲透率快速提升:1997年發(fā)達(dá)國家互聯(lián)網(wǎng)滲透率突破10%,互聯(lián)網(wǎng)商業(yè)模式興起,信息爆炸時代來臨,直接帶動硬件、軟件和服務(wù)領(lǐng)域市場空間爆發(fā),促成互聯(lián)網(wǎng)泡沫。這一階段IBM和微軟股價、市盈率都大幅攀升。

2000年之后,互聯(lián)網(wǎng)泡沫破滅:截至2000年末,美國PC擁有率超過50%,此后增長斜率放緩;發(fā)達(dá)國家互聯(lián)網(wǎng)滲透率突破30%,此后5年繼續(xù)快速上升后放緩。IBM估值在互聯(lián)網(wǎng)泡沫之后盤整了一個階段,2002年之后持續(xù)向下,目前已回落至1990年代估值的下方。

微軟市盈率同樣在泡沫過后盤整了一個階段,2003年之后開始持續(xù)下行,當(dāng)年發(fā)達(dá)國家的互聯(lián)網(wǎng)滲透率達(dá)到46%,并在次年突破50%。此后直到移動互聯(lián)網(wǎng)浪潮興起,微軟估值企穩(wěn)回升,2018年微軟估值回到了2000年初的盤整區(qū)間。

注:下圖中為同時展現(xiàn)股價和市盈率,將IBM和微軟股價分別除以5、除以3后作圖。

2、移動互聯(lián)網(wǎng)與智能手機(jī)

21世紀(jì)第一個十年,隨著移動通信技術(shù)的迭代,移動互聯(lián)網(wǎng)開始萌芽;00年代末到10年代初,以iPhone引領(lǐng)的智能硬件正式宣告了移動互聯(lián)網(wǎng)時代的來臨。

以移動基站建設(shè)周期和牌照發(fā)放情況來看,第三代到第五代移動通信技術(shù)大約以5年為一周期,然后傳導(dǎo)到用戶端的滲透率。并且歷代移動通信技術(shù)的革新都會帶來一次以成長股的牛市:

3G:2008年末基站建設(shè)加快→2009年1月發(fā)放牌照→2011年移動用戶滲透率達(dá)到10%。

4G:2013年中基站建設(shè)加快→2013年12月發(fā)放牌照→2015年2月移動用戶滲透率達(dá)到10%。

5G:2018年末基站建設(shè)加快→2019年6月發(fā)放牌照→截至2020年6月移動用戶滲透率在10%附近。

并且歷代移動通信技術(shù)的革新都會帶來一次以成長股的牛市。

以4G概念股富春股份為例:

2015年之前-4G初步進(jìn)入應(yīng)用階段:3G用戶滲透率在2014年9月達(dá)到峰值,此后逐步被4G替代,同時4G基站建設(shè)進(jìn)入高峰(金麒麟分析師)期。這一階段富春股份估值快速抬升,股價緩慢上漲。

2015年-4G快速滲透:2015年4G滲透率由年初的9%迅速提高至年末的30%,這一年富春股份股價和估值快速提升,即使有下半年的股災(zāi),依然在年末創(chuàng)下股價歷史高點。

2016年之后-4G繼續(xù)滲透但斜率有所放緩:股價和估值持續(xù)下臺階,再未回到2016年之前的高點。

智能手機(jī)領(lǐng)域以代表性的零部件公司歌爾股份為例:

2009年至2013年中-智能手機(jī)快速滲透:這一階段以iPhone4的出現(xiàn)為號角,智能手機(jī)滲透率在10%節(jié)點之后迅速提升并在2013年末突破50%。歌爾股份估值顯著提升bing 維持在歷史相對高位,同時股價快速上漲。

2013年之后-智能手機(jī)滲透率放緩:2013年滲透率達(dá)到55%之后增長放緩;估值下行,股價進(jìn)入波動期。直到2019年無線耳機(jī)等智能穿戴設(shè)備興起,股價和估值再度快速上行。

3、汽車行業(yè)與SUV

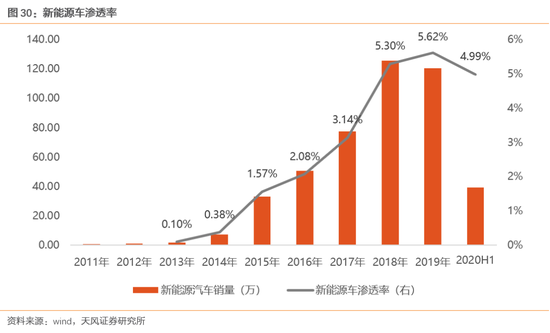

2000年以來伴隨我國城鎮(zhèn)化進(jìn)程加速、地產(chǎn)周期興起,以及居民部門可支配收入的增長,私家車保有量快速增長。反映到二級市場,汽車行業(yè)股價和估值也隨著地產(chǎn)周期起伏。近年來新能源車產(chǎn)業(yè)鏈關(guān)注度不斷提升,2019年至今板塊估值持續(xù)抬升,目前已在歷史最高分位。目前按照銷量計算,2019年新能源車滲透率為5.62%,2020年上半年為4.99%。從滲透率視角看未來新能源車板塊是否能持續(xù)獲得估值溢價,10年代初SUV的發(fā)展可以作為一個參考。

SUV行業(yè)以長城汽車為例,由于標(biāo)的A股上市時間偏短,此處結(jié)合港股和A股走勢:

2012年之前-SUV滲透初期:滲透率低于10%,長城汽車港股估值大幅波動,股價逐步抬升,10年有加速上漲跡象。

2012年至2015年初-SUV滲透率加速提升:滲透率突破10%,同時長城汽車估值抬升,股價快速上漲。

2015年之后-SUV滲透率斜率出現(xiàn)拐點:滲透率突破30%之后增速放緩,此后長城汽車股價震蕩運行,始終未能突破2015年高點。

4、半導(dǎo)體設(shè)計國產(chǎn)化

科技細(xì)分領(lǐng)域的國產(chǎn)化進(jìn)程有著類似新產(chǎn)品滲透率提升的“S”型曲線。國產(chǎn)化初期,政策資源和資金持續(xù)投入,但受制于技術(shù)壁壘,推進(jìn)過程較緩;等到突破某個臨界值之后(比如核心技術(shù)攻破,或者技術(shù)革新后的成本優(yōu)化),量能放大,推動國產(chǎn)化進(jìn)程加速;到了后期,重塑后的全球產(chǎn)業(yè)格局趨于穩(wěn)定,國產(chǎn)化率到達(dá)某個階段后放緩或走平。

我們以半導(dǎo)體產(chǎn)業(yè)鏈中目前國產(chǎn)化程度相對較高的IC設(shè)計領(lǐng)域為例,首先看上市時間較長的紫光國微:

2012年之前-我國IC設(shè)計發(fā)展初始階段(<13%):紫光國微估值快速提升,但主要是因為盈利水平較低,股價在期間窄幅波動。

2013年至2018年初-國產(chǎn)占比迅速抬升階段(13%-32%):1)2012年末我國IC設(shè)計銷售額占全球比重達(dá)到13.7%,紫光國微股價和估值開始快速抬升。2)2015年下半年至2016年受股災(zāi)影響大幅殺估值。3)2017年下半年再度抬估值,高點出現(xiàn)在2018年4月,隨后隨大盤調(diào)整。到2017年末國產(chǎn)比重突破30%,達(dá)到31.8%。

2018年至2020年上半年-國產(chǎn)占比提升放緩(>32%):直到今年7月快牛之前,估值震蕩向上但未再超過2018年初的估值高點。

國產(chǎn)化進(jìn)程中的標(biāo)志性事件也會帶來板塊即個股估值的抬升。比如2019年兆易創(chuàng)新、圣邦股份等進(jìn)入華為mate30供應(yīng)鏈名單,進(jìn)一步催化了本輪半導(dǎo)體板塊行情。

總結(jié)上述案例共性,從滲透率視角觀察產(chǎn)業(yè)生命周期與估值的關(guān)系,大概經(jīng)歷以下幾個階段:

導(dǎo)入期-估值隨滲透率逐步提升,但前景具有不確定性:行業(yè)處于初始階段,滲透率緩慢提升(一般上限在10-15%之間),此時市場估值隨市場空間逐步擴(kuò)大而提升,股價緩慢上漲。但從細(xì)分領(lǐng)域看,這一階段看行業(yè)前景可能尚不明朗,市場存在分歧。導(dǎo)入期的競爭格局較為模糊,研發(fā)成果轉(zhuǎn)化率以及企業(yè)潛在成長能力具有不確定性。

成長期-估值隨滲透率快速提升后維持高位:行業(yè)進(jìn)入成長期,市場空間打開,競爭格局逐漸明朗,出現(xiàn)了若干市占率高、議價能力高、技術(shù)領(lǐng)先的龍頭公司,產(chǎn)品滲透率快速提升(一般下限在10-15%之間,上限在30-50%之間),估值上限也因此打開。這一階段市場一致預(yù)期已經(jīng)形成,資金抱團(tuán)涌入進(jìn)一步抬升估值,股價快速上漲。且由于行業(yè)和企業(yè)盈利能力提升,能夠一定程度消化高估值,因此尤其是龍頭企業(yè)能夠在相當(dāng)長的一段時間內(nèi)維持高估值,并取得相對收益(后期由于盈利能力提升,可能表現(xiàn)為估值小幅回落,股價繼續(xù)上漲)。權(quán)衡確定性和回報率,處于成長期的細(xì)分行業(yè)參與價值最高。

成熟期-滲透率提升斜率放緩,估值回落:行業(yè)空間擴(kuò)容速度放緩,滲透率結(jié)束快速提升階段(一般為50%以后),同時新增投資和研發(fā)成本降低,企業(yè)盈利增速下降,現(xiàn)金流量和成本控制變得更加重要。此時投資者給予未來市場空間的估值溢價被打薄,同時由于盈利能力的下降,股價或面臨戴維斯雙殺。

衰退期-滲透率不再提升或者被新技術(shù)取代,維持低估值:行業(yè)完全飽和而進(jìn)入存量競爭,滲透率不再提升或者開始下降(新技術(shù)取代),此時供給側(cè)開始出清,市場主體不斷退出,估值長期維持低位。

04

從滲透率出發(fā),哪些細(xì)分領(lǐng)域

有望持續(xù)享受高估值?

綜合當(dāng)前的產(chǎn)業(yè)和政策環(huán)節(jié),我們認(rèn)為從滲透率視角尋找結(jié)構(gòu)性機(jī)會可以遵循兩條思路:第一,直接參與滲透率剛進(jìn)入快速提升階段、處于成長期的細(xì)分行業(yè)。這一階段行業(yè)前景明朗,市場形成一致預(yù)期,資金抱團(tuán)進(jìn)入;估值雖然偏高,但企業(yè)盈利預(yù)期開始兌現(xiàn),能夠消化高估值。

第二,參與滲透率尚處于初始擴(kuò)散階段,但確定性較高的領(lǐng)域(比如國家政策大力支持,或者走國產(chǎn)化替代邏輯)。

按照這兩層思路,我們列舉幾個目前符合條件的代表性細(xì)分領(lǐng)域:5G設(shè)施及應(yīng)用、TWS耳機(jī)、新能源車、半導(dǎo)體設(shè)備。

1、5G:滲透率到達(dá)10%臨界值附近

以基站建設(shè)情況來看,參考此前3G和4G產(chǎn)業(yè)周期,當(dāng)前5G尚處于初始建設(shè)階段。作為新基建的核心領(lǐng)域之一,5G基礎(chǔ)設(shè)施兼具穩(wěn)增長和改革轉(zhuǎn)型雙重使命,大概率也將成為十四五戰(zhàn)略新興規(guī)劃的重點方向,步入加速發(fā)展階段;5G的相關(guān)應(yīng)用領(lǐng)域也有望加快滲透(基站建設(shè)指標(biāo)領(lǐng)先于5G滲透率指標(biāo))。以電信和移動公布的數(shù)據(jù)來看,目前以5G用戶/總移動用戶數(shù)衡量的滲透率大概在10%的臨界值附近。

2、TWS:剛剛進(jìn)入加速滲透階段

由蘋果Airpods帶動的TWS耳機(jī)產(chǎn)業(yè)過去兩年發(fā)展迅猛,用戶認(rèn)可度不斷提升,出貨量逐季增長,2016年至2019年出貨量年化增速達(dá)到141%。如果按照TWS出貨量/當(dāng)年智能手機(jī)出貨量來簡單計算滲透率,2019年度大約是9.37%,正處于快速成長階段。目前TWS的存量市場蘋果仍占據(jù)半壁江山,國內(nèi)的小米等廠商正快速突圍可穿戴設(shè)備領(lǐng)域,未來市場空間可觀。

3、新能源車:滲透率仍在初始期

新能源車是國家戰(zhàn)略新興產(chǎn)業(yè)規(guī)劃確立的五大方向之一,也是2011年以來中央政府采取廣泛補(bǔ)貼政策的重點支持領(lǐng)域。以新車銷量計算,2019年末新能源車滲透率只有5.62%,2020年上半年為4.99%,尚處于初始滲透階段。上半年由于疫情的影響,耐用品消費領(lǐng)域受到較大沖擊。后續(xù)隨著經(jīng)濟(jì)活動逐步恢復(fù),加上政策面對家電、汽車等消費領(lǐng)域的刺激和補(bǔ)貼,新能源車銷量有望快速復(fù)蘇,并逐步提高滲透率。

4、半導(dǎo)體設(shè)備:產(chǎn)業(yè)鏈上國產(chǎn)化攻堅環(huán)節(jié)

半導(dǎo)體作為去年以來表現(xiàn)最好的科技板塊之一,主要驅(qū)動力在于行業(yè)本身景氣度向上。新冠影響之前,出貨量代表的需求端拐點大概也出現(xiàn)在19年初,因此產(chǎn)業(yè)鏈各環(huán)節(jié)都取得了不錯的漲幅。但從國產(chǎn)化視角來看,相對于設(shè)計和制造環(huán)節(jié),目前上游設(shè)備類的國產(chǎn)替代邏輯還未充分演繹。目前我國主要的半導(dǎo)體設(shè)備國產(chǎn)化率都在20%以下,部分細(xì)分領(lǐng)域甚至低于10%,中長期來看空間非常廣闊。

05

核心結(jié)論

1、為何引入滲透率視角的橫向比較

經(jīng)濟(jì)降檔和周期扁平化的趨勢下,由經(jīng)濟(jì)周期、政策周期驅(qū)動的風(fēng)格切換與行業(yè)輪動有所“鈍化”。此時,中觀層面的細(xì)分產(chǎn)業(yè)趨勢或成為制勝關(guān)鍵。伴隨過去一個階段風(fēng)格上的極致演繹,以及下一階段可能出現(xiàn)的信用周期走平甚至收縮,繼續(xù)全面抬估值的空間受限,我們需要思考的就是,市場愿意為什么樣的行業(yè)與個股繼續(xù)支付高估值。當(dāng)前新一輪科技浪潮方興未艾,新興產(chǎn)業(yè)發(fā)展階段不一,我們由此引入產(chǎn)業(yè)生命周期的概念,通過滲透率指標(biāo),探討細(xì)分行業(yè)在各發(fā)展階段的估值規(guī)律。

2、滲透率提升過程,龍頭估值如何演變?

根據(jù)產(chǎn)業(yè)周期理論,產(chǎn)業(yè)從興起到衰退一般要經(jīng)歷四個階段:導(dǎo)入期、成長期、成熟期、衰退期。以滲透率指標(biāo)為錨,我們回溯了過去三十年幾個較為典型的技術(shù)成果,包括科技領(lǐng)域的互聯(lián)網(wǎng)和移動互聯(lián)網(wǎng),消費品領(lǐng)域的SUV,以及與滲透率具有類似邏輯的國產(chǎn)化進(jìn)程中的IC設(shè)計。整體來看,導(dǎo)入期和成長期都具備估值紅利,但成長期的估值空間更大,且確定性更高。

新產(chǎn)品或新技術(shù)導(dǎo)入期,滲透率緩慢抬升(上限為10-15%)。但由于此時行業(yè)競爭格局較為模糊,因此個股估值和股價更多呈現(xiàn)為緩慢抬升。

新產(chǎn)品或新技術(shù)進(jìn)入成長期,滲透率開始加速抬升(一般下限在10-15%之間,上限在30-50%之間)。這一階段競爭格局逐漸明朗,市場一致預(yù)期形成,因此股價和估值快速上行。且由于行業(yè)和企業(yè)盈利能力提升,能夠一定程度消化高估值,因此龍頭企業(yè)能夠在相當(dāng)長的一段時間內(nèi)維持高估值,并取得相對收益。

3、滲透率視角出發(fā),哪些板塊有望繼續(xù)享受估值溢價?

滲透率視角尋找結(jié)構(gòu)性機(jī)會可以遵循兩條思路:第一,直接參與滲透率剛進(jìn)入快速提升階段、處于成長期的細(xì)分行業(yè);第二,參與滲透率尚處于初始擴(kuò)散階段,但確定性較高的領(lǐng)域(比如國家政策大力支持,或者走國產(chǎn)化替代邏輯)。代表性的細(xì)分領(lǐng)域包括:

5G:目前滲透率達(dá)到10%臨界值附近,政策扶持下確定性較高;

TWS:2019年發(fā)展迅猛,滲透率接近10%,處于成長階段的初期;

新能源車:目前滲透率5%附近,仍處于初始滲透期,同樣有較大力度的政策支持;

半導(dǎo)體設(shè)備:半導(dǎo)體上游領(lǐng)域國產(chǎn)化進(jìn)程相對滯后。

風(fēng)險提示:經(jīng)濟(jì)恢復(fù)不及預(yù)期,全球經(jīng)貿(mào)及政治摩擦加劇,疫情及疫苗研究不確定性等。

免責(zé)聲明:自媒體綜合提供的內(nèi)容均源自自媒體,版權(quán)歸原作者所有,轉(zhuǎn)載請聯(lián)系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內(nèi)容涉及投資建議,僅供參考勿作為投資依據(jù)。投資有風(fēng)險,入市需謹(jǐn)慎。

責(zé)任編輯:陳志杰

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)