2020“銀華基金杯”新浪銀行理財師大賽,火熱報名中。即日起至9月7日,報名參賽將免費領取管清友、羅元裳、陳凱豐、簡七等多位大咖,總價值逾700元的精品課程禮包。【點擊領取】

3個消息,預示周一A股會上漲?房地產座談會內部細節如何看出A股市場長期趨勢?美聯儲變換打法,如何作用在國內市場?來新浪理財大學,聽《董小姐解讀財經新聞》,帶你讀懂新聞背后的邏輯!

今日直播:

【海通策略】繼續向北(荀玉根(金麒麟分析師)、吳信坤(金麒麟分析師))

核心結論:①借鑒霍華德·馬克思《周期》,用估值和市場情緒衡量股市所處的位置,市場整體水溫60度附近,部分行業偏熱。②宏觀流動性偏松格局沒變只是力度變小、微觀資金入市繼續,庫存周期和政策發力推動基本面回升。③牛市3浪上漲趨勢未變,市場繼續向北,階段性配置均衡,重視券商。

繼續向北

最近一周A股震蕩小漲,滬深300指數逼近7月中高點。7月中以來市場整體橫盤震蕩已經1個半月,有人擔心市場上漲乏力,擔憂主要集中在兩個方面:一是宏觀流動性可能已經開始轉向收緊,二是A股已經不便宜。對于第一個問題,我們在《流動性變了嗎?-20200816》、《回應市場三大疑慮-20200823》分析過,結論是宏觀流動性寬松方向未變、只是力度減小,微觀流動性仍然充裕。對于第二個問題,我們近期報告也有所分析,本文再進一步分析。其實討論股市貴不貴的核心是分析股市是否已經處于高位。霍華德·馬克思在《周期》中指出:“我們通常難以預判市場的頂部和底部,但我們可以通過估值和投資者行為,來判斷市場處于周期中的位置。”因此,我們通過估值和情緒指標來看市場整體和各個行業處于什么階段,熱度有多高。對市場整體的觀點,我們維持牛市3浪上漲的判斷,市場繼續向北。

1.當前市場整體熱度中等略高

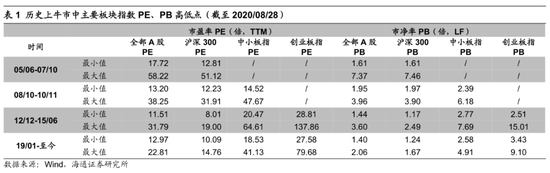

對比歷史牛市,目前絕對估值處于中等略偏高水平。我們首先通過絕對估值水平來衡量當前市場的熱度,回顧歷史觀察A股在最近三輪牛市(05/06-07/10、08/10-10/11、12/12-15/06)上行周期中,全部A股、滬深300、中小板指、創業板指的PE(TTM,后同)和PB(LF,后同)的變化情況。①從全部A股來看,三輪牛市PE分別從17.7倍上升到58.2倍、13.2倍到38.3倍、11.5倍到31.8倍,本輪牛市從13倍升至目前22.8倍,處于05年以來從低到高的分位數為75%。三輪牛市PB分別從1.61倍上升到7.37倍、1.95倍到3.96倍、1.44倍到3.60倍,本輪牛市從從1.40倍升至目前2.06倍,處于05年以來從低到高的分位數為46%。②從滬深300指數來看,三輪牛市PE分別從12.8倍上升到51.1倍、12.2倍到31.91倍、8.0倍上升到19.0倍,本輪牛市從10.1倍升至目前14.8倍,處于05年以來從低到高的分位數為65%。三輪牛市PB分別從1.61倍上升至7.46倍、1.97倍到3.90倍、1.17倍到2.49倍,本輪牛市從1.24倍升至目前1.67倍,處于05年以來從低到高的分位數為45%。③從中小板指來看,08/10-10/11牛市PE從14.5倍上升至47.7倍,12/12-15/06牛市從20.5倍上升至64.6倍,這輪牛市從18.5倍上升至目前41.1倍,處于08年10月以來從低到高的分位數為81%。前兩次PB從2.39倍上升至6.18倍、2.77倍到7.69倍,這次從2.58倍上升至目前4.91倍,處于08年10月以來從低到高的分位數為70%。④從創業板指來看,12/12-15/06牛市PE從28.81倍上升至137.86倍,PB從2.51倍上升至15.01倍,本輪牛市PE從27.58倍上升至79.68倍,PB從3.43倍上升至9.10倍。

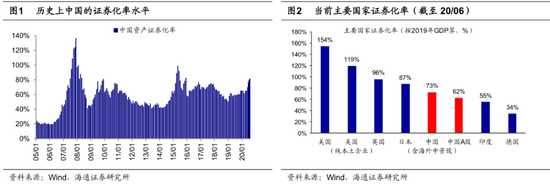

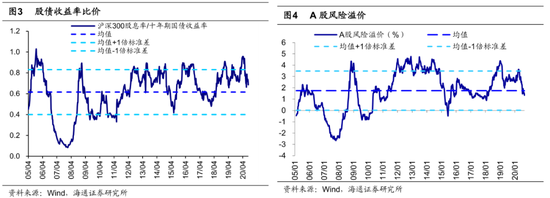

當前A股相對估值水平處于中等水平。從絕對估值來看,當前A股大致處于歷史的中等偏高水平,但由于當前市場的利率水平較低,所以需要進一步觀察A股的相對估值水平,我們分別從證券化率、股債收益比、風險溢價率這三個角度來衡量市場的相對估值水平,得到目前A股的相對估值處在歷史的中等偏低水平。第一,證券化率。我們通過計算“逐月A股總市值/當年GDP”來衡量中國的資產證券化水平變化,觀察最近三輪牛市中國資產證券化率的高點,05/06-07/10牛市資產證券化率在07年底達到了最大值136%,08/10-10/11牛市中在09年底達到了最大值81%,12/12-15/06牛市中在15年5月達到最大值99%,目前約80%。進一步橫向對比其他發達國家,截至20年6月美國的證券化率為154%,英國的證券化率為96%,日本的證券化率為87%。第二,股債收益比,我們通過“滬深300股息率/十年期國債收益率”這個指標來衡量股債收益比,觀察最近三輪牛市中股債收益比的低點,05/06-07/10牛市股債收益比在07年10月達到最小值0.11,08/10-10/11牛市股債收益比在09年7月達到最小值0.35,12/12-15/06牛市股債收益比在15年5月達到最小值0.42,當前(截至20/08/28)股債收益比為0.69,對應05年以來由高到低的分位數為47%,股市性價比優于債市。第三,風險溢價率,我們通過“1/全部A股PE-十年期國債收益率”這個指標來衡量股市風險溢價率,通常估值水平越高則風險溢價越低,因此我們觀察最近三輪牛市頂點前后風險溢價率的低點,05/06-07/10牛市風險溢價率在07年10月達到最小值-2.66%,08/10-10/11牛市風險溢價率在09年7月達到最小值-0.84%,12/12-15/06這輪牛市風險溢價率在15年6月達到最小值-0.48%,當前(截至20/08/28)風險溢價率為1.34%,對應05年以來由高到低64%分位。

從情緒指標看市場熱度,交易指標類似60度左右水溫。我們進一步從情緒層面看市場熱度。第一,換手率,最近三輪牛市中上證綜指達到最高點前后時間區間內周換手率的高點:07/08周換手率達1078%,09/06周換手率達746%, 15/05周換手率達847%,最近一周全部A股的周換手率為528%。第二,漲停個股數,最近三輪牛市高點前后周漲停個股占比:05/06-07/10牛市07年8月周漲停個股占比達3.1%,08/10-10/11牛市09年8月周漲停個股占比達2.2%,12/12-15/06牛市15年5月周漲停個股占比達11.9%,最近一周漲停板個股占全部A股的比重1.4%,與歷史高點仍有一定距離;第三,從溢價角度看,我們通過分級基金B的溢價率來衡量目前市場的熱度。分級基金的B份額可以在公開市場交易,因此B份額有兩個價格指標,一是在二級市場上的交易價格,二是該份額的實際凈值,價格和凈值的差額除以凈值就是溢(折)價率,而當市場較熱時,溢價率往往會走高。我們選取市場上成交量較大的券商B(150201.SZ)作為觀察指標,券商B的五日平滑溢價率今年8月以來(截止8月28日)的平均值為0.98%,14年以來的歷史均值為9.87%,對應14年以來由低到高的分位數為9%,處在歷史較低水平。第四,從融資余額看,回顧歷史,12/12-15/06這輪牛市中融資余額占自由流動市值比重從14年6月1.9%攀升至最高點15年6月的4.7%,當前2.4%,對應12年以來從低到高75%分位;融資買入額占A股成交金額比重也從14年5月9.1%攀升至最高點15年3月的19.3%,當前為8.7%,對應12年以來從低到高58%分位。

2.從估值和情緒指標看行業熱度

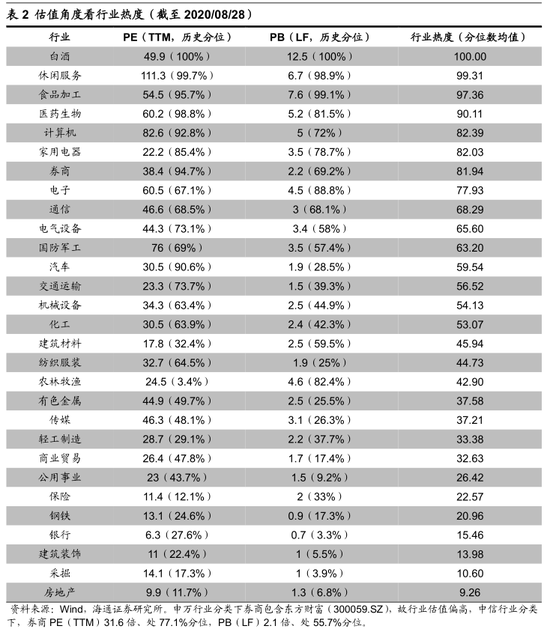

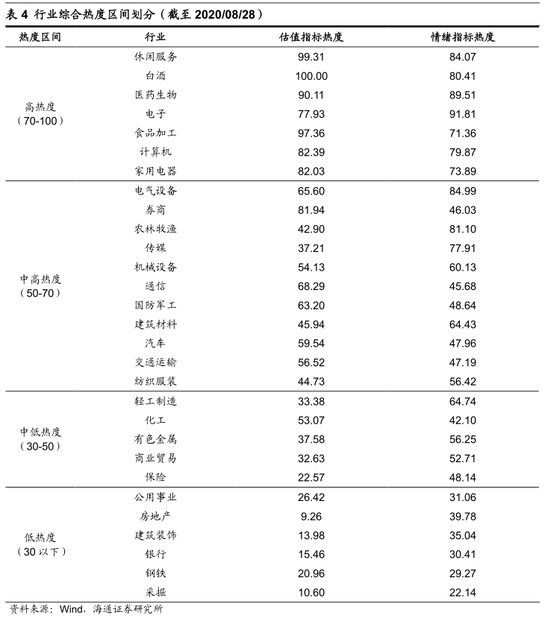

估值角度看,白酒、休閑服務、食品加工等熱度居前,房地產、采掘、建筑裝飾等熱度靠后。在使用估值指標看申萬行業熱度中,我們根據市盈率PE(TTM,下同)、市凈率PB(LF,下同)的歷史分位數來刻畫,每個行業取PE、PB的分位數均值,將熱度區間分為四類:70-100度、50-70度、30-50度、30度以下,分別對應高熱度、中高熱度、中低熱度和低熱度。截至2020/08/28,行業熱度前五的行業分別為:白酒、休閑服務、食品加工、醫藥生物、計算機。具體來看,白酒PE/PB為49.9/12.5倍,08年10月來均值為25.8/6.2倍,分別處08年10月來從低到高100.0%/100.0%歷史分位;休閑服務PE/PB為111.3/6.7倍,均值48.3/3.9倍,處99.7%/98.9%分位;食品加工PE/PB為54.5/7.6倍,均值34.9/4.9倍,處95.7%/99.1%分位;醫藥生物PE/PB為60.2/5.2倍,均值39.0/4.4倍,處98.8%/81.5%分位;計算機PE/PB為82.6/5.0倍,均值54.9/4.6倍,處92.8%/72.0%分位。行業熱度后五的行業分別為:房地產、采掘、建筑裝飾、銀行、鋼鐵。具體來看,房地產PE/PB為9.9/1.3倍,均值18.8/2.1倍,處11.7%/6.8%分位;采掘PE/PB為14.1/1.0倍,均值25.0/2.2倍,處17.3%/3.9%分位;建筑裝飾PE/PB為11.0/1.0倍,均值17.9/1.9倍,處22.4%/5.5%分位;銀行PE/PB為6.3/0.7倍,均值7.6/1.3倍,處27.6%/3.3%分位;鋼鐵PE/PB為13.1/0.9倍,均值40.5/1.3倍,處24.6%/17.3%分位。

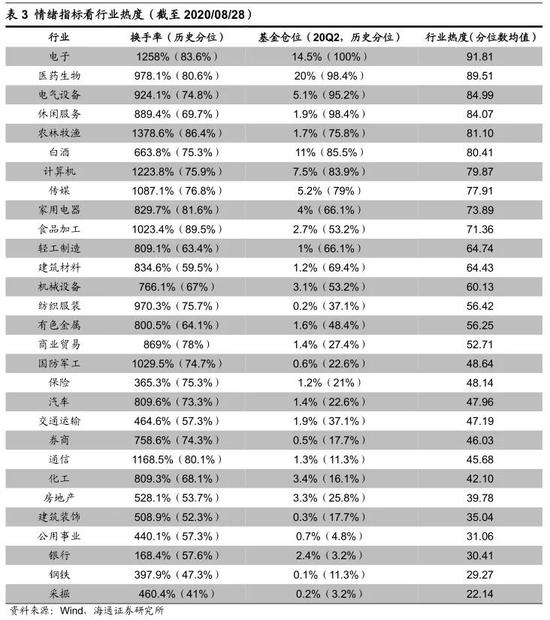

情緒指標看,電子、醫藥生物、電氣設備等熱度居前,采掘、鋼鐵、銀行等熱度靠后。我們進一步從情緒指標看申萬行業熱度,分別考察各行業換手率和基金倉位。換手率使用年初至今均值并年化調整,基金倉位使用2020Q2基金重倉股中行業市值占比,最后使用各行業換手率和基金倉位歷史分位數均值來刻畫對應行業熱度。截至2020/08/28,行業熱度前五的行業分別為:電子、醫藥生物、電氣設備、休閑服務、農林牧漁。具體來看,電子年初至今年化換手率為1258.0%、08年10月來均值為874.4%、處08年10月來從低到高83.6%歷史分位,基金倉位占比為14.5%、處08Q3來從低到高100.0%歷史分位、相對于滬深300超配5.4%;醫藥生物換手率978.1%、均值681.0%、處80.6%分位,基金倉位20.0%、處98.4%分位、超配10.5%;電氣設備換手率924.1%、均值738.8%、處74.8%分位,基金倉位5.1%、處95.2%分位、超配2.6%;休閑服務換手率889.4%、均值741.7%、處69.7%分位,基金倉位1.9%、處98.4%分位、超配0.7%;農林牧漁換手率1378.6%、均值879.9%、處86.4%分位,基金倉位1.7%、處75.8%分位、低配0.6%。行業熱度后五的行業分別為:采掘、鋼鐵、銀行、公用事業、建筑裝飾。具體來看,采掘換手率460.4%、均值659.2%、處41.0%分位,基金倉位0.2%、處3.2%分位、低配0.9%;鋼鐵換手率397.9%、均值578.2%、處47.3%分位,基金倉位0.1%、處11.3%分位、低配0.4%;銀行換手率168.4%、均值256.7%、處57.6%分位,基金倉位2.4%、處3.2%分位、低配11.0%;公用事業換手率440.1%、均值516.7%、處57.3%分位,基金倉位0.7%、處4.8%分位、低配1.3%;建筑裝飾換手率508.9%、均值670.5%、處52.3%分位,基金倉位0.3%、處17.7%分位、低配1.7%。

根據各行業估值、情緒指標熱度綜合判斷,處高熱度區間行業為休閑服務、白酒、醫藥生物、電子、食品加工、計算機和家用電器,處低熱度區間行業為采掘、鋼鐵、銀行、建筑裝飾、房地產、公用事業。

3. 應對策略:順勢而上

資金面+基本面雙輪驅動的牛市3浪趨勢未變。我們之前一直強調,上證綜指19年2440點=05年998點,2440點是A股第六輪牛市的起點,這輪跨度幾年的牛市有三個邏輯:牛熊周期輪回、企業盈利見底回升、大類資產偏向股市。現在處于牛市3浪上漲階段,趨勢未變,源于資金面+基本面雙輪驅動股市上漲。資金面角度看,我們前期多篇報告已分析過,宏觀流動性目前力度變小但方向未變,微觀流動性依舊充裕。今年上半年已有超6000億資金流入股市,下半年宏觀流動性偏松格局沒變,微觀資金入市繼續,預計全年資金凈流入超1.5萬億。詳見《流動性變了嗎?-20200816》、《回應市場三大疑慮-20200823》、《有多少水可以進來?——再論資金入市-20200805》。基本面角度看,我國基本面回升源于兩大動力:一是經濟周期因素,二是政策推進。當前工業企業利潤總額當月同比增速已從3月的-34.9%最低點回升到7月的19.6%,創下18年7月以來新高。從8月份的中觀高頻數據來看,經濟復蘇態勢延續:8月前25天35城地產銷量增速回升至12%,8月前23天乘聯會乘用車批發、零售銷量增速雙雙上行,分別升至9%、12%,此外工業生產穩中有升,樣本鋼企鋼材產量增速繼續走高,汽車、鋼鐵和化工等主要行業開工率同比也是漲多跌少。我們預計基本面數據下半年繼續回升,上市公司Q2/Q3/Q4三個季度單季凈利潤同比增速有望分別達-3%、13%、20%,全年A股凈利同比有望達到0-5%。我們在《牛市3浪的三大特征-20200712》中做過牛市3浪在時空兩個維度上與1浪的對比,結論是3浪上漲的時間往往持續10-15個月,最大漲幅大致在70%-180%之間。相對于牛市1浪,3浪上漲時間大約是1浪的3-5倍,3浪的長度(指數上漲的絕對值)約是1浪的2-11倍。7月中以來市場的橫盤震蕩只是事件性因素擾動所致,參考歷史上牛市3浪中的小調整,時間和空間都不大。驅動牛市3浪上漲的兩大因素未變,即資金面寬松和基本面改善趨勢未變,所以牛市3浪中期趨勢不變,真正需要擔心的風險是隨著經濟逐步復蘇,通脹壓力抬升導致貨幣政策轉向,屆時市場恐將迎來3浪上漲后的4浪回調。從歷史經驗上看,通脹上升導致貨幣政策轉向收緊,一般CPI或PPI達到3%附近可能會觸發貨幣政策收緊,以史為鑒我們認為現在開始擔憂貨幣政策收緊為時過早,明年上半年需重視。

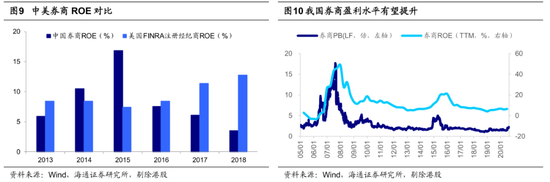

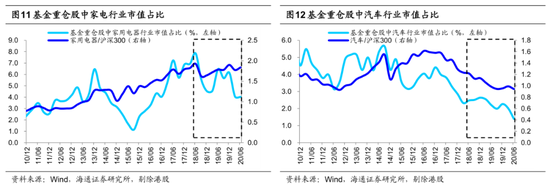

優化結構,均衡配置。《牛市擴散——2020年中期A股投資策略-20200705》以來我們一直強調下半年均衡配置,辯證地看待牛市主線與輪漲之間的關系。這次是轉型升級牛市,主線是科技+券商,類似1980-2000年的美股,產業結構升級是核心,金融結構調整是支撐,詳見《我們終將俯瞰現在——再論當前中國類似1980年代美國-20191217》。輪漲指的是,隨著經濟復蘇,前期漲幅較小的傳統行業具備補漲、輪漲的特征。展望未來的一年半到兩年,即這輪牛市的終點,科技仍是產業主線,基本面將更強,一方面得益于5G技術革命正不斷應用和推廣,另一方面新基建落地將助力相關領域崛起,其中應重點關注新能源汽車和計算機。站在當前時點,往后看到年底,我們認為券商空間比科技更大。對于券商,從短期看當前市場已進入本輪牛市3浪上漲階段,成交量放大將推高券商業績,7月A股35家上市券商合計實現營收416億元,較去年同期增長144%,凈利潤201億元,較去年同期增長227%。在前期報告《牛市3浪的三大特征-20200712》中,我們提到牛市3浪期間A股成交額有望達到1.5萬億左右,行情最熱時日成交額可能會接近2萬億,如此券商凈利潤有望維持較高增速。中期看,金改將改變券商業態,當前中國產業結構升級目標類似美國,即大力發展科技產業,融資結構也將對標,然而美國券商ROE13%、中國僅6%,我們認為金改最終將提高券商ROE,詳見《策略看好券商的邏輯-20200707》。此外,傳統行業階段性機會也要關注。三季度隨著基本面修復的趨勢逐步確認,以汽車家電為代表的早周期行業基本面回升更明顯,值得關注,且前期漲幅不大、估值和基金配置比例均較低,詳見《突發沖擊后哪些行業先回暖?——借鑒08-09年-20200513》。四季度則重點關注地產銀行等低估值板塊,一方面銀行地產的補漲需要宏觀經濟數據的支持,另一方面四季度基于排名等因素,會出現資金博弈的現象,以銀行地產為代表的板塊低漲幅、低配置、低估值,歷史上看四季度可能被資金追逐。

風險提示:向上超預期:疫情快速有效控制,國內改革大力推進;向下超預期:疫情傳播不確定性增加,中美貿易關系惡化。

責任編輯:張恒星 SF142

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)