“美股自顧自地走,偶爾的調整只是牛兒歇了歇腳。”這是《巴倫周刊》對美股的形容。然而,這只“牛兒”還能走多遠?

近日,持續了十余年的美股牛市又因黑天鵝來襲受到擾動,美股投資者又經歷了突如其來的“黑色一周”。在截至美東時間8月2日的一周內,標普500指數下跌3.10%,納斯達克指數下跌3.92%,道瓊斯工業指數下跌2.60%,標普500指數及納指均創年內最大單周跌幅。

今年納斯達克指數周線圖

今年納斯達克指數周線圖 來源:Wind

來源:Wind今年以來,美股向上勢頭良好,十年牛市在質疑聲中“未完待續”。但期間受到兩次黑天鵝事件侵擾而調頭向下,追溯黑天鵝飛來的方向,特朗普的貿易政策“畫風突變”是重要來源地。

不少市場人士預測,隨著經濟下行壓力加大、風險事件頻發,美股長牛行情已經處于頂部,牛市信仰已被“大幅透支”,牛市終結的日子“可能會延遲,但不會缺席”。

十年前,美股和A股站在相近的起跑線;十年間,二者走出了不一樣的路徑。有分析稱,美股攀升逾三倍至歷史高位,已趨見頂;A股起起伏伏,較低的估值疊加其他利好,優勢漸顯,隨著增量資金的入場和中國經濟強韌度的展現,未來有望成為全球股市的優秀選手。

美股十年長牛受政策影響大

自2009年3月美股牛市起點至今,標普500指數雖然經歷了2018年末的深V調整,但今年以來的強勁上漲,讓其快速收復失地并繼續上攻,7月連續刷新歷史最高紀錄。

據市場人士分析,此次牛市的起源和美國金融危機后的貨幣政策有密切關聯。為了應對2008年金融危機,美國采取了降息、量化寬松(QE)舉措等寬松的貨幣政策,以及擴大財政赤字等積極的財政政策,合力推升了資產價格走高。

數據顯示,自2007年9月始,美聯儲開啟降息周期,將基準利率從5.25%降到2008年10月的1%;美聯儲還啟動了QE來應對金融危機期間的流動性被動下降;擴大財政開支刺激經濟的手段也大舉執行,到2009年6月,美國聯邦財政收入為1.589萬億美元,支出卻達到 2.675 萬億美元,為2008年同期的三倍多。

美聯儲前主席伯南克曾表示,貨幣寬松就是用流動性好的資產去置換流動性不好的資產。于是股票成為優選資產之一。

寬松的貨幣政策可以改善金融條件,通過降低貨幣成本增加貨幣供應量,降低利率和借貸成本,促使公司回購股票、發行股息,對主要股指成分股企業尤為有利。而擴張性的財政政策可提振投資消費需求和就業,更多的支出和更高的消費者信心水平,有助于增厚企業銷售和利潤,改善公司基本面,從而對股市形成提振。

雖然近兩年來,美聯儲權衡通脹和資產泡沫壓力,一度收緊貨幣政策,但在特朗普減稅政策的刺激下,美國此輪牛市的時間得以延續。而美聯儲日前的“十年首次降息”以及市場對美聯儲重回寬松政策路徑的預期,成為美股此前續創新高的最大底氣。企業回購等因素也是美股走高的動力之一。

不過,越來越多的機構人士開始對美股牛市的持續性提出疑慮。有華爾街策略師表示,目前美股的歷史高位可能是一個經典的“牛市陷阱”,建議投資者在投資組合上盡量謹慎。路透社報道,目前已有一大批投資者開始大規模退出美股股票型基金,轉向固定收益類投資。

花旗研究首席全球股票策略師巴克蘭德表示,美國股票回購規模持續高企,企業并購活躍,推高了上市公司股價,但其實際買家并不是普通投資者,而是企業本身。這些因素可能暗示著股市正在縮水,牛市暗藏風險。

對沖基金Omega Advisors首席執行官庫博曼表示,目前美股牛市已經處于大幅透支狀態,并表示不會在現在的持倉上新增股票。雖然他預計美股牛市不會很快結束,但其最終將以高估值結束。

FXTM富拓首席市場策略師賽伊德指出,目前美股與貨幣政策的聯動性非常強。外圍局勢的不確定性增加,已經讓企業新投資活動放緩,薪資增長也面臨著較大壓力。如果這種狀況持續較長時間,將拖累美國經濟增長,而這將對股市造成根本性打擊。

工銀國際首席經濟學家程實表示,降息之后,如果通脹等經濟指標依然未能好轉,則會真正動搖市場對經濟的信心,前期大量累積的利空將一次性地被重新解讀為負面信號,對市場風險偏好產生沖擊,引發資產價格重估,美國或將進入調整期。

美股有強勁的基本面支撐嗎?

美股強勁的背后,是否有一個強勁的基本面支撐?

據美國國家經濟研究局(NBER)統計,到7月底,美國經濟已連續增長121個月,是自有記錄以來最長的一輪增長。但本輪經濟擴張的平均GDP增速為2.3%,遠低于此前擴張期的水平。

美國商務部新近公布的數據顯示,今年第二季度美國國內生產總值(GDP)環比折算年率增長2.1%,低于第一季度3.1%的增速,顯示出經濟動能有所下滑。

AMP資本投資公司首席經濟學家奧利弗表示,美聯儲近期推出的較寬松的貨幣政策將刺激經濟,但并不能完全抵消貿易摩擦帶來的負面影響。他稱如果貿易摩擦情況惡化,美國經濟增長速度將減慢至1%到1.5%之間,即使考慮到相關貨幣政策刺激,經濟增速也只能上升到2%左右,而非此前預期的2.5%左右。

經濟增長疲態也蔓延到一些細分領域。最新經濟數據方面,美國勞工部發布的美國上周初請失業金人數有所增加。美國7月Markit制造業PMI終值為50.4,是近十年來的低位。美國7月ISM制造業采購經理人指數(PMI)為51.2,不及預期和前值。美國第二季度核心PCE物價指數年化初值環比增1.8%,不及預期。

值得注意的是,今年年初以來,美國零售業已經有超過7500家商店關閉,高于去年全年的數字。美國零售業“倒閉潮”給相關企業蒙上了一層陰影,不景氣狀況在該行業蔓延;制造業景氣度下降、大幅裁員現象也十分顯著。

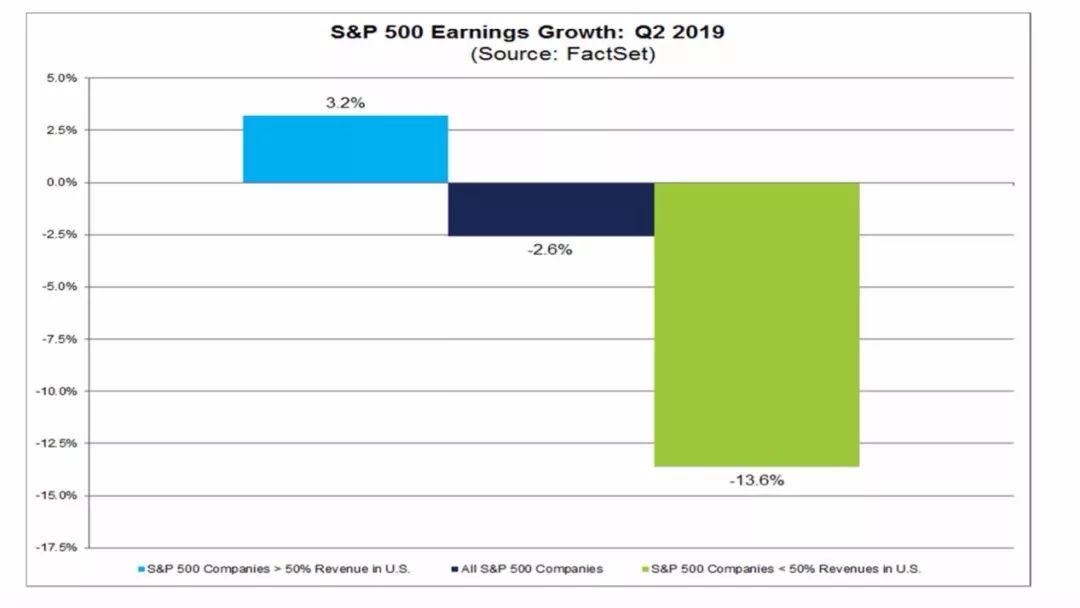

另外,企業盈利狀況也存在變數。7月起,美國企業已經陸續公布財報,企業業績沒能給市場帶來過多驚喜。據財經信息機構Factset數據顯示,在其7月26日最新的統計中,整合已經披露和未披露二季度財報的標普500指數公司,預估其整體盈利下降2.6%。營收額五成以上在美國本土的企業盈利增長3.2%,而營收額五成以下在美國本土的、國際業務敞口較大的公司下挫較為嚴重,下降幅度為13.6%。

標普500成分股二季度業績預測

來源:Factset

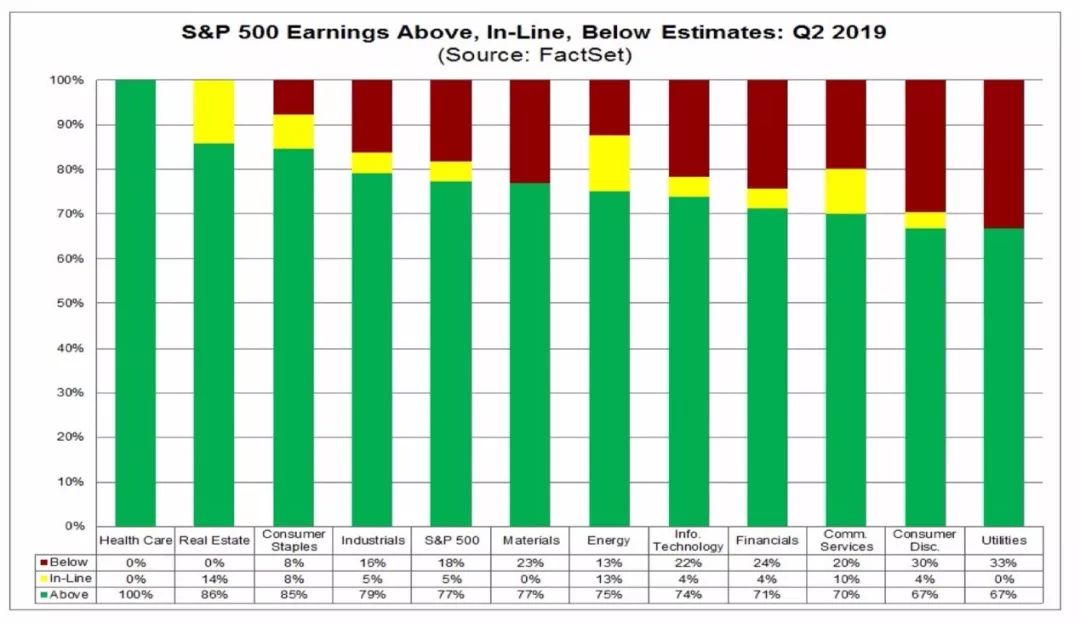

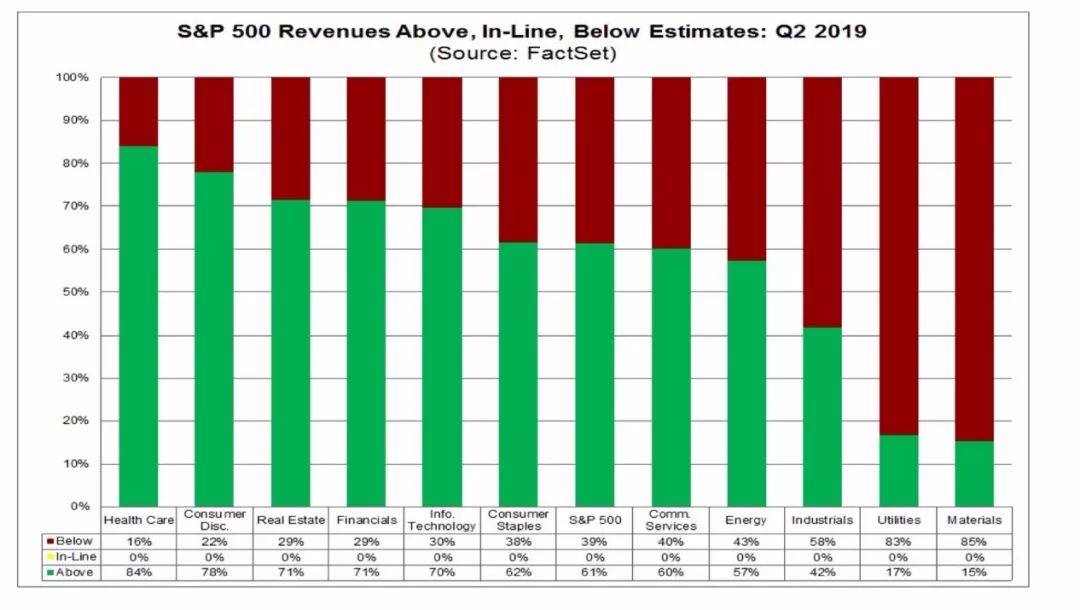

從已經披露二季度財報的公司的實際業績和預期對比狀況來看,醫療保健行業表現較好;原材料行業、公用事業表現較差。醫療保健行業盈利全部超過預期,營收超預期的個股比例也最多;公用事業領域盈利狀況不及預期的比例最大,原材料業和公用事業營收狀況不及預期的比例最大。

標普500成分股盈利與預期對比

注:綠色代表超預期,紅色代表不及預期,黃色代表和預期持平

標普500成分股營收與預期對比

注:綠色代表超預期,紅色代表不及預期

長江證券趙偉團隊發布的研報指出,美股已經與美國經濟景氣加速回落的走勢相“背離”。歷史經驗顯示,美股中長期趨勢追隨美國經濟基本面,而短期走勢容易因估值波動與經濟階段性背離。美股中長期趨勢主要由EPS主導,后者增速與美國經濟增速走勢基本一致。伴隨經濟景氣度回落,市場對美國經濟衰退的擔憂不斷升溫。紐約聯儲經濟衰退概率指數顯示,美國未來12個月發生經濟衰退的可能性達到32.9%,為2012年以來新高。

他表示,中長期來看,美股是美國經濟的“晴雨表”,趨勢追隨美國經濟基本面變化。歷史數據來看,美股中長期走勢主要由EPS主導,而美股EPS增速與美國經濟的內需(私人消費+私人投資)增速走勢基本一致。在美國經濟周期尾端,伴隨經濟增長動能回落,美股公用事業、必需消費等防御板塊一般開始跑贏大盤,金融、工業等周期板塊則往往持續跑輸大盤。

A股形成“鯰魚效應”增加活力

在A股股民眼中,美股市場就像是“別人家的孩子”。從美股牛市區間來看,A股主要股指與美股主要股指作對比,顯得有些“原地踏步”。但市場人士分析稱,A股指數的平淡,無法掩蓋顯著的結構性投資機會。大消費、醫藥生物、信息技術、先進制造等領域不乏十年十倍的大牛股。

市場人士表示,隨著中國經濟由高速增長進入高質量增長階段,經濟結構的優化,核心產業鏈中具有持續增長潛力的公司是投資制勝的關鍵。

隨著我國不斷擴大金融業對外開放程度,引進外資,市場有利于形成“鯰魚效應”增加活力。招商證券指出,8月MSCI第二次擴容將落地實施,外資流入有望延續。7月北上資金延續凈流入120億元。進入8月,A股的MSCI第二次擴容將實施生效,MSCI將于8月7日宣布指數季度調整結果,并于8月27日收盤后生效。其中的一項重要調整就是A股擴容,即大盤A股的納入比例從10%提高至15%。據其測算,此次調整將帶來被動增量資金36億美元(約合人民幣245億元),被動增量資金大概率在27日當天收盤前流入。而主動增量資金則很大程度上取決于市場環境。如果美國通脹回升,美聯儲政策或將做出調整,屆時美元走強施壓人民幣則可能對北上資金形成擾動。反之,美元指數上行動力不足,北上資金大概率將在8月進行布局。

還有分析人士表示,雖然 A股較十年前漲幅不大,但其補漲的潛力較大。從全球來看,中國經濟基本面仍較為強勁,不少新興行業料將受到資金青睞。隨著A股被納入更多的國際指數,也有望吸引更多的境外投資者前來尋找“洼地價值”。目前市場仍處于弱勢均衡狀態,在此階段建議投資者“輕指數、重個股”,8月科技股的反復活躍能否帶動指數回暖將是市場的焦點;近期白馬股爆雷事件頻發,投資者需注意規避高位白馬股的回落風險。

編輯:宋兆卿

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。責任編輯:陳悠然 SF104

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)