“越賣越貴”的李寧,不得不以降價打折保住營收大盤;因DTC轉型而庫存高企的安踏,庫存數據仍舊顯眼。

辛曉彤 | 作者

余樂 | 編輯

財經十一人 | 來源

每年3月下旬都是港股國產運動品牌“交答卷”的日子。

3月17日和21日,李寧(2331.HK)和安踏集團(2020.HK)分別公布了2022年全年業績,市場卻給出了全然不同的反應:李寧開盤即走跌,當天最低跌幅11.4%;安踏集團則一路看漲,全天漲幅達到9.23%。

這種兩極分化的反應一定程度上是受到了預期的影響。

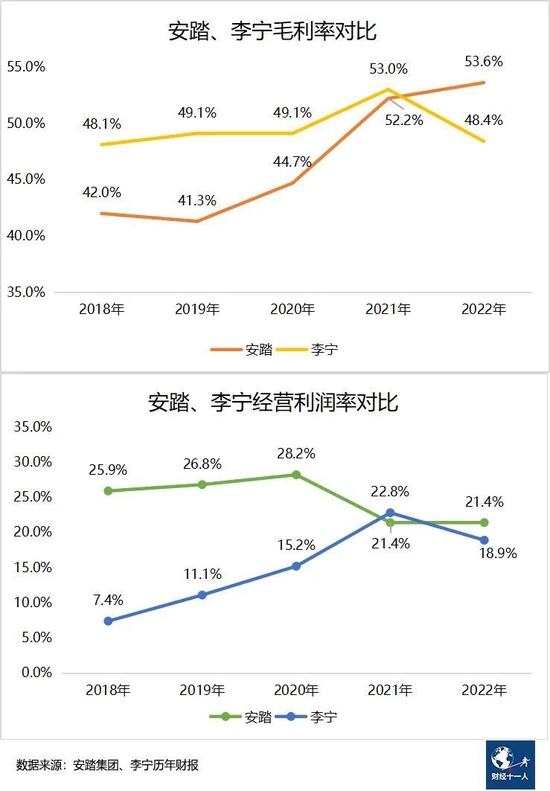

備注:毛利潤是營收減去銷售成本的利潤;經營利潤是毛利潤減去銷售、經銷、行政開支等與經營有關成本的利潤。

2022年李寧全年的凈利潤為40.6億元人民幣,低于國信證券和浦銀國際預期的41.38億元和41.9億元。招銀國際也在報告中提到,李寧的凈利潤比彭博的預期降低9%。

安踏集團的凈利潤則高于預期。此前招銀國際和浦銀國際分別預測集團凈利潤下跌4.9%和2.9%,但安踏最終收獲了0.3%的正增長至82.5億元人民幣。15.4%的凈利率也高于兩家機構預測的13.4%和13.7%。

兩家國內龍頭品牌在2022年過得都不容易。疫情三年消費力不足的情況下,消費者眼里“越賣越貴”的李寧,不得不以降價打折保住營收大盤;而2020年因DTC(直接觸達消費者)轉型而庫存高企的安踏,庫存數據仍舊顯眼。

1

李寧門店快速擴張,產品正價銷售難

一位就職于國內某家運動品牌的業內人士向《財經十一人》回憶了2022年“雙11”的情形:李寧的籃球鞋采取“降維打擊”,把價格降到跟其他品牌同一水平線,大有“讓別人無路可走”的姿態。

李寧的產品定價比國內其他運動品牌高出一個區間,當家產品籃球鞋更是如此。此番“雙11”折扣大放送,變相說明了李寧的窘境——產品動銷乏力,難以正價出售。周圍有不少消費者提到李寧折扣感人,奧萊產品更加明顯,即便是以往從不輕易打折的“中國李寧”產品線,甚至是當年一件難求“肖戰同款”,都能以不錯的折扣拿到。

李寧將產品打折歸因為“終端促銷競爭加劇”。在市場消費力不足的情況下,各品牌只能以價格讓利吸引消費者。

從公司披露的信息來看,李寧在2022年四季度零售流水錄得近20%的下降,這是疫情以來很罕見的,更不用說四季度基本倚靠“雙11”的銷售。同期安踏主品牌零售流水下跌不到10%。

李寧大部分產品線三四季度的折扣率(企業讓利給供貨商的比率)低至6折中段,2021年同期則為7折-7.5折,其中新品(三個月以內)的折扣率能達到8折,與耐克相當。

正因如此,李寧近年來效率提升的良好勢頭遭遇了阻礙,經營利潤率的下降基本是受毛利率所拖累。

盡管銷售遇阻,李寧仍然按照原先計劃進入大規模開店的模式。2022年新增門店360家,比安踏主品牌多160家,其中超過七成(265家)為直營門店。在所有新增門店中,逾半數(195家)是四季度剛剛開張的。

不過大力投入的直營門店至少在2022年沒有給到相應回報。新增的95家批發商門店,對應批發渠道營收增長15.7%,至122.6億元;但凈增的265家直營門店對應的直營渠道營收提升只有6.4%,至58.05億元。這主要是因為直營門店直接遭受疫情閉店的影響,沒有經銷商做緩沖。

李寧聯席CEO錢煒上任四年來一直強調關閉低效門店,新增高效大店,探索單店盈利模型并復制到其他門店。值得注意的是,公司在2020年疫情下凈關店537家,2021年凈新增也只有23家門店。因此,2022年李寧大舉開店的動作受到了各方關注,其中香港開設的首家門店被看作品牌出海的預演。錢煒也在財報發布會時提到,香港的業務拓展也是為進入海外市場做前期儲備,尤其是培養國際人才。

2

安踏庫存仍需解決,但情況有所好轉

安踏集團旗下的兩大品牌——安踏主品牌和FILA——對公司的營收貢獻依然高達92%。相對而言,FILA的財務表現拖了集團后腿,而本土成長起來的安踏主品牌表現還不錯。

FILA的情況其實和李寧類似,主要是疫情期間產品折扣加大。此外FILA在2022年采取了收縮戰略,門店減少70家。在FILA的全直營模式下,減少一家店所造成的收入降低更快、更明顯。

安踏集團存在已久的庫存問題,在2022年又刷新了紀錄:平均庫存周轉天數(庫存周轉一次所需的時間)達138天,是李寧的2.4倍;現金循環周期(企業在經營中從付出現金到收到現金所需的平均時間)為109天,是李寧的3.6倍。

一切始于2020年安踏主品牌的DTC(直接觸達消費者)轉型。轉型后,安踏的渠道結構發生巨大轉變,批發商貢獻占比從近六成下降至三成不到,也促使安踏的毛利率快速提升。

但是,2020年轉型之時,安踏主品牌將賣給經銷商的貨品,以庫存的形式回購了回來,而這一年正值各家降價銷庫存之際,安踏的庫存數據格外顯眼。此后,由于產品銷售狀況不佳,FILA增速減緩,安踏的庫銷比(庫存量與銷售額的比率,通常以月份計算,指在維持上一周期銷售額的前提下,現有庫存能維持幾個月的銷售)一度達到7個-8個月(李寧近些年基本在4以下,2022年為4.2)。這些情況均導致安踏集團的庫存狀況依舊沒有改善,庫存周轉天數一年多過一年。

管理層在業績發布會上表示,2022年下半年開始對FILA大舉去庫存,也是產品零售折扣明顯提升、毛利率降低的主要原因。管理層還表示,庫存管理將是2023年的重點。

3

一季度及2023全年展望

在新的一年收入指引方面,李寧管理層對于2023年的預期抱以審慎態度,預計收入和利潤率都在10%-20%之間。招銀國際在報告中提到機構對李寧預期不高,但李寧的收入指引比預期更低。

在即將過去的一季度,李寧的表現仍然欠點火候。2023年1、2月線下零售流水增長為中單位數,低于市場預期的低雙位數,且同店銷售仍在下跌,產品零售折扣和去年相比沒有太大變化。3月有望回歸雙位數增長。營收發力或許還需看下半年。

安踏這邊,機構普遍對開年的庫銷比表示滿意。管理層表示,FILA目前的庫銷比在4.6-4.7左右,安踏主品牌在4-4.5之間。管理層預測2023年安踏主品牌和FILA都會收獲雙位數增速,FILA增速將超過安踏主品牌。

能做的都在努力,剩下的就看市場復蘇情況了。

責任編輯:張海營

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)