堅定看多中國經(jīng)濟新周期和新經(jīng)濟周期,百戰(zhàn)歸來仍是少年——點評3月PMI數(shù)據(jù)

文:恒大研究院 任澤平 羅志恒

事件:3月官方制造業(yè)PMI 51.5,預(yù)期 50.6,前值50.3。3月官方非制造業(yè)PMI 54.6,預(yù)期 54.6,前值 54.4。3月官方綜合PMI 54,前值 52.9。

點評:

1、核心觀點:

最近好多老朋友告訴我,自從任澤平離開分析師行業(yè),宏觀幾無多頭,空頭盛行,市場寂寞了很多。朋友們,我們繼續(xù)旗幟鮮明堅定戰(zhàn)略看多中國經(jīng)濟新周期,看多中國改革轉(zhuǎn)型前景(參考《新時代新周期——2018年宏觀展現(xiàn)》)。愿我們,百戰(zhàn)歸來,仍是少年。以夢為馬,不負韶華。代表性觀點:2010年參與研究“增速換擋”,2014年獨立提出“新5%比舊8%好”,“5000點不是夢”,“改革牛”,2015年提出“股市海拔已高風(fēng)大慢走”“一線房價翻一倍”,“經(jīng)濟L型”,2017年提出“新周期”。

3月制造業(yè)PMI回升,季節(jié)性擾動因素消退,恢復(fù)到周期自身軌道。PMI指數(shù)連續(xù)20個月位于擴張區(qū)間,生產(chǎn)、新訂單指數(shù)回升,供需兩旺,表明經(jīng)濟L型韌性強。符合我們“2018年中國經(jīng)濟還將經(jīng)歷一年的L型筑底期和調(diào)整期,以開啟新周期”的判斷,與重回衰退的過度悲觀論和馬上復(fù)蘇的過度樂觀論不同。

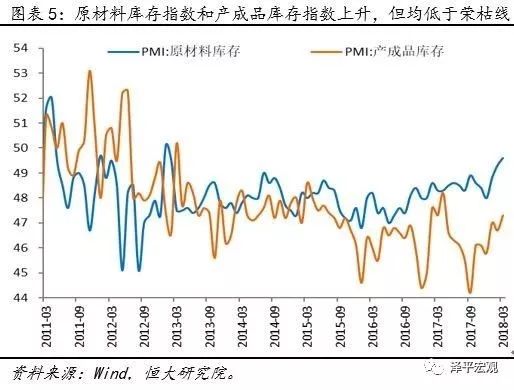

產(chǎn)業(yè)結(jié)構(gòu)升級,高技術(shù)和裝備制造業(yè)快速發(fā)展。行業(yè)集中度繼續(xù)提高,大企業(yè)好于小企業(yè),但小企業(yè)好轉(zhuǎn)。從價格看,主要原材料價格和出廠價格漲幅回落到合理高位。采購量加大,原材料庫存指數(shù)略升;產(chǎn)成品庫存指數(shù)上升但仍處去庫存周期,符合我們MINI去庫存周期對經(jīng)濟拖累有限判斷。在非制造業(yè)方面,生產(chǎn)性服務(wù)業(yè)和建筑業(yè)商務(wù)活動指數(shù)回升,春節(jié)后復(fù)工天氣轉(zhuǎn)暖,施工加快。

中國經(jīng)濟正處在六大周期疊加:世界經(jīng)濟周期、金融周期、產(chǎn)能周期、房地產(chǎn)周期、庫存周期和政治周期。

1)當前世界經(jīng)濟處于新一輪增長周期,美國、歐洲、日本等經(jīng)濟體先后復(fù)蘇,中國出口持續(xù)恢復(fù),中美貿(mào)易戰(zhàn)短期有擾動但不改變基本面;

2)當前我們處于金融周期的頂部,監(jiān)管加強,貨幣政策與宏觀審慎雙支柱分別盯通脹和金融穩(wěn)定。

3)房地產(chǎn)周期處于調(diào)控中期,房地產(chǎn)補庫、租賃房建設(shè)等長效機制、行業(yè)并購將支撐2018年房地產(chǎn)投資。

4)短期的庫存周期仍處于2017年3季度-2018年上半年的MINI去庫存周期,由于合意庫存水平低,2016-2017年2季度的此輪補庫周期力度淺、時間短,未來去庫周期對經(jīng)濟的拖累較弱。

5)中期的產(chǎn)能周期已經(jīng)觸底,新一輪高質(zhì)量產(chǎn)能周期正在開啟。經(jīng)過2010-2015年市場自發(fā)去產(chǎn)能,疊加2016年以來供給側(cè)改革和環(huán)保督查,中國產(chǎn)能周期觸底,產(chǎn)能出清充分,傳統(tǒng)行業(yè)產(chǎn)能投資持續(xù)低增長,規(guī)上工業(yè)企業(yè)產(chǎn)能利用率回升至78%,資產(chǎn)負債率從58%降至55%,制造業(yè)投資增長4%左右持續(xù)筑底,2019年前后有望開啟新一輪產(chǎn)能周期。

6)新的政治周期開啟,政策的執(zhí)行力更強,19大人事?lián)Q屆以后,各部門及地方政府的積極性提高,政策重心有望從“三去”到“一降一補”,從做減法到做加法。

根據(jù)金融周期與產(chǎn)能周期的方向,可劃分為四個組合,包括:

1)產(chǎn)能周期向上+金融周期向上,表現(xiàn)為經(jīng)濟復(fù)蘇、資產(chǎn)價格上漲,即2001-2007年的中國和2012年以來美國的經(jīng)濟復(fù)蘇。

2)產(chǎn)能周期向下+金融周期向下,表現(xiàn)為經(jīng)濟危機、資產(chǎn)價格下行,即2008年的全球經(jīng)濟金融危機。

3)產(chǎn)能周期向下+金融周期向上,結(jié)果是金融加杠桿,表現(xiàn)為經(jīng)濟下行、資產(chǎn)價格泡沫,即2014-2015年的中國。

4)產(chǎn)能周期向上+金融周期向下,即我們當前的宏觀環(huán)境,表現(xiàn)為經(jīng)濟有韌性,資產(chǎn)價格平穩(wěn)。

根據(jù)六大周期運行綜合判斷:供給側(cè)繼續(xù)出清,但需求側(cè)有所弱化(庫存、基建和地產(chǎn)),經(jīng)濟略有回調(diào)但幅度不深,經(jīng)濟L型韌性(消費、出口和產(chǎn)能投資),通脹有預(yù)期但壓力不大。

經(jīng)過2010-2015年經(jīng)濟單邊下滑,我們認為中國經(jīng)濟正呈周期性和結(jié)構(gòu)性雙筑底,支撐2016-2018年經(jīng)濟L型的超穩(wěn)定性。我們判斷2019年有望突破L型的一橫向上開啟新周期:經(jīng)濟新周期、新經(jīng)濟周期、高質(zhì)量發(fā)展新周期、中速增長新平臺。

2018年最大的風(fēng)險來自金融收緊、中美貿(mào)易戰(zhàn)升級可能帶來的出口下滑。金融條件收緊拉長經(jīng)濟筑底時間并放大金融市場波動型:美國貨幣政策正常化、國內(nèi)財政整頓、影子銀行縮表、表外回表消耗資本、信貸上升社融下降。機遇來自供給側(cè)改革推進、消費升級和產(chǎn)業(yè)升級:健康、娛樂、互聯(lián)網(wǎng)消費、三四五六線消費升級、二胎、新時代四大發(fā)明、科技創(chuàng)新。大類資產(chǎn)配置,17、18年炒有基本面的股票,19、20年買人口流入地方的房子。

2、春節(jié)的季節(jié)性因素消退,制造業(yè)PMI上升,連續(xù)20個月處于擴張區(qū)間,重回經(jīng)濟周期運行軌道。

3月PMI較上月上升1.2個百分點至51.5%,連續(xù)20個月處于擴張期間,顯示經(jīng)濟L型韌性強,經(jīng)濟重回自身周期軌道。考慮到1-2月的春節(jié)因素,1-3月PMI的均值為51%,較去年同期下降0.6個百分點,但高于2013-2016年一季度的均值。

春節(jié)后工廠復(fù)工加快生產(chǎn),采暖季結(jié)束工廠開工,庫存去化速度放緩,經(jīng)濟周期性和結(jié)構(gòu)性筑底并有回升態(tài)勢。

從企業(yè)預(yù)期看,3月生產(chǎn)經(jīng)營活動預(yù)期指數(shù)為58.7%,較上月上升0.5個百分點,處于較高景氣區(qū)間,企業(yè)對市場發(fā)展信心繼續(xù)增強。

3、供需兩旺,內(nèi)外需均回升,美歐持續(xù)復(fù)蘇。

從供需看,3月制造業(yè)PMI生產(chǎn)指數(shù)和新訂單指數(shù)分別為53.1%和53.3%,分別比上月上升2.4和2.3個百分點,且新訂單指數(shù)連續(xù)兩個月高于生產(chǎn)指數(shù),制造業(yè)增長的內(nèi)生動力不斷增強。

從進出口看,新出口訂單指數(shù)為51.3%,新訂單指數(shù)53.3%,進口指數(shù)為51.3%,較上月上升0.5個百分點,反映內(nèi)外需均較好,內(nèi)需強于外需,貿(mào)易活動活躍,經(jīng)濟有韌性。

全球經(jīng)濟處于新一輪增長周期,同步復(fù)蘇。3月美制造業(yè)PMI初值為55.7,創(chuàng)2015年3月份以來新高;日本、歐元區(qū)制造業(yè)PMI分別為53.2%和56.6%,雖出現(xiàn)小幅回落,但仍保持較高的景氣度。我們認為,這一輪美歐經(jīng)濟復(fù)蘇,主要是基于自身資產(chǎn)負債表修復(fù),具備可持續(xù)性。

4、產(chǎn)業(yè)結(jié)構(gòu)持續(xù)升級,高技術(shù)和裝備制造業(yè)快速發(fā)展,行業(yè)集中度繼續(xù)提升。

分行業(yè)看,高技術(shù)和裝備制造業(yè)繼續(xù)加快發(fā)展,PMI分別為52.2%和53.2%,分別高于制造業(yè)整體0.7和1.7個百分點。雖然制造業(yè)整體仍在筑底階段,但結(jié)構(gòu)改善,傳統(tǒng)高耗能行業(yè)低增長,裝備制造快速發(fā)展,高技術(shù)尤其是電子信息行業(yè)投資和利潤增速均較高。2017年高技術(shù)制造業(yè)和裝備制造業(yè)增加值分別比上年增長13.4%和11.3%;占規(guī)模以上工業(yè)的比重分別為12.7%和32.7%,表明工業(yè)向價值鏈中高端延伸,新動能培育加速推進,供給質(zhì)量進一步提升。

分企業(yè)規(guī)模看,大中小型企業(yè)同時位于擴張區(qū)間,但大企業(yè)明顯好于中小企業(yè),產(chǎn)能出清行業(yè)集中度繼續(xù)提升。今年以來,大、中、小型企業(yè)PMI首次同時位于擴張區(qū)間。其中大型企業(yè)PMI為52.4%,比上月上升0.2個百分點;中、小型企業(yè)上升較大,PMI為50.4%和50.1%,分別比上月上升1.4和5.3個百分點。需要注意的是,小企業(yè)在3月份改善明顯,在北方采暖季期間,小企業(yè)被明顯壓制,因此采暖季結(jié)束后恢復(fù)生產(chǎn)的積極性更高,生產(chǎn)和經(jīng)營預(yù)期指數(shù)分別上升9.1和4.9個百分點至50.6%和59.6%。

5、庫存繼續(xù)去化,但去化速度放緩,MINI去庫存周期對經(jīng)濟拖累有限。

3月原材料庫存指數(shù)為49.6%,較上月上升0.3個百分點,連續(xù)三個月上升,為五年來高點。原材料庫存指數(shù)上升與企業(yè)對未來經(jīng)營預(yù)期較好、原材料價格回落、加大采購量有關(guān),采購量指數(shù)上升2.2個百分點至53%。因生產(chǎn)上升幅度大于需求,3月產(chǎn)成品庫存指數(shù)為47.3%,較上月上升0.6個百分點,仍處去庫存階段,但速度放緩。

2017年3季度-2018年上半年步入MINI去庫存周期,屬于中期產(chǎn)能周期向上的短期庫存回調(diào)。由于合意庫存水平低,2016-2017年2季度的此輪補庫周期力度淺、時間短,未來去庫周期對經(jīng)濟的拖累較弱。

6、價格指數(shù)繼續(xù)回落但仍處高位,后續(xù)PPI將回落,通脹溫和壓力不大。

3月主要原材料購進價格指數(shù)為53.4%,經(jīng)歷兩個月的快速下滑后,3月與上月持平。出廠價格指數(shù)為48.9%,連續(xù)三個月下滑,較上月回落0.3個百分點,較去年同期下滑4.3個百分點,連續(xù)兩個月處于榮枯線以下。PPI將繼續(xù)回落,從過高水平回歸到合理高位,企業(yè)盈利增速將下行。

各界對2018年通脹形勢分歧較大,有的認為重回通縮,有的在2017年底上調(diào)通脹預(yù)測。我們判斷通脹溫和、壓力不大,與經(jīng)濟L型筑底調(diào)整相符:貨幣政策穩(wěn)健中性;金融去杠桿,社融收縮;經(jīng)濟L型筑底期和調(diào)整期;房地產(chǎn)長效機制建立,租賃房推出。

7、非制造業(yè)商務(wù)活動指數(shù)連續(xù)7個月高于54%,生產(chǎn)性服務(wù)業(yè)增長加快,產(chǎn)業(yè)升級和結(jié)構(gòu)轉(zhuǎn)型加快。

3月非制造業(yè)商務(wù)活動指數(shù)為54.6%,較上月上升0.2個百分點,連續(xù)7個月處于54%以上的擴張區(qū)間。其中,服務(wù)業(yè)商務(wù)活動指數(shù)為53.6%,雖比上月小幅回落0.2個百分點,仍高于上年均值。春節(jié)過后,隨著制造業(yè)生產(chǎn)活動的加快,生產(chǎn)性服務(wù)業(yè)和物流業(yè)快速增長,商務(wù)活動指數(shù)為61.7%和58.4%,分別比上月上升13.9和16.1個百分點。

從行業(yè)看,鐵路運輸、航空運輸、郵政快遞、電信、互聯(lián)網(wǎng)軟件、銀行、證券、保險等行業(yè)商務(wù)活動指數(shù)均位于55.0%及以上的較高景氣區(qū)間,表現(xiàn)出較強的擴張勢頭。隨著春節(jié)假日影響的消退,批發(fā)零售業(yè)和住宿業(yè)增長有所放緩,商務(wù)活動指數(shù)分別為51.7%和52.1%,比上月回落3.2和1.5個百分點。從市場預(yù)期看,業(yè)務(wù)活動預(yù)期指數(shù)為60.1%,連續(xù)10個月高于60.0%,企業(yè)對市場發(fā)展預(yù)期持續(xù)樂觀。

8、建筑業(yè)景氣度回升。

建筑業(yè)升至高位景氣區(qū)間。隨著氣候轉(zhuǎn)暖和基礎(chǔ)設(shè)施建設(shè)加快推進,建筑工程開工率明顯上升,商務(wù)活動指數(shù)為60.7%,比上月上升3.2個百分點,高于上年同期0.2個百分點。其中,土木工程建筑業(yè)商務(wù)活動指數(shù)為63.6%,環(huán)比、同比分別上升9.3和3.0個百分點。從市場需求看,建筑業(yè)新訂單指數(shù)和新出口訂單指數(shù)為52.0%和59.6%,分別比上月上升2.5和7.9個百分點,其中新出口訂單指數(shù)升至近年高點,表明近期建筑業(yè)國內(nèi)外市場需求均有所上升。

2018年基建投資可能下滑明顯:2017年高增長高基數(shù),財政清理整頓(30日財政部再次發(fā)文要求金融企業(yè)不得違法違規(guī)為地方融資平臺融資),PPP規(guī)范,高質(zhì)量發(fā)展減少無效投資。

補庫存、棚改實物安置和租賃房建設(shè)支撐房地產(chǎn)投資,但也將略有放緩:2015、2016、2017年商品房銷售額同比分別為14.4%、34.8%和13.7%,而房地產(chǎn)開發(fā)投資增速僅1.0%、6.9%、7%,銷售大幅超過投資,庫存去化充分,待售面積同比從2015年初的24.4%迅速下降至2016年底的-3.2%和2017年底的-15.3%。隨著房地產(chǎn)調(diào)控,預(yù)計2018年銷售大降,土地購置面積、到位資金和新開工等先行指標預(yù)示地產(chǎn)投資后續(xù)會緩慢回落,但補庫、棚改實物安置和租賃房建設(shè)支撐房地產(chǎn)投資,2018年房地產(chǎn)開發(fā)投資同比4.5%。

責(zé)任編輯:陳永樂

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)