來源:紫金天風期貨研究所

【20241216】【天然橡膠年報】箭在弦上

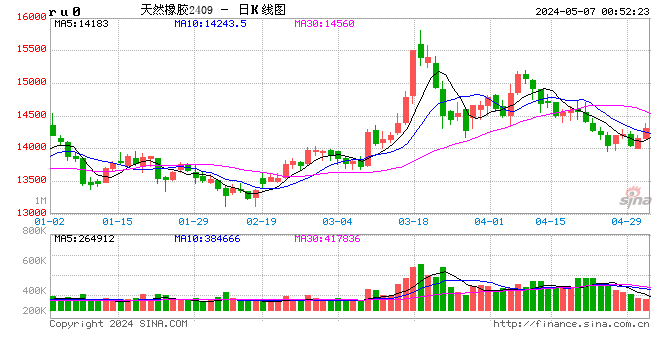

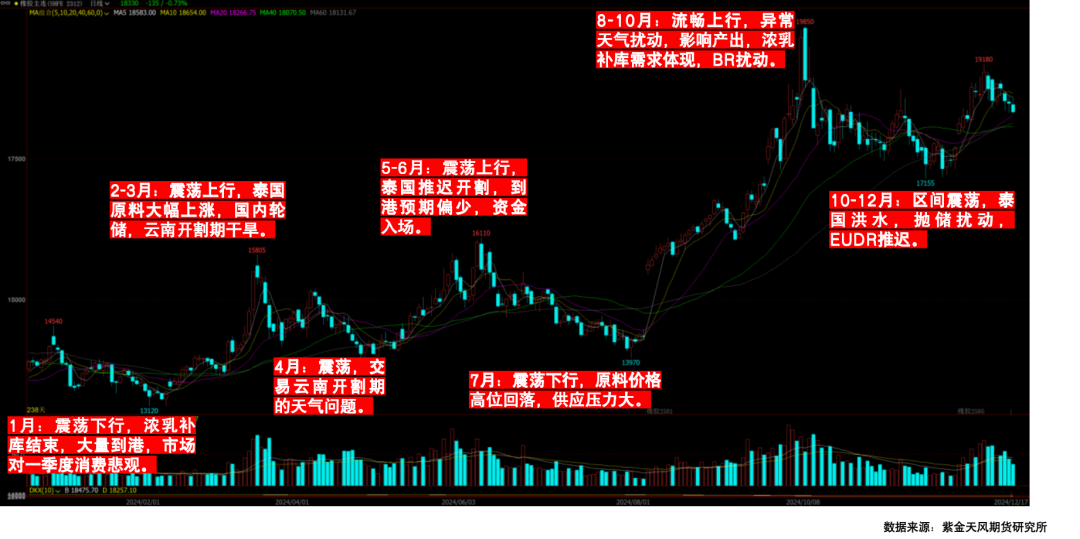

行情回顧

數據來源:紫金天風期貨研究所

數據來源:紫金天風期貨研究所全球產量:減產或難彌補

泰國:橡膠樹砍伐面積遞增,最大釋放產量遞減

-

砍伐膠樹:泰國政府每年批準采伐約6.4萬公頃的橡膠樹,產出的鋸材出口往中國占比超90%。基于相關文獻的假設,我們推算出2021-2024年平均每年的砍伐面積在2.5萬公頃左右(大于新種和翻新面積),且呈逐年遞增的趨勢。

-

樹齡結構:目前,旺產期的膠樹仍占據主導地位,2027年旺產期的膠樹種植面積占比達到最大,隨后開始下降。

-

割膠面積:割膠面積無增長,割膠面積占比逐年增加,產量始終難增長,最大釋放產量遞減。

-

單產:泰國的膠樹由于缺乏養護,單產逐年下降。

數據來源:APEC,紫金天風期貨研究所

數據來源:APEC,紫金天風期貨研究所泰國:產量、出口環比下降

-

1-6月泰國天然橡膠及混合膠產量折干237.1萬噸,環比-13.4%。

-

1-6月泰國天然橡膠及混合膠出口折干185.6萬噸,環比-15.5%;1-10月泰國天然橡膠及混合膠出口折干317.9萬噸,環比-5.7%。

-

2024年,預計泰國天然橡膠及混合膠出口量環比下降1.6%-4.8%,乳膠出口量環比顯著下降。

數據來源:泰國橡膠局,泰國海關,紫金天風期貨研究所

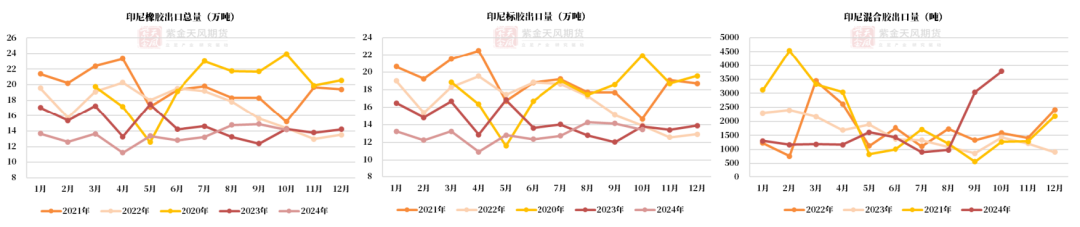

數據來源:泰國橡膠局,泰國海關,紫金天風期貨研究所印尼:出口環比下降

-

1-6月印尼天然橡膠及混合膠出口折干77.3萬噸,環比-18.3%。

-

1-10月印尼天然橡膠及混合膠出口折干134.4萬噸,環比-9.9%。

-

2024年,預計印尼天然橡膠及混合膠出口量環比下降2.1%-9.2%,標膠出口量環比顯著下降。

數據來源:印尼海關,紫金天風期貨研究所

數據來源:印尼海關,紫金天風期貨研究所越南:原料依賴進口程度增加

-

1-6月越南天然橡膠及混合膠出口折干67.4萬噸,環比-11.5%;凈出口折干12.1萬噸,環比-48.7%。

-

1-10月越南天然橡膠及混合膠出口折干142.0萬噸,環比-9.9%;凈出口折干38.9萬噸,環比-38.5%。

-

2024年,預計越南天然橡膠及混合膠出口量環比下降8.6%-11.2%,SVR3L和SVL10出口量環比顯著下降。

數據來源:印尼海關,紫金天風期貨研究所

數據來源:印尼海關,紫金天風期貨研究所非洲:出口環比增加,但不及預期

-

非洲五地(科特迪瓦、加納、利比里亞、尼日利亞、喀麥隆)1-10月累計出口折干145.3萬噸,環比+7.8%。

-

科特迪瓦上半年受高溫干旱影響,產量不及預期, 2024年,預計非洲五地天然橡膠及混合膠出口量環比增加3.0%-7.0%。

數據來源:各國海關,紫金天風期貨研究所

數據來源:各國海關,紫金天風期貨研究所其他國家:馬來、緬柬出口增加

-

1-10月馬來天然橡膠及混合膠出口折干81.5萬噸,環比+7.7%;凈出口折干6.0萬噸,環比-5.3%。2024年,預計馬來天然橡膠及混合膠出口量環比增加3.9%-6.2%,混合膠出口量環比顯著增加。

-

1-10月緬柬天然橡膠及混合膠出口47.4萬噸,環比+6.5%。2024年,預計緬柬天然橡膠及混合膠出口量環比增加3.4%-12.4%。

數據來源:各國海關,紫金天風期貨研究所整理

數據來源:各國海關,紫金天風期貨研究所整理天氣:拉尼娜發生時間推遲

-

拉尼娜:12月進入拉尼娜的概率在70%以上,拉尼娜可能貫穿冬季至次年春季。相比之前,拉尼娜發生概率較大的時間推遲。此外,預測Nino指數<-0.5剛好為5個月,或許不能構成一次拉尼娜事件。

-

拉尼娜影響:拉尼娜會使東南亞9-11月降溫、降雨增多,12-次年5月降溫。

數據來源:NOAA,紫金天風期貨研究所

數據來源:NOAA,紫金天風期貨研究所消費:內需提振VS海外累庫

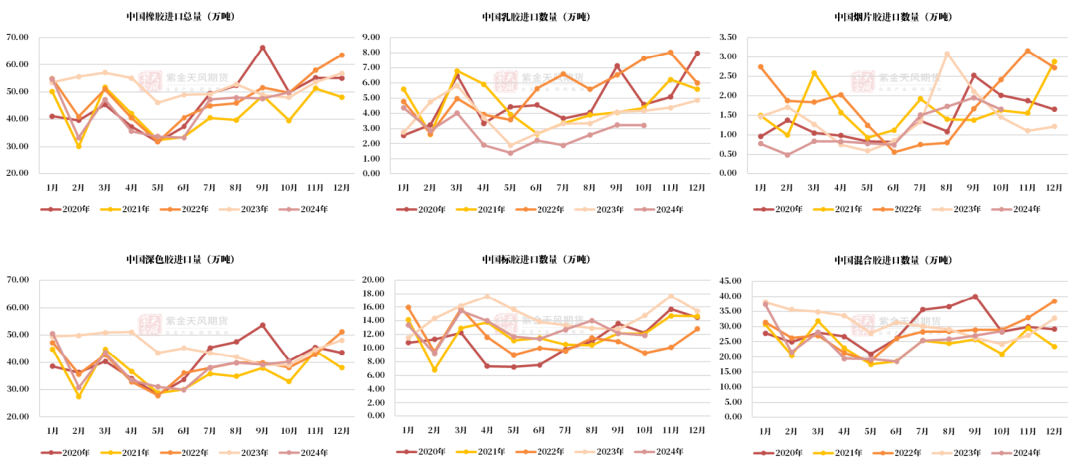

中國:淺色系進口大幅下降

-

整體進口情況:2024年1-10月中國橡膠進口(包括天然橡膠和混合橡膠)430.3萬噸,環比大幅下降16.4%,處于歷史偏低位置。

-

淺色膠進口情況:2024年1-10月中國乳膠進口27.7萬噸,環比大幅下降24.2%;煙片膠進口11.3萬噸,環比大幅下降22.8%。

-

深色膠進口情況:2024年1-10月中國深色膠進口376.4萬噸,環比大幅下降20.0%,但與2021年、2022年進口數量相差不大。

數據來源:中國海關,紫金天風期貨研究所

數據來源:中國海關,紫金天風期貨研究所中國:淺色系訂單轉好,補庫需求支撐價格

-

濃乳需求:下游橡膠手套、發泡產品訂單三-四季度較好,但成品調價受阻。臨近春節,橡膠手套、發泡產品進入生產淡季。

-

濃乳產量:海南濃乳生產利潤較好,且濃乳-RU01價差持續走縮,預計今年濃乳產量多于去年。

數據來源:隆眾資訊,紫金天風期貨研究所

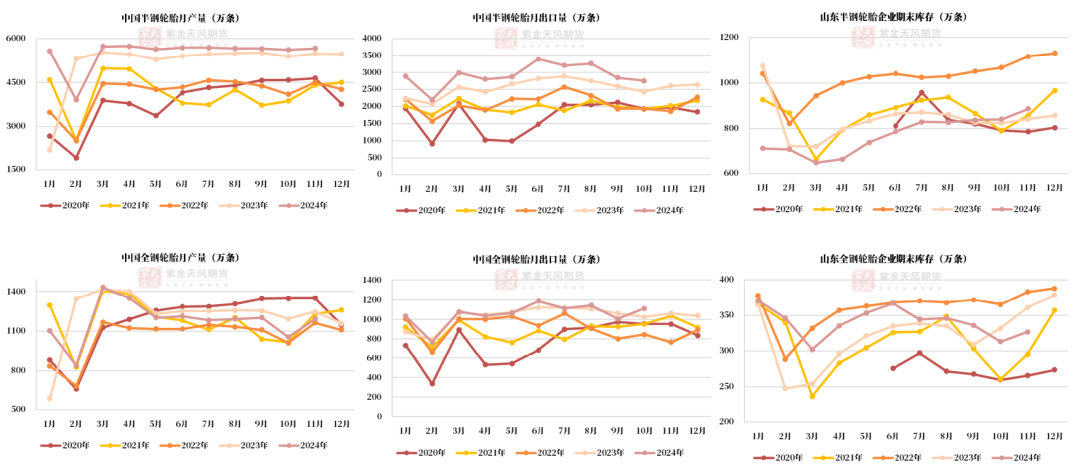

數據來源:隆眾資訊,紫金天風期貨研究所中國:輪胎消費環比增加0.7%

-

輪胎產量:1-11月,中國半鋼輪胎累計產量環比去年增加7.1%,中國全鋼輪胎累計產量環比去年下降3.6%,輪胎行業累計橡膠消費量環比去年增加0.7%。

-

輪胎出口:1-10月,中國半鋼輪胎累計出口環比去年增加14.6%,中國全鋼輪胎累計出口環比去年增加2.4%。

數據來源:隆眾資訊,紫金天風期貨研究所

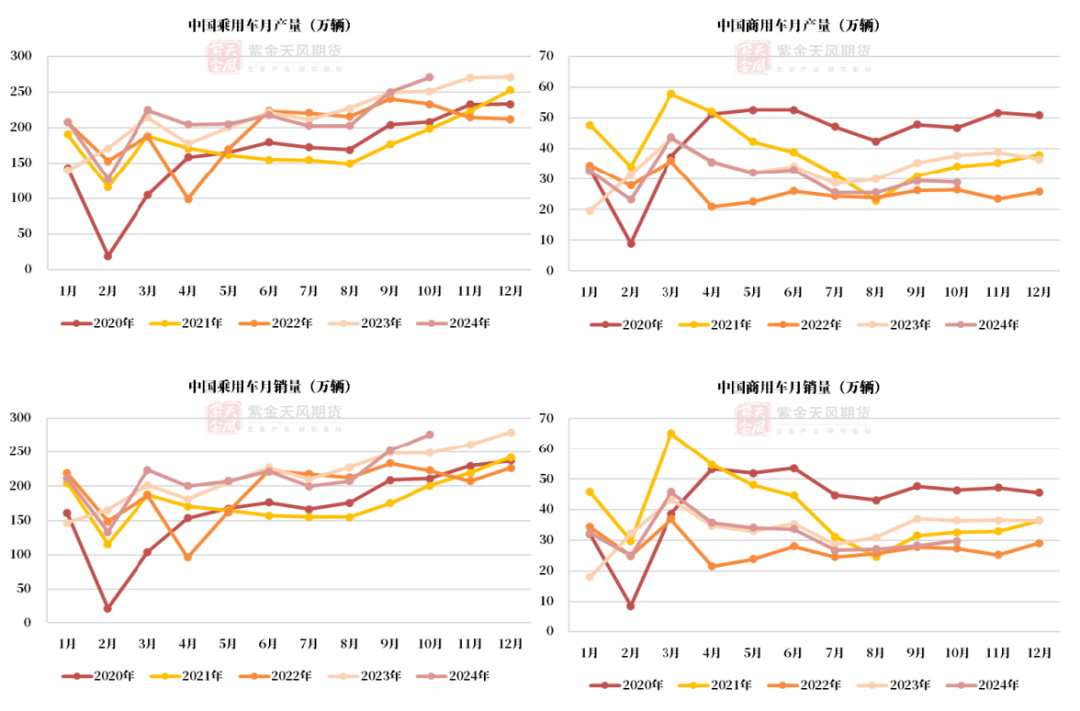

數據來源:隆眾資訊,紫金天風期貨研究所中國:配套-占比下降

-

乘用車:1-10月,中國乘用車產量環比去年增加2.3%,銷量環比去年增加3.4%。

-

商用車:1-10月,中國商用車產量環比去年下降5.6%,銷量環比去年下降3.4%。

-

配套:2024年,配套輪胎消費橡膠占比環比下降,商用車銷量不佳拖拽。

數據來源:中汽協,紫金天風期貨研究所

數據來源:中汽協,紫金天風期貨研究所中國:替換-占比增加

-

輪胎替換:截至2024年11月,由于房地產業弱勢運行,物流運輸業同步弱勢運行,全鋼輪胎替換需求環比小幅下滑。但是,由于汽車保有量小幅增加,半鋼輪胎替換需求環比小幅增加。

數據來源:路透、紫金天風期貨研究所

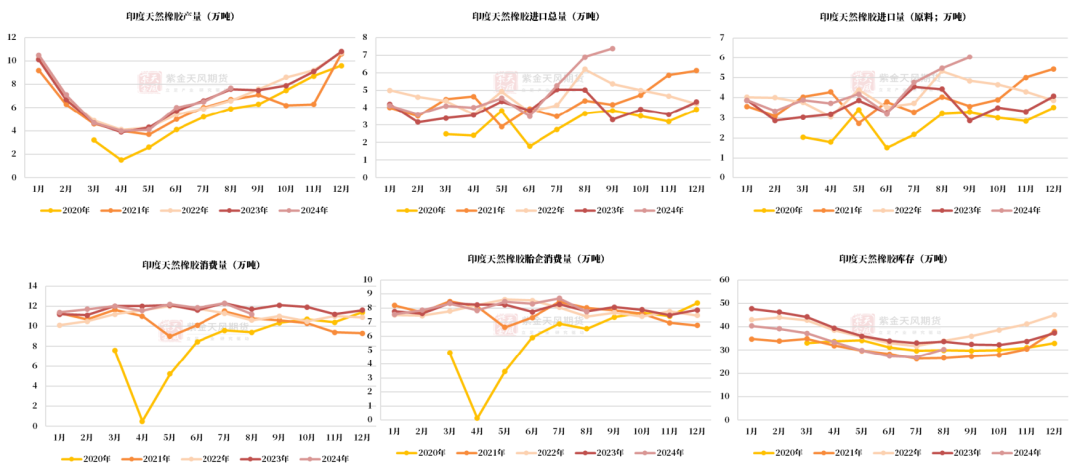

數據來源:路透、紫金天風期貨研究所印度:消費仍有增加的潛力

-

供應:1-8月,印度橡膠產量環比去年增加2.0%,1-9月,印度橡膠進口量環比去年增加21.0%。

-

消費:1-8月,印度橡膠消費量環比去年增加0.2%,印度胎企橡膠消費量環比去年增加1.2%。

-

庫存:8月,印度橡膠庫存環比1月下降10.1萬噸,印度消費仍有增加的潛力。

數據來源:QinRex,、紫金天風期貨研究所

數據來源:QinRex,、紫金天風期貨研究所泰國:半鋼輪胎出口推動消費

-

消費:1-6月,泰國橡膠消費量環比去年下降12.1%。

-

輪胎:1-10月,泰國半鋼輪胎產量環比去年下降4.2%,全鋼輪胎產量環比去年下降12.2%;1-10月,泰國半鋼輪胎出口環比去年增加12.6%,全鋼輪胎出口環比去年下降1.5%。

數據來源:泰國橡膠局,泰國海關,紫金天風期貨研究所

數據來源:泰國橡膠局,泰國海關,紫金天風期貨研究所歐盟:橡膠與輪胎進口增量顯著

-

進口:1-9月,歐盟橡膠進口環比去年增加10.2%。

-

輪胎:1-9月,歐盟半鋼輪胎進口環比去年增加12.6%,全鋼輪胎進口環比去年增加14.5%;1-9月,歐盟與英國半鋼輪胎凈進口環比去年增加22.4%,全鋼輪胎凈進口環比去年增加35.2%。

數據來源:QinRex,紫金天風期貨研究所

數據來源:QinRex,紫金天風期貨研究所美國:半鋼、全鋼輪胎進口增量顯著

-

進口:1-10月,美國橡膠進口環比去年下降0.1%。

-

輪胎:1-10月,美國半鋼輪胎進口環比去年增加3.2%,全鋼輪胎進口環比去年增加22.0%;1-10月,美國半鋼輪胎凈進口環比去年增加3.9%,全鋼輪胎凈進口環比去年增加27.2%。

數據來源:QinRex,,紫金天風期貨研究所

數據來源:QinRex,,紫金天風期貨研究所中國:拋儲&緩慢補庫

中國:本輪拋儲成交不及預期,存在三次拋儲

-

成交情況:最新一輪拋儲(11月29日-12月12日),預計拋儲老全乳膠和煙片膠共10100噸左右,老全乳實際成交量為53500噸,成交價格為13700-14500元/噸;煙片膠的實際成交量為8000噸,成交價格為19100元/噸。

-

實際影響:回顧本輪拋儲的成交情況,不難發現,老全乳膠的成交量不及預期。我們認為,拋儲成交量小并且成交價格相對偏低,更多反應的是現貨市場貨源不太緊缺,大家并沒有很強的意愿參與競拍老全乳膠。另外,從2023年下半年開始,國儲共拋儲42.3萬噸老膠,期間收儲新膠的數量僅為6萬噸,國儲庫存老膠或許僅余15萬噸左右,儲備量比10年前下降不少,未來國儲或有收儲的預期。

-

后市預期:預計12月24日還有一次拋儲。

數據來源:紫金天風期貨研究所

數據來源:紫金天風期貨研究所中國:進入補庫周期,緩慢累庫

-

干膠庫存情況:截至2024年12月,中國干膠庫存同比去年12月下降24.0%,處于歷史偏低位置。

數據來源:隆眾咨詢,紫金天風期貨研究所

數據來源:隆眾咨詢,紫金天風期貨研究所對后市的一些看法

單邊:博弈重心階段性偏向需求,長期向上空間仍存

-

歷史走勢:2019-2024年,05合約為主力時,RU價格在1-4月更易下跌,盤面博弈需求問題;09合約為主力時,RU價格在5-8月漲跌互現,盤面博弈供應問題;01合約為主力時,RU價格在9-12月更易上漲。

-

2025年博弈重點:供需雙端,供應端依舊是減產是否不可逆的老問題;需求端海外聚焦在補庫周期是否結束、以及EUDR的實際落地問題,國內聚焦在收儲的預期和內需提振上。

-

總結:RU短期會經歷季節性的需求疲弱與停割,價格或許會有所回落;中長期來看,RU還是存在向上的空間,供應端無法驗證,疊加隨時可能出現的擾動,在需求端增速相對平穩下,向上的趨勢將會被進一步放大。

數據來源:紫金天風期貨研究所

數據來源:紫金天風期貨研究所

責任編輯:趙思遠

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)