作者:美爾雅期貨 化工小組

最新消息顯示:歐佩克會議在沒有達成協議的情況下結束,將在周五(今日)恢復談判。

“一減天堂,一增地獄”,說的就是昨晚的OPEC+會議。

宏觀: 當下宏觀背景下大宗商品配置邏輯

1、本次危機的起始

2002年和2008年的經濟危機實際上是金融端的資本滅失—風險資本撤離和債務違約引發的金融危機,金融端的危機引發的流動性危機。當時采取救市措施的主要是美國和中國。美國主要是一個降息另一個就是QE。隨著危機傳導到實體之后,中國啟動的四萬億。

本次危機的傳導路徑,是反向傳導。前兩次是金融端出問題,使得流動性出問題,最后傳導到實體。這一次危機是由實體發動的,引發一定的流動性危機。中國和美國同樣采取了措施進行救市,比如美聯儲也進行了類似02和08年的措施—降息和QE,且操作更快、更迅速、規模更大。在這樣的危機過程當中,債券走勢較為強勁。和前兩次不同是這種反向過程,從實體開始向金融傳導。我們認為問題是從實體來的,首先應該從實體解決問題。

中國GDP的三駕馬車消費、投資和進出口,消費占比百分之七十。從09年一直到現在,中國的消費支出在15年開始領先,逐步成為拉動經濟的第一大板塊。但是從18年、19年連續兩年最終消費支出都是以一個下行的形式出現的,也就是消費對經濟的拉動增速是連續兩年都下行的。疊加新冠疫情影響消費,后期可能不論是消費還是進出口,在今年一季度都會有一個斷崖式的下行。中國居民的收入、支出和儲蓄的關系就是收入=支出+儲蓄,或者是說收入-支出=儲蓄,或者是收入-儲蓄=支出。

從最近的數據來看中國的儲蓄有一個大幅度的扇形增加,是從18年見底之后開始的,而且速度還是比較快的。主要原因是居民收入相對在底部穩定,但是支出在18年開始下行,儲蓄就出現了這種上行。疫情過后的復工、復產,目前來看進展的還是比較好,居民的工資收入沒有下行。因此我們認為沒有收入的增長,儲蓄還處于高的狀態下,消費支出后期是很難發力的。如果靠消費來拉動經濟增長,我們認為在2020年可能不是很現實的。

2、美聯儲做法及后期影響

政府采取的救市,一個是房地產還有一個就是基礎設施建設。首先當前國家政策是房住不炒,另外房地產開發也是在階段性的高位,后期很難有大的作為的。基礎設施建設從無論從短周期還是從長周期來看,都在相對的底部區域,加快基礎設施建設對沖消費下行拉動經濟。基建的利多我們認為是潛在的,目前新冠流行曲線的高峰應該就是現在,確定性的趨勢性的下行應該在二季度的中后期。因此基建可能在二季度中后期會陸續展開。

去年的美國的GDP貢獻是四架馬車,把居民消費和美國政府消費分開了。GDP中消費是占了百分之六十四。政府支出和基建,投資各占百分之十六,進出口是負值。美國的消費占比很重要,是一個低儲蓄的國家,消費就等于收入。就業數量*工資水平=收入,就業數量和工資收入兩個變量,其中的就業數量彈性大,工資水平彈性小。美國的經濟主要是由消費來決定,消費又用收入來決定,而收入主要有就業來決定。美國的就業數據,是前兩周公布的,當時來講,對市場的震動還是比較大的。比較大的原因就是就業對美國經濟的這種重要性,失業率越低說明美國的就業是越好。這也是1975五年以來單月最大漲幅,在次貸危機的時候整個都是負數,這個負數是連續的將近一年多的,但是現在就已經快接近于09年的時候的極值。

美國經濟的下行是得到美聯儲的背書。作為央行的美聯儲它的操作稱為逆周期操作。就是一旦進行降息,那么實際上說經濟不行。如果是加息的話,那說明美國經濟繁榮做了背書。長期觀察美聯儲的加息降息動作,以及股市和大宗商品的關系的時候,通常來講,只要敢加息,就敢做多,只要敢降息,就敢做空。這輪行情是去年降息三次就是美聯儲連續三次向市場發布預警。

原油是大宗商品之王,把原油跟聯邦基金利率進行分析,從94年開始一直到上個月。在降息周期當中,原油價格基本上是下行,但是不排除在降息剛開始的時候短線利好,但最終還是要下來。在加息周期是上行的,在平息周期是一個相對震蕩偏多的形式出現。標普500和聯邦基金利率之間的關系,在加息周期中標普500的走勢基本是上行的,在降息周期當中標普五百的走勢基本上是下跌。聯邦基金利率和黃金之間的比對,07年的十一月份黃金開始上行,那時美聯儲就開始降息了。美聯儲加息是從09年就開始,倫敦金是從08年底十一月份開始之后上行。目前倫敦金已經上行到今年四月份,已經漲了將近一年。美聯儲雖然利率在零了,但是QE是有的,所以我們認為后期的黃金依然還有非常強的走勢出現,即便上它不再漲了也在高位震蕩,直到美國的QE結束。

3、大類資產周期對比

經濟周期的四個組成部分衰退、蕭條、復蘇和繁榮,這里統計的是從上世紀八十年代一直到負債危機。主要統計了美國的,主要包括三大類,一個是美國的債券(十年期國債),標普500,商品,反應的大類資產的走勢。衰退階段三類資產都是下行的。蕭條階段,債券是上行的,股票和商品還是下跌的。復蘇階段,主要操作是在股票上,商品最后一跌。

進入繁榮階段,就是商品的大牛市。在衰退階段就是現金為王。但是個別品種在不同周期當中,表現形式可能也多種多樣的。因為是用的美國的數據所以再把美國當前的大類資產的走勢進行分析,目前來講,兩大類資產是下行的,就是股市和這個商品。國債和美元指數都是強周期出現的,那么就可以判斷當前處于蕭條階段。

根據大類資產波動統計模型,當前處于降息階段、蕭條階段,這個階段債券是漲的,股票和商品的都是下跌的,但是后期來講,要進入一個相對的復蘇階段。復蘇階段主要取決于兩點,第一點中國的制造業復蘇,帶動全球的制作人付出,第二就是美國的金融端不出現大的問題,股市有一個回升。

4、周期驅動及預判

周期的驅動其實分為三個驅動,第一點事件驅動,第二點基本面驅動,其實是在供需平衡表,第三個就是宏觀驅動,主要是在資產負債表。基本面和宏觀驅動分別對應的供需平衡表和資產負債表。事件驅動的通常是隔日數日行情,基本面一般是數月的行情,宏觀有的說是跨年度的。事件驅動帶來的是波動,事件驅動很難影響趨勢。基本面和宏觀面是逐步的,尤其是宏觀驅動。

二季度,大宗商品從宏觀角度看,是投機性回升的觀點,主要是上游成本端的事件驅動作用,和本身的反彈的動力。但是由于下游需求沒有實質性的起色二季度是投機性回升,這是對原油等大宗商品的看法。對在股市來講偏中性,因為既不屬于貨幣端,也沒有完全在需求端或者成本端,所以相對來講是一個中性的。

原油:困局之下原油的危與機

1、低油價推動供給端被動減產

頁巖油企業如履薄冰,美國用減產來破局。美國頁巖油產地(二疊紀盆地)、消費地(墨西哥灣)現貨價格跌至20美元/桶以下,低于美國頁巖油老井運營成本27-37美元/桶,小的頁巖油廠商面臨債務危機和人員失業風險,油企業縮減資本支出,減少鉆井活動,美國原油鉆機數大幅減少,EIA預計2020年3月-10月美國原油產量將從1270萬桶/日降至1100萬桶/日,被動減產量達160萬桶/日。但美國的減產是在自由市場下的被動減產,如果后期WTI超過37美元/桶,頁巖油仍有增產的動力,這也是沙特、俄羅斯所擔心得。

沙特答應減產要求,推遲公布官價。沙特計劃在1200萬桶/日的基礎上減產400萬桶/日至800萬桶/日,與1季度相比,實際減產量為170萬桶/日。沙特為避免重蹈3月談判破裂的覆轍,將5月官價推遲到10號G20能源會議之后公布。

俄羅斯計劃減產200萬桶/日。俄羅斯無增產空間,沙特打價格戰,俄羅斯既被動又吃虧,俄羅斯已準備在1季度產量基準上減產200萬桶/日,并趁機解決美國制裁、頁巖油增產兩大問題。

買減產預期,賣脹庫現實。期貨市場都是買預期賣現實,多頭買的是減產的預期,空頭賣的就是脹庫現實。根據測算,2季度原油需求下降1500萬桶/日,全年需求減少500萬桶/日,全球原油供給過剩已經轉變為顯性庫存,如果歐佩克和其他產油國不減產,原油庫存在兩個月內填滿。達成1000萬桶/日的減產協議,不能直接扭轉供需基本面,減產緩解累庫存的速度。

2、遠期曲線下的交易機會

遠期曲線有Contango、Backwardation兩種結構。遠期曲線是某商品期貨價格按照合約到期日先后順序排列而成的一條曲線。市場根據基本面信息,對不同月份合約價格有著不同的預期,最后就形成Contango、Backwardation兩種遠期曲線。

Contango(升水)是指遠期價格高于近期價格,遠期曲線向上傾斜,形成近低遠高的結構。當遠期曲線為Contango時,表明原油現貨市場處供大于求,期貨價格被高估而后期下跌概率較大,期貨市場處于熊市之中。

Backwardation(貼水)指遠期價格低于近期價格,遠期曲線向下傾斜,形成近高遠低的結構。當遠期曲線為Backwardation時,原油現貨市場供不應求,期貨價格被低估而后期上漲概率較大,期貨市場處于牛市之中。

遠期曲線一直經歷著從super contango到super backwardation或者從super backwardation到super contango這兩種過程,當曲線從Contango轉Back及super Back過程中,基金多頭開始大幅增倉,推動近月油價上漲。一旦遠期曲線開始從super Back向下收窄時,多頭快速平倉,導致油價下跌。

當遠期曲線從Back轉為Contango及super Contango過程中,空頭開始上場,基金空頭大幅增倉,加劇了油價下跌的速度。當遠期曲線從Super Contango修復到Contango過程中,空頭獲利了結出場。

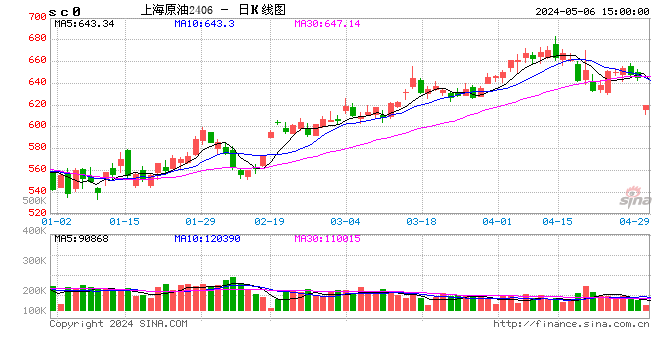

3、國內SC原油期貨投資機會

INE原油期貨用阿曼原油算最方便。2019年,上海原油期貨交割量1761.8萬桶,巴士拉輕油占72.34%,阿曼原油占13.44%,期現基差最低40.68元/桶,最高12.61元/桶。雖然巴士拉輕油交割量占絕大部分,但伊拉克一般與煉廠簽訂長期合同,對于煉廠來說,增加了一種最便宜交割油種,對于非煉廠投資者,巴士拉輕油并不容易獲取。而阿曼原油可以通過DME阿曼原油期貨到期交割獲得,更加便于套利計算。以阿曼原油作為SC原油期貨合約的錨定價,加上交割費用、運費、保險費用、途中損耗、卸港費用、交割費用、入庫損耗、倉儲費等一系列費用后,就可以換算出國內SC原油期貨的理論價格。

Contango結構空頭有利,Back結構多頭有利。目前SC原油期貨合約仍處于Contango結構,空頭賣近月合約移倉能夠獲利,多頭買近月合約移倉有虧損。所以說,現在遠期曲線結構更有利于空頭。如果想抄底國內SC原油期貨,可以買遠月的原油期貨,波動性更小,長時間持有更安全。

國內SC期貨給出的無風險套利機會。SC原油期貨的倉儲費是0.2元/桶天,一個月的倉儲費是6元/桶,如果算上資金和其他成本的話,SC原油期貨緊鄰合約月差理論值-7元/噸,當月差超過理論值時,可以考慮買近拋遠策略(例如買SC2006,賣SC2007合約),獲取無風險收益。

昨天直播結束后4個多小時,沙特和俄羅斯實際減產結果的消息就出來了,驗證了昨天下午直播的預判,[化公子]群對后期油市做了推演:

減產緩解累庫存的速度,不能直接扭轉供需基本面

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:陳修龍

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)