【金融曝光臺315特別活動正式啟動】近年來,銀行卡被盜刷、買理財遇飛單的案例屢見不鮮,金融消費(fèi)者維權(quán)舉步維艱,新浪金融曝光臺將履行媒體監(jiān)督職責(zé),幫助消費(fèi)者解決金融糾紛。 【在線投訴】

來源:CITICS債券研究

原標(biāo)題:6月美國加息 這次中國跟不跟?

投資要點

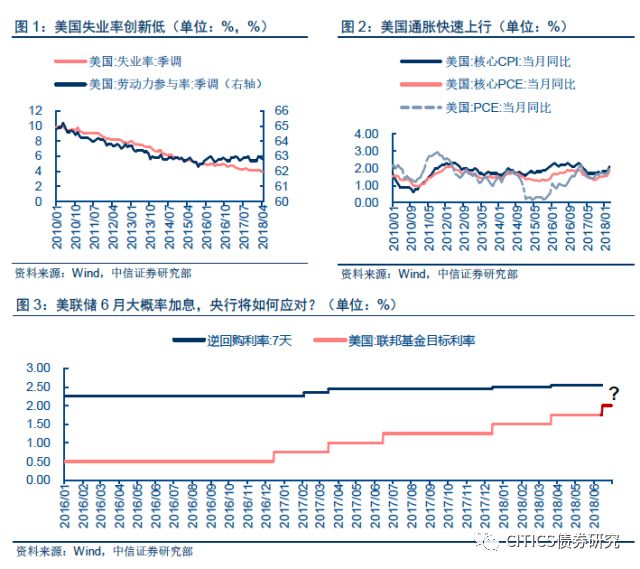

美聯(lián)儲6月加息箭在弦上,人民銀行將如何應(yīng)對?近期美國經(jīng)濟(jì)增長總體較為穩(wěn)健,而作為貨幣政策目標(biāo)的就業(yè)和通脹形勢也較為強(qiáng)勁,基本面支撐美聯(lián)儲漸進(jìn)式加息。據(jù)CME美聯(lián)儲觀察顯示,美聯(lián)儲議息會議結(jié)束后,6月加息概率從94.3%躍升至95.3%。目前看來,美聯(lián)儲于6月再次提高聯(lián)邦基金目標(biāo)利率是極大概率事件,若美聯(lián)儲果真再往上一步加息25BP,人民銀行將如何應(yīng)對呢?

內(nèi)外部環(huán)境權(quán)衡決定2017年以來的加息操作。從外部環(huán)境看,中美利差較大是央行是否跟隨加息的重要因素。人民幣匯率貶值預(yù)期走弱和外匯占款變動穩(wěn)定進(jìn)一步降低人民銀行加息的必要性。內(nèi)部環(huán)境則主要在于去杠桿和穩(wěn)增長的平衡。基于對內(nèi)外部因素權(quán)衡,人民銀行決定是否跟隨美聯(lián)儲加息以及配套的政策。2017年6月不加息有其特殊性,主要是國內(nèi)因素使然。

今年6月加息與否需進(jìn)行內(nèi)外部和長短期均衡。外部環(huán)境壓力較大,中美利差收窄、人民幣匯率面臨貶值壓力,成為人民銀行加息的理由。內(nèi)部環(huán)境制約貨幣政策收緊,加息面臨壓力較大。長短期權(quán)衡貨幣政策后續(xù)操作空間和靈活性,美聯(lián)儲加息節(jié)奏存在不確定性。人民銀行加息如果短期一步到位,后續(xù)的貨幣政策會較為被動。

權(quán)衡內(nèi)外部和長短期因素后,我們認(rèn)為比較中性的政策組合是延續(xù)2017年底以來的政策,即加息5BP并結(jié)合MLF等公開市場操作進(jìn)行流動性對沖。但如果人民銀行認(rèn)為外部因素仍然可控,內(nèi)部因素有待觀察,那么也可能會選擇不加息的操作(與去年6月一致)。

因為,年中的特殊時點,資金到期壓力和MPA考核壓力較大,年中經(jīng)濟(jì)基本面也存在一定的變數(shù),不排除人民銀行效仿2017年2月的操作,密切監(jiān)測內(nèi)部因素的變化,等待更加合適的時機(jī)加息,或直接等待美聯(lián)儲下次加息。對債市而言,大概率的小幅跟隨加息和數(shù)量對沖或不加息仍將維持偏松的貨幣環(huán)境。

上周銀行間利率全面下跌。具體來看,隔夜、7天、14天、21天和1個月回購利率分別變動-34BP、-194BP、-227BP、-27BP和-74BP至2.59%、2.86%、3.41%、4.45%和3.76%。同業(yè)拆借利率全面下跌,隔夜、7天、14天和1個月期限分別變動-32BP、-89BP、-147BP和-118BP至2.63%、3.35%、3.46%和3.77%。

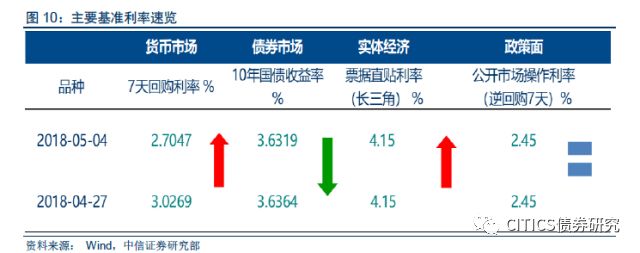

票據(jù)收益率:票據(jù)市場,長三角6個月票據(jù)直貼利率上周穩(wěn)定在4.15%。

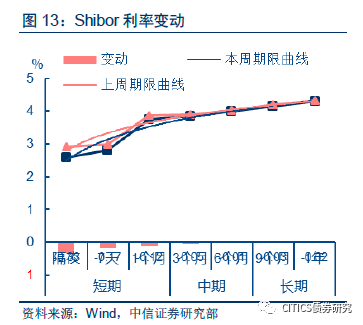

期限曲線變動:從回購曲線來看,上周回購利率全面下行,但短期利率下行幅度更大,期限曲線呈變陡峭。從同業(yè)拆借期限結(jié)構(gòu)來看,較長期限的拆借利率下降幅度更大,期限曲線變平緩。

國際資本流動:外匯市場,上周人民幣兌美元匯率小幅貶值,人民幣中間價上升128BP達(dá)到6.3521。美元指數(shù)回升,5月4日(上周五)收于92.5810點。

本周流動性展望。本周有2700億元逆回購到期,3925億元365天MLF到期,1200億元國庫現(xiàn)金定存到期(確定將于本周三續(xù)作)。上周央行開展2700億元公開市場操作。上上周為回籠資金2700億元。

正文

6月美國加息,中國如何應(yīng)對?

美聯(lián)儲6月加息箭在弦上,人民銀行會如何應(yīng)對呢?全球貨幣政策馬上將迎來6月這一關(guān)鍵月份,美聯(lián)儲6月議息會議的利率決議對全球貨幣政策和資本市場都非常關(guān)鍵。從近期美國的經(jīng)濟(jì)數(shù)據(jù)來看,美國一季度實際GDP折年同比增速再創(chuàng)新高達(dá)到2.86%,經(jīng)濟(jì)增長總體較為穩(wěn)健,而作為貨幣政策目標(biāo)的就業(yè)和通脹形勢也較為強(qiáng)勁,4月失業(yè)率下降至3.9%,創(chuàng)十七年來新低,接近充分就業(yè)水平;核心CPI、PCE均破2,通脹快速上升。總的來說,美國經(jīng)濟(jì)增長穩(wěn)健,基本面支撐美聯(lián)儲漸進(jìn)式加息。美聯(lián)儲5月如期按兵不動,6月加息概率進(jìn)一步抬升。據(jù)CME美聯(lián)儲觀察顯示,美聯(lián)儲議息會議結(jié)束后,6月加息概率從94.3%躍升至95.3%。目前看來,美聯(lián)儲于6月再次提高聯(lián)邦基金目標(biāo)利率是極大概率事件,若美聯(lián)儲果真再往上一步加息25BP,人民銀行將如何應(yīng)對呢?

歷史操作背后的原因

歷史操作背后的原因自美國開啟此輪貨幣政策收緊周期以來,人民銀行對美聯(lián)儲加息的反應(yīng)表現(xiàn)為4種(見圖3):(1)不立即跟隨美聯(lián)儲加息,但選擇在合適時點加息跟上,如2016年12月美聯(lián)儲加息后,人民銀行沒有跟隨加息,但在2017年2月加息10BP;(2)立即跟隨美聯(lián)儲加息10BP,如2017年3月;(3)不跟隨美聯(lián)儲加息,如2017年6月;(4)小幅跟隨美聯(lián)儲加息5BP,如2017年12月和2018年3月。那么今年6月份美聯(lián)儲加息后,央行是小幅加息跟隨,還是直接加息10BP?抑或是重蹈2017年6月不跟隨加息呢?

要判斷歷史會不會重演,首先要分析當(dāng)下和歷史的聯(lián)系和區(qū)別。從內(nèi)外部環(huán)境看2017年以來的加息操作背后的原因。

從外部環(huán)境看,中美利差較大是央行是否跟隨加息的重要因素。中美利差從2016年年中高點經(jīng)過半年的持續(xù)下行后到2016年底已經(jīng)處于歷史低位的50BP上下,在經(jīng)過2次加息和金融監(jiān)管加碼后,國內(nèi)利率水平大幅上行,到2017年6月份,中美利差又恢復(fù)到140BP左右,中美利差的高位水平降低了跟隨美聯(lián)儲加息的緊迫性。人民幣匯率貶值預(yù)期走弱和外匯占款變動穩(wěn)定進(jìn)一步降低人民銀行加息的必要性。2017年3月以來,隨著央行跟隨加息、中美利差走闊,人民幣匯率的貶值預(yù)期減弱,資金外流壓力緩解,外匯占款規(guī)模保持平穩(wěn)。加之2017年5月末引入中間價報價“逆周期引子”,進(jìn)一步引導(dǎo)人民幣匯率雙向波動,人民幣貶值預(yù)期減弱,通過加息來抑制匯率貶值和資金外流的需求降低。

內(nèi)部環(huán)境則主要在于去杠桿和穩(wěn)增長的平衡。隨著2017年金融去杠桿的持續(xù)深化推進(jìn),實體經(jīng)濟(jì)受到一定沖擊,經(jīng)濟(jì)出現(xiàn)一定下行壓力。PPI快速回落使得制造業(yè)投資和房地產(chǎn)投資增速出現(xiàn)回落跡象;金融監(jiān)管加碼,商業(yè)銀行表外非標(biāo)業(yè)務(wù)大幅收縮,社融增速下行對實體經(jīng)濟(jì)融資構(gòu)成一定壓力,M2增速大幅降低,去杠桿持續(xù)深化推進(jìn)。

基于對內(nèi)外部因素權(quán)衡,人民銀行決定是否跟隨美聯(lián)儲加息以及配套的政策。2017年2、3月份加息10BP主要是因為中美利差在于低位,經(jīng)濟(jì)基本面表現(xiàn)較好。2017年12月和2018年3月小幅加息并進(jìn)行數(shù)量工具對沖,則更能體現(xiàn)人民銀行權(quán)衡內(nèi)外因素的考慮,小幅加息應(yīng)對美債快速上行、抑制中美利差的快速收窄,數(shù)量工具對沖維持貨幣環(huán)境偏松。

2017年6月不加息有其特殊性,主要是國內(nèi)因素使然。回顧2017年年中內(nèi)外部經(jīng)濟(jì)金融運(yùn)行形勢和背景,促使人民銀行沒有跟隨美聯(lián)儲加息的原因主要集中于內(nèi)部壓力大而外部壓力小,內(nèi)外權(quán)衡取其輕。首先,經(jīng)濟(jì)基本面存在一定下行壓力,金融去杠桿導(dǎo)致投資端大幅收縮;其次經(jīng)歷了4月份監(jiān)管政策的密集出臺,市場情緒接近冰點;最后,6月份跨季資金需求旺盛、MPA考核壓力較大,銀行體系流動性面臨壓力,如果央行繼續(xù)加息、貨幣收緊對資金面和市場情緒打擊過大,可能引發(fā)市場震動。因而在這種情況下,去年6月央行并未跟隨美聯(lián)儲加息。

今年6月央行將如何操作

面對美聯(lián)儲的加息,擺在人民銀行面前的有三個選項:(1)延續(xù)前兩次,小幅跟隨加息,并進(jìn)行公開市場對沖,即加息5BP 公開市場操作放量;(2)重回2017年3月加息一步到位加息,但配合總量對沖,即加息10BP 降準(zhǔn)對沖;(3)復(fù)制去年6月不跟隨加息,以國內(nèi)矛盾為主,保持貨幣政策獨(dú)立性。要想知道央行會如何下這一招棋,首先看看央行目前面臨怎樣的牌面。在目前的時間節(jié)點,內(nèi)外部因素都需要權(quán)衡考慮。

中美利差和人民幣匯率是外部因素,對人民銀行加息有一定影響。中美利差持續(xù)收窄確實給人民銀行加息帶來了一定壓力。自2018年初以來,中美利差開始收窄,目前下行到60BP左右(見圖4),而且隨著美聯(lián)儲6月加息,中美利差有進(jìn)一步收窄的可能。前文提到美國當(dāng)前經(jīng)濟(jì)增長穩(wěn)健,就業(yè)和通脹較為強(qiáng)勁,美聯(lián)儲6月加息概率極大;從更長的時間跨度看,美聯(lián)儲貨幣政策正經(jīng)歷著危機(jī)后的正常化周期,但美聯(lián)儲相機(jī)抉擇會導(dǎo)致加息節(jié)奏的變化,中美利差當(dāng)前的窄幅運(yùn)行,人民幣存在一定貶值壓力(見圖5),但未來走勢存在不確定性。

內(nèi)部環(huán)境制約貨幣政策收緊,加息面臨壓力較大。雖然一季度實際GDP增速保持6.8%的增速,但工業(yè)增加值不及預(yù)期,工業(yè)企業(yè)利潤增速顯著放緩。投資端基建和制造業(yè)增速都下滑,制造業(yè)需求端下行明顯,國內(nèi)經(jīng)濟(jì)基本面面臨下行壓力,擴(kuò)內(nèi)需和降低企業(yè)融資成本成為經(jīng)濟(jì)金融工作的主要目標(biāo)。擴(kuò)內(nèi)需一方面是繼續(xù)提升消費(fèi)對經(jīng)濟(jì)增長的拉動,另一方面也在結(jié)構(gòu)性調(diào)整,要在高端制造業(yè)等方面加大投資,提高制造業(yè)投資增速,這需要結(jié)構(gòu)性的寬松政策配合。降低企業(yè)融資成本,一方面是通過精準(zhǔn)的融資扶住定向緩解小微企業(yè)融資成本高企的問題,另一方面則可以通過降準(zhǔn)等總量政策提供資金支持。擴(kuò)大內(nèi)需和降低企業(yè)融資成本的要求,一定程度上制約了貨幣政策收緊,加息壓力較大。從利率市場化角度,利率下行環(huán)境是利率市場化深化推進(jìn)的有利條件。人民銀行需要進(jìn)行內(nèi)外部權(quán)衡以確定是否加息以及加息幅度。

人民銀行除了需要權(quán)衡上述的內(nèi)外部因素,還需要進(jìn)行長短期權(quán)衡貨幣政策后續(xù)操作空間和靈活性。基于外部因素的考慮是,美國經(jīng)濟(jì)同比增速再次沖高,但一季度實際GDP年化季環(huán)比初值為2.3%,連續(xù)第二季度下滑。美國制造業(yè)也表現(xiàn)出一定增長頹勢,4月PMI下行2個百分點,連續(xù)兩個月下滑。美國經(jīng)濟(jì)復(fù)蘇已經(jīng)到了短期內(nèi)高點,但通脹水平表現(xiàn)強(qiáng)勁,這表現(xiàn)出增長和通脹的分歧,這是經(jīng)濟(jì)復(fù)蘇進(jìn)入下半場的特征,美國經(jīng)濟(jì)有可能在19年進(jìn)入放緩階段。具體來看,雖然美聯(lián)儲6月加息幾乎板上釘釘,但是后續(xù)還存在不確定性(經(jīng)濟(jì)增速可能沖高下滑,非農(nóng)低于預(yù)期,工資水平下降,通脹后續(xù)是否強(qiáng)勁有疑問),5月議息會議中美聯(lián)儲對通脹率上升已表現(xiàn)出了一定的容忍態(tài)度,雖然美聯(lián)儲仍然會維持漸進(jìn)式加息,但加息節(jié)奏存在不確定性。人民銀行加息如果短期一步到位,后續(xù)的貨幣政策會較為被動。人民銀行需要進(jìn)行長短期權(quán)衡以決定加息的幅度。

總的來說,權(quán)衡內(nèi)外部和長短期因素后,中美利差具有一定影響,但核心因素還是國內(nèi)改革和擴(kuò)內(nèi)需,我們認(rèn)為比較中性、概率最大的政策組合是延續(xù)2017年底以來的政策,即加息5BP并結(jié)合MLF等公開市場操作進(jìn)行流動性對沖,根據(jù)國內(nèi)經(jīng)濟(jì)形勢亦步亦趨地加息。

首先,今年貨幣政策整體較去年偏松,如果要加息必然會選擇數(shù)量工具的對沖;如果僅僅是小幅加息,則只需要通過逆回購或MLF操作放量進(jìn)行對沖即可;如果是一步到位加息10BP,很有可能就會實施降準(zhǔn)對沖;如果不加息,則延續(xù)當(dāng)前貨幣政策操作節(jié)奏和力度。

其次,綜合權(quán)衡內(nèi)外部因素,中美利差雖然還沒降低至歷史最低水平,但隨著利差的收窄,資金外流的壓力也越來越大,人民幣匯率雖然目前較為穩(wěn)定,但貶值壓力確然存在。因而我們更加偏向于人民銀行會跟隨加息以緩解外部壓力。但是,相較于外部因素,內(nèi)部因素更為重要,利率市場化改革、擴(kuò)大內(nèi)需、降低企業(yè)融資成本等背景下,大幅加息恐怕對利率水平?jīng)_擊過大,就算配合降準(zhǔn)的總量工具,但量價配合的技術(shù)性難度較高,市場的波動也會較大。加息5BP也為后續(xù)貨幣政策提供操作空間。

實際上,隨著人民幣匯率形成機(jī)制的完善,人民銀行對中美利差的容忍程度也在提高,6月不加息的操作也存在一定可能。鑒于年中的特殊時點,資金到期壓力和MPA考核壓力較大,年中經(jīng)濟(jì)基本面也存在一定的變數(shù),不排除人民銀行效仿2017年2月的操作,密切監(jiān)測內(nèi)部因素的變化,等待更加合適的時機(jī)加息,或直接等待美聯(lián)儲下次加息。

債市策略

近期數(shù)據(jù)顯示美國經(jīng)濟(jì)增長穩(wěn)健、通脹和就業(yè)表現(xiàn)強(qiáng)勁,美聯(lián)儲6月加息已經(jīng)箭在弦上。目前國內(nèi)外因素成為制約和促使人民銀行加息的兩股力量,國內(nèi)經(jīng)濟(jì)下行壓力以及擴(kuò)內(nèi)需和降成本要求制約貨幣政策收緊;中美利差接近歷史低位成為央行加息的支撐理由。除了內(nèi)外部權(quán)衡外,長短期權(quán)衡貨幣政策后續(xù)操作空間和靈活性也很關(guān)鍵,主要是因為美國經(jīng)濟(jì)增長與通脹的矛盾在激化,美聯(lián)儲加息節(jié)奏出現(xiàn)一定的不確定性。我們認(rèn)為比較中性的,也是大概率的政策組合是延續(xù)2017年底以來的政策,即加息5BP并結(jié)合MLF等公開市場操作進(jìn)行流動性對沖。但根據(jù)國內(nèi)經(jīng)濟(jì)形勢亦步亦趨地加息,也不排除基于年中時點特殊性考慮而不加息,等待更加合適的時機(jī)。對債市而言,‘小幅跟隨加息+數(shù)量對沖’或‘不加息’仍將維持偏松的貨幣環(huán)境,對應(yīng)十年國債收益率回到3.4%~3.6%區(qū)間波動。

債市回顧

主要基準(zhǔn)利率速覽

銀行間貨幣市場行情:回購利率與拆借利率全面下降

銀行間貨幣市場行情:回購利率與拆借利率全面下降上周銀行間利率全面下跌。具體來看,隔夜、7天、14天、21天和1個月回購利率分別變動-34BP、-194BP、-227BP、-27BP和-74BP至2.59%、2.86%、3.41%、4.45%和3.76%。同業(yè)拆借利率全面下跌,隔夜、7天、14天和1個月期限分別變動-32BP、-89BP、-147BP和-118BP至2.63%、3.35%、3.46%和3.77%。

票據(jù)收益率:長三角利率穩(wěn)定為4.15%

票據(jù)收益率:長三角利率穩(wěn)定為4.15%票據(jù)市場,長三角6個月票據(jù)直貼利率上周穩(wěn)定在4.15%。

期限曲線變動:回購期限曲線變陡峭

期限曲線變動:回購期限曲線變陡峭從回購曲線來看,上周回購利率全面下行,但短期利率下行幅度更大,期限曲線呈變陡峭。從同業(yè)拆借期限結(jié)構(gòu)來看,較長期限的拆借利率下降幅度更大,期限曲線變平緩。

本周流動性展望:技術(shù)分析

本周流動性展望:技術(shù)分析K線圖分析

從7天回購的K線圖中可以看出,上周(5月2日-5月4日)回購利率持續(xù)下降,且振幅較上周縮小,從上周三的3.40%持續(xù)下降到上周五的2.86%。

移動平均線分析

移動平均線分析上周(5月2日-5月4日)7天回購加權(quán)平均利率呈持續(xù)下降態(tài)勢,上周四從上周三的3.40%下降到3.12%,周五再下降到2.86%。5日移動平均線周內(nèi)呈持續(xù)下行態(tài)勢,由周三4.14%下降至周五3.45%。30個交易日移動平均值則相對平穩(wěn)并小幅上漲,保持在3.24%左右。

本周流動性與匯率展望:基本面分析

本周流動性與匯率展望:基本面分析國際資本流動

外匯市場,上周人民幣兌美元匯率小幅貶值,人民幣中間價上升128BP達(dá)到6.3521。美元指數(shù)上升,5月4日(上周五)收于92.5810點。

本周流動性展望:政策面分析

本周流動性展望:政策面分析本周有2700億元逆回購到期,3925億元365天MLF到期,1200億元國庫現(xiàn)金定存到期(確定將于本周三續(xù)作)。上周央行開展2700億元公開市場操作。上上周為回籠資金2700億元。上周一,有800億元7天逆回購、700億元14天逆回購、200億元63天逆回購到期。上周二,有300億元7天逆回購到期。上周三,開展1200億元7天逆回購操作。上周四,有1000億元7天、200億元63天逆回購到期,開展500億元7逆回購操作。上周五,有400億元7天逆回購,200億元63天逆回購到期,開展200億元7天逆回購操作。

責(zé)任編輯:張瑤

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)