一瑜中的

文/華創證券研究所所長助理、首席宏觀分析師:張瑜

事項

美國1月新增非農就業人數51.7萬,好于彭博預期18.8萬,12月數據上修為26萬;1月失業率3.4%,彭博預期3.6%,前值3.5%;1月勞動參與率提升至62.4%,好于彭博預期62.3%與前值62.3%;1月非農時薪同比+4.4%,預期+4.3%,前值上修為+4.8%;環比+0.3%,預期+0.3%,前值上修為+0.4%。

主要觀點

1、新增非農大超預期,時薪增速繼續下降

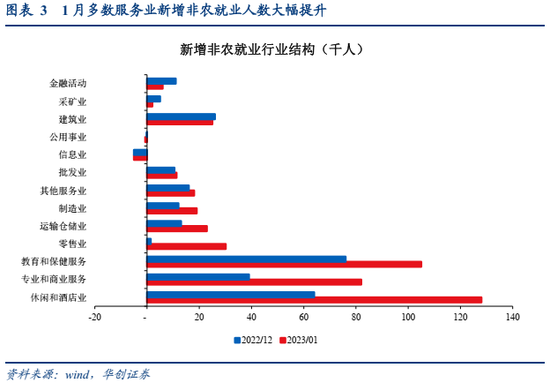

1月新增非農就業人數大幅超出預期。美國1月新增非農就業人數51.7萬,好于彭博預期18.8萬,12月數據上修為26萬。行業結構上,1月新增就業人口主要來源依然是高接觸性服務業,1月高接觸性服務業新增就業33.3萬人,較12月提升13.8萬人。具體來看,新增就業人口主要來源依然是休閑和酒店業、專業和商業服務、教育和保健服務業,1月新增就業人數分別為12.8萬人、8.2萬人、10.5萬人,合計占私人部門新增非農就業總數的61%。

失業率繼續超預期下降,勞動參與率超預期回升,1月勞動參與率提升至62.4%,好于彭博預期62.3%與前值62.3%,其中“黃金年齡”(25-54歲)勞動者參與率繼續回升,1月錄得82.7%,環比12月+0.3個百分點。

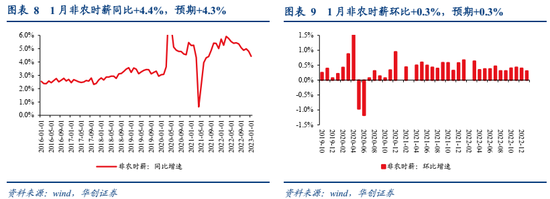

1月非農時薪增速繼續下降。分行業看,專業和商業服務、教育和保健服務時薪同比增速相較上月明顯下滑,時薪同比增速4.5%、4.5%,前值5.0%、5.0%。

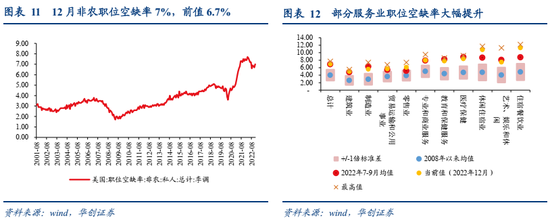

不過,當前非農職位空缺率仍在高位,時薪回落前景仍有不確定性。12月非農職位空缺率7%,較前值6.7%再度回升。分行業來看,休閑住宿業的職位空缺率較Q3均值再度大幅提升,錄得10.8%,接近歷史最高值水平;而專業和商業服務、醫療保健等服務業的職位空缺率也未見明確回落趨勢。

2、1月非農為何超預期?

就業數據的超預期一則有數據口徑調整的原因。家庭調查數據(Household Survey)方面,2023年美國勞工部對家庭調查數據的樣本進行了調整,影響了1月數據與12月數據的可比性。根據勞工部的數據,如果剔除統計因素,1月新增就業人數僅8.4萬人,勞動參與率與12月持平為62.3%。機構調查數據(Establishment Survey)方面,2023年行業分類方式進行了修訂,由2017年NAICS分類標準修訂為2022年NAICS標準,根據勞工部的估算,分類標準的修訂對零售貿易、制造業、金融活動等行業的新增就業人口數據形成了干擾。二則,政府部門1月新增7.4萬就業人口,集中在地方政府教育領域(新增3.5萬人),主要原因在于前期大學勞工罷工人口返崗。

三則,就業數據本身是經濟的滯后指標,只有當企業明確下游需求回落、訂單下降后才會選擇大幅減少就業人數,而目前需求仍有韌性、特別是服務業需求較強,同時勞動力市場緊張,招工難度大、成本高,服務業企業大概率選擇暫不裁員,且盡可能多招較低成本的員工。因此可以看到,1月新增非農就業人口大增60%以上集中在服務業、同時1月服務業時薪增速也相對偏低。

1月非農數據超預期走強,帶來市場對美聯儲緊縮預期大幅升溫。非農數據發布后,美聯儲加息預期由3月最后加息25bp至5%的終端利率,提升至3月、5月分別加息25bp至5.25%的終端利率。加息預期提升也帶來資產價格此前對政策轉向的預期顯著降溫,標普500收盤下跌1.04%,10Y美債收益率上行13bp至3.53%,美元指數上漲1.23%至102.99。在《美股“搶跑”轉向,警惕后續補跌風險——2月FOMC會議點評》我們提示:年初以來美元資產、特別是美股對美聯儲轉向(Pivot)交易的預期有所“搶跑”,因此需要警惕在目前就業市場韌性仍強背景下,Pivot交易退潮帶來的美股補跌風險。

風險提示:美國通脹回落超預期

報告目錄

報告正文

一、新增非農大超預期,時薪增速繼續下降

1月新增非農就業人數大幅超出預期。美國1月新增非農就業人數51.7萬,好于彭博預期18.8萬,12月數據上修為26萬。1月私人部門新增就業人數44.3萬,好于彭博預期19萬,12月數據上修為26.9萬。

行業結構上,高接觸性服務業與批發零售業新增就業人口大幅回升。1月高接觸性服務業新增就業33.3萬人,較12月提升13.8萬人。具體來看,新增就業人口主要來源依然是休閑和酒店業、專業和商業服務、教育和保健服務業,1月新增就業人數分別為12.8萬人、8.2萬人、10.5萬人,較前值回升6.4萬人、4.3萬人、2.9萬人,合計占私人部門新增非農就業總數的61%。另外,1月批發和零售業新增就業人數也有顯著回升,1月新增就業人數分別為3萬人、1.1萬人,較前值回升2.9、0.1萬人。

失業率繼續超預期下降。1月失業率3.4%,彭博預期3.6%,前值3.5%,失業率降至上世紀70年代以來最低值。從失業人口結構看,失去工作以及結束臨時工作的人口繼續減少,1月為252.9萬人,前值262.9萬人,同時失業人口中離職者、再就業者小幅回升,就業市場樂觀程度仍相對較高。勞動參與率超預期回升,1月勞動參與率提升至62.4%,好于彭博預期62.3%與前值62.3%,其中按年齡結構看,“黃金年齡”(25-54歲)勞動者參與率繼續回升,1月錄得82.7%,環比12月+0.3個百分點。

1月非農時薪增速繼續下降。1月非農時薪同比+4.4%,預期+4.3%,前值上修為+4.8%;環比+0.3%,預期+0.3%,前值上修為+0.4%。分行業看,專業和商業服務、教育和保健服務時薪同比增速相較上月明顯下滑,1月時薪同比增速4.5%、4.5%,前值5.0%、5.0%,另外運輸倉儲業時薪繼續下滑,1月時薪同比增速3.1%,前值3.4%,連續4個月呈回落趨勢。不過,休閑酒店業、其他服務業時薪則仍有提升,1月時薪同比增速7%、4.1%,前值6.5%、3.7%。

不過,當前非農職位空缺率仍在高位,時薪回落前景仍有不確定性。12月非農職位空缺率7%,較前值6.7%再度回升。分行業來看,休閑住宿業的職位空缺率較Q3均值再度大幅提升,錄得10.8%,接近歷史最高值水平;而專業和商業服務、醫療保健等服務業的職位空缺率也未見明確回落趨勢。當前就業市場,特別是服務業就業市場的勞動力供需不匹配問題仍然嚴峻,時薪回落前景仍有不確定性。

二、1月非農為何超預期?

就業數據的超預期一則有數據口徑調整的原因。家庭調查數據(Household Survey)方面,2023年美國勞工部對家庭調查數據的樣本進行了調整,影響了1月數據與12月數據的可比性。根據勞工部的數據,如果剔除統計因素,1月新增就業人數僅8.4萬人,勞動參與率與12月持平為62.3%。機構調查數據(Establishment Survey)方面,2023年行業分類方式進行了修訂,由2017年NAICS分類標準修訂為2022年NAICS標準,根據勞工部的估算,分類標準的修訂對零售貿易、制造業、金融活動等行業的新增就業人口數據形成了干擾。二則,政府部門1月新增7.4萬就業人口,集中在地方政府教育領域(新增3.5萬人),主要原因在于前期大學勞工罷工人口返崗。

三則,就業數據本身是經濟的滯后指標,只有當企業明確下游需求回落、訂單下降后才會選擇大幅減少就業人數,而在目前需求仍有韌性、特別是服務業需求較強,同時勞動力市場緊張程度高,招工難度大、成本高的背景下,服務業企業大概率選擇暫不裁員,且盡可能多招較低成本的員工。因此可以看到,1月新增非農就業人口大增主要集中在服務業、同時1月服務業時薪增速也相對偏低。

1月非農數據超預期走強,帶來市場對美聯儲緊縮預期大幅升溫。非農數據發布后,美聯儲加息預期由3月最后加息25bp至5%的終端利率,提升至3月、5月分別加息25bp至5.25%的終端利率。加息預期提升也帶來資產價格此前對政策轉向的預期顯著降溫,標普500收盤下跌1.04%,10Y美債收益率上行13bp至3.53%,美元指數上漲1.23%至102.99。在《美股“搶跑”轉向,警惕后續補跌風險——2月FOMC會議點評》我們提示:年初以來美元資產、特別是美股對美聯儲轉向(Pivot)交易的預期有所“搶跑”,因此需要警惕在目前就業市場韌性仍強背景下,Pivot交易退潮帶來的美股補跌風險。

責任編輯:郭建

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)