報告概要

青島市為全國5個計劃單列市之一,是沿黃流域和環太平洋西岸重要的國際貿易口岸和海上運輸樞紐,在國家區域發展戰略中具有突出地位。青島市產業基礎深厚,經濟和財政實力居山東省首位,已形成智能家電、軌道交通裝備、船舶海工、汽車制造、石油化工、紡織服裝、食品飲料、現代海洋等優勢產業。同時,青島市也面臨著高端產業引領功能有待提升、新舊動能轉換仍需時間、財政收支矛盾依然突出等制約。

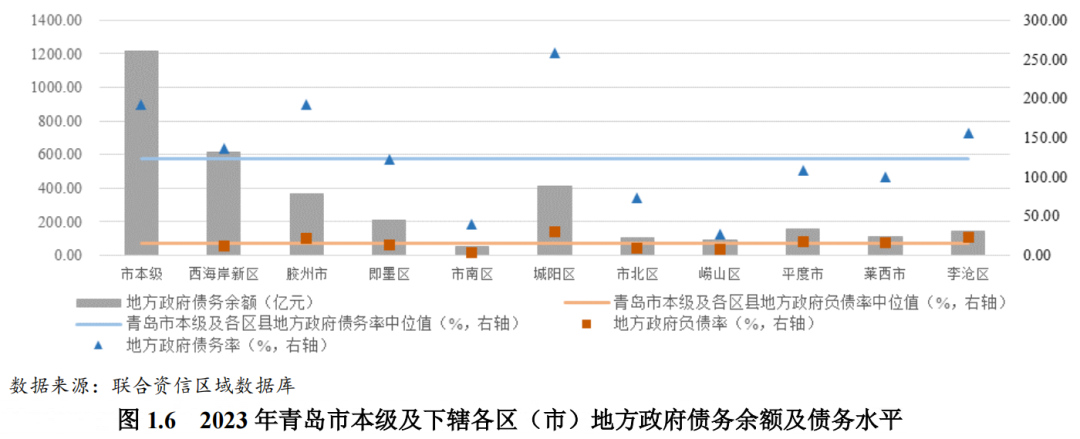

青島市下屬各區(市)發展情況明顯分化,西海岸新區GDP和一般公共預算收入均領跑各區(市),市南區、市北區和李滄區城鎮化率達到100.0%且三產占比高,城陽區、即墨區、膠州市、平度市和萊西市擁有較強的工業生產能力,嶗山區擁有青島市市值最大的上市公司海爾智家股份有限公司,除平度市和萊西市外,青島市其他各區(市)財政自給能力均較高,膠州市、城陽區和李滄區的地方政府債務率和負債率均高于中位值,青島市地方政府債務和城投企業債務余額均主要集中在下屬區(市)級。

在防風險與穩增長的總基調下,中央及地方政府多舉措防范及化解地方債務風險,同時積極推進城投企業改革轉型,更加強調化債與轉型發展的統籌平衡。基于此背景下,本文選取已披露2021—2024年6月財務報表且歷史數據具有可比性的50余家青島市發債城投企業作為樣本,通過解析財務報表反映出的城投企業在投資、回款、籌資、債務及償債能力等方面的變化及特點,以期反映當下背景下青島市城投企業的經營財務情況。整體看,青島市樣本城投企業投資增速有所放緩,市場化程度較高,但樣本城投企業凈資產收益率及總資本收益率均持續下降,政府補助對青島市樣本城投企業利潤貢獻程度大,轉型效果仍需時間顯現。青島市樣本城投企業債務規模持續增長、增速邊際放緩,部分區(市)融資結構尚需調整;樣本城投企業現金短期債務比明顯下滑,部分區域短期償債壓力較大,分化進一步加劇。

一、青島市經濟及財政實力

1.青島市區域特征及經濟發展狀況

青島市為全國5個計劃單列市之一,是沿黃流域和環太平洋西岸重要的國際貿易口岸和海上運輸樞紐,在國家區域發展戰略中具有突出地位。青島市經濟實力居山東省首位,位居副省級城市中游水平,產業基礎深厚,金融資源較為豐富。

青島市區位優勢明顯,戰略地位突出,為黃河流域的經濟出海口和山東面向世界開放發展的橋頭堡。青島市戰略地位突出,是全國15個副省級城市之一、5個計劃單列市之一,是國務院批復的全球海洋中心城市、國際性綜合交通樞紐、國家歷史文化名城,被賦予打造“一帶一路”國際合作新平臺、雙循環發展格局中的“雙節點”的使命與區域責任。青島市地處山東半島東南部沿海,與朝鮮半島隔海相望,是沿黃流域和環太平洋西岸重要的國際貿易口岸和海上運輸樞紐。據中國交通運輸部數據顯示,2023年,青島港口貨物吞吐量和集裝箱吞吐量均保持中國沿海港口第四位,外貿吞吐量保持全國沿海港口第二位、北方港口第一位。

青島市經濟總量持續增長,位于副省級城市中游水平,經濟實力居山東省首位,人均GDP在副省級城市中排名靠前。經濟運行方面,2019-2023年,青島市經濟總量持續增長,在山東省各地市中排名第1位,GDP增速均高于同期全國平均水平。2023年,青島市GDP占山東省GDP總量的17.12%,在全國15個副省級城市中排名第8(從高到低排序)。2019-2023年,青島市人均GDP、居民可支配收入及城鎮化率均呈增長態勢,且顯著高于全國平均水平,其中青島市2023年人均GDP在全國15個副省級城市中排名第5(從高到低排序)。2024年1-9月,青島市地區生產總值12399.1億元,按不變價格計算,同比增長5.6%。

青島市產業基礎深厚,以二、三產業為主,已形成智能家電、軌道交通裝備、船舶海工、汽車制造、石油化工、紡織服裝、食品飲料、現代海洋等優勢產業。產業發展方面,青島市產業結構以第二、三產業為主,2023年三產結構為3.1:33.4:63.5。作為全國最早開啟工業化進程的沿海城市之一,青島市產業基礎深厚,以海爾、海信、青島啤酒、澳柯瑪、雙星等企業為代表的家電、紡織、食品飲料、橡膠輪胎等傳統產業為青島現代化產業體系奠定了基礎。時至今日,青島市已形成智能家電、軌道交通裝備、船舶海工、汽車制造、石油化工、紡織服裝、食品飲料、現代海洋等多元化的優勢產業。智能家電方面,青島市擁有全國唯一的家電領域國家級制造業創新中心,家電主導產業總產值全國領先;軌道交通裝備方面,青島市擁有行業首個國家高速列車技術創新中心,全市動車組年產能超過1600輛,全國約55%的高鐵動車、20%的地鐵車輛產自青島。2023年,青島市工業增加值為3937.03億元,同比增長5.0%;規模以上工業增加值增長5.8%。重點行業中,電氣機械和器材制造業、化學原料和化學制品制造業、計算機通信和其他電子設備制造業、汽車制造業同比分別增長8.4%、8.4%、31.6%和7.4%。

青島市金融資源較為豐富。青島市擁有青島銀行、青島農商銀行、青島青銀金融租賃有限公司等地方金融機構。2023年,青島市金融業增加值為1040.9億元,同比增長6.5%,高于GDP增速0.6個百分點,形成上拉作用;金融業實現稅收收入231.2億元,占全市稅收收入的比重超過十分之一。截至2023年末,青島市金融機構本外幣各項存款余額27114億元,同比增長8.3%;本外幣各項貸款余額30147億元,同比增長11.7%;青島市在中基協備案私募基金數量2483只,私募基金管理規模1885.19億元。

2.青島市各區(市)經濟發展狀況

青島市計劃構建“一主 三副 兩城”的都市區空間結構,下屬各區(市)經濟實力分化較為明顯,其中西海岸新區經濟總量連續十年位居青島市首位。青島市上市公司主要集中在城陽區、嶗山區、西海岸新區和即墨區,行業分布上以橡膠輪胎、智能家電、食品飲料和石油化工等傳統行業為主。

青島市總面積11293平方公里,下轄7個區(市南區、市北區、李滄區、嶗山區、西海岸新區、城陽區和即墨區)、代管3個縣級市(膠州市、平度市和萊西市)。根據《青島市國土空間總體規劃(2021-2035年)》,青島市將構建“一主 三副 兩城”的都市區空間結構:“一主”指東岸城區(市南、市北、李滄、嶗山)、城陽和黃島區,為高能級的主中心城市;“三副”指膠州、即墨、原膠南(現屬黃島區),為都市區副中心城市;“兩城”指董家口港城(位于黃島區)、藍谷海洋科學城(位于即墨區),為都市區外圍新城。

城陽區、即墨區、膠州市、平度市和萊西市主導產業以制造業為主,二產占比較高;青島市上市公司主要集中在城陽區、嶗山區、西海岸新區和即墨區,相對聚集于傳統行業。從產業結構看,城陽區、即墨區、膠州市、平度市和萊西市二產占比超過35%,主導產業以制造業為主。從擁有的上市公司來看,截至2024年10月末,青島市共擁有上市公司66家,總市值規模約8502.06億元,其中民營企業數量占比約70%。青島市市值前兩大上市公司分別為海爾智家股份有限公司(市值超2700億元)和青島啤酒股份有限公司(市值超900億元),市值在300~600億元的上市公司共2家,市值在100~300億元的上市公司共9家,其余53家市值均在100億元以下。

青島市下屬各區(市)經濟實力分化較為明顯,其中西海岸新區經濟總量位列全國19個國家級新區第3位,連續十年位居青島市首位。分區域看,青島市西海岸新區、膠州市、市南區、即墨區2023年GDP超過1500億元,其中西海岸新區GDP超過五千億元,位列全國19個國家級新區第3位,其十四五規劃明確提出要實施制造業強區戰略,重點發展先進制造業;平度市和萊西市GDP規模相對落后且一產占比較高;市南區、西海岸新區和嶗山區人均GDP均超過20萬元。青島市主城區城鎮化水平高,其中市南區、市北區和李滄區城鎮化率達到100.0%且三產占比高。

3.財政實力情況

青島市財政實力在山東省內持續處于領跑地位,在副省級城市中排名中游。從構成上看,一般預算收入規模較為穩定,政府性基金收入受土地及房地產市場環境影響大幅下降,上級補助規模對綜合財力的貢獻度一般。青島市內各區(市)一般公共預算收入規模分化明顯,西海岸新區和嶗山區一般公共預算收入規模遠超其他區(市)。

2023年,青島市一般公共預算收入和綜合財力規模均排名山東省第1位,在15個副省級城市中排名分別為第8位和第9位。2023年,青島市一般公共預算收入1337.86億元,收入質量較高,財政自給程度較強。青島市政府性基金收入中國有土地使用權出讓收入占比超七成,受房地產市場低迷影響,近幾年青島市政府性基金收入規模持續下降,其中2023年實現530.83億元,同比下降40.8%。青島市上級補助規模對綜合財力的貢獻度一般,2023年上級補助收入占綜合財力比重為15.96%。

2024年1-6月,青島市一般公共預算收入743.65億元,同比增長0.6%,財政自給率91.10%;青島市政府性基金收入97.86億元,同比下降63.6%。

分區(市)看,除平度市和萊西市外,青島市其他各區(市)財政自給能力均較高;2023年西海岸新區和嶗山區一般公共預算收入均超過200億元,遠高于其他區(市)。近年來,李滄區一般公共預算收入水平下滑明顯,主要系減稅降費和非稅收入中的國有資源(資產)有償使用收入大幅下降所致。

4.地方政府債務情況

青島市政府債務率處于山東省內中游水平,但各區(市)分化明顯。青島市地方政府債務余額主要集中在下屬區(市)級,其中膠州市、城陽區和李滄區的地方政府債務率和負債率均高于中位值。

2023年末,青島市地方政府債務余額高于山東省內其他地市,地方政府債務率(地方政府債務余額/綜合財力*100%)和地方政府負債率(地方政府債務余額/GDP*100%)分別為162.81%和22.97%,在全省16個地級市中分別排名第9位和第2位(按照從低到高排序)。

青島市地方政府債務余額主要集中在下屬區(市)級(2023年末占65.12%)。其中,膠州市、城陽區和李滄區的地方政府債務率和負債率均高于中位值;市南區、市北區和嶗山區的上述指標均低于中位值。

根據《青島市國民經濟和社會發展第十四個五年規劃和2035年遠景目標綱要》,青島市正處于轉型發展的緊要歷史關口,發展不平衡不充分問題仍然突出。經濟發展方面,青島市面臨高端產業引領功能有待提升、傳統優勢行業增收不增利且競爭激烈、新舊動能轉換仍需時間、缺乏規模化的重點產業集聚等制約。財政方面,青島市稅收收入增長承壓,土地出讓收入持續下滑,民生、債務還本付息等剛性支出壓力不減,各級財政收支矛盾依然突出;財政資金規范使用、推進財稅體制改革等方面還存在薄弱環節。

二、政策環境

2014年以來,城投企業不斷探索化債策略與可持續發展路徑。在防風險與穩增長的總基調下,政策在鼓勵差異化化債的同時,更加強調化債與轉型發展的統籌平衡。

城投企業在促進區域經濟發展、推進城市基礎設施建設、提升城鎮化水平中扮演了重要角色,亦帶來了隱性債務攀升等問題。自2014年新預算法和國發〔2014〕43號文出臺以來,中央政府對地方債務管控經歷了“開前面、堵后門”“控增化存”“一攬子化債”的階段性調整,多舉措防范及化解地方債務風險,同時積極推進城投企業改革轉型,更加強調化債與轉型發展的統籌平衡。

制度及體系建設上,青島市成立市區兩級防范化解地方債務風險工作專班,統籌財政金融政策工具,建立統籌協調、上下聯動的工作機制,在政府支出行為、加強融資成本管控等方面出臺規范配套文件。具體舉措上,一方面,青島市強化債務監管,舉辦懇談會提振市場信心、修復市場情緒,通過與金融機構對接、發行再融資專項債券置換存量隱性債務等舉措推進臨期債務接續和高息債務置換;另一方面,青島市積極培養財源、涵養稅基,推動經濟高質量發展,在資源稟賦和產業培育方面為城投企業發展提供支撐,同時鼓勵通過依法注入優質資產、平臺整合、資產盤活、引入戰略投資者等措施支持城投企業改革轉型,以通過區域產業的發展和城投企業造血能力的提升實質性化債。

三、青島市城投企業財務觀察

本文梳理了青島市發債城投企業2021—2023年和2024年1-6月財務數據,用以解析財務報表反映出的城投企業在投資、回款、籌資、債務及償債能力等方面的變化及特點,以期對青島市城投企業整體化債進程及轉型路徑進行一定跟蹤探尋。已披露上述財務數據且歷史數據具有可比性的青島市城投企業50余家,本文以上述城投企業為樣本進行分析。需說明的是,由于部分區域的發債城投企業數量較少,樣本可能無法代表當地城投企業的普遍情況,且不同城投企業記賬方式或存在差異,數據代表的經濟含義與實際情況可能存在偏差。

1.投資方面

青島市樣本城投企業總體投資規模增速放緩,各區(市)投資增速差異大,其中城陽區和西海岸新區保持較高投資力度,平度市、萊西市和李滄區投資呈負增長。資金投向中城建類資產過半數,對比全國城投企業看,青島市樣本城投企業自營類資產以及股權和基金投資類資產占比較高,其中股權和基金投資類資產主要集中于市本級和西海岸新區樣本城投企業,即墨區、市南區、嶗山區和李滄區樣本城投企業自營類資產占比較大。

近年來,隨著城市建設的持續推進和城鎮化率的不斷提高,青島市部分區域城市基礎設施建設業務空間不斷縮小,加之宏觀經濟下行壓力加大,各地方政府財政普遍趨緊及地方債務監管趨嚴,特別是2023年下半年一攬子化債政策的陸續出臺,青島市城投企業基礎設施建設投資規模增長明顯趨緩。從數據上看,青島市樣本城投企業城建類資產、自營類資產、股權和基金投資類資產總規模均逐年上升,但2023年及2024年上半年增速(分別為10.67%和2.58%)低于前兩年(2021—2022年分別為27.45%和28.19%),投資增速明顯放緩。從投資結構看,截至2024年6月末,青島市樣本城投企業城建類資產、自營類資產、股權和基金投資類資產在三者合計中占比分別為53.28%、30.75%和15.97%,2023年末全國城投企業上述三類資產投資結構約為63:24:13,對比之下青島市樣本城投企業自營類和投資類資產占比較大,市場化程度較高。

分區域來看,截至2024年6月末,市本級和西海岸新區樣本城投企業投資規模較大且增速較高;2024年上半年,平度市、萊西市和李滄區的樣本城投企業投資呈負增長。從投資結構來看,西海岸新區、膠州市、城陽區和嶗山區樣本城投企業基礎設施建設投資規模增速較高,李滄區樣本城投企業城建類資產投資為負增長;地市級、西海岸新區、膠州市、城陽區和嶗山區樣本城投企業自營類項目投資增速較高;股權和基金投資類資產增速分化較明顯,膠州市和即墨區樣本城投企業股權和基金投資類資產規模增速較快;市本級、嶗山區、萊西市和李滄區樣本城投企業股權和基金投資類資產規模均呈現負增長,主要系退出產業基金、控股原投資企業等所致。截至2024年6月末,西海岸新區、膠州市、城陽區、市北區、平度市和萊西市樣本城投企業的城建類資產投資規模占比超50%,即墨區、市南區、嶗山區和李滄區樣本城投企業的自營類資產投資規模占比超40%,市本級樣本城投企業的股權和基金投資類資產投資規模占比超30%。

2.盈利能力

青島市地方政府補助對樣本城投企業利潤貢獻程度大,樣本城投企業凈資產收益率及總資本收益率均持續下降。

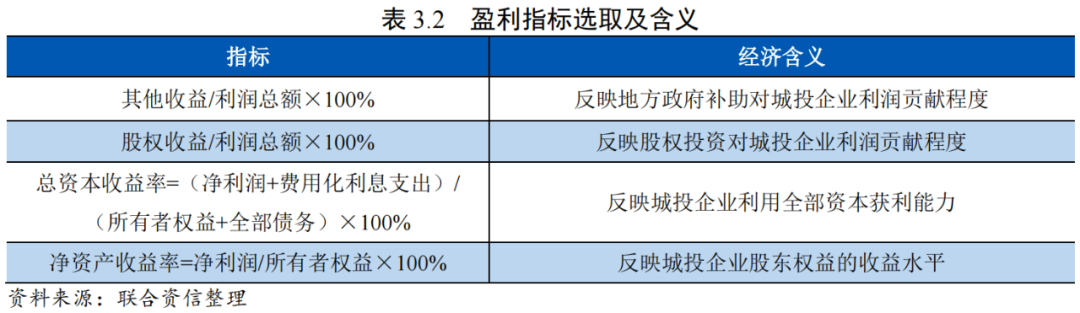

在防范化解地方債務風險的背景下,城投企業加速業務轉型,增加經營性收入來源,同時部分地方政府通過劃撥方式向城投企業注入經營性資產,整體上城投企業收入來源逐步多元化,產品銷售、對外貿易、房屋租賃等經營性業務收入規模占比逐年提升,但城投企業參與上述市場化業務可能會面臨競爭實力弱、利潤水平低的問題,整合資源亦需要解決人員調整和業務管理等問題,市場化進度在不同城投企業中存在差異,整體盈利效果尚需時間顯現。2021-2023年,青島市樣本城投企業其他收益占利潤總額比重持續上升,由2021年的94.46%上升至2023年的129.74%,股權投資收益占利潤總額比重持續下降,由2021年的69.12%下降至2023年的38.33%;凈資產收益率和總資本收益率均呈逐年下降的趨勢,凈資產收益率由2021年的1.03%降至2023年的0.82%,總資本收益率由2021年的1.46%降至2023年的1.32%,盈利指標表現不斷下降。

從區域分布來看,其他收益方面,地市級、即墨區、城陽區、嶗山區和萊西市樣本城投企業其他收益對利潤總額貢獻大,整體上超過100%;西海岸新區、膠州市和平度市樣本城投企業其他收益對利潤總額貢獻逐步增大,2023年均超過60%。投資收益方面,地市級樣本城投企業股權投資對利潤總額貢獻大,2021和2023年均超過100%;西海岸新區、城陽區和市北區樣本城投企業股權投資對利潤總額貢獻較大,2023年均超過30%;即墨區、嶗山區樣本城投企業存在投資收益為負的情況,主要系存在權益法核算的長期股權投資虧損等情況所致。盈利指標方面,地市級和西海岸新區樣本城投企業具有較強的發展韌性,盈利指標變動不大;市南區、市北區和李滄區樣本城投企業盈利指標基數較低,整體表現有所提升;其他大部分地區樣本城投企業凈資產收益率和總資本收益率整體呈下降趨勢。

3.回款方面

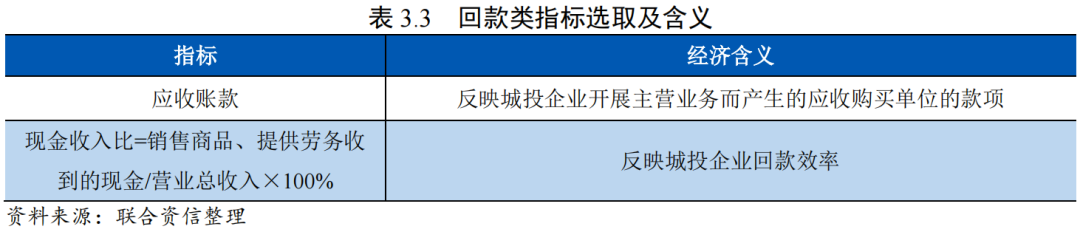

青島市樣本城投企業應收賬款規模持續擴大,增速有所放緩,現金收入比整體表現較好。

2021—2023年末,受回款滯后影響,青島市樣本城投企業應收賬款規模逐年增長,但2023年增速較2022年有所放緩。從回款指標來看,青島市樣本城投企業現金收入比整體表現較好,不排除部分項目竣工但未結算,或城投企業傳統業務占比下降,收現表現較好的貿易、工程施工及公用事業類業務占比提升,城投企業墊資經營模式轉變等對指標的影響。

分區域來看,截至2024年6月末,西海岸新區和市本級樣本城投企業應收賬款規模較大,均超200億元;市南區和嶗山區樣本城投企業應收賬款規模較小,均低于10億元。從增速來看,西海岸新區、膠州市和即墨區樣本城投企業應收賬款增速較快。回款指標方面,2021-2023年,市南區、嶗山區和萊西市樣本城投企業現金收入比表現有所改善,膠州市、平度市和李滄區樣本城投企業現金收入比表現有所下降,其他地區樣本城投企業現金收入比表現較穩定。

4.籌資方面

青島市樣本城投企業籌資活動現金整體呈凈流入態勢,凈流入規模持續下降,其中李滄區樣本城投企業自2022年以來籌資活動現金持續凈流出,即墨區及萊西市2024年上半年樣本城投企業籌資活動現金呈凈流出。

2021—2023年,青島市樣本城投企業籌資活動現金流入和流出規模均逐年增長,籌資活動現金整體呈凈流入態勢,但凈流入規模持續下降。

分區域來看,市本級和西海岸新區樣本城投企業籌資活動現金凈流入規模較大;受債券融資政策及外部融資環境變化影響,2022年以來李滄區城投企業籌資活動現金呈凈流出,2023年平度市城投企業籌資活動現金呈凈流出,2024年上半年即墨區、萊西市城投企業籌資活動現金呈凈流出。

5.債務方面

青島市樣本城投企業債務規模持續增長,債務增速邊際放緩;債務期限結構以長期債務為主,短期債務占比有所上升,部分區(市)短期債務占比超過40%;融資渠道整體以銀行借款為主,部分區(市)非標融資占比較高,融資結構仍需調整;2024年9月末城陽區、嶗山區、平度市和李滄區城投企業存續債券融資規模同比下降。

債務規模方面,2021-2023年和2024年上半年,青島市樣本城投企業債務規模持續增長,債務增速邊際放緩。分區域來看,截至2024年6月末,市本級和西海岸新區樣本城投企業債務體量較大,均超過5000億元。從全部債務增速來看,2021-2023年西海岸新區、膠州市、城陽區、嶗山區和平度市樣本城投企業全部債務增速相對較快,年均復合增長率超過20%;平度市和李滄區樣本城投企業2024年上半年全部債務增速為負,全部債務規模有所回落。

債務期限結構方面,2021-2023年和2024年上半年,青島市樣本城投企業全部債務期限結構以長期債務為主,短期債務占比持續上升,由2021年末的26.57%上升至2024年6月末的33.33%。分區域看,截至2024年6月末西海岸新區、嶗山區、萊西市和李滄區樣本城投企業短期債務占比超過40%;地市級、即墨區和城陽區樣本城投企業短期債務占比低于30%。

融資渠道方面,2021-2023年和2024年上半年,青島市樣本城投企業融資渠道均以銀行借款為主(占67%左右)、債券融資為輔(占21%左右)、其余為非標等其他融資(占12%左右),各融資渠道占比基本保持穩定。分區域來看,截至2024年6月末,即墨區、嶗山區和李滄區樣本城投企業債券融資占比較高,均超過30%,其中李滄區最高,為44.57%;李滄區樣本城投企業非標融資占比較高,超過25%,債務結構有待優化。

債券融資方面,對比2023年9月末和2024年9月末兩個時點,青島市大部分地區樣本城投企業存續債券規模均有所增長,即債券融資表現為凈融入,其中市本級樣本城投企業存續債券規模增速最快,超過20%;城陽區、嶗山區、平度市和李滄區樣本城投企業存續債券規模下降,降幅均在5%以內。從存續債券行權/到期分布來看,截至2024年9月末,青島市樣本城投企業存續債券行權/到期期限結構拉長,債券短期償付壓力減輕。

債務負擔及償債指標表現方面,青島市樣本城投企業整體債務負擔逐年上升,現金短債比下降明顯。

2021—2023年,隨著債務規模增長,青島市樣本城投企業整體全部債務資本化比率呈上升趨勢;受政策監管力度持續加強、嚴格遏制新增政府隱性債務、城投企業融資壓力增大、流動性持續趨緊等因素影響,青島市樣本城投企業整體現金短期債務比逐年下降。截至2024年6月末,整體全部債務資本化比率接近60%,現金短期債務比約0.35倍。

分區域來看,2021-2024年6月末,膠州市、市南區、城陽區和嶗山區樣本城投企業債務負擔有所加重,其他大部分地區樣本城投企業債務負擔相對穩定。截至2024年6月末,地市級、西海岸新區、市南區、城陽區、市北區、嶗山區和李滄區樣本城投企業全部債務資本化比率均超過60%,債務負擔較重;平度市和萊西市樣本城投企業債務負擔相對較輕,全部債務資本化比率低于50%。從短期償債指標來看,截至2024年6月末,即墨區、嶗山區和李滄區樣本城投企業現金短期債務比不足0.2倍。

四、小結

青島市政治地位突出,產業基礎深厚,經濟和財政實力位居副省級城市中游水平,正處于轉型發展的緊要歷史關口。在防風險與穩增長的總基調下,青島市在推動城投企業轉型和化債方面制定了一系列的舉措,制度及體系建設上,青島市成立市區兩級防范化解地方債務風險工作專班,在政府支出行為、強化債務監管、加強融資成本管控等方面出臺規范配套文件;財政及金融資源支持上,青島市加大財力下沉基層力度,推動基層財政平穩運行,通過與金融機構對接、發行再融資專項債券等舉措推進臨期債務接續和高息債務置換;城投轉型支持上,青島市一方面推動經濟高質量發展,在資源稟賦和產業培育方面為城投企業發展提供支撐,一方面通過注入優質資產、平臺整合、資產盤活、引入戰略投資者等措施鼓勵和推動城投企業改革轉型。

從青島市樣本城投企業2021—2024年6月年財務數據表現看,青島市樣本城投企業投資增速有所放緩,在鼓勵城投轉型的政策導向以及企業自身可持續發展的內生因素的雙重影響下,青島市樣本城投企業市場化轉型進程有所加速,整體市場化程度較高,不過轉型效果仍有待隨著自營項目以及經營性業務利潤貢獻的增加等而逐步實現。青島市樣本城投企業債務規模持續增長、增速邊際放緩,部分區(市)融資結構尚需調整。部分區域樣本城投企業自營類資產比重較高,舉債投資造成債務負擔較重且短期償付壓力較大,分化進一步加劇。

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)