本文以三元前驅體行業為例,研究了2021-2024年鋰電材料行業競爭要素隨供需關系變化的情況。2021年以來,鋰電材料行業受動力與儲能需求帶動快速發展,行業供需關系也先后經歷了供給不足、供需緊平衡和產能結構性過剩。2024年以來,行業產能結構性過剩明顯,并存在產能出清預期。與此同時,中國出臺政策限制新增產能,歐美等地也出臺了一系列政策限制中國制造的鋰電產品及相關礦產在當地的應用,促使中國鋰電企業加快海外產能建設及對上游礦產資源的投資。此外,受宏觀環境及資本市場影響,鋰電企業融資難度有所提升,但融資需求仍然存在。經分析得,在產能結構性過剩、國內政策限制產能、國外政策限制出口、部分鋰電礦產資源依賴進口、鋰電企業融資渠道收緊的背景下,產品結構多元、全球化程度高、資金實力及融資能力強的企業有望穿越產能出清周期。未來,鋰電各細分領域的行業集中度有望進一步提升。

一、行業概況

2021-2023年,受新能源汽車與儲能市場發展帶動,鋰電池及鋰電材料市場快速增長,鋰電企業產能投資規模也大幅提升。由于鋰電產業鏈的供給增速變化相對需求存在一定滯后,行業先后經歷了供給不足、供需緊平衡和產能結構性過剩。2024年以來,受供需關系失衡及下游競爭加劇等因素影響,行業內企業盈利水平承壓,行業存在產能出清預期。

鋰電池下游應用領域主要為新能源汽車、儲能和消費電子;上游為正極材料、負極材料、電解液、隔膜及包裝材料等,其中正極材料在物料成本中占比最大。正極材料前驅體是電池制備過程中的關鍵原料之一,可通過一系列化學反應轉化為電池正極材料。電池正極材料主要包括三元(鎳鈷錳酸鋰、鎳鈷鋁酸鋰)、磷酸鐵鋰、鈷酸鋰、錳酸鋰等類型。其中,三元鋰電池和磷酸鐵鋰電池主要應用于動力儲能領域,鈷酸鋰電池主要應用于消費電子領域,錳酸鋰電池則主要應用于電動工具、小型電車等。本報告將以三元前驅體行業為例,研究鋰電材料行業競爭要素隨供需關系變化的情況。由于消費電子及電動電池在規格、材料等方面與動力儲能電池差異較大,且2021-2023年未曾經歷高速擴張及供需失衡,故本報告僅在動力儲能電池領域內進行分析。

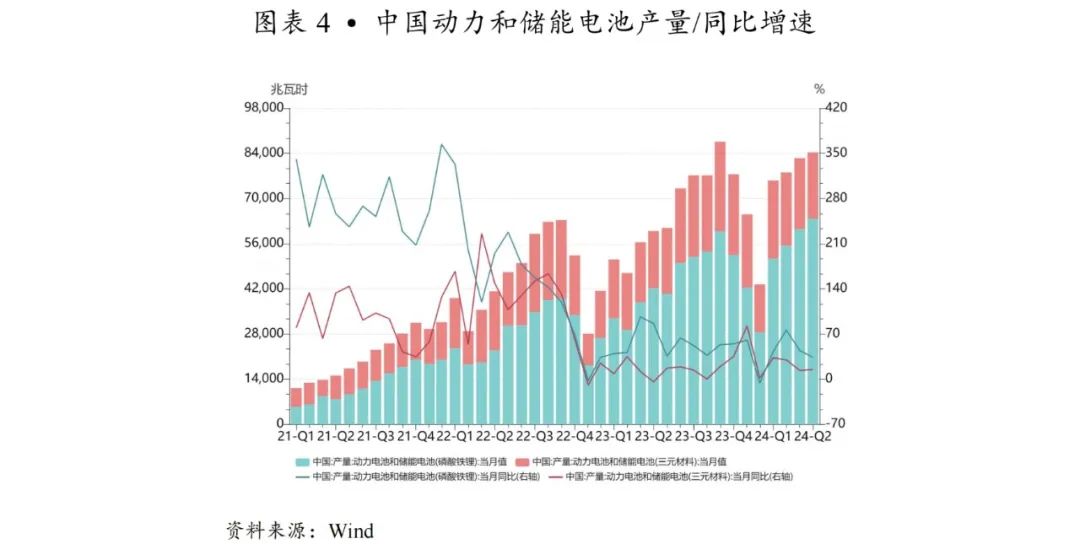

2021年以來,受新能源汽車和儲能市場快速發展帶動,鋰電池及鋰電材料市場快速增長。動力電池是新能源汽車的重要部件。2021-2023年,動力電池裝車量隨電動汽車市場快速增長。根據韓國研究機構SNE Research統計,2023年全球電動汽車銷售1406.1萬臺,同比增長33.41%;全球新能源車動力電池使用量達705.5GWh,同比增長38.6%。儲能市場可分為大儲市場、工商儲市場和戶儲市場。根據SNE Research統計,2023年全球儲能電池出貨量185GWh,同比增長53%;中國市場占45%,為84GWh。

2021-2023年,中國正極材料出貨量快速增長。其中,磷酸鐵鋰材料得益于其技術進步和成本優勢,在動力及儲能電池領域的占比不斷提升。受行業供需失衡影響,2023年正極材料平均價格同比大幅下跌,產值有所下降。根據EVTank數據,2023年中國鋰離子電池正極材料出貨量為247.6萬噸,同比增長27.2%;行業總產值為3221.6億元,同比下降26.6%。其中,磷酸鐵鋰正極材料出貨量163.8萬噸,同比增長43.4%;三元材料出貨量66.4萬噸,同比微增0.9%。

2021-2023年,受下游需求迅猛發展帶動,鋰電池產業鏈各領域投資擴張較快。相較于下游需求增長,鋰電池及鋰電材料的產能提升存在一定滯后,使得鋰電行業供給經歷了先緊張后過剩的過程。碳酸鋰是制備鋰電池正極材料的重要原料,其市場價格可較為直觀地反映鋰電產業鏈產能供需關系。2021年,行業供給不足,碳酸鋰價格快速增長;2022年,鋰電企業固定資產投資達到高峰,產能與需求關系出現短暫緊平衡,碳酸鋰價格全年維持在高位;2023年,動力電池市場增速下降,根據企業財報“構建固定資產、無形資產和其他長期資產支付的現金”看,主要鋰電企業產能投資規模已同比有所下降,但受前期產能大量釋放影響,行業仍出現了結構性供需失衡,碳酸鋰價格快速下跌;2024年以來,碳酸鋰價格在10~12萬元/噸之間的低位持續徘徊,距高點下跌超過80%。以三元前驅體行業為例,根據SMM新能源數據,2023年中國三元前驅體產量81萬噸,行業產能利用率為44%。受結構性產能過剩及下游車企降本壓力雙重影響,鋰電池行業競爭加劇,行業內企業盈利水平承壓,行業存在產能出清預期。

二、行業發展影響因素

1.供需關系

2021-2024年,鋰電行業供需關系持續發生變化,對鋰電材料企業的競爭要素產生了很大影響。

2021年,鋰電材料行業供不應求,具備充足產能的企業在訂單獲得方面具備較大優勢。2022年,鋰電材料行業供需緊平衡,礦產資源較為稀缺,具備原材料成本優勢的企業能夠獲得較高利潤。2023年以來,受前期投資產能大規模釋放影響,鋰電材料行業出現結構性產能過剩,主要體現為三方面:

1)產能利用率兩級分化,頭部企業產能利用率遠高于行業平均水平,落后產能利用率低;以三元前驅體行業為例,根據SMM新能源數據,2023年中國三元前驅體產量81萬噸,CR5接近75%,行業產能利用率為44%,頭部企業產能利用率較高。其中,中偉股份、華友鈷業和道氏技術公開的產能利用率分別為79.50%、58.72%和33.15%,格林美全部新能源電池材料業務的產能利用率為79.46%。

2)動力電池市場競爭激烈,儲能電池市場競爭程度較低,主要有兩方面原因:一、國內新能源汽車市場競爭加劇,降本壓力增加并轉移至鋰電池及鋰電材料行業;二、儲能電池裝機量的年增速下降的時間要晚于動力電池。動力與儲能電池在原材料和技術規格上具有較大通用性。從各公司公告數據可看出,2023年,鋰電池主要企業的儲能電池毛利率普遍高于動力電池的毛利率。同理,鋰電材料企業中,產品應用領域較為多元的企業收入端承壓較小。

3)動力電池市場中,國內市場中低端車型價格競爭激烈,海外市場及高端車型競爭程度較低。

2023年以來,新能源汽車市場競爭加劇,國內中低端車型價格競爭尤為激烈。海外客戶及高端車型價格敏感度相對較低,與此類整車廠合作的鋰電企業降價壓力較小。

綜上,在結構性產能過剩背景下,客戶結構多元、與海外及高端客戶合作緊密的頭部企業具備更強競爭力。本文選取四家主要的三元前驅體制造商(以下簡稱“所選公司”)進行對比。各公司主要新能源客戶覆蓋下游主要企業,中偉股份產品結構較為單一,華友鈷業和道氏技術海外銷售占比較高。

2.國內外政策

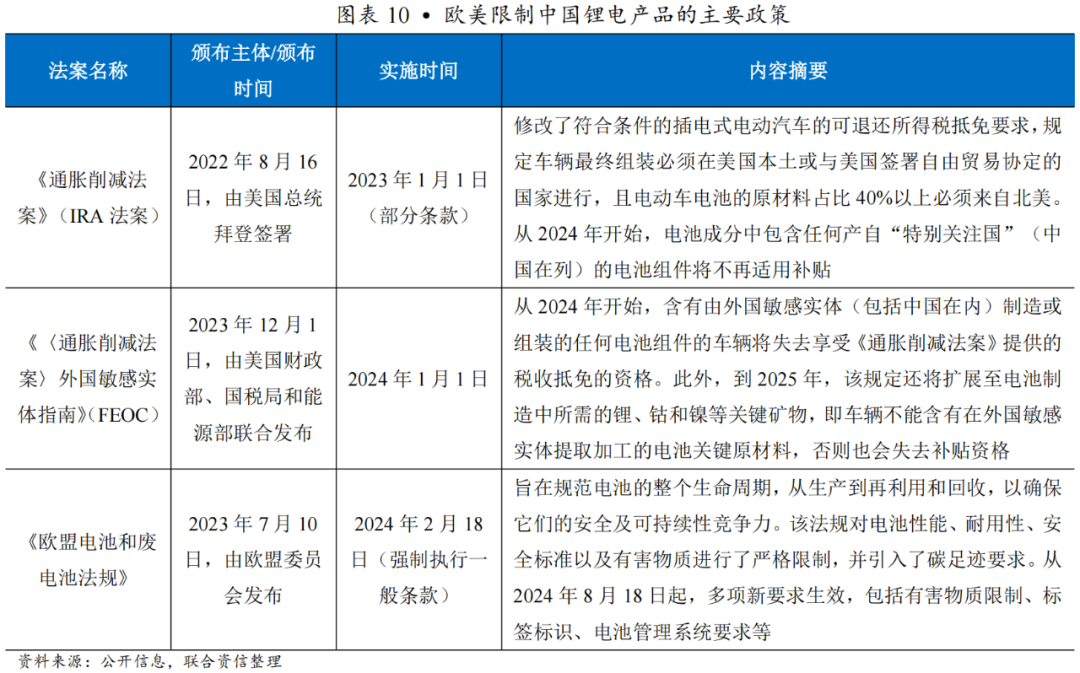

中國鋰電企業在全球市場表現出很強競爭力,但一系列海外政策的出臺可能對中國電池出口產生不利影響。國內也出臺了相關政策約束產能無序擴張。未來,能夠順利實現產能與供應鏈全球化的企業有望表現出更強發展韌性。

2023年12月,美國能源部發布的“敏感外國實體(FEOC)”細則規定,符合稅收抵免的電動車從2024年開始不得使用FEOC(中國、俄羅斯、朝鮮、伊朗)國企及名單規定的企業制造的動力電池;從2025年開始不得使用任何由上述企業提取、加工或回收的關鍵礦物。目前上述法案僅針對“中國制造”,尚未針對“中國公司”。2023年8月,歐盟發布的新《歐盟電池和廢電池法規》對鋰電池供應鏈的碳足跡等作出了規定,該法案未直接限制中國鋰電產品出口,但考慮到中國企業碳足跡溯源基礎較為薄弱,該法案變相提高了中國鋰電產品對歐盟國家的出口成本,也對中國鋰電企業的碳足跡核算能力、技術創新能力和供應鏈管理水平提出了更高要求。

于此同時,國內也出臺相關政策約束鋰電行業產能無序擴張。2024年6月,為進一步加強鋰離子電池行業規范管理,推動產業高質量發展,根據行業發展變化、技術升級趨勢和有關工作部署,工業和信息化部對《鋰離子電池行業規范條件》(以下簡稱“《規范條件》”)和《鋰離子電池行業規范公告管理辦法》進行了修訂。《規范條件》明確,引導企業減少單純擴大產能的制造項目,加強技術創新、提高產品質量、降低生產成本;鋰電企業每年用于研發及工藝改進的費用不低于主營業務收入的3%,鼓勵企業取得省級以上獨立研發機構、工程實驗室、技術中心或高新技術企業資質;鼓勵企業創建綠色工廠;鼓勵企業自建或參與聯合建設中試平臺;主要產品具有技術發明專利;申報時上一年度實際產量不低于同年實際產能的50%。

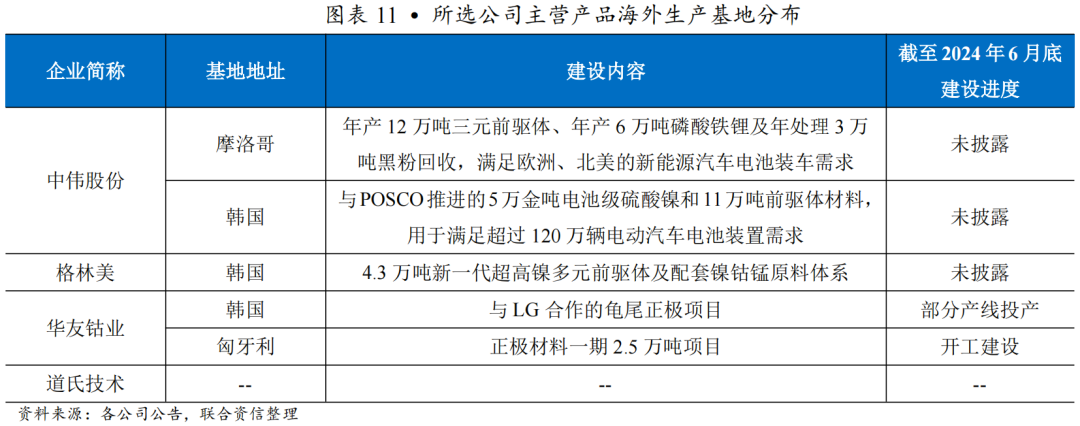

為應對國內市場飽和與海內外政策影響,中國電池企業積極出海建廠并拓展儲能業務,鋰電材料企業也跟隨下游海外建廠,選址通常位于東南亞、歐洲、北美等整車廠聚集區。產能全球化要求企業具備清晰的戰略規劃、很強的組織能力與投融資能力。未來,能夠順利實現產能與供應鏈全球化的企業有望表現出更強發展韌性。

3.資源分布

中國對部分鋰電礦物存在進口依賴,海外政策也對FEOC國家礦物在鋰電產品應用的存在限制。中國鋰電企業通過布局海外礦產資源應對上述風險。未來,能夠保障供應鏈安全、原材料成本可控的鋰電企業將更具競爭優勢。

鋰電產品的制造涉及多種金屬礦物。以三元前驅體為例,其主要化學成分主要由鎳、鈷、錳等元素組成,其中鎳鈷錳的比例可以根據實際需要進行調整。本節以鎳金屬為例分析資源分布對三元前驅體行業的影響。

鑒于鈷資源的稀缺性以及市場對新能源汽車續航里程提升的迫切需求,當前三元前驅體行業正朝著“高鎳化”的技術趨勢發展。根據國際能源機構(IEA2023)報告,2022年,全球汽車鋰電池能量需求為550Gwh,折合鎳金屬量估算需要25.52萬噸。2025年,預測全球EV銷量2300萬輛,對應估算鎳金屬量94.88萬噸。2030年,全球EV預測銷量4500萬輛,對應估算鎳金屬量185.63萬噸。鎳在三元前驅體中的重要性不僅體現在其含量的顯著增加,還反映在成本結構的變化以及對整個鋰電池產業鏈的影響上,預示著未來對鎳資源的需求將進一步增加。

中國鎳資源稀缺,但同時擁有全球最大的不銹鋼及新能源汽車消費市場。從產量口徑來統計,2015年以來中國鎳礦砂及精礦對外依存度均在80%以上;從消費口徑來計算,中國原生鎳對外依存度在93.5%以上[1]。隨著中國新能源汽車的快速發展及原生鎳產品的結構變化,未來無論是從產量口徑還是消費口徑,中國鎳資源的對外依存度都將呈現增長趨勢。根據中華人民共和國海關總署數據,2023年,中國鎳礦進口總量為4481.9萬噸,同比增加457.82萬噸,增幅11.38%;其中,自菲律賓進口鎳礦總量3871.6萬噸,同比增幅15.7%。全球鎳消費量受到多種因素的影響,包括經濟發展水平、工業化程度、新能源汽車產業發展等。中國是全球最大的鎳消費國之一,其鎳需求量一直保持在較高水平。隨著國內經濟的持續發展和工業化進程的加速,鎳的需求量也在不斷增加。

根據美國地質調查局(USGS)數據,全球鎳資源儲量超過3.5億噸,其中紅土型鎳礦約占54%,硫化物型鎳礦約占35%。印度尼西亞是全球鎳儲量最為豐富的國家,占世界鎳總儲量的42%,與澳大利亞、巴西位居世界鎳儲量前三甲。紅土型鎳礦具有開采成本低、資源潛力大等優勢,預計未來對硫化鎳礦的開采占比將逐漸減小。

為保障鎳供應安全,國內主要三元前驅體企業均采取了收購海外礦產的措施,并建設了相關原材料加工基地。綜合考慮中國對鎳礦的進口依賴程度、全球鎳礦分布及海外限制政策,具備海外礦產資源的企業有望獲得更好的供應鏈保障及一定成本優勢。

4.融資環境

受宏觀環境及資本市場影響,鋰電企業融資難度有所提升,但融資需求仍然存在。資金實力和融資能力成為衡量企業競爭力的重要標準。

A股鋰電板塊估值與IPO數量能較為直觀的反映鋰電企業融資環境變化情況。2021年,A股鋰電池和鋰電材料企業估值先后達到高點。2022年以來,受宏觀環境及資本市場影響,鋰電企業二級市場估值下降、境內IPO數量減少,國內企業直接融資渠道收緊,鋰電企業融資難度也有所提升。

在融資難度提升的同時,鋰電企業的融資需求并未下降。2023年以來,盡管國內鋰電企業新建產能速度大幅下降,但受已動工項目投資規模大、產品價格下降、下游回款賬期長等因素影響,行業內企業仍普遍存在融資壓力。此外,鋰電企業經營全球化所需的海外產能建設、對上下游投資也對鋰電企業資金實力提出了更高要求,資金實力和融資能力成為衡量企業競爭力的重要標準。

為保障企業控制權穩定及負債率健康,股權融資和債權融資對融資規模均構成一定約束條件。本報告假設,股權融資后公司實控人控股比例不低于30%為宜,債權融資后公司資產負債率不高于60%為宜。

股權融資方面,設公司全部股本數:a;實控人當前持股數:x;增發股份數:δx;假設增發股份全部由非實控人認購。

則x/(a+δx)≥30%,得出δx≤10x/3-a

可知,可增發股份比例≤10*實控人控股比例/3-1

債權融資方面,設公司資產規模為b,當前負債規模為y,新增債權融資規模為δy,

則(y+δy)/(b+δy)≤60%,得出δy≤(1.5-2.5y/b)b

可知,可新增債權融資規模≤(1.5-2.5當前資產負債率)*資產

實控人控股比例高、當前債務負擔輕的企業理論上存在更大融資空間。

三、結論與展望

2021-2024年,鋰電行業的供需關系、政策導向、資源分布及融資環境均發生了顯著變化,行業正步入轉型調整的關鍵階段,產能結構性過剩問題也成為行業關注焦點。國內方面,政府通過政策調整限制無序擴產,旨在優化產能結構,促進高質量發展;海外方面,特別是歐美地區的出口限制政策對中國鋰電企業產能與供應鏈全球化提出了更高要求。未來一到三年為中國鋰電企業出海窗口期,無法順利實現全球化的企業將在上下游議價中處于劣勢。

與此同時,鋰電產業鏈上游的關鍵礦產資源如鋰、鎳、鈷等高度依賴進口,資源價格波動對企業成本控制的壓力日益增大。在融資層面,隨著金融市場對風險的重新評估,鋰電企業的融資渠道趨于收緊,進一步考驗企業的資金實力和融資能力。

綜上,在產能結構性過剩、國內政策限制產能、國外政策限制出口、部分鋰電礦產資源依賴進口、鋰電企業融資渠道收緊的背景下,產品結構多元、全球化程度高、資金實力及融資能力強的企業有望穿越產能出清周期。未來,鋰電各細分領域的行業集中度有望進一步提升。

[1]吳琪,李政,王楠,等.中國鎳礦供需形勢及對策建議[J].科技導報,2024,42(5):53-60;doi:10.3981/j.issn.1000-7857.2024.05.005。

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)