來源:妙投APP

作者:劉國輝

今年以來,漲幅最高的銀行股并非屢創新高的四大行,而是南京銀行。數據顯示,今年上半年,南京銀行股價漲幅達51.9%,遠高于第二名常熟銀行35.66%的漲幅,也高于不斷刷新高點的農行27.9%的漲幅。

領漲原因,一方面是2023年南京銀行跌幅最大,股息率得以提升;另一方面,很大程度上歸因于業務結構,在債券牛市背景下,南京銀行作為在債券投資上一直頗具規模的銀行,在這一過程中顯著受益。

業績方面,南京銀行在銀行股中打頭陣,率先發布了2024半年報。上半年,南京銀行實現營業收入262.16億元,同比增長7.87%;實現歸母凈利潤115.94億元,同比增長8.51%。增長還是可以的,不過比不上預披露半年業績的齊魯銀行、杭州銀行等城商行,后二者凈利潤分別增長了16.98%、20.06%。

對南京銀行的業務進行分析可以發現,除了債市投資帶來的投資收益,南京銀行的零售、財富管理等業務表現都比較一般,對公業務也比較依賴政府類項目。如果沒有這些投資收益,今年上半年的營收和利潤可能是負增長。

雖然靠著金融投資聲名鵲起,但金融投資并不能幫助銀行主業來提升競爭力。大量資金用在投資上,對于南京銀行的競爭力可能并非好事。事實上近年來南京銀行與同省的城商行龍頭江蘇銀行的差距在逐漸拉大。

南京銀行在享受投資收益的同時,也要擔心核心業務掉隊的風險。

01 金融投資占比高,投資收益是上半年主要增長源泉

南京銀行截至去年底資產規模為2.29萬億元,排在北京銀行、江蘇銀行、上海銀行、寧波銀行之后,居國內城商行規模第五位,是全國20家系統重要性銀行之一。

國內銀行數千家,想要脫穎而出,需要有自己的特色。如工行是宇宙行,招行是零售之王,興業銀行曾是同業之王。南京銀行從地方城商行成長為全國系統重要性銀行,本質上也是一家有特色的銀行,其特色就是債券交易,被稱為“債券之王”。

銀行收到的資金要進行資產配置,多數會配置到對公貸款和個人貸款中,獲取利息收入,也會將一部分用于同業拆借,還會有一部分資金用于金融市場的投資,如債券、票據、基金、衍生品等,獲取利息及資本利得。南京銀行的獨特性就在于對于金融投資的比例更大一些。

Wind數據顯示,南京銀行的資產配置中,金融投資(含交易性金融資產、債權投資、其他債權投資等)規模從2017年的3087億元上升到2024年6月底的10594億元,在總資產的占比分別為27%、28.31%、46.05%、43.68%、45.47%、43.79%、42.48%、42.67%,占比處在高位。相比之下,2019年-2023年上市銀行金融投資占總資產比重為29.1%、28.6%、28.6%、28.8%、28.8%。總體上大行與股份行較低,城商行較高。今年一季度末,招行金融投資在總資產中占比27.78%,興業銀行為31%,工行為26%,同省的城商行龍頭江蘇銀行占比為36%。

這部分金融投資在債券牛市中的收益,在上半年為南京銀行貢獻了主要的增量。2024年上半年的營收結構中,南京銀行利息收入同比下滑了5.97%,包括債市投資收益在內的非利息凈收入同比大增25.51%,這才帶動整體營收增長7.87%,而且非息收入占比達51.13%,超過信貸帶來的利息收益,這在銀行中比較罕見。

其他銀行的非利息凈收入結構,大多是以銀行卡手續費以及帶來銷售基金、保險等帶來的代銷收入,而南京銀行的非利息凈收入,主要是債市的投資收益和公允價值變動收益,通俗來講就是已經落袋為安的投資收益和紙面上的投資浮盈,分別占比49.02%和32.08%,合計81.1%。手續費與傭金凈收入只占不到20%,表明公司在銀行卡交易、理財代銷上相對較弱,更依賴資金做投資。相比之下,招行這類中間業務強的銀行,手續費與傭金凈收入在非息收入的占比達到7成以上,投資收益占比只有兩成左右。

整體營收結構上,南京銀行對公業務占比45.75%,零售業務占比24%,金融市場投資與拆借相關的資金業務營收占比29.89%,明顯是對公與投資占大頭、零售業務相對不足。而從增速看,上半年對公業務、零售業務、資金業務營收分別增長了-1.74%、1.68%、34.02%。

再從投資收益和公允價值變動收益的變化來看,前者上半年減少了18.44%,后者則暴增477.9%,這意味著債市浮盈貢獻了營收中的大部分增量。

不只是南京銀行倚仗債市投資,旗下的公募基金鑫元基金也是主要靠固收撐門面。這家管理規模截至今年6月底合計接近2100億元的公募,在一百多家公募中排名34位,管理規模主要由815億元的貨幣基金和1100億元左右的債券基金為主,主動權益基金規模不足30億元,嚴重偏科。

這跟早期的業務切入點有關。成立于1996年的南京銀行,在1997年6月銀行間債券市場成立時就大量涉獵債市投資。1997年至2002年,南京銀行債券現貨買賣交易量位居市場首位,成交量超過四家大型銀行的總和。這是當時管理層的一種戰略選擇,在此投入較多資源后形成了業務優勢,2002年率先在銀行領域成立了資金營運中心,即金融市場部的前身,并在此后于上海獨立運營。“債券之王”的稱號也逐漸做實。在2019年2月,南京銀行資產管理業務中心總經理戴娟、資金運營中心副總經理董文昭等南京銀行高管被帶走調查時,曾在債市引發軒然大波,側面也體現了南京銀行在債券投資上的影響力。

南京銀行培養了不少債市投資選手,成了“債市黃埔軍校”,從南京銀行還走出了不少債券基金經理,除了鑫元基金的基金經理多來自南京銀行外,還有大成基金固定收益總部總監王立、中銀基金王妍、富國基金張明凱、東證資管陳文揚等。

02 涉政類對公項目有優勢,零售、財富管理等缺乏亮點

在金融投資之外,南京銀行有競爭力的業務并不多。

在信貸業務上,南京銀行明顯的特點是對公占比高、零售業務占比較低。今年上半年對公貸款占比76.12%,零售貸款占比23.88%。

南京銀行在信貸資產端的優勢在于,在本地獲取政府類項目的能力較強。南京銀行作為南京市屬金融企業,雖然在2005年引入外資股東法國巴黎銀行后,巴黎銀行為第一大單一股東,目前持股15.24%,不過江蘇省內幾家國企合計持股超過40%,國有股占比更高。高管層面也是南京市來任命董事長,本世紀以來三任董事長都是江蘇本地財經官員出身,因此在競爭本地涉政類項目上很有優勢。

南京銀行歷任董事長

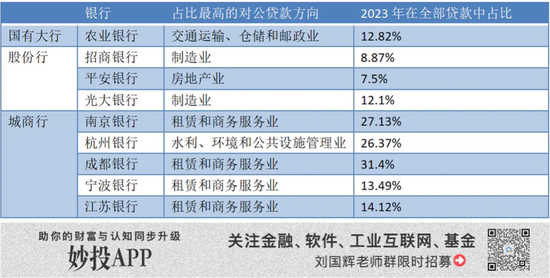

南京銀行歷任董事長2015年以來,政府類項目一直是南京銀行主要的信貸投放方向,與地方城投相關的三大領域,包括租賃和商務服務業,水利、環境和公共設施管理業,電力、熱力、燃氣及水生產和供應業,三者在南京銀行整體信貸中的占比往往達到四成左右。今年上半年,三大領域貸款比例分別為27.7%、10.27%、1.84%。東方證券研報顯示,南京銀行涉政類貸款存量占據對公貸款的半壁江山。

這類貸款規模大,相對來說資產質量優,形成南京銀行信貸資產的壓艙石。數據顯示,上述三大領域上半年不良率分別為0.29%、0.02%、0.01%,非常優質。

在此基礎上,南京銀行在近年來的戰略中,著重推動了科創、小微與零售貸款,打造新的配置領域與增長點。

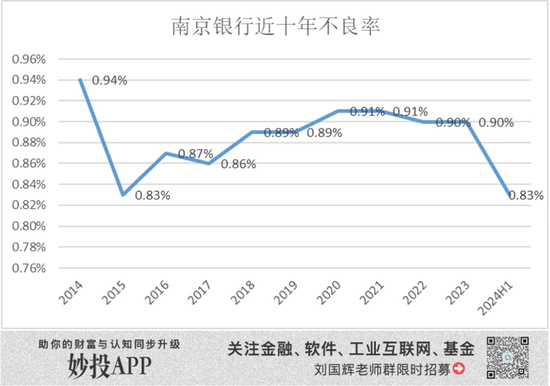

風控方面,雖然曾出現民營大客戶違約,但南京銀行的整體不良貸款率多數時間處在較好水平。

因為對于南京本地大企業集中放貸,三家本地客戶雨潤、豐盛、三胞集團在2018年后發生違約,給南京銀行帶來壞賬,2019-2023年歷年計提的減值損失均超過80億元,體現了南京銀行在風控以及貸款集中度方面存在問題,影響了利潤增長,也拖累不良貸款撥備覆蓋率從2019年的417.73%逐漸下滑到今年上半年的345.02%。

好在南京銀行資產一直有政府類項目打底,整體不良率多年來一直小于1%,在上市銀行中相對不錯。與其他在本地有政府項目資源的城商行如成都銀行、杭州銀行相比,后二者是自2020年以后不良率維持在1%以下,2015-2020年曾多年在1%以上。南京銀行相對表現更好。

而且從底層的公司機制與治理來看,股權結構相對較優,既有多家國企股東保證公司的國企成色,可以獲取本地對公項目,又有外資股東為最大股東,保證市場化程度,并帶來較高的員工激勵。今年上半年,南京銀行人均月薪4.66萬元,還引起了廣泛關注。高管層面,董事長來自市里委派,多有當地金融監管背景,行長多來自內部成長或者市場化選聘,保障專業性。

這些都讓南京銀行成為A股中相對不錯的城商行。不過南京銀行在信貸業務上展現的問題也不少。

首先,貸款集中度高,過多對公貸款多資本消耗大,增長模式不夠輕。

雖然大量政府類項目是不錯,但過于集中,一直存在對公貸款的行業集中度過高的問題。一家銀行對于一個行業的貸款占比達到27.7%,只在以本地政府類項目為主的一些城商行中較為多見,在整體上市銀行中并不多見,也遠高于競對江蘇銀行。

部分銀行最大放貸領域對比

部分銀行最大放貸領域對比大量對公項目帶來的結果是對資本消耗較大,2022年至今,資本充足率從14.31%下降到12.83%,核心一級資本充足率從9.73%下降到8.97%。因此需要不斷融資來維持資產擴張。南京銀行自2007年上市后,2010年進行配股融資48億,2014和2019還增發兩次,分別融資80億元、116億元,稀釋了股份,影響投資價值。2017年還計劃增發融資140億,未獲通過。此外還多次發債融資。這表明增長模式偏重,盈利能力也不夠,靠盈利實現內生增長的能力不足。

其次,在政府項目外,南京銀行在其他領域獲取優質信貸資產的能力相對不足。

例如在科創領域,南京銀行較為重視,2015 年推出“小股權+大債權”投貸聯動模式,2020 年升級為“政銀園投”模式,2023 年迭代升級“鑫 e 科企”線上產品。但資產質量一般。數據顯示,截至今年上半年,與科創相關的信息傳輸、軟件和信息技術服務業貸款金融近158億,不良率達到5.73%,是南京銀行不良率最高的貸款行業。顯然還沒在科創領域形成良性循環。

在小微貸款領域,截至去年底小微貸款余額3023億元,而同省的江蘇銀行小微貸款余額超過6200億。

在零售貸款領域,2017年和2020年分別提出大零售戰略1.0和2.0,細化客戶分層,重點抓消費貸產品,傳統消費貸針對優質客群,通過互聯網貸款和子公司南銀法巴消費金融來服務信用更下沉的客群,消費貸規模逐漸增長,成為個人貸款的主力,個貸余額在今年上半年達到2881億元,有所增長。不過規模還是有限,如同省的江蘇銀行,個貸余額去年底就達6455億元,另一家頭部城商行寧波銀行個貸規模也達到5072億元。

另外,其他重要的增長點如財富管理、私人銀行管理規模上,南京銀行也都是有所增長,但離優質城商行差距巨大。

三大城商行個貸、財富管理、私行數據對比

三大城商行個貸、財富管理、私行數據對比各種業務子公司是銀行尋求增長點的重要手段。南京銀行通過子公司南銀理財、鑫元基金、南銀法巴消費金融來布局理財子、公募、消費金融業務,打造多元增長點。

其中南銀法巴消費金融是南京銀行2022年收購蘇寧消費金融更名而來,增長較快,今年上半年南銀法巴營收20.49億元,同比增長102.68%;凈利潤7.25億元,同比增長54.38%。不過起點不高,去年底資產規模在31家消金公司中排名在12位;南銀理財去年底管理規模3739億,在33家理財子中排名17位左右;鑫元基金總管理規模近2100億,在140家公募中排名34位,幾乎全是固收當家,主動權益規模稀少。

總體來說,南京銀行有對公貸款的優勢,能獲得本地質量不錯的涉政類對公項目,這類項目在貸款中占比高,此外就是在金融投資上占比高,有較強的投資能力。南京銀行主要資產集中在風險相對較低的政府類貸款項目和債券上,在總資產中占比達到七成以上,能形成比較穩定的回報,構建業務的基本盤。在培養的增長點上,消費貸款增長比較好。

但除此之外,南京銀行有競爭力的領域還不夠多,在整體零售貸款、財富管理、私人銀行、理財子、公募基金等領域,還沒有形成明顯優勢。

03 過多金融投資對于主業益處不大

對于銀行過多資金集中在金融投資領域,有不少觀點多持批評態度,認為沒有將資金用在支持實體經濟。客觀來說,國內也不缺能放貸的銀行,缺的是有特色的銀行。能在金融投資上做出特色,不失為一種有效的活法,也是增強營收能力的重要手段。特別是在當下金融需求不足、資金價格又呈現下滑趨勢的局面下,能把握住債券牛市的機會實現對收入項的補充,無疑是好事。在經濟向好時,更多放貸賺取利息,經濟不好時往往債市走強,投入更多資金做投資,也是適應經濟周期的方式。

不過這種長期將較大比例資金用于投資的增長方式,負面影響也是顯而易見的。

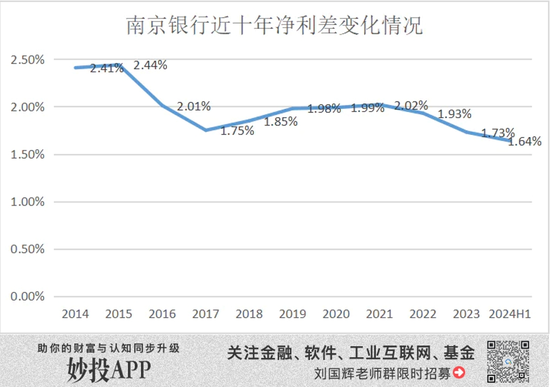

首先是投資收益不穩定,帶來較大的業績波動。債市也是有周期的,不同階段帶來的收益并不相同,資金量又巨大,微小的比例波動也會帶來絕對收益的大幅波動。特別是債市的浮盈,即公允價值變動凈收益。南京銀行公允價值變動凈收益2017年至2024年H1,分別為-19.56億元、24億元、9.3億元、0.0084億元、25億元、27億元、17億元、43億元,變化很大。在上半年債牛中,南京銀行半年投資浮盈已經遠超前幾年。

反映到公司整體的凈利差上,也是呈現周期性變化,且變化較大。

其次,將過多的資金配置到債券投資上,相應就減少了在對公與零售貸款的配置,也就相應失去了一部分培育企業和個人客戶的可能。這是一種戰略取舍的問題。

另外,債券等金融投資相對來說是比較專的領域,跟銀行主要的信貸業務關聯不大,即使投資做好了,跟主業也很難形成聯動。而其他優質銀行大多在戰略上有更多的業務聯動性,如招行的財富管理戰略既增加手續費收入,也帶來更多零售客戶與低價存款,反哺零售與對公。零售業務也為財富管理提供客戶,對公業務為財富管理提供一些資產。興業銀行重點發展的投行業務,利用了在同業業務上的資源優勢,也為對公提供客戶資源。南京銀行的資金運營業務,更多將資金投資在債市,能帶來的對公、零售、同業資源都有限。雖然債券承銷可以積累資源,不過南京銀行在這方面并不領先,今年上半年承銷1908億元,排名銀行業第14位;債券承銷收入6.862億元,跟投資收益與浮盈的總和108.7億元相去甚遠。

因此,長期過多配置資金在債市,一定程度上影響了南京銀行在信貸主業上的競爭力。畢竟銀行主業是信貸機構,并非資管。債市投資獲取了收益,但也喪失了這部分資金本可以通過信貸服務可能獲取的客戶資源與財務收益。

04 撿了芝麻,丟了西瓜,與同省對手差距變大

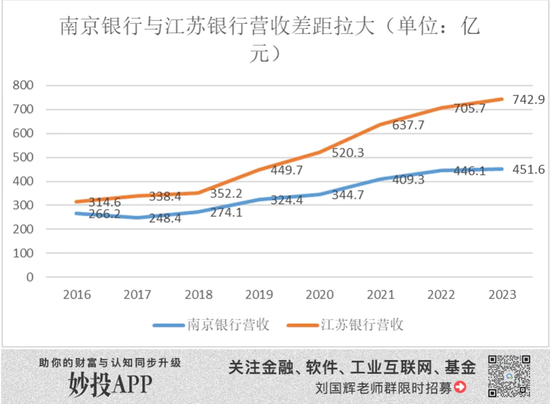

這樣的戰略選擇反映到長期業績上,就是南京銀行與主要對手的差距沒有縮減,反而是加大。

南京銀行在江蘇省內區域性銀行中名列第二,僅次于江蘇銀行。南京銀行在1996年由南京39家城市信用社與聯社合并而來,逐漸實現全省布局,江蘇銀行是2007年由省內多個城市的城商行合并而來,起步較晚不過起點更高,二者是比較直接的競爭對手,主要營收均來自江蘇省。去年底江蘇銀行資產規模3.4萬億,南京銀行2.3萬億,第三名蘇州銀行只有0.6萬億。江蘇銀行在省內的布局多于南京銀行,資產規模也一直高于南京銀行。從近幾年的數據看,南京銀行與江蘇銀行的差距在逐漸變大。

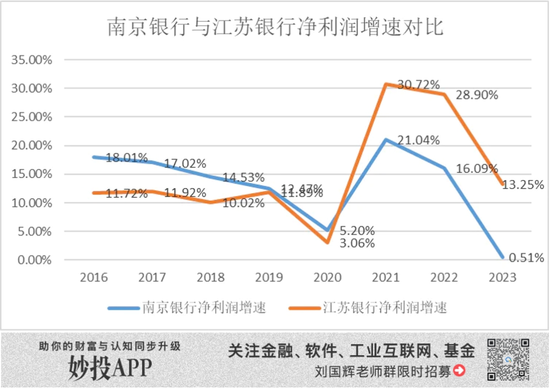

2016年南京銀行營收尚能達到江蘇銀行八成以上,到去年已經降至六成。凈利潤上多年能達到江蘇銀行的八成,不過自2021年以來,迅速下滑,降到了江蘇銀行的六成多。

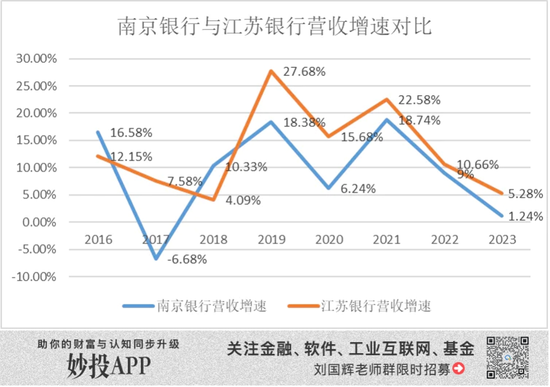

從歷年增速來看,南京銀行多數年份里也不及江蘇銀行。數據顯示,2016-2023年,南京銀行營收累積增長了69.65%,凈利潤增長了124%。江蘇銀行同期分別增長136%和171%。

與江蘇銀行相比,南京銀行將更高比例的資金用在投資上,對于長期競爭力沒有起到有效的提升作用。如果多年來將資金用在培育科創、小微企業客戶以及消費貸客戶上,不僅會有相應的財務回報,還會形成更大更穩定的對公、零售客戶資源,打造信貸主業的更強核心競爭力,與江蘇銀行的差距也可能逐漸縮小。

如今與江蘇銀行差距變大,更高的金融投資比例不是唯一原因,但還是有較大影響的。種瓜得瓜,種豆得豆,在對公、個貸上有更多投入,相應自然會有更多客戶資源、數據、經驗的積累,循序漸進。

*以上分析討論僅供參考,不構成任何投資建議。

責任編輯:王馨茹

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)