使得招行大財(cái)富管理能夠成功穿越歷史周期,戶均遠(yuǎn)超同業(yè)的,正是歷久彌新的分層經(jīng)營(yíng)。

來源:輕金融 作者:李靜瑕

在全國(guó)性銀行中,有一個(gè)值得關(guān)注的現(xiàn)象:

多數(shù)銀行的戶均零售AUM都在2萬元左右,唯一的特例是招行。超過6萬元的戶均AUM,使得招行在客戶數(shù)與股份行相比沒有絕對(duì)優(yōu)勢(shì)的背景下,實(shí)現(xiàn)了AUM的大幅領(lǐng)先。

輕金融統(tǒng)計(jì)發(fā)現(xiàn),目前有6家銀行的零售AUM規(guī)模超過了10萬億,除了招行外,其他5家均為國(guó)有行。要知道,其他幾家國(guó)有行的零售客戶都超過了5億,而招行靠1億多的零售客戶實(shí)現(xiàn)了AUM的逆襲。

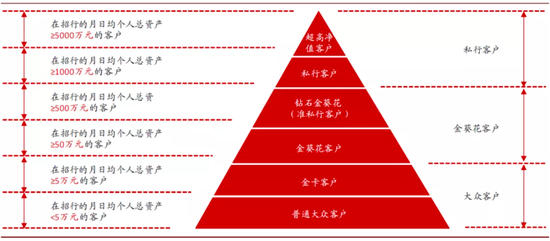

這一獨(dú)特現(xiàn)象背后一個(gè)重要的原因,正是源于招行“金葵花理財(cái)”為代表的分層服務(wù),為各層級(jí)客戶提供差異化、精細(xì)化的服務(wù),也成為招行做大零售的基石。

20年前,“金葵花理財(cái)”橫空出世,率先開啟了客戶分層經(jīng)營(yíng),推動(dòng)了國(guó)內(nèi)真正意義上財(cái)富管理服務(wù)的到來。此后,更多銀行加入客戶分層經(jīng)營(yíng)與定制化服務(wù)的行列中。

2022年,“金葵花理財(cái)”迎來20周年,中國(guó)財(cái)富管理行業(yè)也走到了新的歷史機(jī)遇關(guān)口。大財(cái)富管理行業(yè)將走向何方?“金葵花理財(cái)”又將給行業(yè)帶來什么?

01

銀行業(yè)分層經(jīng)營(yíng)“開創(chuàng)者”

任何一個(gè)行業(yè)的進(jìn)步,都離不開一批劃時(shí)代的標(biāo)志性創(chuàng)新。如果復(fù)盤中國(guó)財(cái)富管理行業(yè)發(fā)展歷程,金葵花理財(cái)正是這樣的標(biāo)志性創(chuàng)新。

在今天,通過分層經(jīng)營(yíng)滿足客戶不同的金融與非金融需求,已經(jīng)成為財(cái)富管理機(jī)構(gòu)經(jīng)營(yíng)策略的標(biāo)配模式。2021年12月29日,央行發(fā)布的《金融從業(yè)規(guī)范》系列標(biāo)準(zhǔn),也提到財(cái)富管理從業(yè)人員及客戶都應(yīng)做到分類、分層經(jīng)營(yíng)和供需匹配。

而提起分層經(jīng)營(yíng),走過20年歷程的金葵花理財(cái)是公認(rèn)的開創(chuàng)者。

早在2002年,銀行對(duì)公業(yè)務(wù)競(jìng)爭(zhēng)激烈,零售金融剛剛起步,招行率先推出金葵花理財(cái)產(chǎn)品與服務(wù)體系,在中國(guó)銀行業(yè)首開客戶分層服務(wù)大幕。金葵花理財(cái)推出的客戶分層和專屬客戶經(jīng)理“一對(duì)一”服務(wù)模式,深度影響了財(cái)富管理20年發(fā)展之路。

此后,金葵花理財(cái)?shù)膭?chuàng)新從未停止。2005年8月,招行總行營(yíng)業(yè)部金葵花財(cái)富管理中心正式開業(yè);2007年8月,招行啟動(dòng)私人銀行業(yè)務(wù),為高凈值客戶提供全方位、個(gè)性化的綜合財(cái)富管理服務(wù);2009年4月,招行面向金融資產(chǎn)超過500萬的客戶推出金葵花鉆石服務(wù)體系。

作為分層服務(wù)開創(chuàng)者,金葵花理財(cái)憑借精細(xì)化的服務(wù)、多元化的產(chǎn)品體系,將自身利益與客戶利益深度綁定,為客戶持續(xù)創(chuàng)造實(shí)實(shí)在在的價(jià)值。

在資產(chǎn)配置方面,2017年招行發(fā)布國(guó)內(nèi)首只“金葵花”資產(chǎn)配置指數(shù),2020年推出金葵花財(cái)富規(guī)劃系統(tǒng)2.0,全方位滿足客戶不同層面的財(cái)富需求;以五星之選為代表的招行代銷公募基金,累計(jì)創(chuàng)造盈利超過3000億元;16項(xiàng)不同的M+金葵專屬權(quán)益,為數(shù)百萬客戶奉上非凡貴賓禮遇。

從金葵花理財(cái)開始,分層經(jīng)營(yíng)成為銀行業(yè)各個(gè)業(yè)務(wù)類型的重要經(jīng)營(yíng)模式,近年來各大銀行紛紛推出“分層、分群、分級(jí)”的客戶經(jīng)營(yíng)管理體系,通過成千上萬個(gè)客戶標(biāo)簽來滿足不同客戶的個(gè)性化需求。

02

讓財(cái)富管理“飛入尋常百姓家”

在財(cái)富管理領(lǐng)域,長(zhǎng)期以來存在的一個(gè)痛點(diǎn),是大眾長(zhǎng)尾客群的金融服務(wù)需求沒有得到充分的滿足。雖然大眾客群在各類群體中數(shù)量最多,但戶均AUM較低。

對(duì)于全國(guó)性銀行而言,在大財(cái)富管理布局上,從私人銀行到大眾富裕群體,再到長(zhǎng)尾用戶,一個(gè)都不能少。只有財(cái)富管理業(yè)務(wù)形成規(guī)模效應(yīng),以及客戶粘性不斷提升,才能建立大財(cái)富管理的護(hù)城河優(yōu)勢(shì)。

從最早的“金葵花理財(cái)”,到日趨豐富的“大財(cái)富管理新生態(tài)”;從幫助中高端客戶打理財(cái)富,到如今讓財(cái)富管理“飛入尋常百姓家”;從賣方服務(wù)轉(zhuǎn)向買方服務(wù),構(gòu)建起大財(cái)富生態(tài)平臺(tái)。20年來市場(chǎng)風(fēng)云變幻,從探索到發(fā)展,招行始終堅(jiān)持“以客戶為中心,為客戶創(chuàng)造價(jià)值”的財(cái)富管理初心,伴隨不同客戶需求的流動(dòng)和共振。用創(chuàng)新驅(qū)動(dòng),實(shí)現(xiàn)客戶服務(wù)工具與方式不斷演變,客戶分層經(jīng)營(yíng)理念不斷精細(xì)和深化,并在一次次變幻中引領(lǐng)招行正確找到破局之路。

招行深諳財(cái)富管理的增長(zhǎng)邏輯,既抓長(zhǎng)尾客戶,也抓中高凈值用戶,通過從銷售導(dǎo)向轉(zhuǎn)為客戶價(jià)值導(dǎo)向,為客戶提供一站式金融服務(wù),不斷讓越來越多客戶在“網(wǎng)點(diǎn)+App+場(chǎng)景生態(tài)”中享受更多公司提供的綜合化服務(wù)。

輕金融發(fā)現(xiàn),招行的零售戶均AUM最高曾超過了7萬多元,從2016年開始呈現(xiàn)下降趨勢(shì),目前為6萬多元。另一個(gè)數(shù)據(jù)顯示,2021年招行零售AUM與金葵花及以上客戶AUM增幅均為20%。這些數(shù)據(jù)在一定程度上展現(xiàn)了招行大財(cái)富管理的成效。

得益于完善的客戶分層體系和綜合化服務(wù),招行的零售金融中高端客戶AUM貢獻(xiàn)穩(wěn)步增加。輕金融統(tǒng)計(jì)發(fā)現(xiàn),金葵花及以上客戶資產(chǎn)占比,從2007年的55.1%上升至如今的82%。截至2022年一季度末,金葵花及以上客戶近390萬戶,其AUM余額超9.2萬億,正在邁向10萬億大關(guān)。

招商銀行各項(xiàng)零售業(yè)務(wù)指標(biāo)

如何讓各類客群都能享受到金葵花一樣的服務(wù)體系?答案是將自身利益與客戶利益深度綁定。

招行的方向是堅(jiān)持模式轉(zhuǎn)型,著力推動(dòng)大財(cái)富管理能力建設(shè)。通過繼續(xù)擴(kuò)大客群基礎(chǔ),強(qiáng)化客戶資產(chǎn)配置,做客戶財(cái)富管理主賬戶,同時(shí)深入推進(jìn)“初心計(jì)劃”,聚焦客戶和員工體驗(yàn)雙提升,體系化升級(jí)財(cái)富管理能力。

為了將財(cái)富管理服務(wù)惠及更多大眾客群,2021年招行重磅升級(jí)了“招財(cái)號(hào)”財(cái)富開放平臺(tái),鏈接全市場(chǎng)優(yōu)秀的資管機(jī)構(gòu)和產(chǎn)品,提出打造大財(cái)富管理價(jià)值循環(huán)鏈,志在用全新的模式,更開放的視野,更專業(yè)的服務(wù),更豐富的產(chǎn)品,更好為客戶創(chuàng)造價(jià)值。

以客戶為中心轉(zhuǎn)變業(yè)務(wù)理念,使得越來越多的客戶選擇招行作為財(cái)富管理主辦銀行,讓財(cái)富管理飛入尋常百姓家。

03

穿越歷史周期的“標(biāo)桿模式”

數(shù)字化財(cái)富管理與傳統(tǒng)網(wǎng)點(diǎn)模式是完全不同的發(fā)展邏輯。如何從線下走到線上,將線上與線下深度融合,是財(cái)富管理機(jī)構(gòu)綜合服務(wù)能力的差距所在。

金葵花理財(cái)誕生之初,線下網(wǎng)點(diǎn)專屬貴賓客戶經(jīng)理“一對(duì)一”的服務(wù),成為其迅速獲得客戶認(rèn)可的不二法門。隨著AUM規(guī)模的快速擴(kuò)大,以及移動(dòng)互聯(lián)網(wǎng)時(shí)代的到來,破解銀行財(cái)富管理服務(wù)能力半徑,不再只依賴線下網(wǎng)點(diǎn)的擴(kuò)張,而是金融科技。

2018年,招行率先吹響零售金融3.0轉(zhuǎn)型的集結(jié)號(hào),2021年初,招行進(jìn)一步提出打造“大財(cái)富管理價(jià)值循環(huán)鏈”。在深度服務(wù)中高端客戶20年后,如何借助金融科技進(jìn)一步拓寬財(cái)富管理服務(wù)的覆蓋范圍、創(chuàng)新服務(wù)方式?

一方面,是構(gòu)建流量型產(chǎn)品矩陣,以朝朝寶打通支付主賬戶與財(cái)富主賬戶,開啟年輕客戶理財(cái)?shù)谝徽n,購買朝朝寶的客戶已于近日突破2000萬;另一方面,依托“人+數(shù)字化”持續(xù)升級(jí)客戶服務(wù)能力,探索未來銀行智能化服務(wù)新模式。

比如2021年末,招行推出智能理財(cái)助理“AI小招”,通過海量知識(shí)沉淀與機(jī)器訓(xùn)練,使其能夠以對(duì)話形式,在線上為客戶提供“TREE”資產(chǎn)配置、招財(cái)分評(píng)估等服務(wù),并能給出調(diào)倉建議。

從20年前,招行摸著石頭過河,率先布局居民財(cái)富管理市場(chǎng),到如今成為財(cái)富管理的標(biāo)桿銀行。期間,招行幾次重大的關(guān)鍵里程碑都對(duì)行業(yè)起到了深遠(yuǎn)影響。未來,招行財(cái)富管理的增長(zhǎng)空間又在哪里?

數(shù)據(jù)顯示,招行1.7億的零售客戶中僅有3800萬左右的財(cái)富管理客戶,因此有1.3億左右的非財(cái)富管理客戶等待挖掘,招行正在通過更輕的數(shù)字化運(yùn)營(yíng)模式深度經(jīng)營(yíng)該客群。

依托“人+數(shù)字化”持續(xù)升級(jí)客戶服務(wù)能力,招行正在探索未來銀行智能化服務(wù)新模式。2021年,招行客戶經(jīng)理通過App連線功能與金卡、金葵花等客戶建立線上經(jīng)營(yíng)關(guān)系,服務(wù)客戶1264萬戶,同比增長(zhǎng)35.52%;成交金額5611.90億元,同比增長(zhǎng)18.76%。

這幾年,招行金葵花以上客戶年均增速都保持在10%以上,但客戶經(jīng)理人數(shù)基本沒有增加,通過持續(xù)的科技投入,給招行帶來了實(shí)實(shí)在在的效率提升。這也是招行財(cái)富管理的長(zhǎng)期核心競(jìng)爭(zhēng)力所在。

在網(wǎng)點(diǎn)模式時(shí)代,金葵花開創(chuàng)了先河;在數(shù)字化時(shí)代,金葵花依然占據(jù)領(lǐng)先優(yōu)勢(shì)。使得招行能夠成功穿越歷史周期的,正是歷久彌新的分層經(jīng)營(yíng)。

責(zé)任編輯:李琳琳

投顧排行榜

收起

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問股

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)