【金融315,我們幫你維權】近來,ETC糾紛、信用卡盜刷、銀行征信、保險理賠難等問題困擾著金融消費者,投訴多石沉大海、維權更舉步維艱,新浪金融曝光臺將履行媒體監督職責,幫助消費者解決金融糾紛。【黑貓投訴】

原標題:中行原油寶巨虧五大追問:這些因素會否成為銀行擔責命門? 來源:界面新聞

中行原油寶產品巨虧事件持續發酵中。

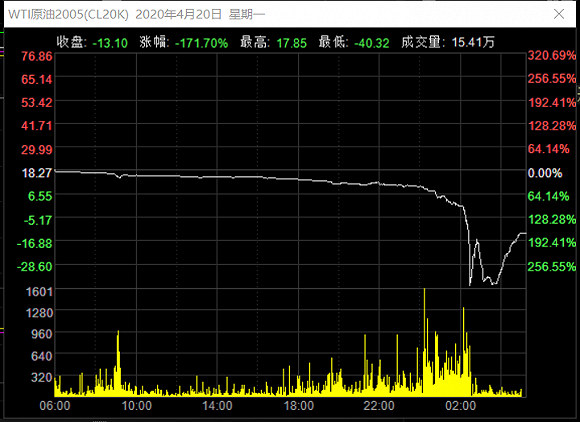

美國時間2020年4月20日,WTI原油5月期貨合約CME官方結算價收報-37.63美元/桶。而為境內個人客戶提供掛鉤這一境外原油期貨產品交易的原油寶也慘遭“黑天鵝”。一眾投資者也落得“抄底原油倒貼錢”的境地。

界面新聞了解到,4月23日,多位原油寶投資者陸續收到中國銀行的扣款通知,扣款原因為保證金平倉虧損,這更令在原油寶投資中虧損的投資者坐立難安。據界面新聞記者接觸到的部分已登記投資者,他們合計虧損金額就在3億元上下,其中“倒欠”中國銀行保證金的投資者更是超過百人。目前,原油寶產品的投資者已成立了多個維權群商討對策,并向銀保監會等監管部門發出舉報信。

這其中的損失究竟該由投資者還是中行來承擔?多位業內人士向界面新聞表示,關于原油寶產品投資者適當性、產品制度設計等問題的探討,或成為判定關鍵。而由于中行方面目前公布的信息尚不完全,仍有諸多謎團待解。

移倉日為何不調整?

中國銀行于2018年1月開辦“原油寶”產品,為境內個人客戶提供掛鉤境外原油期貨的交易服務,客戶自主進行交易決策。其中,美國原油品種掛鉤CME的WTI原油期貨首行合約。

根據中行的設計,原油寶產品類似期貨交易的操作,按照協議約定,合約到期時會在合約到期處理日,依照客戶事先指定的方式,進行移倉或到期軋差處理。其中,移倉是指平倉客戶持有的全部當期合約,同時開倉下期合約;軋差是指僅平倉客戶持有的全部當期合約。

但為市場所詬病的是,中行將持倉客戶選擇到期移倉或軋差交割的時間設為于期貨合約的倒數第二個交易日。

“將移倉換月的日期定在期貨合約的倒數第二個交易日,在目前原油市場的極端行情下很可能遭遇流動性不足,無法平倉的問題,事實也按此預想發生了”。北京某期貨公司相關交易人士表示。

相比之下,工商銀行、建設銀行推出的類似于原油寶的產品則選擇在4月14日和15日兩天進行移倉,平倉價格在20美元左右。

實際上,今年3月芝商所(CME)就開始探討極端行情下“負油價”的方案,此舉也引起了期貨公司的警惕,但中行原油寶的最終移倉日并未進行相應調整。

有負責原油寶投資者維權的律師表示,中國銀行作為專業金融機構,應更加熟悉國際原油期貨交易規則,對相應風險也更加敏感。但原油寶產品中卻規定了不合適的移倉日,并未重視和提示市場存在的風險。中國銀行明顯未盡到審慎經營及勤勉盡責之義務,造成投資者損失的,應當依法向投資者承擔賠償責任。

除此以外,在制度設計上,上海交大上海高級金融學院會計學教授陳欣也表示,作為類期貨產品,原油寶的制度設計導致投資者在移倉時存在成本大幅攀升的風險。他表示,持有原油期貨和原油現貨面臨的風險不同,原油期貨在進行換月交易時存在一定價差。而在疫情期間,遠月和近月原油期貨間的價差已趨擴大,如果一直持有,光換月的移倉交易就能讓投資者虧損慘重。

另外陳欣還向界面新聞表示,原油寶將倉位集中于單一月份的期貨合約也存在問題。他稱,一般機構只會在最近月持有相對較少的期貨倉位,而在更遠月期貨,比如7、8月合約持有更高比例的倉位。

投資者適當性是否到位?

作為一款投資原油期貨的類期貨產品,原油寶的開戶工作卻只有短短幾步。界面新聞了解到,開通原油寶賬戶只需進行線上投資者適當性測評。

“原油寶未能做好投資者適當性問題,其產品面向的大部分是沒有期貨投資經驗的人群”。上述期貨公司人士表示,國內的原油期貨交易屬于R4級別風險的產品,參與交易的個人投資者則需要賬戶內五個交易日最低50萬的資金規模門檻。“原油寶雖然是類期貨產品,但產品目前的投資者適當性和風險也是不完全匹配的”。

有北京地區某律師也表示,原油寶并未向投資者告知在完全損失本金之余,還存在倒扣資金的風險。“從目前暴露的情況來看,購買原油寶的投資者并不完全做到自負盈虧”。

不過陳欣則表示,想從投資者適當性來判斷中行存在問題并不容易。他認為原油寶產品原則上屬于類期貨的金融創新產品,這一理財產品并不直接對接期貨交易所。“投資者的對手方是中行,中行再另外與美國芝商所做交易”。

陳欣認為投資者開立的原油寶賬戶只能屬于理財衍生出的賬戶,不屬于嚴格的期貨賬戶,自然也省卻了更嚴格的準入門檻以及視頻面簽等流程。

20%強平線形同虛設?

據原油寶投資者向界面新聞記者展示的原油寶相關協議顯示,中行需每日不定時對投資者交易專戶中的保證金充足率(保證金充足率=賬戶凈值/已占用保證金)進行估值。

中行可以根據實際市場情況,確定強制平倉最低保證金比例要求,并提前五日告知。一般情況下,觸發強平的保證金最低比例為20%。

但在20日晚間,這一強平線卻形同虛設,尚未有原油寶投資者表示自己的倉位被強平。

對此,中行在22日晚間公告稱,對于原油寶產品,市場價格不為負值時,多頭頭寸不會觸發強制平倉。對于已確定進入移倉或到期軋差處理的,將按結算價為客戶完成到期處理,不再盯市、強平。

按照中行的產品設計,鑒于WTI原油5月期貨合約將于4月21日到期,20日晚22:00中行將停止原油寶交易和啟動移倉。

“中行的意思是過了22:00點,公司就不再進行強平處理了。而當天WTI原油5月期貨合約價格正是在當天22:00之后才由正轉負,在理論上觸發強平的”。華東某從事期貨相關法律工作人士表示。

不過值得注意的是,原油寶產品相關協議中,中行同時表示,投資者專戶中保證金比例低于50%時,公司將向投資者發送提示要求追加保證金。

“中行除22號早上六點半發了一條以負價結算,提示補足交割款的短信外,在20日22點后再沒有發過任何提示”。有投資者表示。

更有投資者稱,原油寶系統在21:50就出現問題,無法操作平倉。

不過界面記者也了解到,多數投資者保證金充足率跌至50%以下,也發生在當天22:00之后,按中行目前的解釋,公司同樣無需發送提升補充保證金的通知。

22點移倉為何延遲執行?

正如上文所說,中行曾在4月20日發布通知,稱將在當晚22:00停止原油寶交易和啟動移倉。

而20日22:00原油寶掛鉤的WTI原油5月期貨合約價格仍處在正值,但最終投資者移倉形成的價格卻是該合約當天收盤結算價,也即-37.63美元/桶。

對此投資者表示不解。有投資者稱,22:00前投資者可以自主交易,對合約漲跌帶來盈虧應由投資者承擔。但22:00后中國銀行單方面停止了該合約交易。投資者無法進行任何操作,更無法從中國銀行的報價系統上知悉價格,直至最終被告知以-37.63 的最低價格進行結算。

“22:00后你告訴為停止交易不能強平,但你最終平倉價格卻是22:00后的價格,這讓我怎么接受?”有投資者表示。

“我認為中行在這里玩了文字游戲,只是說22:00啟動移倉,又沒有說22:00完成移倉”,上述期貨相關律師表示,22:00后客戶無法進行任何實質性操作,全部的操作權、決定權和定價權都掌控在中行手中,“這種機制的設計對投資者是不利的”。

是否存在虛擬盤?

更有業內資深人士對中行原油寶是否摻雜了大量“虛擬盤”提出了質疑。

原油寶這類產品在業內被俗稱為“紙原油”,銀行在其中屬于做市商,其需要根據投資者在理財產品上的交易指令,實時同步在產品掛鉤的原油期貨合約上下達相同的指令。

“中行內部的交易機制目前是不清楚的,我個人認為,中行并沒有完全依照客戶的指令在芝商所下單,存在一定的虛擬盤”。上述業內人士表示,“中行應該會下單一定量的投資者指令,再做相應的對沖,剩余產生的交易只不過是中行系統內部的一串數字而已”。

該業內人士表示,如果原油寶存在部分虛擬盤,制度設計是否合理就顯得不那么重要了。“投資者產生的交易多數是中行內部的虛擬數據后,就不存在所謂的在移倉日缺乏流動性無法平倉,22:00后無法強平這些問題,中行在系統內部就能完成這些交易”。

目前有消息稱,4月20日中行仍重倉持有WTI原油期貨5月合約。具體這批重倉持有的合約是否與投資者在原油寶上的下單完全匹配,相關細節仍需中行或監管機構作進一步披露。

長按二維碼關注中行原油寶事件最新進展 查看實時原油價格

長按二維碼關注中行原油寶事件最新進展 查看實時原油價格責任編輯:陳鑫

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)