轉自:北京商報

AMC信達賣房的冰與火

依靠東直門項目30分鐘成交168套房源、一口氣回收57億元的戰績,原本作為AMC、定位“馳援”樓市的中國信達,不但打贏了一場爛尾翻盤仗,更是在營銷圈罕見收獲了與中海同等的關注度。

收之桑榆,失之東隅。

在另外一個同樣隸屬于信達注資的項目——北京昌平國子郡卻面臨著延遲交房、多方扯皮、業主擔憂爛尾的境遇。一邊拯救爛尾,一邊卻延期交房、引發爛尾擔憂,信達的地產生意究竟成功還是失敗?

苦熬八年 倒掛帶來紅利

一如外界所熟知的,現如今東直門的信達中心是當年北京奧運會的重點配套項目之一,20年前著手建設,但除了交通樞紐在2008年建成交付使用外,其他項目一波多折:開工、停工、復工幾經輾轉,其產權方也歷經北大青鳥、國浩中國,中間還夾雜著華遠地產等。最終2015年,中國信達以105億元收購入局,在隨后的八年里,信達逐漸明白知名爛尾項目單靠一己之力無法成功撬動,隨后以股權出讓的方式引入益田集團操盤商業,并聯手北京地方國企城建集團旗下城建東華,方有今日的信達中心。

信達中心申領預售許可證的企業為北京城建東華房地產開發有限責任公司,該公司分別由海南京灝實業有限公司(股比90%)和北京佳源投資經營有限責任公司(股比10%)持股,前者屬于國浩房地產100%控股,后者為北京市東城區國資委100%控股。質押方為中國信達資產管理股份有限公司北京市分公司。雖然從股權結構上看,信達地產并沒有直接參與,而是同屬于中國信達的信達資產以質押的方式出資,但現場銷售也證實,項目確實由信達地產銷售。

“東城區做了大量的工作,讓北京佳源投資經營有限責任公司直接入股一個爛尾項目,這在區里是很罕見的,再加上信達的資金與益田的商業運營,這才成功盤活信達中心。”知情人透露,項目參與方每個都不是“白給的”,其中北京佳源投資經營有限責任公司更是東城區的“親兒子”,在永定府等核心區共有產權房的持股名單中,均為區一方代表,這樣一個企業直接接入,給了信達運作的底氣。外加價格的絕對倒掛,即便是內有產權縮水20年,外有交通樞紐的雜亂與學區的bug,也難掩項目在位置、價格、準現房三大方面的絕對優勢。

信達中心能再次入市到底多坎坷,從建設工程規劃許可證申請的次數便可見一二。據北京市住建委信息顯示,信達中心前后共5次申辦或補辦建設工程規劃許可證,分別為2006規建字0432號、[2008規復函字0108號]、(2012)規建補正字(0002)號、[2011規復函字0146號]、2022規自(東)建字0012號。

據東外39號項目銷售人員介紹,信達中心住宅部分經由信達地產重建后更名為“東外39號”,全部兩棟樓168套,項目單價在12萬-12.9萬元/平方米與周邊形成明顯倒掛。鏈家二手房顯示,所在區域內的當代萬國城MOMA以及融創總部所在的使館壹號院,目前二手房掛牌均價分別在13萬元/平方米及16萬元/平方米,因此東外39號入市后銷售狀況極佳,目前僅有幾套清退房可供選擇。

掛名沙河項目引發爛尾擔憂

東直門爛尾大賣的同時,位于北京昌平沙河的國子郡,業主們卻在幾次三番得到“保證如期交房”的說辭后,收到了一封延期交房的通知,該項目同樣是信達方面以“注資”試圖拯救的“危機項目”。

這個名叫國子郡的項目地塊位于昌平北街家園一區附近,原為北京羅頓沙河建設發展有限公司(以下簡稱“羅頓沙河”)所有,公開信息顯示,該項目早在2004年前后便已拿地。詭異的是,羅頓沙河在拿到該地塊后并未形成銷售,而是15年后的2019年一期才姍姍來遲。

“國子郡這塊地的商品房15年以后才入市,也不完全是羅頓沙河的原因,主要是項目所在的地塊處于整個高教園區大的開發中。”知情人士透露,昌平沙河高教園地塊基于“政府為主導、由政府統一組織園區的規劃建設、高校為主體”的原則,須優先保障大學的建設入駐,造成建設主體不能自主安排開發項目的建設進度。

但羅頓沙河在其中也并非毫無問題。根據監管對其關聯公司 *ST羅頓的飛行檢查顯示,在北京沙河項目的開發過程中,項目還存在項目未開設投資款專用賬戶,未設立項目管理部、關聯交易未履行信息披露義務等問題。尤其是項目銷售收入被長期無償占用。根據當時的檢查方、海南證監局披露的信息,2005-2008年,北京項目預收房款累計6.47億元。項目模擬財務報表顯示,截至2008年12 月31日,項目對北京沙河累計預付賬款4.66億元。在現場檢查后,即使扣除董事會補充提供的“應轉入工程款、應收公司款”等項目應入賬而未入賬的數據,項目對北京沙河的預付賬款仍剩下約1.1億元。

“信達在介入之后,同樣發現了項目存在的各種資金問題,目前遲遲無法交房也是因為項目有資金缺口,但信達不愿意或者說沒談攏注資。”業主方代表如此反饋此前談判的信息。據了解,該項目一期原定于2022年12月底交付。現如今,開發商告知購房人延期至明年5月底才能交付房,多位項目購房人稱,發現項目工地施工緩慢,擔心項目會爛尾。

北京商報記者近日走訪項目發現,目前該項目臨街樓座已經完全封頂,外立面、門窗等已完成施工。據現場施工人員介紹,項目確實已經基本具備硬件完工,但綠化、社區等配套設施尚處于施工階段。“不考慮債務等問題,從項目的施工來看,國子郡爛尾的可能性并不大,但如果項目確實存在較大的資金騰挪與質押無法歸還,不排除交房不順。”知情人士如此表示。

與信達中心不同的是,國子郡質押方除了中國信達資產管理股份有限公司北京市分公司外,還有安徽信達房地產開發有限公司,后者為信達地產100%控股。項目在售賣時也以“信達地產”作為主要宣傳點。

事實上即便是作為有過多次復雜債權處理經驗的信達,在國子郡項目上確實也是遇人不淑,合作伙伴羅頓沙河在交房及商品房預售方面問題不斷。天眼查顯示,羅頓沙河曾多次因商品房預售合同糾紛被起訴,雖然大部分“達成調解”,但也有敗訴、被判處賠償的,其中就包含因延遲交房導致的案件。

不僅如此,在今年的11月,該公司還曾四次被強制執行,涉案金額近20萬元。

地產板塊陷入增收不增利尷尬

從動作上來看,中國信達的紓困依然聚焦項目層面,其對出險房企采用的是“金融機構接管+委托代建”模式,即中國信達負責接管、投入增量資金,再找到平臺代建,最終實現“保交樓”。如此一來,中國信達也可源源不斷地向旗下地產平臺信達地產輸送業務。

這樣的“協同”在信達地產2022中報中亦有所表露。信達地產認為,集團協同是其最大的差異化優勢。公司作為中國信達房地產開發業務運作平臺,信達系統資源能夠為公司發展提供有力的支持,公司除從公開市場獲取項目外,可以借助中國信達資源,強化集團協同聯動,發揮公司的專業作用,通過協同拓展、行業并購、操盤代建等多種方式獲取項目。

但在大力發展“協同”的背后,信達地產的業績表現并未給出適配的答案。

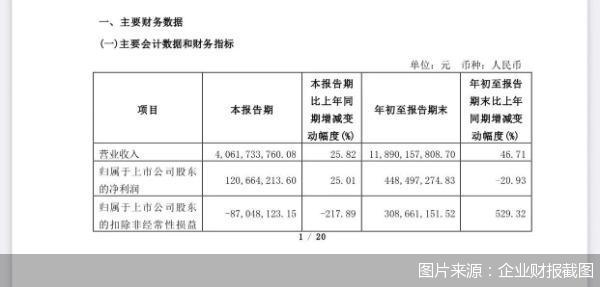

2021年,信達地產實現營收221.05億元,同比減少14.53%;歸屬于上市公司股東的凈利潤8.15億元,同比減少45.74%;歸屬于上市公司股東的扣非凈利潤1.04億元,同比減少91.27%;同期,經營活動產生的現金流凈額27.12億元,同比減少63.16%。

到了今年前三季度,信達地產仍未止跌。2022年前三季度,信達地產實現營收118.9億元,較上年同期增長46.71%;而歸屬于上市公司股東的凈利潤為4.48億元,較上年同期下降20.93%。

雖然得益于中國信達“協同”的加持,但信達地產仍陷入增收不增利的困境。

然而即便增收不增利,但得益于強大的股東背景,信達地產亦不用為流動資金而發愁。今年4月,信達地產成功發行規模5.8億元的3年期中期票據,利率4.07%,資金用于支付和置換前期已支付的并購項目一、二收購款,余下用于項目建設。5月20日,信達地產又成功發行2022年公司債券(第一期)12億元,期限分為3年及5年,票面利率在3.45%-3.7%。利率創三年以來央企AA+地產公司債新低。

緊接著8月7日,信達地產完成發行5年期規模15億元的公司債券(第二期),票面利率3.8%。在融資渠道整體不暢的大環境下,信達地產不但能夠大規模發債,且保持了較低的利率成本,這不得不讓人感嘆有個“富爸爸”的重要性。

AMC入局AB面

自去年底以來,為化解房企債務風險,加速行業出清,政策端鼓勵AMC、信托等金融機構紓困房企。過去的數個月,信達忙碌的身影隨處可見。

今年7月,中國信達聯合深圳華建組成的項目團隊,正式進場交接佳兆業廣州南沙爛尾樓“悅伴灣”,采用“信達收購債權+華建出資+信達地產代建”的合作模式對項目進行盤活。這一“地王”項目,受到佳兆業理財爆雷影響,也面臨停工爛尾的風險。

今年10月,世茂17.5億元轉讓南京巨無霸項目,買方為中國信達與五礦信托。該項目位于南京市棲霞區,占地面積約為22.61萬平方米,包括地下空間2.65萬平方米,包含住宅、商業及寫字樓以及社交及綠地空間。

此外,中國信達聯合河南中豫建投設立規模100億元的房地產紓困基金已于12月9日完成注冊,專項用于投資河南省問題樓盤紓困。

最新發布的“金融16條”提出,鼓勵金融資產管理公司、地方資產管理公司(以下統稱資產管理公司)發揮在不良資產處置、風險管理等方面的經驗和能力,與地方政府、商業銀行、房地產企業等共同協商風險化解模式,推動加快資產處置。鼓勵資產管理公司與律師事務所、會計師事務所等第三方機構開展合作,提高資產處置效率。支持符合條件的商業銀行、金融資產管理公司發行房地產項目并購主題金融債券。

中指研究院企業事業部研究負責人劉水表示,短期來看,AMC的介入為一是為救助對象提供了資金,二是為其提供了信用背書。長期來看,AMC在債務重組、資產處置以及相關資源調配等方面有豐富的經營和優勢,也具有較強的資金優勢;同時房地產企業的紓困只是其業務的一部分,受行業下行的影響有限,因此具有較強的紓困能力。

雖然AMC成為房地產化解風險的主要力量,但在企業端卻表示“有限”,對于整體的房企流動性危機來說,紓困能力并不“解渴”。

對此,劉水稱,AMC決策具有獨立性,會考慮投資的安全性與收益性。資產大于負債、待售貨值較大的項目,會受到AMC的青睞。但是,出險房企愿意出手的項目,往往有資不抵債、債務關系復雜、項目資金挪用無法追回等特點。所以,AMC紓困出險房企項目,有進展,但沒有大規模出現。

北京商報記者 王寅浩

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)