|

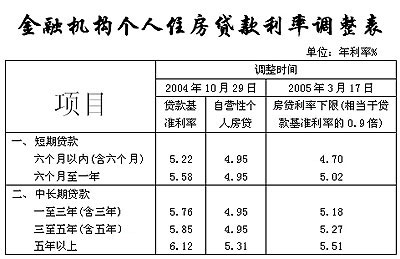

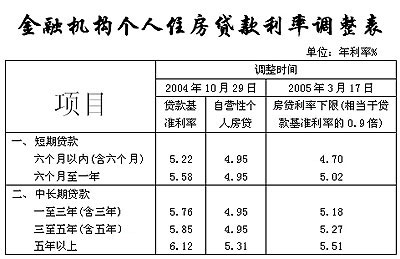

金融機構(gòu)個人住房貸款利率調(diào)整表 新浪財經(jīng)制圖

點擊此處查看全部財經(jīng)新聞圖片 金融機構(gòu)個人住房貸款利率調(diào)整表 新浪財經(jīng)制圖

點擊此處查看全部財經(jīng)新聞圖片

本報記者魏璇韓圣海 發(fā)自北京上海

“一收一放,央行的調(diào)控意圖比較清晰,就是控制房地產(chǎn)行業(yè)過熱給銀行帶來的風(fēng)險,同時鼓勵銀行加大短期貸款的比重,有利于解決銀行的‘短存長貸’問題。”市場人士認為。

昨天(3月16日)18點40分,中國人民銀行通過其官方網(wǎng)站,宣布調(diào)整商業(yè)銀行住房信貸政策和下調(diào)金融機構(gòu)超額準備金利率(相關(guān)新聞見A1)。

針對超額準備金利率的調(diào)控,市場認為這是一項鼓勵銀行存在央行的超額準備金從銀行系統(tǒng)流出的政策。

江南金融研究所研究員谷純悅認為,2003年以來的歷次央行宏觀調(diào)控,都是以緊縮為基調(diào)。“相對緊縮的貨幣政策難免波及到應(yīng)該擴張的行業(yè)。”以去年為例,央行的貨幣政策目標是貸款規(guī)模達到2.7萬億元人民幣,而實際只完成了2.2萬億元。“企業(yè)貸款難的問題在過去一年多里非常突出,在一定程度上抑制了經(jīng)濟的發(fā)展。可以看出,央行政策防止經(jīng)濟下滑的色彩非常明顯。”

由此,將住房貸款政策調(diào)整方向與其他銀行貸款項目加以區(qū)分,將有助于央行實現(xiàn)“有保有壓”的宏觀調(diào)控原則。

復(fù)旦大學(xué)房地產(chǎn)研究中心主任、經(jīng)濟學(xué)院博導(dǎo)尹伯成在接受本報記者采訪時表示:“調(diào)整房貸政策,主要是為了控制房地產(chǎn)市場和房地產(chǎn)貸款的風(fēng)險。目前一些地區(qū)的房價增長過快,除了普通消費者買房外,炒房勢力也不少。與此同時,銀行的房地產(chǎn)貸款增長過快,倘若不注意控制,房地產(chǎn)市場風(fēng)險很有可能會轉(zhuǎn)為房貸風(fēng)險。同時,將商業(yè)銀行個人住房貸款利率納入正常貸款利率管理也是符合利率市場化大方向的,商業(yè)銀行面對貸款者能夠更好利用風(fēng)險定價機制來確定合理的資金價格。此外,央行也是借政策出臺之際發(fā)出信號,暗示房地產(chǎn)市場和房地產(chǎn)貸款蘊藏的風(fēng)險不能等閑視之。”

上海銀行業(yè)一位人士在接受記者采訪時表示,“央行出臺的政策導(dǎo)向性比較強,主要是針對房價過高,房貸過熱而來的,可以起到抑制炒房的作用,這和上海前期推行的期房不能轉(zhuǎn)讓等政策是一致的。對于銀行來說,其實房貸這塊資產(chǎn)的質(zhì)量目前來看還是不錯的,但是房地產(chǎn)貸款由于其特殊性往往是中長期的,導(dǎo)致銀行的流動資金短缺,信貸結(jié)構(gòu)失衡。下調(diào)金融機構(gòu)超額準備金利率與此相關(guān),央行希望商業(yè)銀行進一步提高資金使用效率和流動性管理水平。”

一位銀行業(yè)人士分析,央行的舉措對貨幣市場將有較大影響。對于貨幣市場而言,被擠出的流動性會促使貨幣市場資金更為充裕,如此,央行票據(jù)發(fā)行利率和回購利率都將繼續(xù)下行。

“貨幣市場利率走勢的變化以及央行態(tài)度的轉(zhuǎn)變對于銀行而言,就意味著擴大貸款規(guī)模的力度將增加。因為對于銀行而言,盈利需求會迫使其選擇收益更高的資金運營渠道。”該人士表示。

國泰君安國債分析師林朝暉認為,將以上兩者配合出臺,則不排除在年內(nèi)人民幣貸款比去年多增3000億元預(yù)期目標較難實現(xiàn)情況下,央行為防止信貸過度緊縮而有意降低超額準備金利率,以便增加資金冗余的利差損失,并起到平滑信貸增長作用,同時取消房貸優(yōu)惠利率,則為防止信貸促增過度流向房產(chǎn)熱點,以防止房產(chǎn)過熱風(fēng)險進一步加大。林朝暉表示,結(jié)合最新出口、工業(yè)增加值、投資等數(shù)據(jù)顯示宏觀經(jīng)濟內(nèi)在動力仍較強盛,因此在數(shù)量適度從寬情況下利率逆向從緊反而是一種較合理的政策選擇。2003年底的雙向調(diào)息即構(gòu)成一次初步嘗試,去年加息后隨儲蓄回流伴隨信貸反彈也表明“數(shù)量從寬”與“利率從緊”可以兼容,因此本次雙向調(diào)息并不意味著央行緊縮信號的全面解除,在數(shù)量與價格目標的組合之間央行可能繼續(xù)進行“松緊”搭配,并待宏觀形勢進一步明朗后實施“松緊”乃至“緊緊”的后續(xù)政策抉擇。盡管本次調(diào)整沒有涉及人民幣匯率問題,但是有業(yè)內(nèi)專家認為,下調(diào)超額準備金利率的舉措導(dǎo)致貨幣市場收益率全面下跌,在客觀上減少國際資本套利的機會,從降低人民幣升值壓力角度考慮,不失為一個良策。

|

新浪財經(jīng)調(diào)查:超額準備金利率下調(diào) |

|

|

|