文/新浪財經專欄作家 洪灝

“投機者往往因無知而獲利。在亢奮的牛市之中,知識是多余的,經驗更是一個障礙。”

中國市場的價格與價值:上證等于3400

中國市場的價格與價值:上證等于3400“如果你不知道要去哪里,任何路都可以通往你的目的地。”——劉易斯-卡羅爾,愛麗斯夢游仙境

摘要:市值/M2比率已經超過15%,歷史上,這個比率是市場見頂的信號。如果市場要繼續上行,中國投資的資產配置模式必需發生轉變,而市場也需要一個新的估值方法。根據看漲-看跌期權平價的等式,我們得出上證指數的新的目標估值水平為3,400點左右。但由于市場杠桿水平上升,市場將出現數倍于歷史經驗值的波動。

滬港通和即將到來的期權交易的推出、期貨保證金要求的下降,以及QFII及RQFII的擴容,均有助于推動中國投資者資產配置模式的轉換。由于估值仍然便宜、流動性仍然充足,同時基本面沒有進一步惡化,我們工作的重點并非在于預測市場上行過程中的每一個日間起伏,而是繼續保持逢低買進的勢態。

上海股市的市況堪比2006-07年;估值之于投資的重要性,好比價格之于投機:上海股市的“屌絲逆襲”終于得到全球市場的注目。從技術超買的水平來看,目前滬股的飆升的速度為有史以來之二,這種情況自2000年以來只有2006-2007年的牛市中才出現過。與此同時,股市日均成交量接近1萬億元,同樣是前所未有的。

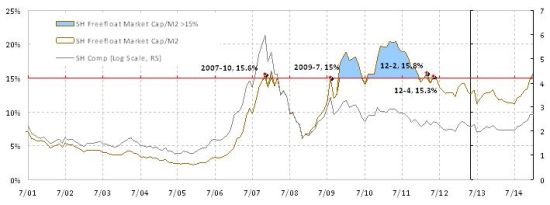

我們在2013年3月26日的報告《股市見頂,何時何地》里首次提出以15%的市值/M2比率來估算上證指數的價值點位,并自今年9月以來依此得出上證綜指的目標水平為2,750點。目前,上海股市已經到達15%的關口,其速度之快讓我們和其他市場參與者都始料不及。

我們不斷地被問及到市場下一步的走勢會如何。由于這個簡單的15%的定價比率一直行之有效,同時對市場的走勢具有直觀的解釋能力。因此,要讓我們的思維轉換進入一個新的估值模式并非易事。

上周末,我有幸被邀請向一群商品期貨交易的精英闡述我對2015年市場展望。與會者中,有今年以來已經獲得400%+收益的交易員,也有全國最大的大宗商品生產貿易商。這些交易員的頭寸之大足以左右市場的走勢。

在我演講的時候,有人問我:“投資與投機有什么分別?”。這是一個對投資理念認知的根本問題。畢竟,在過去幾年一直行之有效的市場中性策略,從7月起已經開始悄然失色。而沒有運用杠桿的基金表現更差,也逐漸面臨資金贖回的壓力。

這貌似簡單的問題其實并不簡單。凱恩斯曾把投機定義為“預測市場心理的行為”,而把投資定義為“預測資產在整個投資周期中的收益率的追求”。格雷厄姆在他經典著作《聰明的投資者》里面提出,投機者根本目標在于“預測并從市場波動中獲利”,而投資者則在于“在合適的價格買入并持有合適的股票”。

簡而言之,價格之于投機的重要性猶如價值之于投資。當然,對于格雷厄姆,投機和投資之間的差異是“人類無法體察到的虛無的存在”,而“當投資者和投機者都并存于一個市場的時候,他們投資哲學之間的界限只是由人的心態劃分,因此并不可靠”。

中國居民資產配置方式的改變:我們曾根據中國居民過往資產配置習慣的研究,用15%的比例來設定我們的目標價。這個比率來自于對基本面的分析,也是過往投資的經驗之談。因此,假如市場要打破這個歷史關系,中國居民必須改變他們的資產配置方式。

滬港通的開通,期貨保證金水平的下調,QFII和RQFII額度的擴大,和房地產市場的萎靡都在促使中國居民的資產配置模式發生改變。如果真的是這樣,我們的這個15%的經驗比率就需要重新考量了。

經濟學是一門在眾多的限制條件中使回報最大化的學問。也就是說,我們需要不斷優化有限資源的分配。比如說,15%是我們的流動資產分配到股票市場的上限。而現在融資融券總余額已經在過去幾個月中翻倍并超過8000億人民幣,在現存的券商總資本金基礎上這個規模還能擴張多少呢?

有傳聞說過去幾天,一些券商以額度用完的理由停止保證金交易的審批。近來一些券商交易系統的“塞車”是否意味著融資額度已經到頂?那么,對于市場來說新的限制到底在哪里?市場上各派高人對市場肆意定價,就好像杠桿可以無限量增加,市場可以無風險上漲一般。我們對此并不同意。

看跌-看漲期權的平價關系將上證證數定價在3,400點左右:金融學術界有數種方式來厘定資產價格。我們可以基于一項資產的系統風險厘定該資產的回報率,即CAPM資產定價模型方法。貼現現金流DCF是CAPM資產定價模型方法的其中一個應用。

或者我們可以用二叉樹Binomial Tree法,從未來反推資產的現值。Black - Scholes期權定價模型大致屬于這一學派。另外還有的就是無套利定理,將資產定價建基于同物等價的法則。現時市場共識普遍認為股價的上漲是由于所謂的“無風險利率”下跌。對于這一說法我們并不能茍同,市場共識其實是將價格與估值兩個相近但是又截然不同的概念混淆。由于中國經濟放緩,房地產及其相關資產,如銀行貸款及信托等的尾端風險一定有所提升。

如果系統風險正在增加,無風險利率必然同時上升,而不是下降。將對市場的估值建基于無法證明或反駁的邏輯令人在后市中難以定義離場的時機。無風險利率終究如巴菲特所言,“大致上是不可觀測的”,而“每日股價波動其實與估值無關”。

因此,資本資產定價CAPM模型方法下對市場的定價在當前是對市場真相的一個有失偏頗的模擬。由于期權方法要求界定價格升跌的機率,在當下的市場里將難以應用。那么,我們剩下的估值方法就只有以套利方法來估算了。

金融學其中一個最重要的關系是看漲-看跌期權的平價關系─看漲(C)和看空(P)期權組合的價格應該同于買入股票現貨(S)同時沽售債券(B),或以公式表示為C-P=S-B。若重新調整此方程式,我們可得出S = C-P+B。

換言之,我們可以借著了解看漲和看跌期權組合的價格及債券收益率以厘定股價。由于 (C-P)的價格理論上與股價同升同跌,厘定股價的變量實際上是債券價格,或債券收益率。這個簡單而又優雅的關系很好地解釋了為何債券收益率下降,股價則同步上升,亦即是我們目前所面對的局面。利率下跌表示融資成本下降,融資交易會大行其道。

另外,金融加杠桿將成為市場走勢的放大器(詳見我們于2014年9月5日發表的《理智與情感:止損并修正交易策略》)。目前股市的市盈率為13.8倍,也就是說股票的盈利收益率為7.3%左右。假如基準利率在將來數月再下調1%,同時在其他條件不變的情況下,股票的盈利收益率應為6.3%左右或16倍。

如是,除非股票盈利有任何急劇變動,上證指數的潛在估價應該為3,400點左右,較目前2,900點上升17%。順便說一下,格雷厄姆亦認為投資者對于股票應支付的最高估值倍數為16倍。

但如果我們的計算失誤了呢?如果市場無法轉換到這個新的套利理論模式,而沿用M2的15%的比例進行資產配置,那又會如何?畢竟,市場充斥著未知數和暗涌。我們注意到,在2007年的股市高峰中,我們的比率一度略超過15%的峰值,達到15.6%(焦點圖表1)。這種情況在2012年二月也出現過。

焦點圖表1:市值/M2比率已超過15%;市場需要一個新的模范

焦點圖表1:市值/M2比率已超過15%;市場需要一個新的模范近期的升市也令該比率快速地達到15%的歷史經驗水平,但市場整體估值仍然相對于2007年和2012年更便宜。如果市場的升勢能夠持續,則暗示市場估值思維的確出現模式的轉移。萬一我們錯了的話,那么市場的升勢將于略高于3,000點的水平結束。

杠桿會放大市場趨勢和波幅;不再細究交易擇時:我們想強調的是,從我們的套利方法得出的指數估值是估值的一個參照物,而不是指數最終將會或不會達到這個點位。基於信託基金可投資的新規定,券商融資新股本后的資本金規模的擴大,加上即將開始的期權交易,市場杠桿仍有進一步增長的空間,并將會放大市場的趨勢和波動,實際價格將圍繞我們從套利方法定義的基本面價值而大幅波動。

盡管如此,我們目前有了一個估值的參照物,我們可藉此比較市場的實際交易價格,并依此來確定市場心理的亢奮或蕭條程度。在市場的轉折點中,策略師應把策略的重心從預測市場每次短期起伏的時機,開始轉型于對長期資產配置的研究。

板塊輪動波段操作的交易方式在過去幾年里一直是市場流行的投機模式。但是,這種短期的投機交易將逐漸讓位給真正專注長期的投資模式,誠如我們在《大盤股都有春天》(2014年3月26日)一文率先指出的一樣。

從湖畔避世完成演講后踏上歸途之時,我在機場候機室等候登機。在我步入候機室之際,我注意到一大群年輕漂亮的女孩沿著候機室排隊,等待一個韓國美男樂隊的到來。我在候機室閱讀時,人群突然爆發出一陣騷動。

候機室內每個人都匆匆地搶到露臺以一睹美少男的風釆——除了我和一位睡在沙發上的年長的外國游客。但后來人群的喧囂實在太大,驚醒了他。他二話不說直奔露臺,然而他甚至都不知道那些韓國男孩是誰。人群中取暖,大數字的安全,對于人性實在太難以抗拒。

近日,強調以市場預期轉化作為買入理由的思想迅速主導市場。我們并非不同意市場預期對制定市場價格的重要性,而事實上我們一直奉行行為金融學的信仰。然而,簡單地利用市場預期轉變作為買入的理由,而沒有去定義相關價值,大概只可以說是順勢交易或投機,而并非投資。

若投資者希望進行順勢交易,電腦程式可更快并以更低成本做到。或簡單來說,只懂得如何追漲殺跌的趨勢分析只是被神化了。當我們從市場心理推斷市場走勢時,我們也必不能忽視市場的基本面價值。正如格雷厄姆曾意味深長地說﹕“投機者往往因無知而獲利。在亢奮的牛市之中,知識是多余的,經驗更是一個障礙。”

(本文作者介紹:交銀國際董事總經理兼首席策略師。CFA,畢業于北京對外經濟貿易大學和澳大利亞新南威爾士大學。)

本文為作者獨家授權新浪財經使用,請勿轉載。所發表言論不代表本站觀點。