文/新浪財經專欄作家 朱海斌

短期內人民幣進一步貶值空間有限,雙向波動下的穩定人民幣匯率仍是央行近期的優先選擇。綜合考慮經常賬戶盈余擴大、美元走強、推動人民幣國際化等各種因素,2015年最有可能的情形是人民幣在一定區間內波動,并在2015年末維持在大約6.15的水平。

2015年人民幣不會持續貶值

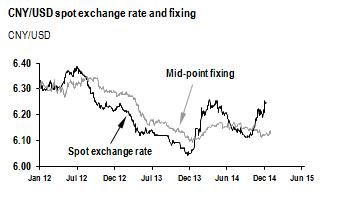

2015年人民幣不會持續貶值過去10個交易日中(1月16日至29日),人民幣對美元貶值1%,市場價已接近每日交易區間下限。人民幣如此大幅震蕩并非首次(2014年初和2014年末人民幣曾出現類似波動,見圖1),但此次行情引發市場猜測人民幣會否轉入貶值通道。投資者猜測央行[微博]會否在近期會擴大交易區間或允許人民幣對美元大幅貶值。

圖1

圖1簡短回答是否定的。

誠然,人民幣對美元貶值的觀點有其支持理由。2014年下半年,人民幣對美元匯率基本持平,但隨著美元走強,人民幣實際有效匯率升值了8.1%。展望未來,我們預測隨著美國與其它主要發達經濟體之間貨幣政策的分化,美元對其他主要貨幣將持續走強。維持穩定的美元/人民幣匯率意味著人民幣貿易加權匯率面臨進一步升值的壓力,這會不利于出口和經濟增長前景。

然而,我們認為短期內人民幣進一步貶值空間有限。雙向波動下的穩定人民幣匯率仍是央行近期的優先選擇,而短期內匯率波幅擴大的可能性較小。

第一,人民幣貶值對出口行業的影響可能有限。首先,貶值幅度過小不會對出口有太大幫助。如人民幣對美元明顯貶值,理論上可以支持出口,但在實際中很難執行,因為中國的貿易順差在2014年下半年創下歷史新高,而經常賬戶盈余出現上升。人民幣兌美元明顯貶值更可能導致其他國家效仿出現競爭性貶值,這會抵消原先以貶值支持出口的目的。

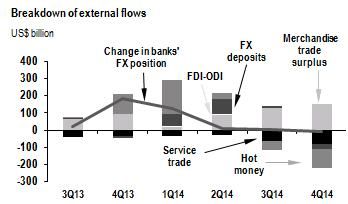

第二,對資本外流可能加劇的風險的擔憂。根據摩根大通估算,2014年下半年中國出現大量資本流出(圖2)。根據貿易順差(包括商品和服務貿易)、直接投資和企業與居民外匯存款變動額調整后,2014年第三季度和第四季度“熱錢”外流總額估算分別為494億美元和1089億美元。

圖2

圖2鑒于中國企業最近幾年累積了大量外匯債務,最近的資本流出可能與企業償還外債或對沖風險的交易有關(國際清算銀行數據顯示中國對外債務在2014年第二季度增至1.29萬億美元,其中大部分債務沒有套期保值,因此存在較大的匯率風險敞口)。

目前為止,資本外流尚未構成擔憂(在某種程度上央行歡迎這一趨勢,因為這反映外匯資產從央行轉移到民間持有)。然而,若人民幣大幅貶值,決策者會擔心資本外流可能會進一步加劇導致外儲明顯下降。

第三,中國政府今年來致力于推進人民幣國際化進程。在今年,有關人民幣是否會被納入國際貨幣基金特別提款權籃子的討論在進行之中。這種情況下,中國官方不太可能促使人民幣貶值,因為這可能會阻礙人民幣國際化進程。

總體來看,綜合考慮經常賬戶盈余擴大、美元走強、推動人民幣國際化等各種因素,我們認為2015年最有可能的情形是人民幣在一定區間內波動(對美元匯率6.10-6.30),并在2015年末維持在大約6.15的水平。

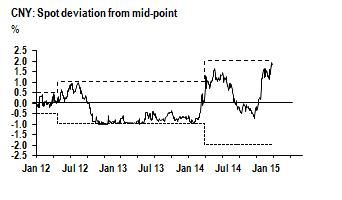

此外,我們認為近期內人民幣兌美元波幅進一步擴大的可能性較小。從技術角度來看,波幅擴大往往出現在匯率市場價相對接近中間價的時候(2012年4月和2014年3月,圖3)。現在的市場情況不符合這一條件。

圖3

圖3另外,轉為一籃子匯率的想法從經濟角度來看是可行的;但在實際執行時很難忽略以上討論的各種風險(資本外流;競爭性貶值)。涉及匯率機制轉變的決策成本很高,可能需要新的外部因素觸發這一轉變(比如其他新興市場國家貨幣也加入大幅貶值的行列)。但從目前看,我們認為中國不太可能率先采取匯率貶值這種舉措。

(本文作者介紹:摩根大通中國首席經濟學家)

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。