文/新浪財經專欄作家 彭文生

央行減少干預的一個重要條件是人民幣不存在大幅度單向升值或貶值的壓力。央行可以通過購匯和提高中間價引導市場匯率離開波動區間邊界,提高匯率波動性。但是當市場存在單邊升值預期時,央行單純提高中間價反而會強化人民幣的單向升值預期。

人民幣不存在大幅升貶值壓力。

人民幣不存在大幅升貶值壓力。中美戰略與經濟對話上傳來了人民幣匯率政策的新動向。中國人民銀行行長周小川在7月10日的中美戰略與經濟對話期間表示,在條件允許的情況下,中國將大幅減少對人民幣匯率的干預。美國財政部長雅各布路盧(Jacob Lew)也表示,中國已承諾減少對匯率的干預,并準備提高外匯操作的透明度。

此前,周小川4月份在博鰲論壇上也表示央行將逐步退出常態式外匯干預。 近期央行在外匯市場上的操作似乎為周行長的表態提供了注腳。5月央行在外匯市場上基本沒有購匯,全月央行外匯資產增量只有3.6億元,較4月大幅減少了99%。

表面上看央行似乎停止了購買外匯的行為。一些市場人士甚至開始操心將來央行如何保證基礎貨幣供應。但是幾乎同時,央行在6月又將人民幣匯率的中間價上調,扭轉了此前人民幣的貶值預期,央行似乎以另一種方式對匯率成功實施了干預。

央行減少對人民幣匯率的干預,到底對匯率走勢有何含義?這與央行同時所說的加大人民幣匯率彈性的改革方向又有何關系?央行新增外匯占款的大幅減少會是新的常態嗎?

短期的干預和長期的干預減少

一般而言,央行對市場匯率不干預,指的是在市場匯率面臨升值壓力的時候央行不購匯,而在市場匯率面臨貶值壓力的時候央行不售匯,這意味著央行充分讓市場決定匯率的水平。但是,在特殊的基本面情形下,市場匯率可能存在單向升值或貶值壓力,此時如果央行選擇不干預匯率,則意味著匯率將會單向變動,反而缺乏雙向波動。

由于我國匯率改革的漸進特色,不可能將對匯率的管理一步放開,而是逐步放松對匯率的管理,因此匯率容易在一段時間存在單向的升值或貶值預期。比如去年下半年,人民幣對美元匯率幾乎是單向升值,這主要由于人民幣與美元之間巨大的無風險套利空間帶來的資本流入壓力導致。

在這樣的背景下,如果央行完全不干預匯率,勢必導致巨大的資本流入和流出壓力,對國內經濟帶來較大沖擊。一個對策是,央行可以通過對匯率的適度干預,制造匯率的雙向波動,加大套利資本的成本,從而一定程度抑制套利資本的流入或流出。這一對策的實質,是通過短期的匯率干預增加匯率的波動性。

具體表現為:在匯率呈現單向升值壓力的時候,通過增加購匯或者調低中間價引導匯率向貶值方向變動,而在匯率面臨較大貶值壓力的時候,央行增加售匯或者提高中間價引導匯率向升值方向變動。

此時,短期對匯率的較小的干預是為了避免中長期中持續的購匯或者售匯,避免中長期對匯率的持續的較大干預,反而有助于長期中匯率從管制匯率過渡到浮動匯率的改革。其實,類似的匯率干預市場經濟國家的央行也經常采用。例如,日本央行為了擺脫通縮而幾次主動干預匯率引導日元大幅貶值。

人民幣波動性增加

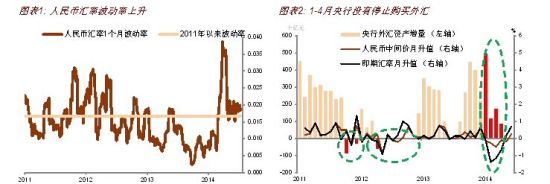

今年以來央行通過短期的市場干預增加了人民幣匯率的波動性。今年以來人民幣對美元匯率的波動率明顯上升(圖表1)。背后的原因眾說紛紜,但是央行的干預是一個重要方面。

在年初資本流入壓力較大的情況下,央行增加購匯,緩解了人民幣的升值壓力,同時下調中間價,利用國內經濟放緩和美聯儲退出寬松的形勢,引導了人民幣的貶值。隨后,央行在3月擴大人民幣浮動區間,形成匯率較大的波動。

與前幾次貶值不同,此次人民幣開始貶值的1-4月,央行持續購買外匯資產,反映央行并不試圖阻止貶值。對比之下,2011年末和2012年初人民幣匯率貶值后,央行立即停止購買甚至賣出外匯,起到穩定人民幣匯率效果(圖表2)。

圖表

圖表而在2季度,隨著國內房地產市場調整幅度加大,市場風險偏好降低,人民幣匯率呈現出較快的貶值勢頭。此時,央行又開始增加售匯,減少購匯,導致5月在貿易順差較大的情形下央行外匯資產增量幾乎為零。一些市場分析人士將央行5月不購匯的行為解讀為央行減小對外匯市場的干預,并認為這是央行外匯政策一個根本性的改變。

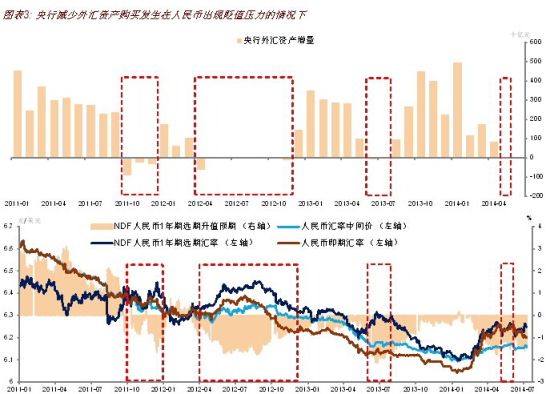

其實,5月份并非人民銀行近年來第一次出現不購匯的情況。前幾次分別是2011年10-12月,2012年4-11月和2013年6-7月。與今年5月類似,此前央行不購匯時人民幣都存在較大貶值壓力:2011底至2012年歐債危機加劇,2013年新興市場普遍遭遇資本流出(圖表3)。

從歷史上看,央行外匯資產零增長或者負增長大多發生在人民幣貶值壓力較大的情況下,反映央行在此期間售匯量較以往增加,以防止匯率大幅貶值。

央行在6月初還連續提高了人民幣中間價,引導人民幣向升值方向波動。過去兩個月,雖然央行外匯資產變動小,但是通過對中間價的引導,一樣起到了對匯率的短期干預效果。因此,干預與否并不完全表現在央行在一段時間內外匯資產的變動情況。

圖表

圖表而今年上半年,由于國內經濟放緩、房地產市場銷售大幅下跌以及美聯儲退出寬松貨幣政策的步伐日漸明確,人民幣轉而出現較大的貶值壓力。值得一提的是,有的時候市場預期主導下的資本流動可以幫助預期的自我實現,強化匯率單向升值或者貶值的傾向。

可見,今年上半年央行的匯率政策意在引導人民幣雙向波動,避免形成較強的單向升值或者貶值的預期。上半年人民幣匯率的波動性明顯增加,應該說是央行合理利用國內外經濟形勢對匯率市場適度干預,促進人民幣雙向波動的結果。

由此得到一個推論:5月央行外匯占款幾乎零增長的情況并非我國外匯市場根本性的或者結構性的變化,很可能只是特定情形下的一個短期現象。未來人民幣如果再現單向升值壓力,央行為了增加人民幣匯率的雙向波動,仍可能加大購匯。

增加匯率波動性有助于減少跨境套利活動

那么,人民銀行為何要加大人民幣的波動率呢?加大人民幣匯率的彈性一直是匯率改革的目標之一。但是,從直接的市場表現而言,人民幣匯率波動加大意味著人民幣將避免單方向地升值或貶值。從央行過去一段時間的操作來看,央行也是在人民幣升值預期較大的時候引導人民幣貶值,而在貶值預期較大的時候,引導人民幣升值。

央行引入市場對人民幣雙向波動的預期,一個直接的作用可以降低人民幣的跨境套利活動。跨境套利的收益來自于國內外利差和人民幣升值預期,匯率的不確定性則給跨境套利帶來了成本。去年下半年人民幣波動率維持處于歷史較低水平。因為市場匯率靠近浮動區間升值1%的邊界,并且中間價升值幅度有限,市場匯率只能單邊波動,導致其波動率大幅下降。

今年3月人民幣匯率浮動區間擴大,導致市場匯率離開浮動區間邊界。今年以來的貶值則具有雙重效果,既降低了跨境套利活動的收益,又增加了跨境套利活動的成本。何東等(2014)研究3指出,“在人民幣有效實際匯率基本接近其均衡匯率的情況下,央行可以通過擴大匯率波動幅度和對匯率市場進行不可預測的間隙性干預來影響市場對未來匯率的預期”。

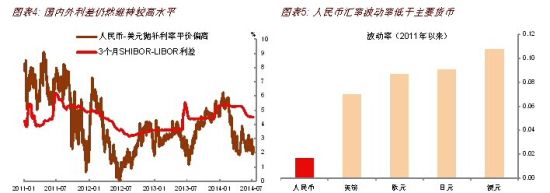

但跨境套利活動仍難消除。近期套利收益有所下降,主要是對人民幣的貶值預期降低了人民幣投資收益,但是國內外利差仍然維持較高水平。用3個月SHIBOR和LIBOR衡量,中美利差仍然有4.6%(圖表4)。從中長期看,國內外利差仍將吸引跨境套利。

圖表

圖表與主要貨幣波動率相比,人民幣匯率波動率仍然偏低。2011年以來人民幣波動率不到0.02,英鎊、歐元、日元、澳元波動率0.07-0.11,是人民幣波動率的4-6倍多(圖表5)。根據何東等(2014)估計,如果中美名義利差為3%,人民幣對美元匯率年波動幅度需要達到0.075-0.2才能有效遏制跨境套利交易。

央行減少外匯干預的條件

周行長在表態減少外匯干預的同時,強調了“條件允許的情況下”這一前提。那么什么是央行減少干預的條件呢?從增加人民幣雙向波動的角度出發,一個重要條件便是人民幣不存在較大的單向升值或貶值的壓力。如前所述,匯率的波動性在市場匯率接近浮動區間邊界時會大幅下降。在面臨單向升值壓力時,人民幣市場價通常位于浮動區間的上限。

此時,央行有兩種手段引導市場匯率離開邊界增加匯率波動性。一是通過購買外匯,讓市場匯率朝著中間價方向回落;二是提高中間價。問題在于,如果央行單純提高中間價,則反而會強化人民幣的單向升值預期,市場價也會持續升值,維持在浮動區間的上限。因此,只有兩種手段結合使用,才能有效增加匯率的波動性。而這意味著央行在升值壓力較大的時候仍將適時增加購匯。

另一方面,單向貶值的壓力同樣是人民銀行不愿看到的。在國內經濟放緩、金融風險累積和房地產等資產價格調整的時候,容易導致資本流出。此時,雖然央行增加售匯量、減少購匯量將導致央行外匯資產增長放緩甚至負增長,但同樣是對匯率市場的干預。

短期內人民幣匯率雙向波動的可能性較大。2季度經濟環比增長動能有所恢復,近期定向寬松政策起到穩增長的效果,前期匯率貶值也有利于未來一段時期的出口增長。因此,近期人民幣貶值壓力可能緩解。但是,房地產市場仍是不確定性因素。如果下半年房地產繼續調整,對經濟的下行壓力和人民幣的貶值壓力仍會較大。因此,未來人民幣匯率雙向波動的可能性增加。加上匯率浮動區間較此前擴大了一倍,預計匯率波動性將明顯高于去年水平。

(本文作者介紹:英國伯明翰大學經濟學博士,中國國際金融有限公司首席經濟學家,曾任巴克萊資本中國經濟研究主管。)

本文為作者獨家授權新浪財經使用,請勿轉載。所發表言論不代表本站觀點。

(由新浪財經主辦的“2014新浪金麒麟論壇”定于2014年11月22日在北京JW萬豪酒店召開,本屆論壇主題:變革與決策。聚焦改革深水期的中國經濟的轉型與挑戰。 報名入口》》》 2015,決策下一步,等你來!)