安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

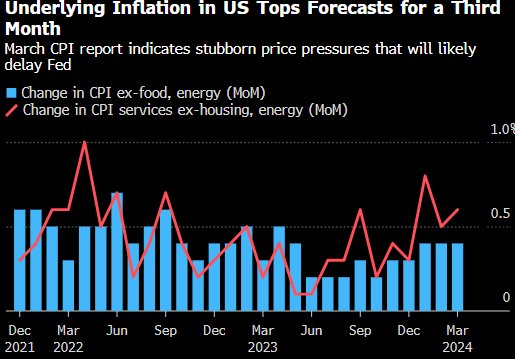

今年本應是美國通脹率跌至2%的最后一英里,從而使美聯儲逐步將利率從20年高點下調,現在這些期望已經破滅。

事實證明,進入2024年,在經濟和勞動力市場保持韌性的情況下,價格上漲的粘性比預期要大得多。周二美聯儲主席 杰羅姆·鮑威爾稱,持續的通脹意味著借貸成本將保持不變,升高時間更長。這是一種全球相關政策基調的轉變。

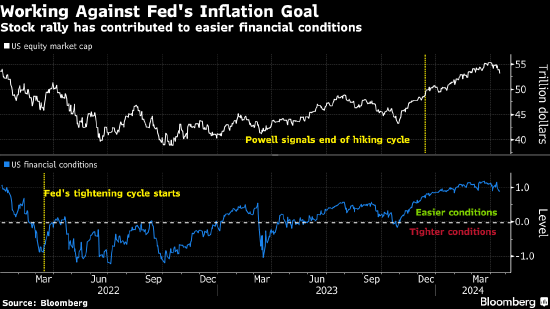

持續的住房短缺以及大宗商品價格和汽車保險費的上漲也是部分原因。但一些人也指出鮑威爾本人過早發出降息信號點燃了金融市場的樂觀情緒并刺激了經濟活動。

“他們只是搞錯了通脹形勢”美國 Santander US Capital Markets LLC首席經濟學家Stephen Stanley稱:“他們犯的錯誤是太著迷于我們在去年下半年看到的真正強勁的增長和良性的通脹。”

交易員現在預計今年只會從目前5.25%至5.5%的水平降息一到兩次。這與他們在2024年初預期的大約6次,以及一個月前美聯儲官員預測的3次相去甚遠。投資者和經濟學家都在警告今年可能根本不降息。

美聯儲官員堅持認為通脹總體上仍處于下行趨勢,但他們也強調借貸成本不會下降,直到他們對(通脹)軌跡更有把握。

雖然通脹造成的損害在很大程度上體現在消費者價格指數上——在3月份,其同比增速升至3.5%。但美聯儲青睞的指標是個人消費支出價格指數PCE,它一直在接近央行2%的目標--2月份為2.5%--但該指標的進展也陷入停滯。

以下是美國新一輪通脹的一些原因

住房、保險

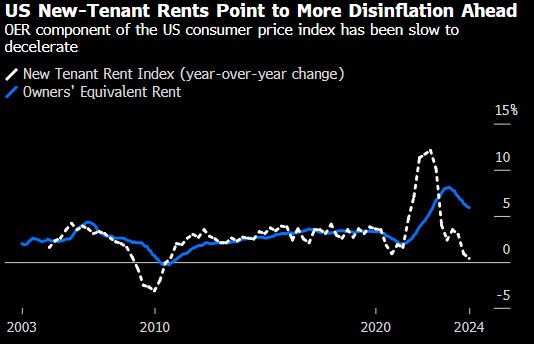

占CPI約三分之一的住房消費被證明是最頑固的。盡管美國勞工統計局、Zillow Group Inc.和Apartment List的一些及時指標顯示,新租約的租金增速正在下降,但CPI的相應組成部分尚未反映出這一點。

延遲搬家的部分原因是,大多數租戶在特定年份都沒有搬家。對于房主來說尤其如此,他們中的許多人在大流行期間鎖定了低廉的抵押貸款利率,并且不想接受新的高于7%的抵押貸款

此外該指數每六個月才進行一次抽樣的構建也發揮了作用,這意味著月度數據中租金的變化需要時間來消化。

與此同時,PCE賦予住房的權重要低得多,這有助于解釋為什么它的趨勢低于CPI。

通脹的另一個驅動因素是保險成本。租戶和家庭保險正在以九年來最快的速度增長,而汽車保險在截至3月的一年中飆升22.2%,是1976年以來的最高水平。一個關鍵原因是:現在的汽車技術更加復雜,因此維修成本更高。

大宗商品

在經歷了去年大部分時間的下跌之后,第一季度而中東戰事升級則有可能進一步推高石油價格,漲勢已轉化為汽油價格上漲。 電力價格也在攀升。

央行行長們更愿意關注所謂的核心通脹指標,即剔除了可能波動較大的食品和能源價格。他們還關注了一個被稱為“超級核心”的更窄指標,指的是不包括能源和住房的服務成本--即使這個指標也因為強勁的勞動力市場而太過于強勁.

但石油和其他原材料價格的飆升是不可忽視的,因為它可能滲透到更昂貴的運輸和商品中。汽油和住房加起來占3月CPI漲幅的一半以上。

鮑威爾去年12月表示降息行動“顯然”是一個討論話題,引發了市場對降息的大量押注。

經濟學家Anna Wong稱,這些言論的效果相當于降息0.14個百分點,而且今年的CPI也將上升約0.5個百分點。

現在鮑威爾正在考慮這樣一種可能性即通脹確實已經停止降息的門檻可能已經上升。”如果失業率與今天相比基本持平那就增加了今年不會降息的風險。“

市場欣欣向榮

此外,自鮑威爾去年12月發表講話以來的經濟影響外,股票和債券在3月份市場達到峰值時的總價值增加了7.5萬億美元-約相當于美國國內生產總值(gdp)的30%。

所有這些都在推動金融狀況的實質性放松,追蹤投資背景的指數表明,現在比美聯儲兩年前開始積極收緊之前更寬松。

前美聯儲高級經濟學家克勞迪婭·薩姆(Claudia Sahm)指責市場,而不是鮑威爾。新世紀顧問有限責任公司(New Century Advisors LLC)首席經濟學家薩姆(Sahm)表示:”積極傾聽的程度令人震驚。”

責任編輯:楊淳端

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)