牛市來了?安裝新浪財(cái)經(jīng)客戶端第一時(shí)間接收最全面的市場資訊→【下載地址】

今年以來全球最大IPO——百威亞太規(guī)模近100億美元的集資計(jì)劃,在招股完成后的定價(jià)環(huán)節(jié)突然喊停。

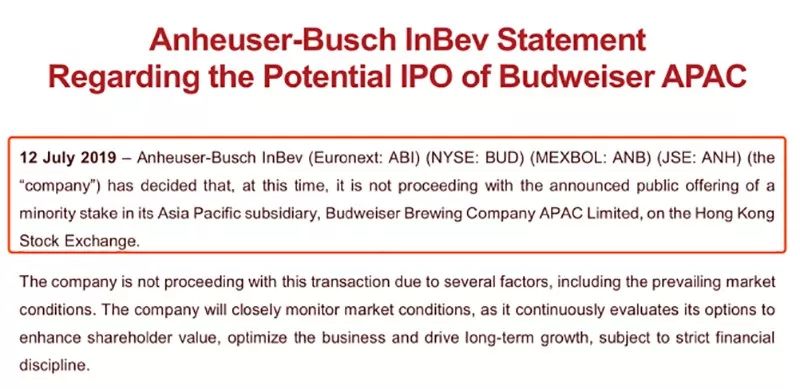

于7月11日結(jié)束公開招股后,原本將于7月12日公布的定價(jià)并沒有如約而至,北京時(shí)間7月13日凌晨,百威亞太的母公司百威英博在官網(wǎng)上宣布,已決定不再推進(jìn)亞太子公司(百威亞太)在香港的IPO計(jì)劃。

為啥突然喊停?

百威英博稱,多個(gè)因素導(dǎo)致公司不再推進(jìn)這項(xiàng)交易,包括當(dāng)前的市場狀況。公司會(huì)密切關(guān)注市場狀況,并基于嚴(yán)格的財(cái)務(wù)紀(jì)律持續(xù)評(píng)估各種選擇,以提高股東價(jià)值、優(yōu)化業(yè)務(wù)并推動(dòng)長期增長。

但市場人士紛紛表示,這鍋港股不背。在百威亞太招股期間,恒生指數(shù)確實(shí)下跌了1.05%,而此前,恒生指數(shù)已經(jīng)連續(xù)上漲了5周……當(dāng)然,期間有一些暴雷的細(xì)價(jià)股崩盤,跌幅最大的,如承興國際控股,過去一周的跌幅接近90%。

但是,如果順利實(shí)現(xiàn)掛牌,按全球公開發(fā)售后的106億股本計(jì)算,百威亞太上市時(shí)市值將高達(dá)4239.81億港元至4981.78億港元(假設(shè)超額配股權(quán)未獲行使),以中間值4610.8億港元計(jì),是可以躋身港股市值前20位的巨無霸。

據(jù)了解,百威亞太此次擱置IPO計(jì)劃,是因?yàn)檎泄山Y(jié)果低于預(yù)期,因此在定價(jià)問題上,公司與承銷商沒能達(dá)成共識(shí)。

根據(jù)原先安排,百威亞太以每股40港元至47港元招股,發(fā)售16.265億股,集資650.6億至764.46億港元。其中95%國際配售,5%公開發(fā)售。

據(jù)接近承銷團(tuán)隊(duì)的消息人士透露,百威亞太公開發(fā)售部分雖然反應(yīng)不算火爆,但也實(shí)現(xiàn)了逾10倍的超額認(rèn)購,問題出在占大頭的國際配售。

由于百威管理層認(rèn)為公司定價(jià)合理,自信能夠吸引到足夠多的機(jī)構(gòu)投資者,因此盡管集資額高達(dá)近百億美元,百威亞太此次IPO并沒有引入基石投資者。

分析人士指出,沒有基石投資者,沒有知名機(jī)構(gòu)背書,沒有相應(yīng)的限售期,在市場看來,就會(huì)讓投資者很沒有安全感,因?yàn)楣疽坏┪茨塬@得投資者認(rèn)可,股價(jià)將可能迎來巨大波動(dòng)。

“應(yīng)該是面向機(jī)構(gòu)的國際配售結(jié)果不盡如人意,承銷商希望以招股價(jià)下限定價(jià),但發(fā)行人不樂意,直接導(dǎo)致了定價(jià)環(huán)節(jié)的不歡而散。”上述分析人士指出。

債務(wù)壓頂讓投資者望而卻步

事實(shí)上,盡管此次百威英博分拆出來擬在港股上市的百威亞太是其最具潛力的資產(chǎn),而且與A股和港股的啤酒公司比,百威亞太的估值并不算貴,但該公司與母公司債務(wù)有千絲萬縷的聯(lián)系、資產(chǎn)負(fù)債表上有巨額商譽(yù)及巨額無形資產(chǎn)等,已足以讓人望而卻步。

公開資料顯示,百威英博作為全球最大的啤酒生產(chǎn)商,旗下經(jīng)營了包括百威、時(shí)代、科羅娜、哈啤、雪津等500多個(gè)品牌。該公司一直通過并購擴(kuò)張搶占市場份額,在一連串收購后,百威英博去年年底的負(fù)債超過了1000億美元。

2019年3月,全球評(píng)級(jí)機(jī)構(gòu)標(biāo)準(zhǔn)普爾(S&P)下調(diào)了對(duì)于百威英博的評(píng)級(jí),另一家評(píng)級(jí)機(jī)構(gòu)穆迪將其信用評(píng)級(jí)由A3降至Baa1。

從百威亞太招股文件不難看出,百威亞太的上市,正是為了替母公司還債、優(yōu)化母公司財(cái)務(wù)結(jié)構(gòu)。

在上市前,百威英博通過業(yè)務(wù)轉(zhuǎn)移將包括韓國債務(wù)在內(nèi)的一些債務(wù)轉(zhuǎn)移給百威亞太,并在招股書中明確表示,此次IPO籌資凈額將全數(shù)用于償還母公司百威集團(tuán)附屬公司的貸款。

此外,招股書還披露,未來五年,百威亞太必須在百威集團(tuán)的全資附屬公司的現(xiàn)金池里存放24.5億美元至30億美元不等的存款。根據(jù)相關(guān)安排,如果日后發(fā)生關(guān)于百威集團(tuán)償債能力的問題,可能會(huì)導(dǎo)致百威亞太無法從現(xiàn)金池中提取資金。

此外,百威的并購戰(zhàn)略也產(chǎn)生了巨大的商譽(yù)。百威亞太在招股書中披露,截至2019年3月31日,百威亞太的商譽(yù)高達(dá)132億美元,占總資產(chǎn)比重為51.06%。

除了132億美元商譽(yù)外,百威亞太還有44億美元的無形資產(chǎn)。百威亞太在招股書中對(duì)商譽(yù)和無形資產(chǎn)提示風(fēng)險(xiǎn)時(shí)稱,“倘我們面臨預(yù)期之外的困難或倘我們的業(yè)務(wù)不如預(yù)期般發(fā)展,未來可能會(huì)產(chǎn)生巨額減值費(fèi)用。”

受百威亞太I(xiàn)PO擱置影響,在美股上市的百威英博(BUD.US)盤中跳水,周五收跌3.03%,報(bào)86.94美元。

有分析人士認(rèn)為,百威亞太或還會(huì)卷土重來,再次嘗試在香港或其他交易所上市,不過它需要重新提交新的上市文件,提供更新的財(cái)務(wù)數(shù)據(jù)。

責(zé)任編輯:孟然

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)