炒股就看金麒麟分析師研報,權威,專業(yè),及時,全面,助您挖掘潛力主題機會!

觀點

行業(yè)周期當前處于長周期的相對底部區(qū)間,短期來看下半年進入傳統(tǒng)旺季,受益于新款旗艦手機發(fā)布、雙十一等消費節(jié)等因素影響預計行業(yè)終端銷售額環(huán)比持續(xù)增長,我們認為應該提高對需求端創(chuàng)新的敏銳度,優(yōu)先被消費者接受的AI終端,有望成為新的爆款應用,長期來看天風電子團隊已覆蓋的半導體藍籌股當前已經(jīng)處于估值的較低水位,經(jīng)營上持續(xù)優(yōu)化迭代的公司在下一輪周期高點有望取得更好的市場份額和盈利水平。創(chuàng)新方面,預計人工智能/衛(wèi)星通訊/MR將是較大的產(chǎn)業(yè)趨勢,產(chǎn)業(yè)鏈個股有望隨著技術創(chuàng)新的進度持續(xù)體現(xiàn)出主題性機會。

華為Mate XT市場反饋超預期,看好華為產(chǎn)業(yè)鏈投資機遇。華為Mate XT于9月20日正式開售,當天全部型號在官網(wǎng)、京東、淘寶等平臺均售罄,二手市場溢價效應較為顯著,作為全球首款三折手機,全球首款的形態(tài)創(chuàng)新受到消費者青睞,發(fā)售后市場反饋大超預期。三季度進入到消費電子新機發(fā)布密集期,后續(xù)Mate系列新機更值得期待,我們看好華為手機市場反饋超預期帶來的全產(chǎn)業(yè)鏈加單效應,看好產(chǎn)業(yè)鏈投資機會。

半導體行業(yè)并購重組趨于活躍,看好并購重組助力半導體企業(yè)提升國際競爭力。半導體行業(yè)近期公告多企并購重組事件,包括雙成藥業(yè)擬并購奧拉股份、思瑞浦擬收購創(chuàng)芯微、德邦科技擬收購衡所華威53%股權、必創(chuàng)科技擬收購創(chuàng)世威納等。2024年初至今A股三大交易所ipo終止數(shù)量大增,“國九條”和“科八條”發(fā)布以來,并購重組政策環(huán)境持續(xù)優(yōu)化,地方性政策陸續(xù)推出,9月20日重慶國資委提出“推動國資國企實現(xiàn)脫胎換骨式變化,提速國企戰(zhàn)略性重組專業(yè)化整合”。我們認為“國九條”和“科八條”有助于科技公司高質(zhì)量發(fā)展,其中優(yōu)化融資制度支持并購重組有助于產(chǎn)業(yè)鏈公司強強聯(lián)合,打造出大型具有國際競爭力的科技公司,半導體“硬科技”板塊公司或持續(xù)受益。

Meta首款AR眼鏡或?qū)⒄钩觯P注供應鏈投資機會。根據(jù)Meta官網(wǎng),公司將于9月25-26日舉辦Meta Connect 2024大會,大會期間CEO扎克伯格將介紹關于AI和元宇宙最新的看法,同時展示最新的產(chǎn)品,活動官網(wǎng)配圖展示了一款AR眼鏡產(chǎn)品,Meta首款AR眼鏡可能在本次大會展出。作為視覺交互的重要產(chǎn)品,我們認為AR眼鏡的產(chǎn)品形態(tài)和目前人類佩戴的光學眼鏡更加相似,符合消費者的佩戴習慣,而AI將讓產(chǎn)品比光學眼鏡更具功能性,我們看好AR眼鏡的產(chǎn)業(yè)趨勢,建議關注產(chǎn)業(yè)鏈投資機會。

建議關注:

1)半導體設計:匯頂科技/思特威/揚杰科技/瑞芯微/恒玄科技/普冉股份/江波龍(天風計算機聯(lián)合覆蓋)/東芯股份/復旦微電/鉅泉科技/晶晨股份/力合微/全志科技/樂鑫科技/寒武紀/龍芯中科/海光信息(天風計算機覆蓋)/北京君正/瀾起科技/聚辰股份/帝奧微/納芯微/圣邦股份/中穎電子/斯達半導/宏微科技/東微半導/民德電子/思瑞浦/新潔能/兆易創(chuàng)新/韋爾股份/艾為電子/卓勝微/晶豐明源/希荻微/安路科技/中科藍訊

2)半導體材料設備零部件:金海通/鴻日達/精測電子(天風機械聯(lián)合覆蓋)/天岳先進/國力股份/新萊應材(維權)/雅克科技?/長川科技(天風機械覆蓋)/聯(lián)動科技/茂萊光學/艾森股份/正帆科技(天風機械聯(lián)合覆蓋)/江豐電子/北方華創(chuàng)/富創(chuàng)精密/滬硅產(chǎn)業(yè)/上海新陽(維權)/中微公司/鼎龍股份(天風化工聯(lián)合覆蓋)/安集科技/盛美上海/中巨芯/清溢光電/有研新材/華特氣體/南大光電/凱美特氣/和遠氣體(天風化工聯(lián)合覆蓋)

3)IDM代工封測:偉測科技/華虹半導體/中芯國際/長電科技/通富微電;時代電氣/士蘭微/揚杰科技/聞泰科技(維權)/三安光電

4)衛(wèi)星產(chǎn)業(yè)鏈:海格通信/電科芯片/復旦微電/北斗星通/利揚芯片

風險提示:地緣政治帶來的不可預測風險,需求復蘇不及預期,技術迭代不及預期,產(chǎn)業(yè)政策變化風險

1.?上周觀點:華為MateXT市場反饋超預期,半導體行業(yè)并購重組趨于活躍

華為Mate XT市場反饋超預期,看好華為產(chǎn)業(yè)鏈投資機遇。華為Mate XT于9月20日正式開售,當天全部型號在官網(wǎng)、京東、淘寶等平臺均售罄,二手市場溢價效應較為顯著,作為全球首款三折手機,全球首款的形態(tài)創(chuàng)新受到消費者青睞,發(fā)售后市場反饋大超預期。三季度進入到消費電子新機發(fā)布密集期,后續(xù)Mate系列新機更值得期待,我們看好華為手機市場反饋超預期帶來的全產(chǎn)業(yè)鏈加單效應,看好產(chǎn)業(yè)鏈投資機會。

半導體行業(yè)并購重組趨于活躍,看好并購重組助力半導體企業(yè)提升國際競爭力。半導體行業(yè)近期公告多企并購重組事件,包括雙成藥業(yè)擬并購奧拉股份、思瑞浦擬收購創(chuàng)芯微、德邦科技擬收購衡所華威53%股權、必創(chuàng)科技擬收購創(chuàng)世威納等。2024年初至今A股三大交易所ipo終止數(shù)量大增,“國九條”和“科八條”發(fā)布以來,并購重組政策環(huán)境持續(xù)優(yōu)化,地方性政策陸續(xù)推出,9月20日重慶國資委提出“推動國資國企實現(xiàn)脫胎換骨式變化,提速國企戰(zhàn)略性重組專業(yè)化整合”。我們認為“國九條”和“科八條”有助于科技公司高質(zhì)量發(fā)展,其中優(yōu)化融資制度支持并購重組有助于產(chǎn)業(yè)鏈公司強強聯(lián)合,打造出大型具有國際競爭力的科技公司,半導體“硬科技”板塊公司或持續(xù)受益。

Meta首款AR眼鏡或?qū)⒄钩觯P注供應鏈投資機會。根據(jù)Meta官網(wǎng),公司將于9月25-26日舉辦Meta Connect 2024大會,大會期間CEO扎克伯格將介紹關于AI和元宇宙最新的看法,同時展示最新的產(chǎn)品,活動官網(wǎng)配圖展示了一款AR眼鏡產(chǎn)品, Meta首款AR眼鏡可能在本次大會展出。作為視覺交互的重要產(chǎn)品,我們認為AR眼鏡的產(chǎn)品形態(tài)和目前人類佩戴的光學眼鏡更加相似,符合消費者的佩戴習慣,而AI將讓產(chǎn)品比光學眼鏡更具功能性,我們看好AR眼鏡的產(chǎn)業(yè)趨勢,建議關注產(chǎn)業(yè)鏈投資機會。

2.?半導體產(chǎn)業(yè)宏觀數(shù)據(jù):24年半導體銷售恢復中高速增長,存儲成關鍵

從2024年8月景氣度分析及多家半導體行業(yè)頭部分銷商發(fā)展預期來看,各家下半年增長預期維持樂觀,亞太地區(qū)尤其是中國市場仍舊是增長關鍵,建議關注下半年傳統(tǒng)旺季帶來的業(yè)績增量。

下跌2.15%,萬得全A指數(shù)下跌5.32%,半導體在23年一季度跑贏主要指數(shù)。細分板塊里,封測在二季度有較強的表現(xiàn)。

行業(yè)內(nèi)多家主流機構(gòu)都比較看好2024年的半導體行情。其中,WSTS表示因生成式AI普及、帶動相關半導體產(chǎn)品需求急增,且存儲需求預估將呈現(xiàn)大幅復蘇,因此2024年全球半導體銷售額將增長13.1%,金額達到5,883.64億美元,再次創(chuàng)歷史新高;IDC的看法比WSTS樂觀,其認為2024年全球半導體銷售額將達到6328億美元,同比增長20.20%;此外,Gartner也認為2024年全球半導體銷售額將迎來增長行情,增長幅度將達到16.80%,金額將達到6328億美元。

從全球半導體銷售額看,2023年半導體行業(yè)筑底已基本完成,從Q3廠商連續(xù)數(shù)月的穩(wěn)定增長或奠定半導體行業(yè)觸底回升的基礎。全球部分主流機構(gòu)/協(xié)會上修2024年全球半導體銷售額預測,2024年芯片行業(yè)將出現(xiàn)10%-18.5%之間的兩位數(shù)百分比增長。其中,IDC和Gartner最為樂觀,分別預測增長達20.2%和18.5%。

從細分品類看,?WSTS預計2024年增速最快的前三名是存儲、邏輯和處理器,分別增長44.8%、9.6%和7.0%。其他品類中,光電子增速最低,約1.7%;模擬芯片受庫存去化及需求低迷影響,增速約3.7%。總的來看,存儲產(chǎn)品或?qū)⒊蔀?024年全球半導體市場復蘇關鍵,銷售額有望恢復2022年水平。

半導體產(chǎn)業(yè)宏觀數(shù)據(jù):根據(jù)SIA最新數(shù)據(jù),2024年6月全球半導體市場銷售額為499.8億美元,同比增長18.3%,環(huán)比增長1.7%,市場需求維持高景氣度。從各區(qū)域市場看,美洲市場增長最為強勁,同比增長達42.8%,中國中國大陸地區(qū)同比增長21.6%,其他地區(qū)如歐洲和日本均分別下降-11.2%、-5.0%。從2024Q2增長勢頭看,全球半導體市場保持強勁,季度銷售額自2023Q4以來實現(xiàn)首次增長。

半導體指數(shù)走勢:2024年8月,中國半導體(SW)行業(yè)指數(shù)下跌9.8%,費城半導體指數(shù)(SOX)上升6.2%。

2024年8月,申萬指數(shù)各電子細分板塊漲跌不一。漲幅居前三名分別為其他電子Ⅲ(7.83%)、品牌消費電子(3.49%)、面板(0.63%)。跌幅居前三名分別為分立器件(-14.97%)、數(shù)字芯片設計(-10.59%)和模擬芯片設計(-10.34%)。

2024年1-8月,申萬指數(shù)各電子細分板塊大部分出現(xiàn)較大幅度下跌。僅印刷電路板呈現(xiàn)漲幅(9.64%)。跌幅居前三名分別為模擬芯片設計(-32.64%)、分立器件(-28.20%)和LED(-25.51%)。

3.?8月芯片交期及庫存:主要芯片類別貨期短期趨穩(wěn)

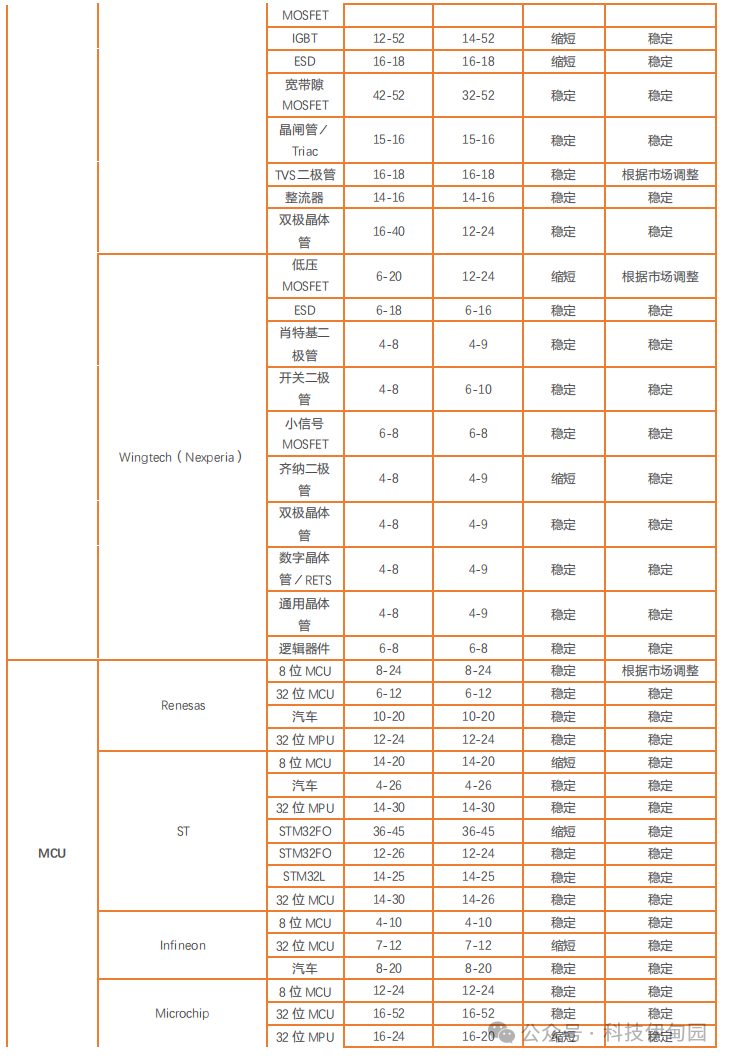

整體芯片交期趨勢:?8月,主要芯片交期回歸正常并持續(xù)穩(wěn)定,汽車及AI部分品類波動明顯。

重點芯片供應商交期:8月,芯片交期趨穩(wěn),部分產(chǎn)品價格倒掛。其中,PMIC為代表模擬芯片價格倒掛明顯延續(xù);射頻及無線產(chǎn)品價格有所回調(diào);分立器件交期持續(xù)縮短,價格穩(wěn)定;MCU貨期穩(wěn)定,中低端產(chǎn)品價格低位;存儲和MLCC等回升明顯。

頭部企業(yè)訂單及庫存情況:8月,消費類訂單緩慢增長,庫存正常;汽車訂單分化,庫存較高;工業(yè)類訂單改善,庫存穩(wěn)定;通信訂單疲軟;新能源和AI訂單需求強勁,光伏庫存風險仍存。

4.?8月產(chǎn)業(yè)鏈各環(huán)節(jié)景氣度:

4.1.?設計:庫存去化效益顯現(xiàn),需求復蘇有望帶動基本面持續(xù)向好

4.1.1.?存儲:“悟空熱”短期帶旺行業(yè)端部分SSD需求提升,嵌入式部分高容量產(chǎn)品走跌

根據(jù)閃存市場公眾號對存儲行情的周度(截至 2024.09.10)評述,近期,由于上游部分資源較為充足,原廠供貨搖擺不定,本周部分高容量eMMC價格小幅下修。行業(yè)端受益于“悟空熱”帶動部分大容量SSD需求增加,但這只是短期熱度刺激,并不能代表消費端需求真正回暖,另外信創(chuàng)領域交易氛圍濃厚,客戶采購體量較大。渠道端有少量裝機需求,但整體需求依舊無明顯好轉(zhuǎn),行情多以平穩(wěn)為主。

上游資源方面,NAND Flash Wafer近期價格持平不變,本周部分DDR顆粒小幅調(diào)降。其中,DDR4 16Gb 3200/16Gb eTT分別下調(diào)至2.96/2.64美元,DDR4 8Gb 3200/8Gb eTT /4Gb eTT價格不變。

渠道市場方面,雖近期有小部分裝機需求,但客戶普遍對價格接受度偏低,渠道廠商出貨較為艱難,且部分存儲品牌降價市場競爭激烈。不過,目前渠道低成本庫存逐漸消耗,低價資源有限,渠道行情整體呈震蕩筑底趨勢,本周渠道內(nèi)存條和SSD價格維持不變。行業(yè)市場方面,因《黑神話:悟空》游戲火爆,短期帶旺少量PC游戲本的512GB/1TB SSD需求提升,但對于消費端實質(zhì)性復蘇仍缺乏長期有效動能,此外,信創(chuàng)領域存儲實際需求逐漸顯現(xiàn),交易氛圍濃厚且成交量大;工控方面目前不溫不火。本周行業(yè)SSD和內(nèi)存條價格基本不變。

嵌入式市場方面,因目前部分資源供應較為富余,原廠供貨態(tài)度搖擺,市場競爭較為激烈,本周部分高容量eMMC/UFS及LPDDR4X價格小幅調(diào)降。三季度以來,原廠與mobile終端談判艱難,供需雙方對價格有較大預期差。tier1終端客戶基于充裕的庫存,欲以更低的價格進行備貨,上游整體產(chǎn)能釋放增加,原廠雖有出貨壓力但仍咬住嵌入式價格,盡量在利潤和份額上取得最優(yōu)解,因此終端釋放的訂單需求將是關鍵。整體來看,嵌入式出貨壓力加劇,現(xiàn)貨嵌入式價格小幅走低。

NVIDIA H200發(fā)布催化HBM發(fā)展:英偉達發(fā)布全新H200 GPU及更新后的GH200?產(chǎn)品線。相比H100,H200首次搭載HBM3e,運行大模型的綜合性能提升60%-90%。而新一代的GH200依舊采用CPU+GPU架構(gòu),也將為下一代AI超級計算機提供動力。HBM3E是市場上最先進的高帶寬內(nèi)存(HBM)產(chǎn)品,HBM即為高帶寬內(nèi)存(High Bandwidth Memory),是一種基于3D堆棧工藝的高性能DRAM,通過增加帶寬,擴展內(nèi)存容量,讓更大的模型,更多的參數(shù)留在離核心計算更近的地方,從而減少內(nèi)存和存儲解決方案帶來的延遲、降低功耗。HBM的高帶寬相當于把通道拓寬,讓數(shù)據(jù)可以快速流通。因此面對AI大模型千億、萬億級別的參數(shù),服務器中負責計算的GPU幾乎必須搭載HBM。英偉達創(chuàng)始人黃仁勛也曾表示,計算性能擴展的最大弱點是內(nèi)存帶寬,而HBM的應用打破了內(nèi)存帶寬及功耗瓶頸。在處理Meta的大語言模型Llama2(700億參數(shù))時,H200的推理速度比H100提高了2倍,處理高性能計算的應用程序上有20%以上的提升,采用HBM3e,完成了1.4倍內(nèi)存帶寬和1.8倍內(nèi)存容量的升級。

HBM的制程發(fā)展:目前市場上最新HBM3E,即第5代HBM,正搭載在英偉達的產(chǎn)品中。隨著AI相關需求的增加,第六代高帶寬存儲器HBM4最早將于2026年開始量產(chǎn)。據(jù)韓媒報道,SK海力士已開始招聘?CPU?和?GPU?等邏輯半導體設計人員。SK海力士希望HBM4堆棧直接放置在GPU上,從而將存儲器和邏輯半導體集成在同一芯片上。這不僅會改變邏輯和存儲設備通常互連的方式,還會改變它們的制造方式。如果SK海力士成功,這可能會在很大程度上改變部分半導體代工的運作方式。

HBM迭代進程:2024年HBM2、HBM2e和3e的市場份額會發(fā)生比較明顯的改變。?2023上半年主流還是HBM2e,但是因為H100的問世,下半年HBM3就成為市場主流,很快2024年就會進行到HBM3e,因為它堆疊的層數(shù)更高,所以平均單價一定要比現(xiàn)在再高20%-30%以上,所以它對產(chǎn)值的貢獻會更明顯。

2024年存儲市場整體預判:CFM閃存市場數(shù)據(jù)顯示,預計2024年存儲市場規(guī)模相比去年將提升至少42%以上。總產(chǎn)能上,NAND Flash相比去年增長20%,將超過8000億GB當量,DRAM預計增長達15%,將達到2370億Gb當量。在周期性波動的存儲市場,回顧2019-2023這一輪周期變化,經(jīng)歷了供過于求、疫情、缺貨、庫存、超跌,最終以原廠主動減產(chǎn)結(jié)束,截止到去年的四季度原廠獲利均有非常可觀的改善,個別公司甚至已經(jīng)開始恢復盈利。到今年的一季度經(jīng)歷再次大漲之后,CFM閃存市場預計絕大部分公司的利潤率都會得到全面有效的扭轉(zhuǎn),預計今年后續(xù)三個季度的價格將保持平穩(wěn)向上的趨勢。

2024年存儲下游需求預判:在NAND和DRAM應用中,手機、PC、服務器仍是主要產(chǎn)能出海口,消耗了NAND、DRAM超80%產(chǎn)能。三大應用市場已經(jīng)突破了下降期,CFM閃存市場預計今年將實現(xiàn)溫和增長。其中,預計手機今年將實現(xiàn)4%的增長;PC將實現(xiàn)8%的增長;服務器將實現(xiàn)4%的增長。隨著前兩年存儲價格下調(diào),單機容量增長明顯,存儲產(chǎn)品迎來價格甜蜜點。其中,UFS在手機市場占有率進一步提升,高端機型已經(jīng)基本上進入512GB以及TB時代,預計今年的手機平均容量將超過200GB,在內(nèi)存上也同樣快速的朝更高性能的LPDDR5演進,今年CFM閃存市場預計全年DRAM平均容量將超過7GB。AI手機將成為接下來手機的熱點,將有力的推動手機存儲再次升級。

服務器市場:2024年是DDR5正式邁過50%的一年,同時DDR5平臺第二代CPU都在今年發(fā)布,這會推動今年下半年5600速率會進入主流;同時高容量的模組128GB/256GB產(chǎn)品,因為AI大模型的出現(xiàn),2023年需求提升較多,但是受限于TSV產(chǎn)能,供應有限。但2024年各家原廠都將推出32Gb單die,使得128GB不需要做TSV,這會為128GB模組進入服務器主流市場掃清最主要的障礙。此外CXL進入實用階段,正式開始專利池的新時代,加上HBM3e進入量產(chǎn),所以今年服務器內(nèi)存有望迎來較大升級。Sever SSD方面,為滿足更高容量、更好性能的應用需求,2024年server PCIe5.0 SSD的滲透率將較2023年翻倍成長,在容量上可以看到更多8TB/16TB及以上PCIe SSD在服務器市場上的應用增加。

PC市場:盡管2023年整機需求下滑使得消費類SSD需求下滑,但是高容量SSD的應用顯著提升,1TB PCIe4.0已基本是PC市場的主流配置。在PC DRAM方面,由于更輕薄、長續(xù)航以及LPCAMM新形態(tài)產(chǎn)品在PC上的應用發(fā)展,CFM閃存市場預計LPDDR,尤其是LPDDR5/X將迎來迅速發(fā)展。隨著新處理器平臺的導入DDR5在2024年也將加大在PC上的應用。同時Windows10停止服務后,Windows的更新也將會對2024年的PC銷量有一定提振。AI PC預計在2024年全面推廣,與傳統(tǒng)PC不同,AI PC最重要的是嵌入了AI芯片,形成“CPU+GPU+NPU”的異構(gòu)方案。可以支持本地化AI模型,所以需要更快的數(shù)據(jù)傳輸速度、更大的存儲容量和帶寬。

Mobile市場:在移動領域,智能手機需求顯示出復蘇跡象,CFM閃存市場預計2024年智能手機出貨量將小幅增長。美光預計智能手機OEM將在2024年開始大量生產(chǎn)支持人工智能的智能手機,每臺額外增加4-8GB DRAM容量。

汽車和行業(yè)市場:隨著電動化趨勢發(fā)展,智能汽車進入大模塊化、中央集成化時代。ADAS進入質(zhì)變階段,伴隨著L3級及以上自動駕駛汽車在逐步落地,汽車對存儲的性能和容量的要求也將急劇加大,單車存儲容量將很快進入TB時代,另外在性能上、可靠性上汽車都會對存儲提出越來越多的要求。CFM閃存市場預計到2030年整個汽車市場規(guī)模將超過150億美元。

全年預期樂觀,關注DDR3市場。就當前原廠的訂單及未來預期看,當前存儲市場需求呈現(xiàn)逐步復蘇態(tài)勢,AI、汽車維持快速增長,消費類需求改善明顯,2024年全年發(fā)展預期維持樂觀。從廠商發(fā)展重點看,隨著行業(yè)供需關系大幅改善,存儲原廠增加資本支出主要用于偏先進產(chǎn)品擴產(chǎn)。其中,SK海力士2024年微弱增加資本支出并主要用于高價值產(chǎn)品擴產(chǎn),計劃TSV產(chǎn)能翻倍,擴大256GB DDR5、16-24GB LPDDR5T等供應,并拓展移動模組如LPCAMM2和AI服務器模組如MCR DIMM等產(chǎn)品矩陣;三星繼續(xù)增加HBM、1βnm DDR5、QLC SSD等的供應。

值得關注的是,近期三星、SK海力士正加大對HBM、DDR5?等高端產(chǎn)品投入,計劃逐步退出DDR3等市場。作為DDR3主要供應商,產(chǎn)能調(diào)整對于終端供應及價格影響較大。

目前DDR3等產(chǎn)品價格仍處于歷史絕對底部,芯八哥認為,隨著DDR3供應縮減,下半年漲價預期值得重點關注。

長遠看,隨著三星、SK海力士及美光等頭部廠商加速擴產(chǎn)HBM等高端應用品類,國產(chǎn)廠商在DDR3等中低端市場替代潛力較大。從量產(chǎn)進展看,包括兆易創(chuàng)新及北京君正等均實現(xiàn)了規(guī)模出貨,在DDR3產(chǎn)品性能比肩海外廠商,但料號數(shù)量方面仍有差距。

CES2024-SK海力士著重強調(diào)存儲在AI時代發(fā)揮關鍵作用:SK海力士在拉斯維加斯舉行的CES2024期間舉行了題為“存儲,人工智能的力量”的新聞發(fā)布會,SK海力士社長兼CEO郭魯正在會上闡述了SK海力士在人工智能時代的愿景。發(fā)布會上,郭社長表示,隨著生成人工智能的普及,存儲的重要性將進一步提高。他還表示,SK海力士正在向ICT行業(yè)提供來自世界最佳技術的產(chǎn)品,引領“以存儲為中心的人工智能無處不在”。郭社長在新聞發(fā)布會上提到:ICT行業(yè)在PC、移動和現(xiàn)在基于云的人工智能時代發(fā)生了較大的發(fā)展。在整個過程中,各種類型和大量的數(shù)據(jù)都在生成和傳播。現(xiàn)在,我們進入了一個建立在所有數(shù)據(jù)基礎上的AGI新時代。因此,新時代將朝著AGI不斷生成數(shù)據(jù)并重復學習和進化的市場邁進。在AGI時代,存儲將在處理數(shù)據(jù)方面發(fā)揮關鍵作用。從計算系統(tǒng)的角度來看,存儲的作用甚至更為關鍵。以前,系統(tǒng)基本上是數(shù)據(jù)流從CPU到內(nèi)存,然后以順序的方式返回CPU的迭代,但這種結(jié)構(gòu)不適合處理通過人工智能生成的海量數(shù)據(jù)(維權)。現(xiàn)在,人工智能系統(tǒng)正在以并行方式連接大量人工智能芯片和存儲器,以加速大規(guī)模數(shù)據(jù)處理。這意味著人工智能系統(tǒng)的性能取決于更強更快的存儲。人工智能時代的存儲方向應該是以最快的速度、最有效的方式和更大的容量處理數(shù)據(jù)。這與過去一個世紀的存儲開發(fā)一致,后者提高了密度、速度和帶寬。

2024年第三季度價格預判:1)NAND :?第三季除了企業(yè)端持續(xù)投資服務器建設,尤其Enterprise SSD受惠AI擴大采用,繼續(xù)受到訂單推動,消費性電子需求持續(xù)不振,加上原廠下半年增產(chǎn)幅度趨于積極,第三季NAND Flash?供過于求比例(Sufficiency Ratio)上升至2.3%,NAND Flash均價(Blended Price)漲幅收斂至季增5-10%。2)DRAM:?由于通用型服務器(general server)需求復蘇,加上DRAM供應商HBM生產(chǎn)比重進一步拉高,使供應商將延續(xù)漲價態(tài)度,第三季DRAM均價將持續(xù)上揚。DRAM價格漲幅達8~13%,其中Conventional DRAM漲幅為5-10%,較第二季漲幅略有收縮。

4.2.?代工:整體代工產(chǎn)能及訂單有所復蘇,部分代工價格或上漲

TrendForce集邦咨詢研究顯示,2023年第四季全球前十大晶圓代工業(yè)者營收季增7.9%,達304.9億美元,環(huán)比增長7.9%,回暖跡象明顯。主要受惠于智能手機零部件拉貨動能延續(xù),包含中低端Smartphone AP與周邊PMIC,以及Apple新機出貨旺季,帶動A17主芯片、周邊IC如OLED DDI、CIS、PMIC等零部件。其中,臺積電(TSMC)3nm高價制程貢獻營收比重大幅提升,推升臺積電第四季全球市占率突破六成。

TrendForce集邦咨詢表示,2023年受供應鏈庫存高企、全球經(jīng)濟疲弱,以及市場復蘇緩慢影響,晶圓代工產(chǎn)業(yè)處于下行周期,前十大晶圓代工營收年減約13.6%,來到1,115.4億美元。2024年在AI相關需求的帶動下,營收預估有機會年增12%,達1,252.4億美元,而臺積電受惠于先進制程訂單穩(wěn)健,年增率將大幅優(yōu)于產(chǎn)業(yè)平均。

8月,先進制程和部分特色工藝產(chǎn)能和價格逐步回升,成熟制程價格觸底回升明顯。

4.3.?封測:AI、高端消費電子等先進封測需求快速增長,產(chǎn)能利用率快速回升

8月,AI、高端消費電子等先進封測需求快速增長,產(chǎn)能利用率快速回升。日月光斥資新臺幣52.63億元擴充先進封裝(高端消費電子、AI等)產(chǎn)能;臺積電表示目前AI封測訂單供不應求;長電科技表示2024Q2各下游環(huán)比均雙位數(shù)增長;通富微電表示2024H1產(chǎn)能利用率提升,營收增幅明顯;華天科技表示2024H1訂單增加,產(chǎn)能利用率提高。

AI?需求全面提升,帶動先進封裝需求提升,臺積電啟動?CoWoS?大擴產(chǎn)計劃。今年一季度以來,市場對?AI?服務器的需求不斷增長,加上?Nvidia?的強勁財報,造成臺積電的?CoWoS?封裝成為熱門話題。據(jù)悉,Nvidia、博通、谷歌、亞馬遜、NEC、AMD、賽靈思、Habana?等公司已廣泛采用?CoWoS?技術。臺積電董事長劉德音在今年股東會上表示,最近因為?AI?需求增加,有很多訂單來到臺積電,且都需要先進封裝,這個需求遠大于現(xiàn)在的產(chǎn)能,迫使公司要急遽增加先進封裝產(chǎn)能。

Chiplet/先進封裝技術有望帶動封測產(chǎn)業(yè)價值量提升,先進封裝未來市場空間廣闊。據(jù)Yole?分析,?先進封裝?(AP)?收入預計將從?2022?年的?443?億美元增長到?2028?年的?786?億美元,年復合增長率為?10%。在封裝領域,2.5D、3D Chiplet?中高速互聯(lián)封裝連接及?TSV?等提升封裝價值量,我們預測有望較傳統(tǒng)封裝提升雙倍以上價值量,帶來較高產(chǎn)業(yè)彈性。

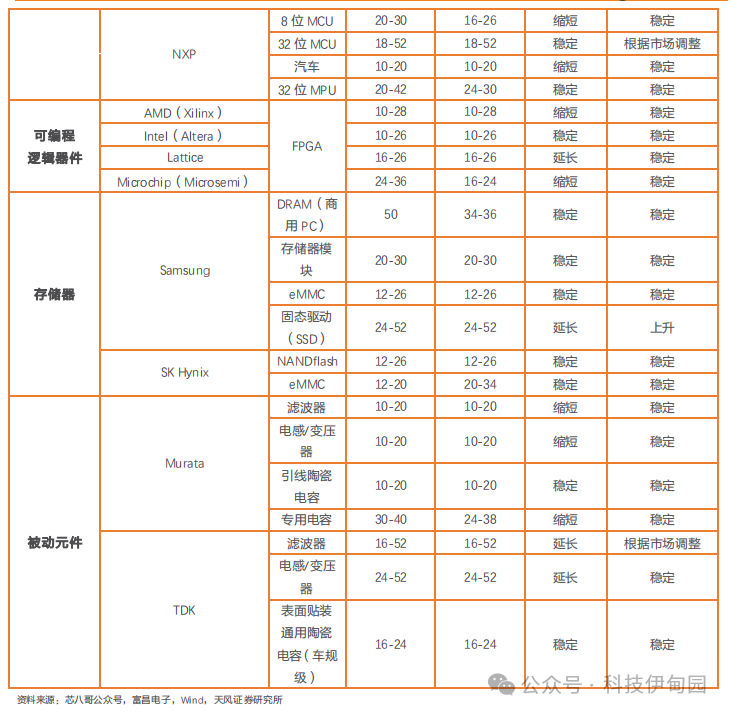

封測大廠來看23H1業(yè)績環(huán)比改善,24Q1同比高增。根據(jù)頭部封測公司23Q3、Q4報告,可以發(fā)現(xiàn)各公司營收均有環(huán)比改善,歸母凈利潤環(huán)比改善或跌幅收窄,整體呈緩慢復蘇態(tài)勢。24Q1營收業(yè)績因制造周期環(huán)比下降,但下降幅度較23Q1相對較小,同比營收與歸母凈利潤依然有所上升。

部分封測廠產(chǎn)能利用率回到較高水平,金屬價格上漲或帶動封測漲價。一季度受到華為手機對國產(chǎn)芯片供應鏈的拉動,以及AI等的需求增長,部分封測廠(如華天/甬矽等)產(chǎn)能利用率回到較高水位,淡季不淡,超出市場預期。近期金屬價格上漲,封測成本端預計有所提升,加之下半年產(chǎn)業(yè)鏈進入傳統(tǒng)旺季,我們預計封測價格有提升的動力,建議關注產(chǎn)業(yè)鏈相關公司的投資機遇。

4.4.?設備材料零部件:8月,可統(tǒng)計設備中標數(shù)量17臺,招標數(shù)量35臺

8月,半導體設備訂單增長穩(wěn)定;材料訂單疲軟,下游客戶庫存較高。

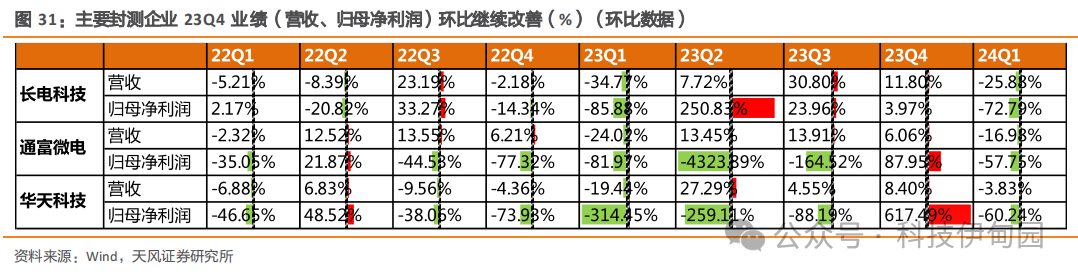

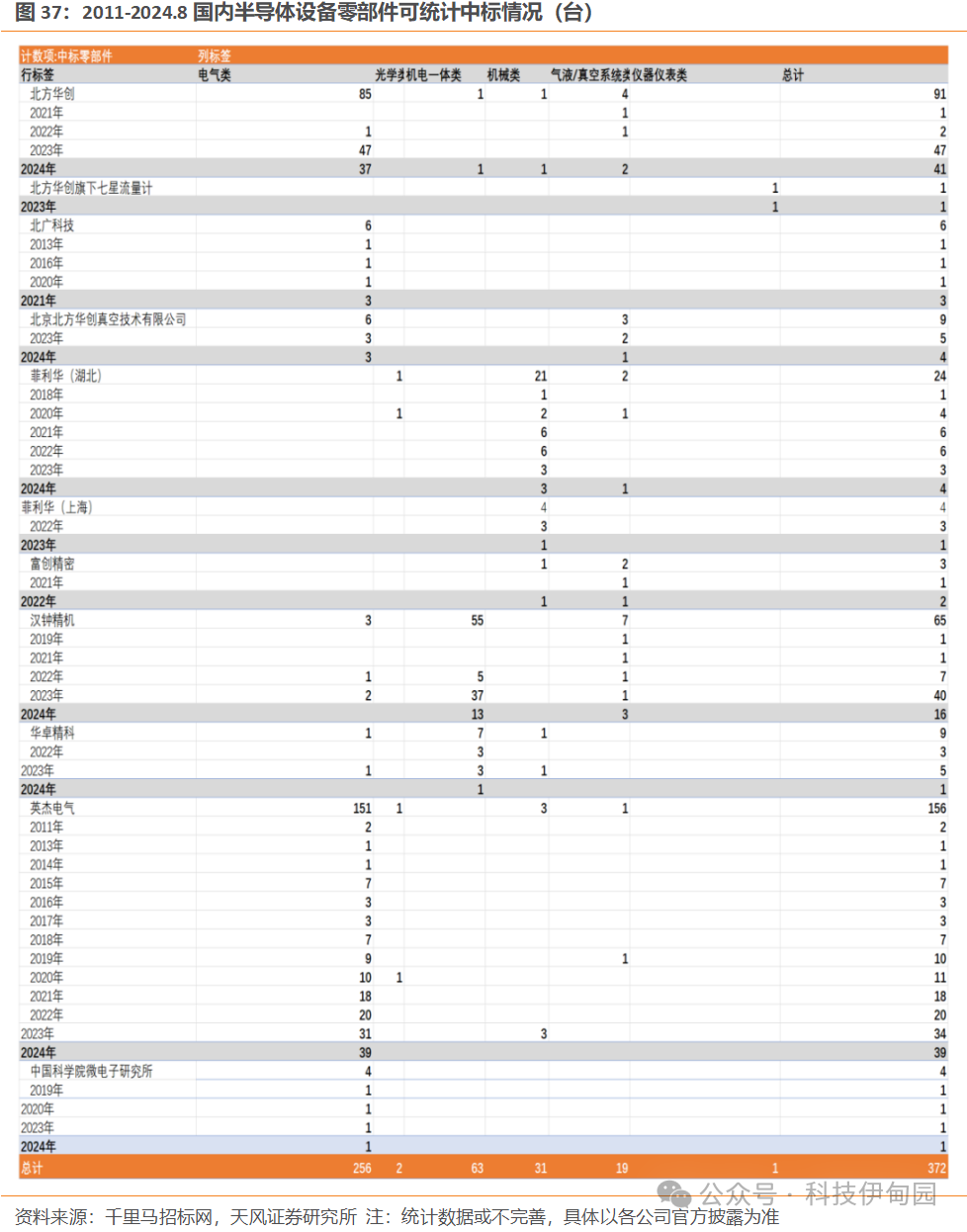

4.4.1.?設備及零部件中標情況:?8月可統(tǒng)計設備中標數(shù)量17臺,國內(nèi)零部件中標數(shù)量同比-99.30%

2024年8月可統(tǒng)計中標設備數(shù)量共計17臺,同比-99.30%。薄膜沉積設備1臺,后道設備1臺,檢測設備8臺,刻蝕設備4臺,拋光設備2臺,熱處理設備1臺。

2024年8月,北方華創(chuàng)可統(tǒng)計中標設備6臺,同比-88.46%,環(huán)比+50%,包括4臺刻蝕設備,1臺尾氣處理設備,1臺硅外延設備。

2024年8月,國內(nèi)半導體零部件可統(tǒng)計中標共14項,同比+117%。主要為電氣類12項,為北方華創(chuàng)、英杰電氣中標,氣液/真空系統(tǒng)類1項,為北方華創(chuàng)中標,機電一體類1項,為北方華創(chuàng)中標。

2024年8月,國外半導體零部件可統(tǒng)計中標共28項,同比+112%。主要為電氣類3項、光學類22項,機械類1項、氣液/真空系統(tǒng)類2項。分公司來看,蔡司可統(tǒng)計中標零部件最多,為20項,Brooks 2項,MKS 2項,Newport 3項,Inficon 1項。

4.4.2.?設備招標情況:8月可統(tǒng)計招標設備數(shù)量共35臺,同比下降76.82%

2024年8月可統(tǒng)計招標設備數(shù)量共35臺,同比-76.82%。其中輔助設備7臺,檢測設備15臺,刻蝕設備3臺,其他設備4臺,真空設備6臺。

2024年8月,華虹宏力無可統(tǒng)計招標設備。

2020-2024.8,公司可統(tǒng)計招標設備共3592臺,包括246臺薄膜沉積設備、395臺輔助設備、56臺光刻設備、69臺后道設備、305臺檢測設備、2臺濺射設備、34臺抗蝕劑加工設備、152臺刻蝕設備、33臺離子注入設備、45臺拋光設備、1523臺其他設備、140臺清洗設備、388臺熱處理設備、204臺真空設備。

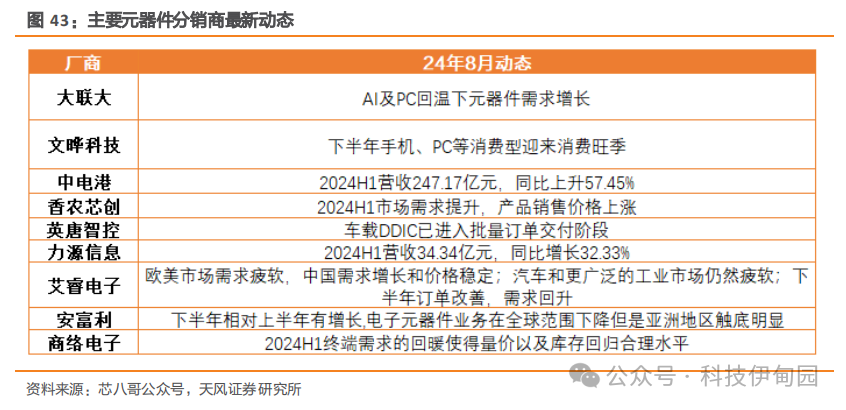

4.5.?分銷商:分化態(tài)勢明顯,中國為代表的亞太地區(qū)市場快速回升,主要品類價格逐步企穩(wěn)

8月,頭部分銷商分化態(tài)勢明顯,中國為代表的亞太地區(qū)市場快速回升,主要品類價格逐步企穩(wěn)。

5.?終端應用:看好消費電子復蘇,關注元宇宙發(fā)展走勢

5.1.?消費電子:全球智能手機及PC等消費類需求維持弱勢復蘇,AI+相關應用增長較快,XR需求增長持續(xù)低迷

業(yè)內(nèi)機構(gòu)普遍看好2024年的行情。其中,在手機領域,根據(jù)IDC預測,2023年全球智能手機出貨量將同比下降1.1%至11.9億部,2024年全球智能手機出貨量將同比增長4.2%至12.4億部;在折疊手機領域,根據(jù)?Counterpoint,2023?年全球折疊屏智能手機出貨量預計將同比增長52%達?2270萬部,預計在2024年進入折疊屏手機的快速普及期,2025年將達5500萬部;在PC領域,根據(jù)IDC的數(shù)據(jù),?23Q3全球?PC出貨量為?6820?萬臺,環(huán)比增長11%,出貨量已經(jīng)連續(xù)兩個季度環(huán)比增長。據(jù)其預測,PC?銷量在2023?年急劇下降?14%后,在2024年將增長4%;而在筆電領域,據(jù)?TrendForce的數(shù)據(jù),2023?年三季度,全球筆記本出貨量已經(jīng)連續(xù)兩個季度實現(xiàn)環(huán)比增長。據(jù)其預測,2024?年全球筆記本市場整體出貨規(guī)模將達?1.72?億臺,年增3.2%。

8月,全球智能手機及PC等消費類需求維持弱勢復蘇,AI+相關應用增長較快,XR需求增長持續(xù)低迷。

5.2.?新能源汽車:汽車需求分化,市場競爭加劇,謹慎評估最新各國電車政策對于國產(chǎn)電車及供應鏈沖擊。

8月,汽車需求分化,市場競爭加劇,謹慎評估最新各國電車政策對于國產(chǎn)電車及供應鏈沖擊。

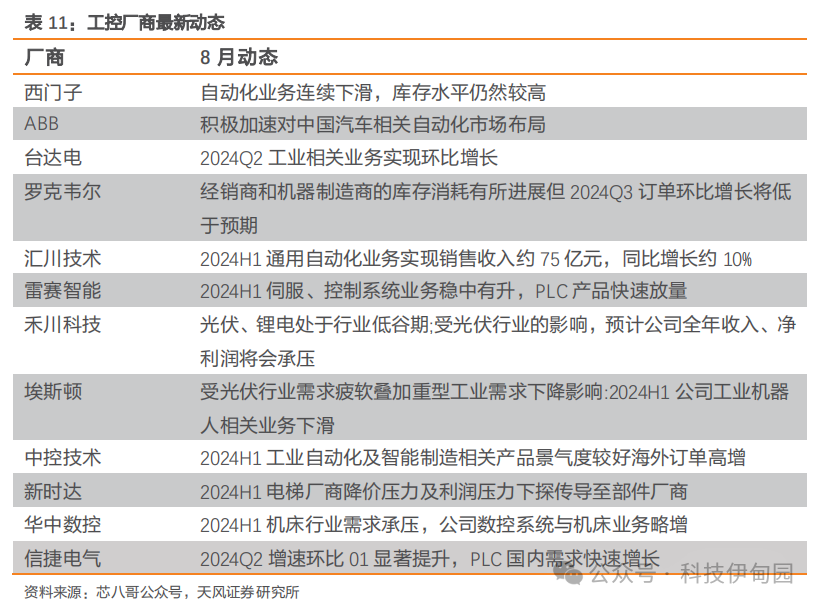

5.3.?工控:工控訂單增長低于預期,庫存去化持續(xù)但仍處較高水平

8月,工控訂單增長低于預期,庫存去化持續(xù)但仍處較高水平。

5.4.?光伏:光伏行業(yè)競爭加劇,價格持續(xù)承壓,歐洲市場庫存仍較高

8月,光伏行業(yè)競爭加劇,價格持續(xù)承壓,歐洲市場庫存仍較高

5.5.?儲能:全球儲能需求旺盛,中國市場價格競爭加劇,歐洲市場庫存去化下需求放緩

8月,全球儲能需求旺盛,中國市場價格競爭加劇,歐洲市場庫存去化下需求放緩。

5.6.?服務器:AI服務器需求保持強勁,通用服務器需求也逐漸反彈

8月,AI服務器需求保持強勁,通用服務器需求也逐漸反彈。

5.7.?通信:通信業(yè)務增長低迷,頭部廠商逐步剝離部分資產(chǎn)以降低成本

8月,通信業(yè)務增長低迷,頭部廠商逐步剝離部分資產(chǎn)以降低成本。

6.?上周(09/16-09/20)半導體行情回顧

上周(09/16-09/20)半導體行情落后于所有主要指數(shù)。上周創(chuàng)業(yè)板指數(shù)上漲0.09%,上證綜上漲1.21%,深證綜指上漲1.15%,中小板指上漲0.59%,萬得全A上漲1.27%,申萬半導體行業(yè)指數(shù)下跌0.53%。

半導體各細分板塊有漲有跌,其他板塊漲幅最大,半導體設備板塊跌幅最大。半導體細分板塊中,封測板塊上周下降0.5%,半導體材料板塊上周上漲0.5%,分立器件板塊上周下降0.8%,IC設計板塊上周上漲0.6%,半導體設備板塊上周下降1.0%,半導體制造板塊上周上漲2.0%,其他板塊上周上漲2.9%。

上周半導體板塊漲幅前10的個股為:電科芯片、博通集成、德邦科技、新相微、潤欣科技、上海貝嶺、芯源微、惠倫晶體、盛科通信-U、華亞智能。

上周半導體板塊跌幅前10的個股為:芯動聯(lián)科、思特威-W、普冉股份、宏微科技、拓荊科技、思瑞浦、寒武紀-U、晶晨股份、帝科股份、江豐電子。

7. 上周(09/02-09/06)重點公司公告?

【艾森股份 688720.SH】

公司9月19日發(fā)布公告,公司計劃根據(jù)2024年半年度利潤分配預案,以扣除回購股份后的總股本為基數(shù),向股東每10股派發(fā)0.45元人民幣現(xiàn)金紅利。目前,公司總股本為88,133,334股,扣除291,073股回購股份后,實際享受利潤分配的股份為87,842,261股,預計派發(fā)現(xiàn)金紅利總額為3,952,901.75元人民幣(含稅)。如果股權登記日前的基數(shù)有變動,公司將保持每股分配比例不變,相應調(diào)整分配總額。

【東微半導 688261.SH】

公司9月19日發(fā)布公告稱,截至2024年9月13日,公司通過上海證券交易所的集中競價交易方式完成了股份回購,累計回購了434,857股,占公司總股本122,531,446股的0.3549%。回購價格區(qū)間在29.66元至90.70元每股之間,總共支付的資金為26,018,132.75元人民幣,此金額不包括交易傭金和過戶費等其他交易費用。

【晶華微 688130.SH】

公司9月19日發(fā)布公告,杭州晶華微電子股份有限公司在2024年9月19日與深圳芯邦科技股份有限公司簽訂了意向協(xié)議,計劃以不超過1.4億元人民幣的現(xiàn)金購買芯邦科技旗下智能家電控制芯片業(yè)務資產(chǎn)的子公司——深圳芯邦智芯微電子有限公司60%至70%的股份,以獲得該公司的控制權。

8. 上周(09/16-09/20)半導體重點新聞

2024全球Mini/Micro LED顯示技術周暨CMMA大會即將召開,聚焦量產(chǎn)與應用。2024年第五屆全球Mini/Micro LED顯示技術周暨CMMA第一屆第四次成員大會將于10月15日至17日在西安舉行。由中國電子視像行業(yè)協(xié)會指導,CMMA主辦,利亞德集團和西安諾瓦星云科技股份有限公司協(xié)辦。大會將匯集半導體、顯示和LED產(chǎn)業(yè)鏈的領軍企業(yè),聚焦量產(chǎn)技術、應用場景,邀請近50位行業(yè)專家和企業(yè)高層探討Mini/Micro LED技術的應用推廣、量產(chǎn)加速和成本效益。

立芯軟件完成超2億元B輪融資,推進數(shù)字芯片EDA工具研發(fā)與市場推廣。上海立芯軟件科技有限公司近期完成了超過2億元人民幣的B輪融資,由紅土善利領投,多家國資機構(gòu)跟投。立芯成立于2020年,專注于數(shù)字芯片邏輯綜合與布局布線工具的研發(fā),擁有強大的研發(fā)團隊和豐富的行業(yè)經(jīng)驗。公司計劃利用新資金進行產(chǎn)品迭代和市場推廣,以支持中國自主化芯片研發(fā)生態(tài)系統(tǒng)的建設。立芯的產(chǎn)品線包括全流程設計工具LeCompiler?和3D/chiplet設計平臺Le3DIC?,致力于提供高端芯片設計解決方案。此外,立芯也在進行產(chǎn)業(yè)整合,已完成對3家EDA企業(yè)的資產(chǎn)收購與團隊整合,以增強公司的市場競爭力。

阿里自研解碼器Ali266助力高通驍龍平臺AI PC首次實現(xiàn)H.266超高清播放。高通技術公司在IBC展會上展示了基于阿里Ali266解碼器的高性能視頻解碼方案,實現(xiàn)了在驍龍X Elite處理器上4K 120fps VVC視頻的流暢播放,有效平衡了超高清視頻播放與低功耗需求。Ali266支持8K視頻編碼,能顯著節(jié)省帶寬,且兼容多種操作系統(tǒng)和架構(gòu)。驍龍X Elite是高通為Windows 11 AI PC設計的處理器,已與多家PC廠商合作推出產(chǎn)品。

Imagination推出性能最高且具有高等級功能安全性的汽車GPU IP。Imagination Technologies推出了新型汽車圖形處理器(GPU)IP產(chǎn)品Imagination DXS GPU,專為車載智能和交互設計,支持從0.25 TFLOPS到1.5 TFLOPS的算力擴展,峰值性能比上一代提高50%。DXS GPU引入了多項創(chuàng)新,消除了實現(xiàn)ASIL-B等級功能安全的額外開銷,并已獲得汽車市場使用許可(金麒麟分析師)。它采用D系列PowerVR架構(gòu),性能效率提高20%,支持多核配置和多晶粒芯片(chiplet)。DXS GPU針對下一代車輛智能計算工作負載優(yōu)化,可實現(xiàn)高達十倍的性能提升。

小鵬汽車核心業(yè)務遷移至阿里云倚天實例,節(jié)省20%算力成本。在2024云棲大會上,小鵬汽車宣布其車聯(lián)網(wǎng)、官網(wǎng)、商城和大數(shù)據(jù)等核心業(yè)務已遷移至阿里云倚天實例,這一遷移幫助公司節(jié)省了超過20%的算力成本。小鵬汽車自2019年起全面上云并采用容器化部署,以支持技術創(chuàng)新。兩年前,公司開始探索將核心業(yè)務遷移至阿里云倚天實例以降低成本。盡管遷移過程復雜,但阿里云提供的定制工具確保了平滑遷移,實現(xiàn)了0故障。目前,相關業(yè)務已成功遷移,未來將繼續(xù)進行。

9. 風險提示

地緣政治帶來的不可預測風險:隨著地緣政治沖突加劇,美國等國家/地區(qū)相繼收緊針對半導體行業(yè)的出口管制政策,國際出口管制態(tài)勢趨嚴,經(jīng)濟全球化受到較大挑戰(zhàn),對全球半導體市場和芯片供應鏈穩(wěn)定帶來不確定風險。未來如美國或其他國家/地區(qū)與中國的貿(mào)易摩擦升級,限制進出口及投資,提高關稅或設置其他貿(mào)易壁壘,半導體行業(yè)相關公司還可能面臨相關受管制設備、原材料、零備件、軟件及服務支持等生產(chǎn)資料供應緊張、融資受限的風險等,進而對行業(yè)內(nèi)公司的研發(fā)、生產(chǎn)、經(jīng)營、業(yè)務造成不利影響。?

需求復蘇不及預期:受到全球宏觀經(jīng)濟的波動、行業(yè)景氣度等因素影響,集成電路行業(yè)存在一定的周期性,與宏觀經(jīng)濟整體發(fā)展亦密切相關。如果宏觀經(jīng)濟波動較大或長期處于低谷,集成電路行業(yè)的市場需求也將隨之受到影響。另外,下游市場需求的波動和低迷亦會導致集成電路產(chǎn)品的需求下降,或由于半導體行業(yè)出現(xiàn)投資過熱、重復建設的情況進而導致產(chǎn)能供應在景氣度較低時超過市場需求。

技術迭代不及預期:集成電路行業(yè)屬于技術密集型行業(yè),集成電路涉及數(shù)十種科學技術及工程領域?qū)W科知識的綜合應用,具有工藝技術迭代快、資金投入大、研發(fā)周期長等特點。多年來,集成電路行業(yè)公司堅持自主研發(fā)的道路并進一步鞏固自主化核心知識產(chǎn)權。如果行業(yè)內(nèi)公司未來技術研發(fā)的投入不足,不能支撐技術升級的需要,可能導致公司技術被趕超或替代,進而對公司的持續(xù)競爭力產(chǎn)生不利影響。

產(chǎn)業(yè)政策變化風險:集成電路產(chǎn)業(yè)作為信息產(chǎn)業(yè)的基礎和核心,是國民經(jīng)濟和社會發(fā)展的戰(zhàn)略性產(chǎn)業(yè)。國家陸續(xù)出臺了包括《國務院關于印發(fā)進一步鼓勵軟件產(chǎn)業(yè)和集成電路產(chǎn)業(yè)發(fā)展若干政策的通知》(國發(fā)[2011]4 號)、《國務院關于印發(fā)新時期促進集成電路產(chǎn)業(yè)和軟件產(chǎn)業(yè)高質(zhì)量發(fā)展若干政策的通知》(國發(fā)[2020]8 號)在內(nèi)的一系列政策,從財稅、投融資、研究開發(fā)、進出口、人才、知識產(chǎn)權、市場應用、國際合作等方面為集成電路企業(yè)提供了更多的支持。未來如果國家相關產(chǎn)業(yè)政策出現(xiàn)重大不利變化,將對行業(yè)發(fā)展產(chǎn)生一定不利影響。

分析師聲明

本報告署名分析師在此聲明:我們具有中國證券業(yè)協(xié)會授予的證券投資咨詢執(zhí)業(yè)資格或相當?shù)膶I(yè)勝任能力,本報告所表述的所有觀點均準確地反映了我們對標的證券和發(fā)行人的個人看法。我們所得報酬的任何部分不曾與,不與,也將不會與本報告中的具體投資建議或觀點有直接或間接聯(lián)系。?

一般聲明?

除非另有規(guī)定,本報告中的所有材料版權均屬天風證券股份有限公司(已獲中國證監(jiān)會許可的證券投資咨詢業(yè)務資格)及其附屬機構(gòu)(以下統(tǒng)稱“天風證券”)。未經(jīng)天風證券事先書面授權,不得以任何方式修改、發(fā)送或者復制本報告及其所包含的材料、內(nèi)容。所有本報告中使用的商標、服務標識及標記均為天風證券的商標、服務標識及標記。?

本報告是機密的,僅供我們的客戶使用,天風證券不因收件人收到本報告而視其為天風證券的客戶。本報告中的信息均來源于我們認為可靠的已公開資料,但天風證券對這些信息的準確性及完整性不作任何保證。本報告中的信息、意見等均僅供客戶參考,不構(gòu)成所述證券買賣的出價或征價邀請或要約。該等信息、意見并未考慮到獲取本報告人員的具體投資目的、財務狀況以及特定需求,在任何時候均不構(gòu)成對任何人的個人推薦。客戶應當對本報告中的信息和意見進行獨立評估,并應同時考量各自的投資目的、財務狀況和特定需求,必要時就法律、商業(yè)、財務、稅收等方面咨詢專家的意見。對依據(jù)或者使用本報告所造成的一切后果,天風證券及/或其關聯(lián)人員均不承擔任何法律責任。?

本報告所載的意見、評估及預測僅為本報告出具日的觀點和判斷。該等意見、評估及預測無需通知即可隨時更改。過往的表現(xiàn)亦不應作為日后表現(xiàn)的預示和擔保。在不同時期,天風證券可能會發(fā)出與本報告所載意見、評估及預測不一致的研究報告。 天風證券的銷售人員、交易人員以及其他專業(yè)人士可能會依據(jù)不同假設和標準、采用不同的分析方法而口頭或書面發(fā)表與本報告意見及建議不一致的市場評論和/或交易觀點。天風證券沒有將此意見及建議向報告所有接收者進行更新的義務。天風證券的資產(chǎn)管理部門、自營部門以及其他投資業(yè)務部門可能獨立做出與本報告中的意見或建議不一致的投資決策。?

特別聲明

在法律許可的情況下,天風證券可能會持有本報告中提及公司所發(fā)行的證券并進行交易,也可能為這些公司提供或爭取提供投資銀行、財務顧問和金融產(chǎn)品等各種金融服務。因此,投資者應當考慮到天風證券及/或其相關人員可能存在影響本報告觀點客觀性的潛在利益沖突,投資者請勿將本報告視為投資或其他決定的唯一參考依據(jù)。

注:文中報告節(jié)選自天風證券研究所已公開發(fā)布研究報告,具體報告內(nèi)容及相關風險提示等詳見完整版報告。

證券研究報告《華為MateXT市場反饋超預期,半導體行業(yè)并購重組趨于活躍》

對外發(fā)布時間 ?2024年9月24日

報告發(fā)布機構(gòu) ?天風證券股份有限公司

本報告分析師:??

駱奕揚(金麒麟分析師)? ?SAC執(zhí)業(yè)證書編號:S1110521050001

程如瑩(金麒麟分析師)? ?SAC執(zhí)業(yè)證書編號:S1110521110002

李泓依? ?SAC執(zhí)業(yè)證書編號:S1110524040006

潘暕 天風證券電子行業(yè)首席分析師。復旦大學微電子與固體電子學碩士,復旦大學微電子學本科,國際經(jīng)濟與貿(mào)易第二專業(yè),曾就職于安信證券任分析師,對電子行業(yè)有全面深刻見解,挖掘了眾多高成長企業(yè),與產(chǎn)業(yè)深入合作幫助企業(yè)發(fā)展,善于推薦科技創(chuàng)新大周期的投資機會。2019、2020年新財富最佳分析師分別獲得第四名、第二名,2021年新財富入圍,2015-2016年新財富第一團隊成員,2017年新財富第二團隊成員。2015-2016年水晶球第一團隊成員,2017、2019年水晶球分別獲得第二名、第五名。2015-2016年金牛獎第一團隊成員,2017、2020、2021年金牛獎分別獲得第二名、第四名、第二名。2018年Wind金牌分析師第一名,2020-2021年Wind金牌分析師第二名。2019-2021年金麒麟最佳分析師分別獲得第三名、第四名、第六名。2020年上海證券報最佳分析師第三名,2021年21世紀金牌分析師第五名,Choice 2021年度電子行業(yè)最佳分析師第三名。溫玉章 分析師。計算機及工業(yè)工程專業(yè)背景,12年以上蘋果產(chǎn)品(iPod & iPhone)研發(fā)和新產(chǎn)品導入工作經(jīng)驗,對電子,計算機,互聯(lián)網(wǎng)產(chǎn)業(yè)鏈的發(fā)展趨勢有較深的認知和理解。駱奕揚 分析師。南京大學物理系本科,香港科技大學集成電路設計碩士。3年電子行業(yè)研究經(jīng)驗,覆蓋半導體制造、半導體裝備材料及部分半導體設計。程如瑩 分析師。北京大學計算機專業(yè)碩士,覆蓋半導體IC設計、MCU/SOC/IGBT/模擬芯片行業(yè)&公司覆蓋報告。許俊峰(金麒麟分析師) 分析師。伯明翰大學工商管理學碩士,覆蓋安防、LED、汽車連接器及智能座艙等。俞文靜(金麒麟分析師) 分析師。香港中文大學金融理學碩士,覆蓋消費電子及 PCB 產(chǎn)業(yè)鏈。李泓依 研究員。美國埃默里大學會計學及金融學學士、會計學碩士,覆蓋半導體封裝測試及部分材料裝備,已撰寫包含汽車芯片、第三代半導體、虛擬顯示等多篇行業(yè)深度報告。吳雨 助理研究員。利物浦大學金融計算學士,昆士蘭大學商務碩士,覆蓋部分被動元器件、面板及半導體材料等領域。馮浩凡 助理研究員。新南威爾士大學信息系統(tǒng)學士,金融學碩士,覆蓋部分汽車電子領域。包恒星 助理研究員。南京大學材料物理本科、材料物理與化學碩士,覆蓋消費電子領域。

高靜怡 助理研究員。中央財經(jīng)大學會計碩士,覆蓋半導體領域。

(轉(zhuǎn)自:科技伊甸園)

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)