原標題:史上最窮上市公司:賬上只有100塊,老板套走40億,股價暴跌99% 來源:財經三分鐘

前幾天,證券市場曝出個大消息――華澤鈷鎳虛假陳述案迎來了終審判決,這個判決結果對整個行業都起到了有力的震懾和示范效應。

根據中國裁判文書網披露的二審判決書,四川省高院這一糾紛案中,將中介機構國信證券、瑞華會計師事務所的責任承擔比例,由一審判決分別承擔40%和60%的連帶賠償責任,改為均承擔100%的連帶賠償責任。深圳證監局也發話了,這一結果將對今后虛假陳述侵權賠償案件產生示范效應。投行業務執業質量不僅是注冊制改革能否成功的關鍵因素,更決定了證券公司未來是否會因此承擔巨額民事賠償。

有道是不怕神一樣的對手,就怕豬一樣的隊友。那么我們就要問了,這個案件中的主角華澤,究竟是犯啥事了?咋把小伙伴連累到這種程度了呢?

史上最窮上市公司

說起這個華澤,在整個A股市場上都是赫赫有名,出名原因是因為有“傳說中最窮的上市公司”封號――

它的賬面上窮的只剩下53元現金,它的官網因交不起60元的年費而被停止運營,它曾經因沒錢請審計而無法出具年報,它欠了員工2700多萬的工資而被無數員工痛罵,更是因為股價從13塊跌至3毛被無數股民討伐。

自打知道了華澤的情況之后,廣大網友們紛紛感慨――這下終于知道了,比上市公司有錢是一種怎樣的體驗!

首先簡單介紹一下華澤,全稱為成都華澤鈷鎳材料股份有限公司,公司注冊資本為5.43億元,員工總數為552人。主營業務為鎳鐵礦資源的采選、冶煉及相關產品的生產和銷售。

這家公司也曾經是有風光時刻的。2010-2012年,華澤的營收分別為10.39億元、12.67億元、12.62億元,凈利潤分別為8051萬元、1.67億元、1.56億元。

2013年10月,*ST華澤在國信證券的牽頭下完成借殼上市,名為華澤鈷鎳,2014年1月10日以13元每股價格開盤交易。2013年、2014年,華澤鈷鎳業績表現也是十分可觀,營業收入分別實現44.08億、80.49億,凈利潤分別達到1.12億、2.12億。

然而,好景不長,自此之后華澤鈷鎳的業績就開始大變臉,2015年由盈轉虧,當年虧損1.55億元,此后是一年不如一年,2016虧損4億,2017年虧損22.88億。

就在2016年華澤被戴帽ST的這一年,公司官網也因欠費被暫停。

但還有更絕的,2018年4月27日晚間,*ST華澤發布公告,公司無法在5月1日前披露2017年年報及2018年一季報,原因是公司賬面資金只剩178塊錢,交不起審計費。小編是真的被這個公司的貧窮嚇到了。

誰是搞垮上市公司的元兇?

一家上市公司怎么能心酸成這樣呢?那就小孩沒娘,說來話長了。

誠然,華澤的由盈轉虧,重要因素之一是與大環境有關。華澤的主營業務是鎳產品,2014年之后鎳的價格一路下行,從最高時期的13萬一路下跌到了6萬左右,因此陷入了虧損泥潭。

不過值得注意的是,有色金屬行業屬于周期性行業,2017年之后價格就漲回來了,同類公司挺一挺就過去了,咋華澤就是“老太太過年,一年不如一年”了呢?

問題的關鍵不在于“天災”,更在于“人禍”。也許打從公司一上市,因為它的實控人王應虎壓根就沒想著好好經營,而是把華澤當成了提款機,當鎳價格下跌,公司出現虧損,提款機不再好用的時候,自然就想著早早掏空、套現離場了。

*ST華澤的老板叫王應虎,也是個本事人。1958年生人,在同期企業家往往出身草根之時,他卻是個高學歷人才,與當時很多農民企業家不一樣,王應虎的學歷非常高。1981年,23歲的王應虎考入西北大學化工系;1986年,王應虎又考上了上海華東化工學院的研究生。1989年畢業后,就到深圳創辦了深圳密士達公司。

高學歷人才,干起事業來就是高水平。1994年他又回到陜西創辦了星王集團,也就是今天*ST華澤的實際控制方。經過幾年的打拼,成為了有18億資產,2800名員工的陜西知名企業,擁有陜西省十大納稅企業、國家科技部和陜西省科委“高新技術認證企業”等閃亮名號

公司一做大,王應虎的野心就開始膨脹了。恰巧此時一個叫陳健的富豪,帶著ST聚友的殼,出現在了他的面前。

ST聚友的前身,是成都泰康化纖股份有限公司,原本是成都國資委下面的一家上市公司。后來陳健接手了泰康化纖的控股權,并將化纖公司變身為一家網絡公司,更名為“聚友網絡”,但卻因為經營不善,連續三年虧損,面臨被退市的危機。

你有“殼”我有“錢”,陳健與王應虎一拍即合,簽訂了重大資產重組框架協議。并在2012年邀請國信證券作為保薦機構,瑞華會計事務所作為審計機構。

在ST聚友的重組方案中,ST聚友向王應虎家族定向增發3.51億股,每股價格為5.39元,作價19.75億元,收購陜西華澤100%股權。當時,陜西華澤的賬面凈值只有5.85億元,增值13.91億元,溢價238%收購。此外陜西華澤還進行了財報造假,隱瞞了關聯交易。

可以說,這是一場一開始就存在造假的騙局,而兩大中介機構國信證券和瑞華會計事務所,也就此被拖下水。

掏空一家上市公司需要多久?

正所謂入市親兄弟,圈錢父子兵。收購完成之后,ST聚友更名為華澤鈷鎳,王應虎一家人齊上陣,王應虎的女兒王輝持股20.7%為第一大股東,王應虎的兒子王濤持股20.7%為第二大股東。此外董事會方面,王應虎本人任副董事長,王濤擔任董事長,王輝擔任董事,導致公司的股東大會和董事會形同虛設。

前面我們講到,從一開始王應虎就壓根沒想著要經營好華澤,上市公司只不過是他的提款機而已。那么他是怎么一步步掏空華澤的呢?

打從上市的第一年起,他就一直在通過簽訂虛假合同等種種手段占用華澤的資金,2013年末占用余額8.2億元,2014年末占用余額11.5億元,2015年6月占用余額13.29億元。2017年半年報顯示,這一數據攀升到17.87億元,2017年末占用余額為14.87億元。

為了掩人耳目,王應虎父子還安排人員搜集票據復印件,將無效票據入賬充當還款。據證監會查明,華澤2013年應收票據的期末余額為13.25億元,其中13.19億元為無效票據;2014年應收票據的期末余額為13.64億元,其中13.62億元為無效票據。2015年上半年應收票據的期末余額為10.99億元,其中10.98元為無效票據。

除此之外,王應虎還通過股權質押、擔保借款等一系列花式操作,從上市公司套走了將近40億元,不僅欠繳巨額國家稅金,還欠繳了2000多萬的員工工資和社保資金。

看到這里,我們不禁要用陜西話感嘆一句:精溝子攆狼――膽大不要臉!

正所謂“小股東割肉,大股東吃飽”,在王應虎一家人套取巨款瀟灑離場之時,中小股民們卻是慘遭重創。

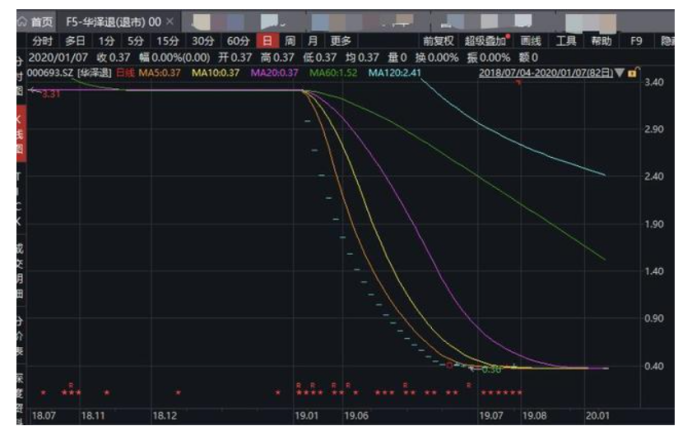

自2018年3月,ST華澤在停牌2年之后復牌,公司股價連續拉出了26個一字跌停,股價從原本的12.5元/股一路跌至3.31元/股,股價下跌73.52%,根據其股東人數顯示,2018年一季度,*ST華澤股東人數為6.62萬戶,而到了5月31日,股東人數為6.59萬戶。

這也就意味著,在這26個跌停過程中,只有300人幸運出逃。剩余的6.59萬戶股東,他們只能硬生生看著自己當初投入的真金白銀逐漸蒸發。

等到2019年7月8日ST華澤正式退市之時,當天的股價只有0.37元,那些在股價最高峰13元時買入的中小散戶們,真真體會到了什么叫做“錢變成紙”。

此外,在ST華澤暫停上市的次日,工銀瑞信、景順長城宣布自當日起將旗下基金持有的ST華澤估值下調為0,創下了A股市場上首只個股估值歸零的記錄。

當然,對于華澤的這一系列騷操作,監管層也給予了高度的重視,對其進行了嚴厲打擊。2017年7月7日,證監會公布調查結果和處罰決定。基于關聯交易、會計造假、關聯擔保、違規借款等問題,證監會對ST華澤、王應虎、王濤及一眾董監高實施7項行政處罰,共計罰款218萬元。

2018年2月,證監會對公司董事長王應虎采取了10年證券市場禁入措施:自2018年1月23日起,10年內不能從事證券業務或者擔任上市公司董事、監事、高級管理人員職務。

但坦白來講,對于已經套走40億資金的王應虎一家來說,這樣幾百萬的懲罰未免太輕松。對這種如此投機倒把,厚顏無恥之徒恐怕是起不到多么有力的震懾效果。

可憐那些損失慘重的普通中小股民們,雖然事后將華澤,還有國信證券和瑞華會計事務所,一起告上了法庭,但是作為一家賬上僅剩178元塊錢的公司,還能指望些什么……

結語

這些年來,“王應虎”們的故事屢屢發生,上市公司變成了控股股東取之不盡用之不竭的取款機,野蠻一點的直接強占上市公司的貨幣資金,溫柔一點的轉移上市公司貨幣資金,隱蔽一點的通過關聯交易或者擔保輸送利益。而小股東只能變成受氣的小媳婦,默默忍受,假如稍微反抗一下,可能只會激發了控股股東的狼性。

但除了大股東本人的貪婪之外,中介機構的選擇性無視也是導致這一騙局屢屢發生的重要原因。就拿王應虎通過大量無效的復印票據蒙蔽侵占上市公司13億元資金事實來說,國信證券作為保薦人,只要盡責復核票據原件,就能夠發現問題。可見,這一漏洞不屬于其能力或者專業技術問題,而屬于態度和意愿問題。

所以在最新的判決中,法院將國信證券與瑞華會計師事務所的責任承擔比例,由一審判決分別承擔40%和60%的連帶賠償責任,改為均承擔100%的連帶賠償責任。這一案也對所有的中介機構們給予了警示――拿錢是為了干實事,不是為了堵住嘴!

總之,案件最新的進展代表了一個好兆頭,資本市場的法律正在逐漸完善,這將為那些厚顏無恥的資本大鱷敲響了警鐘――出來混,早晚是要還的!

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)