炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

【浙商策略王楊】繼續挖掘“三低”

摘要

投資要點

12月19日,我們發布《秋收冬藏:以退為進,關注穩增長鏈》,提示:以1-2個月維度看,市場進入結構轉換窗口期,預計波動加大,短期以退為進。12月下旬以來,隨著抱團板塊再均衡,市場波動隨之加大。

1月23日,我們發布《為何轉向“三低”板塊,2月又如何看?》提出,展望2022年,我們認為是新老結構牛市轉換期,也即,以科創板為代表的新成長鏈進入蓄勢階段。但是,以上半年為觀察維度,美聯儲加息和企業盈利放緩均有擾動,我們提出“三低”配置思路(也即,估值低&持倉低&位置低)。

近期美聯儲加息預期不斷強化,如何看其影響?展望一季度,如何看A股演繹?

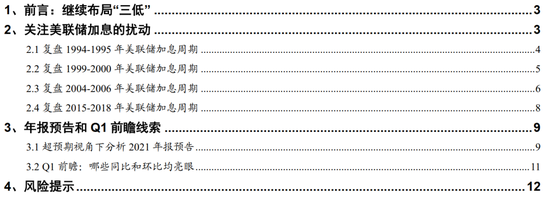

1、前言:繼續布局“三低”

超跌之后短期或有階段性反彈,但展望2月至3月我們認為并非進攻良機,耐心等待美聯儲加息落地,繼續挖掘具備“三低”特征的穩增長鏈和出行鏈,同時儲備以科創板為代表(以半導體和專精特新為代表的國產替代、智能駕駛、以工業軟件為代表的工業智能化等)的新成長鏈。

其中,針對“三低”方向,就穩增長而言,關注銀行、房地產、建筑、家電、公路等;就出行鏈而言,關注機場、航空、酒店等。

2、關注美聯儲加息的擾動

2月4日美國1月非農就業發布,進一步增強美聯儲加息預期。而此前的1月份美聯儲議息會議上,鮑威爾釋放鷹派信號。在此背景下,我們認為上半年應關注美聯儲加息的擾動。

復盤1990年以來美聯儲加息周期中,美股、A股和港股的走勢,可以發現:(1)美股往往在加息早期或加息末期出現調整;(2)而在美股調整期間,A股和港股也往往受到階段性影響,但影響大小不一。

3、年報預告和Q1前瞻線索

就21年報預告,超預期視角下,非銀、美容護理、煤炭、環保、家電、醫藥等行業的超預期公司占比居前。

就22年一季報前瞻,結合我們測算口徑,同比增速居前且環比改善的行業有,交通運輸、有色金屬、煤炭、傳媒、汽車、通信、商貿零售、醫藥、非銀等。

正文

1、前言:繼續布局“三低”

12月19日,我們發布《秋收冬藏:以退為進,關注穩增長鏈》提出,以1-2個月維度看,市場進入結構轉換窗口期,預計波動加大,短期以退為進。12月下旬以來,隨著抱團板塊再均衡,市場波動隨之加大。

1月23日,我們發布《為何轉向“三低”板塊,2月又如何看?》提出,展望2022年,我們認為是新老結構牛市轉換期,也即,以科創板為代表的數字經濟鏈進入蓄勢階段。但是,以上半年為觀察維度,美聯儲加息和企業盈利放緩均有擾動,因此我們提出“三低”配置思路(也即,估值低&持倉低&位置低)。

超跌之后短期或有階段性反彈,但展望2月至3月我們認為并非進攻良機,耐心等待美聯儲加息落地,繼續挖掘具備“三低”特征的穩增長鏈和出行鏈,同時儲備以科創板為代表(以半導體和專精特新為代表的國產替代、智能駕駛、以工業軟件為代表的工業智能化等)的新成長鏈。

其中,針對“三低”方向,就穩增長而言,關注銀行、房地產、建筑、家電、公路等;就出行鏈而言,關注機場、航空、酒店等。

2、關注美聯儲加息的擾動

2月4日美國1月非農就業發布,增強美聯儲加息預期。美國1月非農就業新增46.7萬人,遠優于市場普遍預期的15萬人。分行業看,美國休閑和酒店業、專業和服務業、零售貿易、交通運輸和倉儲行業的就業崗位均錄得增加。1月非農數據公布后,美元指數短線一度飆升逾30點,美國2年期和5年期國債收益率升至今年新高,且美國30年期國債實際收益率升至0以上。

此前的1月份美聯儲議息會議上,鮑威爾釋放鷹派信號。鮑威爾表示,美聯儲加息空間很大,計劃在3月份開始加息,加息幅度未定;不排除在之后每一次議息會議上都加息。

在此背景下,我們認為上半年應關注美聯儲加息的擾動,近期陸續發布三篇報告《上一輪美聯儲加息周期內的北上資金流動》、《以史為鑒:當美聯儲加息,權益走勢如何?》、《復盤美聯儲加息,美股和A股走勢如何?》等。

復盤1990年以來美聯儲加息周期中,美股、A股和港股的走勢,可以發現:(1)美股往往在加息早期或加息末期出現調整;(2)而在美股調整期間,A股和港股也往往受到階段性影響,但影響大小不一。

2.1 復盤1994-1995年美聯儲加息周期

本輪美聯儲加息持續時間兩年,共加息7次,美債收益率先升后降,整體上升。在美聯儲加息之前,中國已經率先于1993年5月和7月加息。

美聯儲加息初期,美股開始出現調整。1994年2月4日美聯儲首次加息,聯邦基金目標利率從3%提升至3.25%。美股在加息之后開始調整,以標普500為例,從2月3日481點下降至4月4日439點,下跌時間長達2個月,跌幅達8.7%。

本輪美聯儲加息周期中,疊加國內經濟環境,A股和港股也有所調整。上證指數從94年2月3日調整至7月29日,調整時間約6個月;恒生指數從94年2月3日的11851點調整至5月4日8369點,調整時間約4個月。

2.2 復盤1999-2000年美聯儲加息周期

另一方面,2022年面臨美聯儲加息的擾動。本輪美聯儲加息持續時間兩年,共加息6次,美債收益率先升后降,整體上升。在美聯儲加息之前,中國已經率先于1998年12月和1999年6月開始加息。

美聯儲加息后期,納斯達克出現明顯調整。1999年6月30日美聯儲首次加息,聯邦基金目標利率從4.75%提升至5%。美股在加息初期并沒有明顯調整,而是維持橫盤震蕩,略有上升。而納斯達克反而受益于“互聯網泡沫”無懼加息快速走高。直到2000年3月21日美聯儲將目標利率從5.75%提升至6%,納斯達克開始調整。納斯達克從3月20日的4610點下跌至4月14日的3321點,下跌時間1個月,跌幅高達27.9%。

本輪調整周期中,初期A股受到階段性擾動,港股在美聯儲加息后期有所回調。加息后期,恒生指數從3月20日的17234點調整至至5月26日的13723點,時間達2個月。

2.3 復盤2004-2006年美聯儲加息周期

本輪美聯儲加息持續時間三年,共加息17次,美債收益率先降后升,整體上升。在美聯儲加息周期中,中國也分別于2004年10月和2006年8月加息,中債收益率先升后降,整體下降。

美股在加息初期和末期均有明顯回調,加息過程中也有小幅調整。(1)以標普500為例,加息初期從2004年6月30日1140點下跌至2004年8月6日1064點,加息后期從2006年5月10日1325點下跌至6月13日1230點,下跌時間均為1個月左右,跌幅均為7%左右。(2)本次美聯儲加息次數多,在加息過程中美股波動加劇。

在此期間,A股在初期出現調整但后期影響很小,港股在加息后期出現調整。上證指數從2004年9月22日調整至2005年6月8日1030點,受益于重工業騰飛,隨后開啟一輪牛市。而港股初期并未受到太大影響,在加息后期出現階段性調整,從6月7日1679點下跌到6月15日1531點,僅調整半個月,跌幅為9%。

2.4 復盤2015-2018年美聯儲加息周期

本輪美聯儲加息持續時間四年,共加息9次,美債收益率先降后升,整體上升。中國于2015年5次降息后并無加息,中債收益率先降后升,整體上升。

美股在首次加息和加息末期均受到階段性影響。(1)2015年12月17日美聯儲首次加息,聯邦基金目標利率從0.25%提升至0.5%。美股相應回調,以標普500為例,從12月17日5003點下降至次年2月5日4363點。(2)加息末期,2018年Q4期限利差倒掛,標普500從9月27日2914點下降至12月25日2351點,下跌3個月,跌幅達24%。

A股和港股也于美聯儲首次加息和加息末期,出現階段性調整。美聯儲首次加息期間,上證指數從2015年12月17日調整至2016年1月28日,恒生指數從12月17日的21872點回調至次年1月21日18542點;加息后期,疊加國內流動性和中美經貿摩擦等影響,2018年A股和港股整體走勢偏弱。

3、年報預告和Q1前瞻線索

就21年報預告,超預期視角下,非銀、美容護理、煤炭、環保、家電、醫藥等行業的超預期公司占比居前。

就22年一季報前瞻,結合我們測算口徑,同比增速居前且環比改善的行業有,交通運輸、有色金屬、煤炭、傳媒、汽車、通信、商貿零售、醫藥、非銀等。

3.1 超預期視角下分析2021年報預告

截止1月31日上午,已有2547家上市公司披露2021年度業績預告(其中6家未披露凈利潤數據),其中創業板(710家,64.31%)、主板(1650家,52.51%)披露率相對居前,科創板(178家,45.99%)和北證(9家,10.71%)披露率較低。

預告類型上,預喜率近6成,其中,科創板和主板的預喜類型以“預增”為主,創業板則集中于“扭虧”、“略增”和“預增”三類,北證預喜率達100%。

預告增速上,已披露公司整體較為亮眼。以21年報預告中的歸母凈利潤為口徑,披露口徑下以整體法計算,A股整體2021全年凈利潤同比增速為101%,主板、創業板和科創板分別為96%、98%、1944%,北證僅披露9家參考性較弱。

分析各板塊21年預告業績較高的原因,我們認為或在于,部分個股在2020年出現虧損,導致基期凈利潤絕對值大幅縮小,繼而放大了各板塊21年業績增速,因此全口徑下個股業績的影響出現減弱。基于此,我們預計各板塊21年實際業績增速或進一步下調。

對比“21年報預告增速中樞”與“21年Wind一致盈利預測”,分行業來看,以超預期數量而言,基礎化工、電子、醫藥生物、電力設備、有色金屬、機械設備等超預期公司數量居前;就超預期占比而言,非銀、美容護理、煤炭、環保、家電、醫藥等超預期公司占比居前。

3.2 Q1前瞻:哪些同比和環比均亮眼

由于季節性的存在,大部分行業單季度業績占全年業績比重雖逐年有所波動,但整體波動幅度較小。基于這一特性,同時結合Wind一致盈利預期,我們對各行業2022Q1凈利潤環/同比進行預測,具體預測過程如下:

1)立足Wind一致盈利預期,統計各行業2022年凈利潤預測值;

2)在僅涵蓋有盈利預測個股的口徑下,統計2010年至2020年期間各行業Q1凈利潤占全年凈利潤比重,在剔除歷史最高/低值后,計算得各行業Q1業績占比均值;

3)在僅涵蓋有盈利預測個股的口徑下,根據2022Q1凈利潤預測值=2022全年凈利潤預測值*Q1業績占比均值,測算得各行業2022Q1凈利潤水平;

4)在僅涵蓋有盈利預測個股的口徑下,測算各行業2021Q1凈利潤以及2021Q4凈利潤預測值,其中2021Q4凈利潤預測值=2021年凈利潤預測值-2021前三季度凈利潤;

5)計算各行業業績同比及環比。

結合22年一季報前瞻,同比維度,業績增速前五行業為社會服務(857.4%)、交通運輸(167.0%)、有色金屬(103.3%)、計算機(92.5%)和煤炭(53.3%),業績增速后五行業為綜合(-49.8%)、農林牧漁(49.0%)、石油石化(-14.9%)、建筑材料(-7.7%)和環保(-4.2%)。

同比增速居前且環比改善的行業有,交通運輸、有色金屬、煤炭、傳媒、汽車、通信、商貿零售、醫藥、非銀等。

4、風險提示

1、業績增速低于預期。如果相關公司實際增速顯著低于市場預期,或影響板塊后續走勢。

2、流動性收緊超預期。如果流動性收緊超預期,或對市場估值產生一定擾動。

責任編輯:彭佳兵

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)