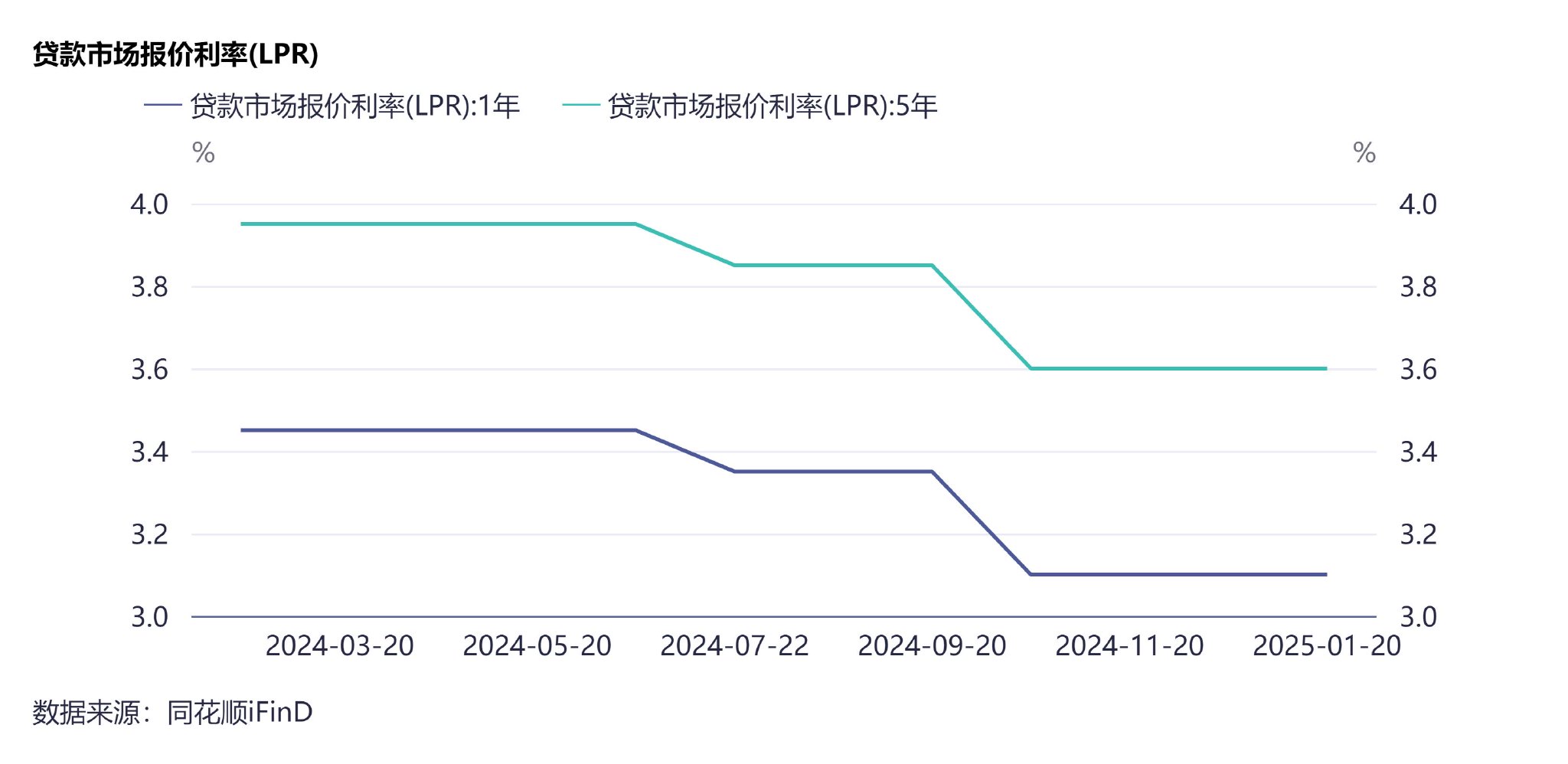

中國人民銀行授權全國銀行間同業拆借中心公布,2025年1月20日貸款市場報價利率(LPR)為:1年期LPR為3.1%,5年期以上LPR為3.6%。以上LPR在下一次發布LPR之前有效。

最新LPR報價與上月持平。中國民生銀行首席經濟學家溫彬指出,短期內降息受限,1月LPR報價維持不變。

東方金誠王青、李曉峰、馮琳分析,開年政策利率及LPR報價保持不動,根本原因在于前期一攬子增量政策出臺后,經濟景氣度上升,樓市也在顯著回暖,帶動2024年四季度GDP同比大幅升至5.4%,較上季度加快0.8個百分點,短期內降息的必要性下降。

中信證券分析師趙詣認為,LPR報價按兵不動也可能是綜合內外政策環境,平衡穩匯率和寬貨幣目標下的選擇。

1月LPR報價維持不變,中國民生銀行首席經濟學家溫彬認為,短期內降息受限,資金利率攀升,1月LPR報價延續“按兵不動”。

溫彬分析,一是近期穩匯率壓力加大,政策利率企穩,LPR報價的定價基礎未變。

去年9月底以來,在一攬子增量政策和存量政策效果釋放下,我國主要經濟指標逐步改善,2024年四季度GDP同比增長5.4%,達到年內最高水平,供需兩端均有超預期表現;全年GDP增長5%,順利完成年度目標。

經濟數據好于預期,使得貨幣寬松即刻加碼的必要性下降。同時,經濟的平穩運行,也使得貨幣寬松預期可以更多關注外部因素。

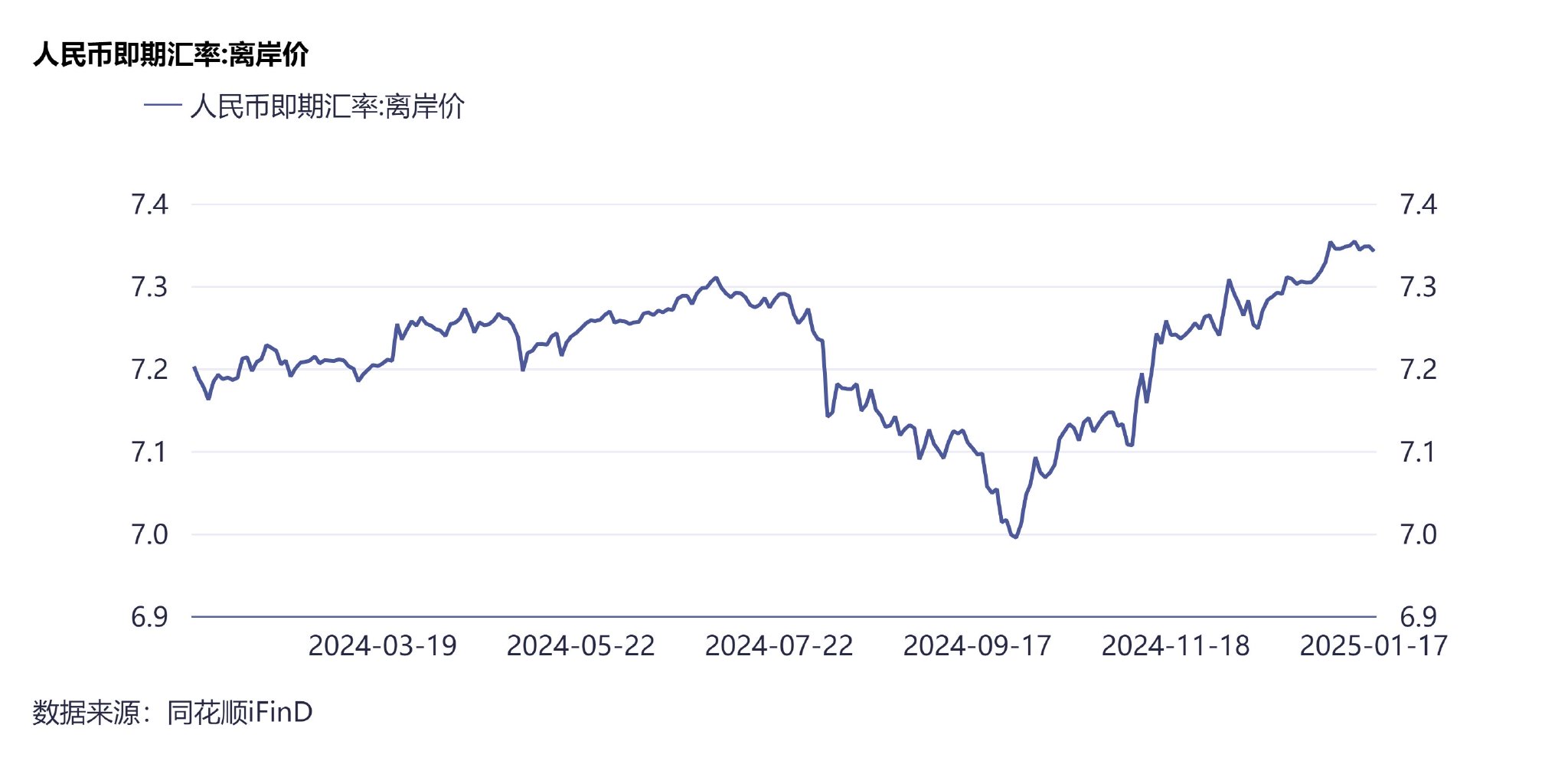

而從外部看,受美國基本面強勁、通脹預期反彈、避險情緒升溫等因素影響,近期美元指數維持強勢,中美10Y國債利差走闊至300bp以上的歷史高位,人民幣貶值壓力相應加大,年初突破7.3,近日維持在7.33附近波動。為此,央行提出“三個堅決”、上調人民幣匯率中間價,并采取發行離岸央票和上調宏觀審慎調節參數等方式維穩匯率,資金投放也相應減少,減少逆回購投放、暫停國債購買,防止市場的一致性預期強化。

下階段,特朗普政策主張推升通脹預期,2025年美聯儲降息空間受限,甚至暗示可能會再次加息。在外部因素干擾進一步明晰前,國內政策利率預計持穩,以便為后續貨幣寬松和應對環境變化創造更多空間。

短期內降息受限,政策利率持穩,也使得LPR報價的定價基礎未發生變化。

二是近期市場資金面緊張,資金利率快速攀升,使得銀行主動負債成本上行,LPR報價加點下調受限。

月中以來,在市場需求與央行投放存在錯配,以及銀行本身可能缺負債的情況下,資金面日趨緊張,資金利率、存單利率等快速上行,非銀機構借入隔夜資金的成本一度高達16%。

一方面,受繳稅繳準、大額MLF到期和春節取現等影響,1月資金需求較大;而出于穩匯率、防范利率風險和防止資金空轉考量,央行投放相對較少,資金供需存在錯配。另一方面,規范同業存款利率,導致銀行非銀存款顯著收縮,銀行負債端壓力增大,同時年初信貸投放相應加大,消耗超儲,也在減少資金融出,使得資金分層加劇。

往后看,雖然春節前央行往往需要大規模投放跨節資金,助力市場平穩過渡,后續資金進一步收斂的空間有限,預計向均衡回歸;但在穩定匯市和債市的考量下,近期市場資金面也不會十分寬裕,銀行負債端仍有壓力,也進一步削弱了報價行下調LPR報價加點的空間。

三是年初銀行面臨較大重定價壓力,LPR繼續下調的動力和空間不足。

去年以來,1年期和5年期以上LPR分別累計下調35bp和60bp,降幅較大,帶動新發放的個人住房貸款利率和企業貸款利率均降至歷史最低水平。

溫彬指出,2025年初,大量貸款合同進入重定價周期,尤其是按揭、長期限基建類業務(浮動利率)重定價壓力較大。2024年內LPR調降影響或集中于今年一季度釋放,對銀行息差繼續形成擠壓。

由于此前LPR已經多次下調,去年三季度末商業銀行凈息差已降至1.53%的低位。12月,新發放的企業貸款約為3.43%,同比下降約0.36個百分點;個人住房貸款利率約為3.11%,同比下降約0.88個百分點,未見拐點。

溫彬說,在此背景下,若繼續下調LPR報價,將進一步壓縮銀行凈息差,不利于銀行持續穩健經營。同時,銀行也需要保持一定的利潤空間以支持實體經濟和應對潛在風險。因此,從銀行自身經營角度來看,年初LPR繼續下調的動力和空間也相對有限。若政策利率和LPR降息避開年初信貸投放高峰期,則可使銀行息差壓力在今明兩年內分擔,減輕對今年凈息差的沖擊。

趙詣分析,綜合寬貨幣、穩匯率、穩收益率曲線目標,LPR報價連續3個月持平。2024年10月1、5年期LPR報價分別下調25bps后,11、12月以及2025年1月報價連續持平,1、5年期LPR報價和逆回購利率加點維持在1.6pct和2.1pct。

趙詣接著指出,從價上看,1月逆回購利率維持1.5%不變,LPR報價進一步下調缺乏政策利率引導;從量上看,1月稅期和春節取現壓力重合,而央行OMO對沖力度整體有限,銀行間流動性市場大幅收緊,負債成本抬升的環境下,商業銀行主動進一步壓縮LPR和逆回購利率加點的動力不足。另一方面,近期人民幣匯率承壓,LPR報價按兵不動也可能是綜合內外政策環境,平衡穩匯率和寬貨幣目標下的選擇。

王青、李曉峰、馮琳分析,2025年1月LPR報價保持不變,符合市場預期。一方面,作為LPR報價的定價基礎,1月以來政策利率,也就是央行7天期逆回購利率保持穩定,已在很大程度上預示1月LPR報價會保持不變。另一方面,最新數據顯示,2024年三季度商業銀行凈息差降至1.53%,為歷史最低位,持續低于1.8%的警戒水平,加之近期銀行同業存單到期收益率上行,報價行缺乏下調LPR報價加點的動力(LPR報價由政策利率和報價加點共同決定,其中LPR報價加點主要考慮銀行資金成本、信貸市場供求、信用風險溢價等因素)。

該研究團隊認為,開年政策利率及LPR報價保持不動,根本原因在于前期一攬子增量政策出臺后,經濟景氣度上升,樓市也在顯著回暖,帶動2024年四季度GDP同比大幅升至5.4%,較上季度加快0.8個百分點,短期內降息的必要性下降。

溫彬判斷,穩匯率和穩息差內外雙重約束下,降準、降息等總量工具運用面臨一定掣肘因素,短期內降息概率較低。

趙詣指出,2025年央行工作會議提及“擇機降息降準”,預計在“適度寬松”貨幣政策基調下,年度視角下LPR伴隨逆回購利率調降或仍有空間。考慮到1月票據利率較多回升或指向信貸需求有所修復,預計后續LPR降息的落地時點仍會綜合考慮金融數據成色、債市收益率曲線形態以及匯率壓力。

東方金誠研究團隊分析,在物價水平偏低,外部經貿環境變數加大,以及房地產市場止跌回穩勢頭還需進一步鞏固的背景下,2025年央行會繼續實施有力度的降息,屆時會引導LPR報價跟進下調。

該團隊指出,2024年12月中央經濟工作會議要求2025年“適時降準降息”;2025年1月3日發布的央行貨幣政策委員會2024年第四季度例會公報提出,要“根據國內外經濟金融形勢和金融市場運行情況,擇機降準降息”。“適時”“擇機”意味著央行會選擇在實施逆周期調節、引導社會預期、調控市場流動性的關鍵時點發力,實施降準降息。這樣可以最大限度發揮政策工具效果,同時也有助于保留政策空間。

東方金誠團隊判斷,2025年上半年降息有可能落地,全年降息幅度有望達到50個基點,高于上年30個基點的降幅,屆時會引導LPR報價較大幅度下行。另外,2025年支農支小再貸款、科技創新和技術改造再貸款及保障性住房再貸款等各類結構性貨幣政策工具利率也會下調,切實加大對國民經濟重點領域和薄弱環節的支持力度,推動企業和居民融資成本全面下行。

該團隊認為,不排除2025年通過較大幅度引導5年期以上LPR報價下行等方式,繼續對居民房貸實施較大力度定向降息的可能。這是促進房地產市場止跌回穩的關鍵一招。

對于銀行凈息差收窄壓力,東方金誠團隊認為,則將通過引導存款利率適度下行,加快補充銀行資本金等方式緩解。

該團隊還認為,在“以我為主”的原則下,2025年美聯儲降息步伐調整或人民幣匯率波動等因素,都不會實質性影響央行實施適度寬松的貨幣政策。

責任編輯:劉萬里 SF014

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)