炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

8月28日晚間,券商“一哥”中信證券發布2024年半年度報告。至此,已有19家上市券商公告了2024年上半年經營數據。

從這19家券商看,上半年業績下滑(合并口徑,下同)的不在少數:營收、凈利潤雙雙同比下滑的券商占比超過七成。尤其是東北證券、國海證券凈利潤降幅較大,分別下降了75.83%、63.45%。

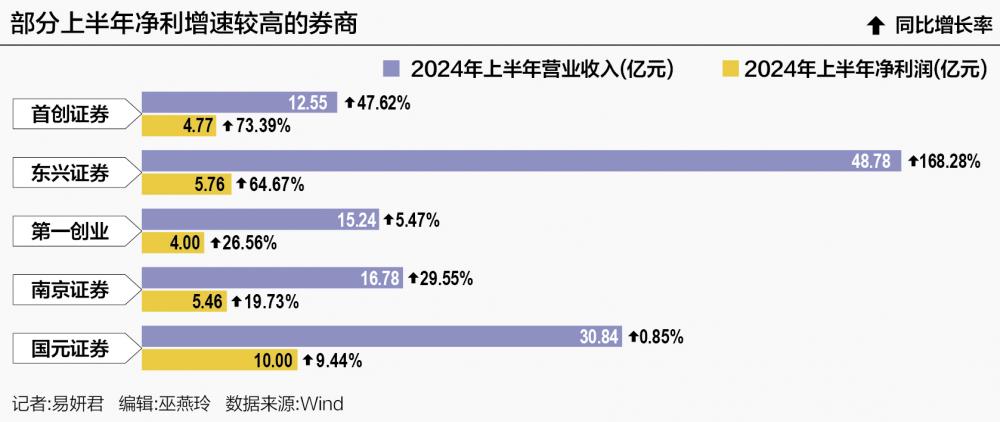

而首創證券、東興證券則分別以73.40%、64.67%的凈利潤增幅化身行業“黑馬”。

21世紀經濟報道記者注意到,今年上半年,上市券商的業績普遍受到經紀業務、投行業務下滑的拖累,相比之下,投行業務收入的下滑幅度更大。自營業務則成為上半年券商業績的“勝負手”。

在目前已發布中報的19家上市券商中,中信證券營收超過300億元,浙商證券、國信證券表現也相對較好,分別實現營業收入80.00億元、77.58億元;其次是東吳證券、東興證券,分別實現營業收入50.51億元、48.48億元。此外,方正證券、西部證券、國元證券、財通證券的營收均超過30億元。

歸母凈利潤方面,今年上半年,中信證券、國信證券分別實現歸母凈利潤105.70億元、31.39億元,方正證券、東吳證券、國元證券的歸母凈利潤均超過10億元。

從盈利增速看,今年上半年,部分中小券商的業績彈性明顯好于大中型券商。

上述19家券商中,僅有首創證券、東興證券、南京證券、第一創業證券實現上半年營收、歸母凈利潤同步增長。其中,東興證券實現營業收入48.78億元,較去年同期大增168.28%,實現歸母凈利潤5.76億元,較去年同期增長了64.67%;首創證券實現營業收入12.55億元,同比增長47.62%,實現歸母凈利潤4.77億元,同比增長73.39%。

而其他15家已公布中報的券商,營收均有所下降。其中又以東北證券、山西證券、長江證券的營收降幅較大,分別下降了26.82%、26.00%、25.49%。其他12家券商的營收降幅則位于4%—16%區間。

從歸母凈利潤來看,有14家券商同比下滑。其中,東北證券、國海證券、財達證券的凈利潤分別下降了75.83%、63.45%、41.07%,降幅較大。

另外,其他11家券商的凈利潤降幅位于6%~29%區間。其中,長江證券的凈利潤降幅達到28%以上,山西證券、長城證券凈利潤降幅分別為17.96%、18.88%。

21世紀經濟報道記者注意到,上半年實現營收、凈利潤“雙增”的上市券商,普遍受益于自營業務。其中,有的券商是由于固定收益投資交易業務收入大增,有的券商則是因為權益類投資業績較好。同時,部分券商的資管業務收入也帶來了較為可觀的增量。

首創證券在半年報中指出,公司積極把握市場機遇,及時調整經營策略,資產管理業務和固定收益投資交易業務收入同比增幅較大,致公司上半年營業收入、歸屬于母公司股東的凈利潤、每股收益、加權平均凈資產收益率等主要會計數據和財務指標同比增幅較大。

東興證券半年報也顯示,報告期內實現自營業務收入8.65億元,較去年同期增加了110.23%,占公司營業收入的比例為17.73%。資管業務收入也實現了同比增長,增幅為27.11%。

東興證券表示,上半年,公司權益類投資業務通過較大比例配置高股息資產,取得了較好投資收益。固定收益類投資收益超越可比基準。

此外,上半年,南京證券的營業收入同比增長29.55%,“主要是投資收益及公允價值變動收益同比增長88.59%,系公司的投資業務收入增加;手續費及傭金凈收入同比增長9.20%,其中,資產管理業務手續費凈收入同比增長238.01%,投資銀行業務手續費凈收入同比增長28.80%……”

而上半年營收同比增長5.47%的第一創業證券,其自營投資及交易業務收入同比大增了292.27%。同時,該券商固定收益業務、經紀及信用業務分別同比增長了12.70%、3.31%。

第一創業證券在半年報中解釋,2024年上半年,公司自營投資及交易業務結合國內經濟運行情況及外部環境變化,對相關受益風格板塊進行配置;結合景氣度判斷發掘具備持續增長性的優質企業,圍繞經濟高質量發展主線進行投資;聚焦絕對收益策略,增加長期投資配置倉位,運用各類衍生工具進行風險對沖,有效管理投資組合風險。

反觀上半年業績下滑幅度較大的東北證券、財達證券,這兩家券商半年度業績的主要拖累項恰恰也是自營業務。

財達證券在解釋上半年營業收入變動的原因時提及,主要是證券投資業務收入下降,而營業總收入同比下降導致公司歸母凈利潤下滑。

此外,根據東北證券2024年半年報,報告期內,其利息收入減少248.94%,公允價值變動收益減少227.49%。對此,東北證券解釋,前者減少主要是因為融出資金利息收入和買入返售金融資產利息收入減少所致;后者減少主要是因為本期交易性金融資產公允價值下降所致。

值得一提的是,“其他業務”收入情況也是導致各家上市券商營收增速呈現差異化的因素之一。

在業績增長的券商中,其他業務收入可能成為“加分項”。

例如,今年上半年,東興證券其他業務收入為30.46億元,在公司總營收中的占比為62.44%,該項收入較去年同期大幅增長了747.49%。

具體來看,東興證券旗下的“其他業務”包括境外業務、期貨業務、另類投資業務、私募基金管理業務等。

對于上半年其他業務收入大幅增長的原因,東興證券解釋,主要是大宗商品銷售收入增加所致。

上半年,中信證券的其他業務收入為34.37億元,同比增長了93.33%,同樣是“下屬子公司大宗商品貿易銷售收入增加”。

但其他業務收入也會為券商業績帶來負面影響。

如上半年東北證券其他業務收入下降了30.43%,為收入下滑幅度較大的業務之一。東北證券指出,這主要是因為公司期貨子公司現貨業務收入減少所致。在東北證券上半年總營收中,其他業務收入的占比為39.61%。

上半年,長江證券的其他業務收入同比下降了67.75%,主要系長江期貨下屬子公司風險管理業務規模減少。在長江證券上半年總營收中,其他業務收入的占比為5.04%。

值得關注的是,在IPO寒冬之下,投行業務下滑成為大多數券商繞不過的“坎兒”。

今年上半年,A股IPO企業數量及發行規模均有所下降,全市場合計44家企業完成IPO,同比下降74.57%,發行規模324.93億元,同比下降84.50%。再融資發行規模同樣“收縮”,同比下降68.99%。

受此影響,在上述19家券商中,上半年投行業務收入較去年同期有所下滑的券商共有15家。

其中,根據Wind統計,投行業務收入同比下降20%以上的券商共有12家。

具體而言,國海證券、中信證券、西部證券、東北證券投行業務收入同比降幅均超過50%;長江證券、國信證券、東吳證券投行業務收入的降幅位于40%—50%區間。

在此背景下,頭部投行愈發重視“國際化發展”戰略。

中信證券展望下半年時指出,將持續擴大境內外客戶市場有效開拓與服務,圍繞國家戰略與客戶需求,加大行業研究與客戶市場分析,發掘蘊含新質生產力、具備較好成長性的潛力企業客戶,做好業務前瞻布局。

其提出,要堅持國際化發展,深化境內外一體化管理,拓展國際市場客戶,加強港股股權融資以及東南亞等海外股權融資業務開拓,持續提升國際市場競爭力。發揮公司綜合服務與平臺優勢,為客戶提供高質量投資銀行服務。

責任編輯:何松琳

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)