【金融315,我們幫你維權】近來,ETC糾紛、信用卡盜刷、銀行征信、保險理賠難等問題困擾著金融消費者,投訴多石沉大海、維權更舉步維艱,新浪金融曝光臺將履行媒體監督職責,幫助消費者解決金融糾紛。【黑貓投訴】

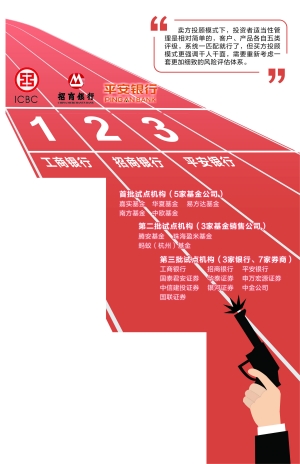

原標題:工行招行平安成首批基金投顧試點銀行 備戰有條不紊

證券時報記者 馬傳茂 王玉玲

證券時報記者獲悉,工商銀行、招商銀行、平安銀行已陸續收到證監會下發的無異議函,成為首批獲得基金投顧業務試點資格的商業銀行。

多位受訪人士認為,該資格的重要意義在于管理型投顧的放開,改變了過去“賣方投顧”模式下產品銷售導向的弊端,促使行業轉向“買方投顧”模式下以客戶利益為中心的服務導向,將代銷機構和客戶的利益連接在一起,培育客戶養成正確的投資習慣。

據了解,基于基金業務、智能投顧業務的多年基礎,試點銀行正有條不紊地籌備基金投顧展業,涉及投顧業務項下的架構設計、崗位及人員配置、系統搭建和改造、信息披露、客戶服務、投研能力升級等等。

“我們希望在搭建完善的前提下,盡快向市場推出基金投顧業務。”招行財富管理部人士稱。但該人士同時指出,實際展業需要穩扎穩打,“不期望迅速做大規模,而是穩步地推進這項業務,畢竟投資者培育并不是一個短期的事情”。

備戰:頂層設計先行

入圍首批基金投顧試點后,試點銀行正有條不紊地推進基金投顧業務展業的籌備工作。

“有條不紊”主要基于試點銀行在智能投顧、代銷、客戶群等方面的基礎積累。此前,3家試點銀行都已推出線上智能投顧業務,根據客戶畫像推薦適合客戶風險偏好的基金、組合。

參與申報的銀行人士透露,基金業務基礎如何、在投顧業務上是否具備豐富經驗,以及是否具備支撐未來業務運維的人才、系統、風控等方面的基礎,這都是監管審批時的重點考量。

“拿到試點資格后,我們也在想怎么把之前在資產配置、智能投顧等方面的經驗積累更好地與這塊新的牌照相結合。”工行個金部人士表示。

但與智能投顧不同的是,基金投顧試點資格實際上是一種管理型投顧業務。試點銀行在授權范圍內,根據約定的投資策略,幫助客戶進行調倉,把握市場機會。

此前銀行推出的智能投顧,則屬于非管理型投顧——銀行只提供建議,客戶接受與否自己定,決策權在客戶手上。

這也給銀行提出了更大挑戰。“從我們的準備工作來看,主要還是先進行頂層設計,包括投顧業務項下的架構設置、崗位和人員設置、投資策略制定、業績考核規則等諸多內容,因為銀行承擔了代客戶進行投資的責任,所以相應環節的控制要全面建立起來,這和之前完全不同。”招行財富部人士稱。

此外,該人士表示,管理型投顧也對信息披露、客戶服務、系統升級、投研團隊及能力建設提出了新的要求。

工行個金部人士也表示,第一步都是做好頂層設計。該人士同時強調,新的業務模式下,“投”與“顧”都要重視,不可偏頗。

“在‘投’方面,試點銀行都有一定的經驗累積,可以在頂層設計上去完善。但在此前的賣方角色下,銀行更多地是把產品推送給客戶,‘顧’的角色很多時候都由基金公司承擔,轉為真正的‘投顧’后,需要重建一個基于基金投顧牌照下的銀行顧問服務。”工行個金部人士認為。

前述個金人士表示,新模式下的顧問既要有投資策略,還要充分告知客戶,做好信息披露,同時要在投資過程中不斷追蹤、調整、糾偏。“這些過程在買方投顧模式下都是要銀行來做的,需要人員的儲備、系統的準備”。

展業:線上線下結合

在基金投顧業務的實際展業過程中,受訪人士普遍表示,試點銀行將通過線上線下結合的方式,推進業務營銷、落地。

“客戶發掘可以通過歷史數據分析,線上去做一些觸達,但基金投顧畢竟是一個相對復雜的業務,要讓客戶從‘買基金’轉到委托銀行操作,還是需要寄托于線下人員的服務,讓客戶更全面、準確地認識這個業務。”招行財富部人士認為。

事實上,商業銀行一項新業務的推廣、投資者培育都需要時間。其中,銀行客戶經理團隊尤為重要,初期的業務普及、推廣、客戶教育和引導均需基層推進,防止出現誤導。

“完全線上展業對客戶本身的要求還是比較高,雖然銀行成本降低了,但這種復雜產品投資還是面對面的服務能給客戶帶來更好的體驗。”前述人士表示。

也因此,在制定申請書時,試點銀行普遍設計為線上線下均可簽署投顧協議。“不過初期我們還是會更多地考慮線下簽署協議,讓客戶能充分了解這項業務。”工行個金部人士稱。

值得注意的是,受訪試點銀行一致表示,基金投顧業務的投資者適當性管理要做得更加扎實,投顧協議中也需要充分揭示風險。

“賣方投顧模式下,投資者適當性管理是相對簡單的,客戶、產品各自五類評級,系統一匹配就行了,但買方投顧模式更強調千人千面,需要重新考慮一套更加細致的風險評估體系。”前述個金人士認為。

招行財富部人士也表示,評估一個基金組合的風險特征相對容易,但要準確評估投資者的風險偏好、風險承受能力,還是有難度,“所以我們還是想穩扎穩打推進這項業務,不期望迅速做大規模。”

據記者了解,基金投顧試點銀行在正式展業前需要向銀保監會提出申請。“成熟展業后,我們也期待這塊投顧牌照的概念更大一些,不只限定在公募領域,而是能通過多資產配置滿足客戶的多元化投資訴求,平滑收益波動。”有銀行高管表示。

利益綁定:

以“顧”培育客戶

招商銀行認為,基金投顧業務的推出,將促使公募基金行業從過去的產品銷售導向,轉向真正以客戶利益為中心的服務導向,同時推動商業銀行等公募代銷機構的盈利模式逐步從傳統的交易手續費模式轉向按管理客戶資產規模收取顧問費的模式,將代銷機構和客戶的利益連接在一起。

“實際上要解決的是此前‘基金賺錢,基民不賺錢’的痛點,這也是監管推進基金投顧試點的初心。”招行人士稱。

據銀行反饋,前述痛點存在的背后,有多種情況:

一是,客戶在收到投資建議時,沒有第一時間處理并把握市場機會,部分客戶也確實存在追漲殺跌的行為;

二是,整體市場波動造成的客戶選擇困難,難以通過長期投資實現較好的回報;

三是,部分機構出于傭金、業績考核的考慮,促使客戶頻繁買賣,雙方利益未能一致綁定。

“此番基金投顧試點給了投顧機構更大的空間。表象上看我們是接受客戶的授權,幫客戶做投資決策,實際上我們更關注‘投顧’中的‘顧’字。”招行財富部人士稱。

在他看來,未來銀行從事基金投顧業務,一方面要借助決策權限的轉移,為客戶帶來更好的、確定性更強的收益回報,更重要的是要做好投資者的顧問、陪伴。

“我們希望通過基金投顧業務,給客戶更多金融知識的普及、投資理念的宣導,幫助客戶樹立正確的投資理念,所以我們更多地把這項業務當做投資者培育的機會。”招行財富部人士稱。

受訪人士也認為,基金投顧業務的推廣將是普適性的,面向全行客戶開展。“公募基金本身就是標準化、低起點的大眾型理財工具,基金投顧面對的也就不會是一小撮客戶。”工行個金部人士稱。

不過招行財富部人士強調,基金投顧并不能解決所有的問題,能否給銀行帶來較大的客戶資產規模、客戶數上的拉動,還要慢慢探討。

“需要正確看待基金投顧業務,不要把這項服務做成了類似FOF的產品,雖然它的性質和FOF很像,但服務產品化之后,很多事情都要走偏了。”一位股份行零售高管提醒。

責任編輯:張文

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)