中國經濟網北京1月22日訊 (記者 魏京婷)天齊鋰業(002466.SZ)配股募資事項完成后得到資金持續追捧,股價迎來了一波上漲行情。通過配股,天齊鋰業共募集資金約29.32億元。但實際上,天齊鋰業仍處于債務高壓之下,本次配股所募資金不足以償還因收購智利化工礦業公司(以下簡稱“SQM”)股權而產生的全部貸款。

2018年5月,天齊鋰業進行了一次“蛇吞象”收購,以65美元/股、總交易價款40.66億美元(簽署日匯率折算為人民幣258.9億元)的對價,收購了SQM公司23.77%股權。該筆交易,天齊鋰業自籌資金7.26億美元,向銀團借款35億美元,杠桿率高達5倍。

截至1月21日收盤,天齊鋰業報31.75元,跌幅2.55%。

2019年12月25日晚間,天齊鋰業公告稱配股計劃實施完成。26日公司股票復牌,當日,天齊鋰業復牌漲停,股價漲至26.90元/股。

天齊鋰業因高杠桿收購SQM股權造成了債務和財務費用高企。截至2019年三季度末,公司的負債總額為367.28億元。其中,有息負債高達336.93億元,包括短期借款24.38億元,一年內到期的非流動負債6.52億元,長期借款282.08億元,應付債券23.95億元,資產負債率達75%,凈負債率高達264%。而2017年底,公司的資產負債率則為40.39%。公司財務費用也因此飆升至16.5億元,增幅562.75%。

天齊鋰業曾在重組問詢函的回復中表示,交易完成后,不會導致公司面臨嚴重流動性風險,償債能力在可控范圍內,2017年凈利潤和經營活動產生的現金流量凈額足以覆蓋并購融資利息。

天齊鋰業業績在收購后也不升反降,2019年前三季度公司營收、凈利雙降,公司預計2019年全年凈利潤為8000.00萬元-1.20億元,同比下降96.36%-94.55%。

據悉,就在天齊鋰業發起對SQM收購之前,全球鋰鹽價格開始持續下滑。2018年3月,碳酸鋰價格維持在16.2萬元/噸的高點,到了2018年10月,已經跌至7.85萬元/噸。而到了2019年7月,碳酸鋰價格再次出現下跌,2019年年底,碳酸鋰價格基本在5萬元/噸左右徘徊。

此前,天齊鋰業還有一次大手筆收購。2012年12月25日,天齊鋰業曾宣布定增募資不超過40億元,用于收購澳大利亞泰利森公司。天齊鋰業當時的總資產只有15.69億元,因此此次并購也被稱為是“蛇吞象”。

天齊鋰業此番配股備受爭議,被指強迫股東加倉、“綁架”投資者。有報道稱,天齊鋰業是近5年來A股唯一一家進行兩次配股的上市公司。2017年12月13日,天齊鋰業發布配股公告,擬募集資金不超過人民幣16.5億元(含發行費用),扣除發行費用后擬全部用于在澳大利亞西澳大利亞州奎納納市建設“年產2.4萬噸電池級單水氫氧化鋰項目”。

中國經濟網曾就此次配股相關問題對天齊鋰業進行采訪,公司未回復。

“蛇吞象”收購有后續 配股募資近30億還債遠不夠

自2019年4月天齊鋰業披露配股預案,到配股融資結束,耗時8個月,天齊鋰業巨大的財務壓力終于能得到暫時緩解。

2019年12月25日晚間,天齊鋰業披露配股發行結果暨復牌公告稱,配股認購繳款工作已于12月24日結束,此次配股完成的有效認購股數達到3.35億股,有效認購資金總額約29.32億元,占可配售股份總數比例約97.82%,配股發行成功。

天齊鋰業此次配股以股權登記日12月17日深圳證券交易所收市后公司總股本11.42億股為基數,按每10股配售3股的比例向全體股東配售,可配售股份總數約3.43億股,發行價格為8.75元/股。

公告還顯示,12月26日將為天齊鋰業本次配股發行成功的除權基準日,除權價格依據實際配股比例計算,實際配股比例相當于每10股配售2.93股。

根據配股結果,上市公司控股股東成都天齊實業(集團)有限公司及其一致行動人張靜、李斯龍履行了此前全額認購的承諾,在本次配股中合計全額認購1.41億股,占可配售股份總數的41.03%。

根據方案,天齊鋰業本次融資扣除發行費用后的凈額,擬全部用于償還購買智利SQM公司23.77%股權的部分并購貸款。

摩根士丹利華鑫證券有限責任公司是天齊鋰業此次配股的保薦機構,摩根士丹利華鑫證券有限責任公司、華泰聯合證券有限責任公司為聯席主承銷商。

公開資料顯示,2018年5月,天齊鋰業進行了一次“蛇吞象”收購,以65美元/股、總交易價款40.66億美元(簽署日匯率折算為人民幣258.9億元)的對價,收購了SQM公司23.77%股權。加上手續費用等相關費用,并購款項共計42.26億美元。國金證券為該次收購的獨立財務顧問。

此次收購,天齊鋰業自籌資金7.26億美元,向銀團借款35億美元,杠桿率高達5倍。截至2017年年底,公司總資產為178.40億元,收購SQM支付的現金是當時公司總資產的1.46倍。

在35億美元貸款中,有25億美元貸款由中信銀行成都有限公司牽頭的銀團提供,另10億美元由中信銀行(國際)有限公司牽頭的銀團提供,兩筆貸款的還款期限均為2020年11月29日。

據了解,天齊鋰業證券部人士曾對外表示:“此次募集得到的資金還不足以償還全部的貸款。后續我們還會通過其他的融資方式來募集資金。”

此前,天齊鋰業還有一次大手筆的收購。2012年12月25日,天齊鋰業宣布定增募資不超過40億元,用于收購澳大利亞泰利森公司。泰利森旗下擁有全球第一大鋰輝石礦,占全球鋰資源約31%的市場份額,也是全球最大的固體鋰礦擁有者及供應商。當年,中國市場的80%鋰精礦都由泰利森供應。天齊鋰業當時的總資產只有15.69億元,因此此次并購被稱為是“蛇吞象”。由于并購趕上了行業的快速增長,公司業績迎來暴增。

業績巨降負債飆升 昔日問詢回復打臉

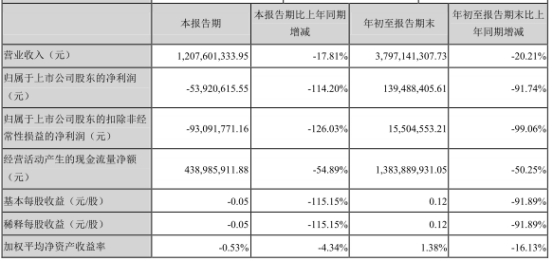

2018年40.66億美元收購SQM公司后,天齊鋰業業績不升反降。財報顯示,2019年前三季度,天齊鋰業實現營業收入37.97億元,同比下降20.21%;實現歸屬于上市公司股東凈利潤1.39億元,同比下降91.74%;經營活動產生的現金流量凈額13.84億元,同比下降50.25%。

其中,2019年第三季度公司實現營業收入和歸屬于上市公司股東凈利潤分別為12.08億元和-5392.06萬元,同比下降17.81%和114.20%;經營活動產生的現金流量凈額4.39億元,同比下降54.89%。

天齊鋰業預計公司2019年全年凈利潤為8000.00萬元-1.20億元,上年同期為22.00億元,同比下降96.36%-94.55%。

據悉,天齊鋰業業績表現直接受到鋰價影響,鋰價近兩年來出現價格暴跌。據悉,2018年3月,碳酸鋰價格維持在16.2萬元/噸的高點,到了2018年10月,已經跌至7.85萬元/噸。而到了2019年7月,碳酸鋰價格再次出現下跌,2019年年底,碳酸鋰價格基本在5萬元/噸左右徘徊。2018年3月至2019年6月,氫氧化鋰價格自13.9萬元/噸下降至7.7萬~9.0萬元/噸的區間。

收購完成后,天齊鋰業的債務急劇飆升。有消息稱,降低負債是天齊鋰業當前工作的重中之重。

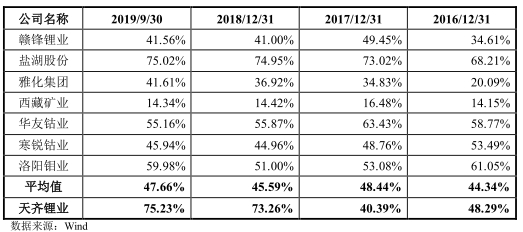

截至2019年三季度末,公司的負債總額為367.28億元。其中,有息負債高達336.93億元,包括短期借款24.38億元,一年內到期的非流動負債6.52億元,長期借款282.08億元,應付債券23.95億元,資產負債率達75%,凈負債率高達264%。而2017年底,公司的資產負債率則為40.39%。

同行業可比上市公司資產負債率(合并)

同行業可比上市公司資產負債率(合并) 高額的債務致使公司財務費用大幅增加。2019年三季報顯示,公司財務費用高達16.5億元,同比大增562.75%,其中,公司利息費用為15.6億元。公司也表示,主要系并購貸款增加導致利息支出相應增加。

2019年第三季度的財務費用為6.39億元,利息費用為5.54億元,當季財務費用占當季營業收入的52.95%。

同時,天齊鋰業的貨幣資金則在萎縮。截至2019年三季度末,公司貨幣資金為17.38億元,2017年末、2018年末貨幣資金分別為55.24億元、19.43億元。

中國經濟網記者注意到,深交所在《關于對天齊鋰業股份有限公司的重組問詢函》中曾就收購是否會導致公司面臨嚴重流動性風險進行問詢。公司回復時表示,交易完成后,不會導致公司面臨嚴重流動性風險,償債能力在可控范圍內,2017年凈利潤和經營活動產生的現金流量凈額足以覆蓋并購融資利息。此外,標的公司的盈利能力較強,交易完成后,公司可望獲得持續的現金分紅。

5年兩次配股 被指強迫股東加倉

截至2019年9月30日,天齊鋰業股本總額為11.42億股,成都天齊實業(集團)有限公司持有4.10億股,持股比例為35.86%;張靜持有5898.45萬股,持股比例為5.17%。中央匯金資產管理有限責任公司持有2426.53萬股,持股比例為2.12%。

中國經濟網記者注意到,有三家基金公司在2019年第三季度逆勢加倉,進入天齊鋰業前十大股東。中國工商銀行股份有限公司-匯添富價值精選混合型證券投資基金、安耐德合伙人有限公司-客戶資金、中國工商銀行股份有限公司-中歐時代先鋒股票型發起式證券投資基金對天齊鋰業分別持股0.72%、0.54%、0.47%。

此外,華夏基金管理的全國社保基金四零三組合、交通銀行股份有限公司-國泰金鷹增長靈活配置混合型證券投資基金也在前十大股東之列。

中國網在報道中稱,根據配股的操作流程,如不參與配股,那么手中所持股票的價格在除權后幾乎相當于吃了至少一個跌停,為了保證復權后股價持平,將必須交錢認購配股。換句話說,天齊鋰業的配股行為,相當于是對股東的一次強迫性募資。

報道還稱,配股結束后,股票在復盤的時候要自動除權,假設以12月17日的收盤價計算,除權后的股價為(29.06*10+8.75*3)÷(10+3)=24.37元,這個價格相較于29.06元的收盤價一次性跌去了16%。也就是說,如果不參與配股認購,等到股票復牌時,股價自動跌去了16%;如果想股價不受損失,就需要真金白銀的參與認購。從本質上說,配股有種強迫股東加倉的意味。

天齊鋰業在配股說明書中亦提示,在本次配股中,若公司某現有股東全部或部分放棄其所獲配股認購權,該等股東于公司享有的權益可能將會相應攤薄。

界面新聞也在報道中質疑天齊鋰業“綁架”投資者,并指出,天齊鋰業是近5年來A股唯一一家進行兩次配股的上市公司。

據報道,天齊鋰業曾在2017年12月13日發布配股公告,擬募集資金不超過人民幣16.5億元(含發行費用),扣除發行費用后擬全部用于在澳大利亞西澳大利亞州奎納納市建設“年產2.4萬噸電池級單水氫氧化鋰項目”。該項目預計總投資為3.98億澳元(根據交割日匯率折算人民幣約20.16億元)。

責任編輯:陳悠然 SF104

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)